Грузовики поставили рекорд

В прошлом году в России продано более 143 тыс. грузовых машин

Продажи грузовых автомобилей в России достигли рекордных показателей за постсоветский период. С чем связан взлет рынка грузовиков, насколько опасны его «болезни роста», связанные с обслуживанием и поставками запчастей, разбирались «Деньги».

Фото: Getty Images

Фото: Getty Images

Исторический рекорд со времен СССР в 2023 году обновили продажи грузовиков в России: по данным «Автостата», в ушедшем году хозяев себе нашли 143,6 тыс. грузовых машин (снаряженной массой свыше 3,5 тонны). Это на внушительные 70% больше, чем годом ранее, но главное — такие показатели превысили предыдущий исторический максимум, установленный в 2012 году, на уровне 129 тыс. Таких объемов российский рынок не видел со времен распада СССР, когда в конце 1980-х продажи приближались к 200 тыс. машин в год.

Главная причина нынешнего рекордного взлета продаж, по мнению аналитиков,— большой отложенный спрос. «В 2022 году бизнес занял выжидательную позицию и сосредоточился на адаптации к текущим экономическим реалиям. В последнюю очередь компании думали об обновлении автопарка и по возможности использовали имеющийся транспорт. В 2023 году удалось выстроить новые логистические маршруты»,— считает Артем Васканян, заместитель генерального директора по логистике и информационным технологиям логистической компании NC Logistic. В таких условиях, по мнению эксперта, логисты вынуждены расширять автопарк и штат водителей, чтобы выполнять весь объем поступающих заказов.

Кому в России нужны грузовые авто

Рост покупок грузовых авто в России в прошлом году во многом связан с отложенным спросом и дефицитом поставок техники: в 2020–2021 годах была пандемия коронавируса, в 2022 году — начало введения санкций. По-прежнему основными потребителями грузовых машин в России остаются транспортно-логистические и строительные компании, а также предприятия нефтегазовой отрасли. В этой связи в минувшем году наиболее востребованными на рынке среди грузовых автомобилей были тягачи, что объясняется дефицитом такой техники в предыдущие годы. Однако на рынке ощущается нехватка односкатных полноприводных грузовых автомобилей.

Директор отдела продаж коммерческой техники ГК «Сотранс» Александр Клубачук

Директор отдела продаж коммерческой техники ГК «Сотранс» Александр Клубачук

Сегодня китайские грузовые автомобили занимают порядка 70% от общего объема продаж по рынку. В наступившем году их доля будет во многом зависеть от наращивания объемов производства отечественными игроками, такими как КАМАЗ, МАЗ, УРАЛ. В случае если они будут увеличивать объемы, вероятно, доля китайских марок на рынке будет снижаться.

Что касается сервисного обслуживания и поставок запчастей для китайских автомобилей, то в этом году дистрибуторы уделили большое внимание увеличению складских остатков. Если китайские марки закрепятся на российском рынке и будут поддерживать долю, то снабжение и сервис будут улучшаться и в дальнейшем. Помимо дистрибуторов, к решению вопросов по снабжению будут подключаться и уже это делают крупные игроки рынка автозапчастей. Этому способствуют уже понятные и отлаженные логистические схемы поставок из Китая.

Среди негативных факторов, влияющих на рынок грузовых авто в России, можно выделить высокую ключевую ставку ЦБ, которая непосредственно влияет на стоимость кредитов, и продолжающуюся волатильность на валютном рынке, влияющую на стоимость техники. Однако не исключено, что в ближайшее время на рынке будут появляться различные дисконтные предложения, поскольку в связи с колебаниями курсов валют поставщикам, имеющим кредитные обязательства под высокие проценты, важно будет реализовать уже имеющуюся технику в короткие сроки.

По мнению экспертов, отчасти рост спроса на грузовую технику связан с растущими запросами со стороны оборонной сферы. Но этот фактор не является решающим, главными драйверами спроса на грузовики участники рынка считают гражданские отрасли. Помимо развития автомобильных грузоперевозок росли объемы строительства и развития крупных инфраструктурных проектов. В этой связи в 2023 году повышенный спрос наблюдался на два основных вида грузовых авто: это так называемые седельные тягачи (способны перевозить грузы на дальние расстояния и широко используются логистическими компаниями) и строительные грузовики, прежде всего самосвалы. «Одним из самых крупных потребителей грузовиков оказалась строительная отрасль, где в связи с серьезными инфраструктурными проектами и сжатыми сроками их реализации возросла потребность как в специализированной технике, так и в тягачах и самосвалах,— комментирует Эдуард Миронов, директор по закупкам транспортных услуг FM Logistic в России.— Транспортные компании обновляют старую технику, на рынке доставки появляются новые игроки, аффилированные с государственными компаниями».

Китайцы берут груз

В отношении российского рынка грузовиков в 2022 году были приняты особенно жесткие рестрикции: запрет на поставки грузовой техники в РФ попал в первые санкционные пакеты, шлагбаум был опущен перед популярными на российском рынке машинами «большой семерки» европейских производителей (Volvo, MAN, Scania, Mercedes, DAF, Iveco, Renault). Удар был нанесен и по российским производителям, прежде всего КАМАЗу, который ранее развивался в тесном взаимодействии с немецким концерном Daimler. Как и в легковом автомобильном сегменте, освободившееся рыночное пространство активно начали занимать китайцы. За 2022 год им удалось занять около половины рынка грузовых авто. В 2023-м доля китайских грузовиков продолжила рост: автопроизводители из КНР захватили порядка 65% продаж.

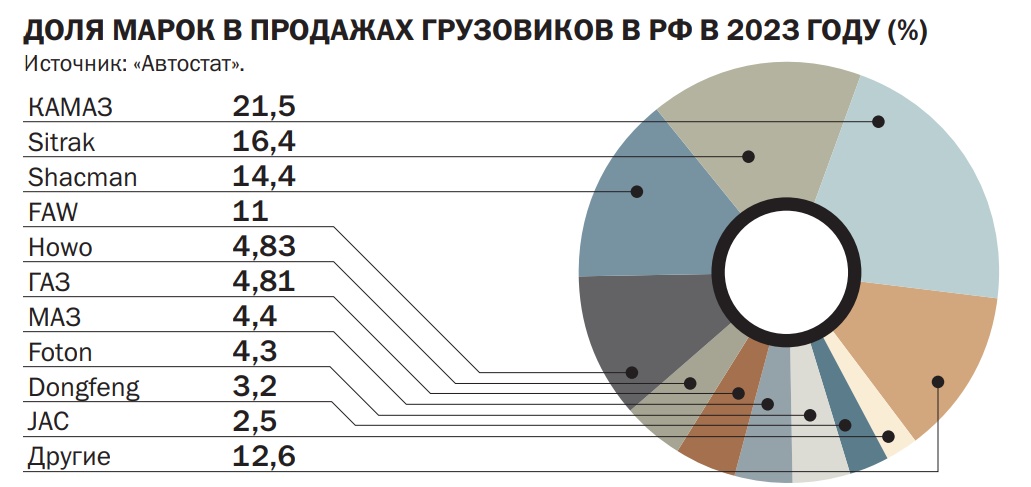

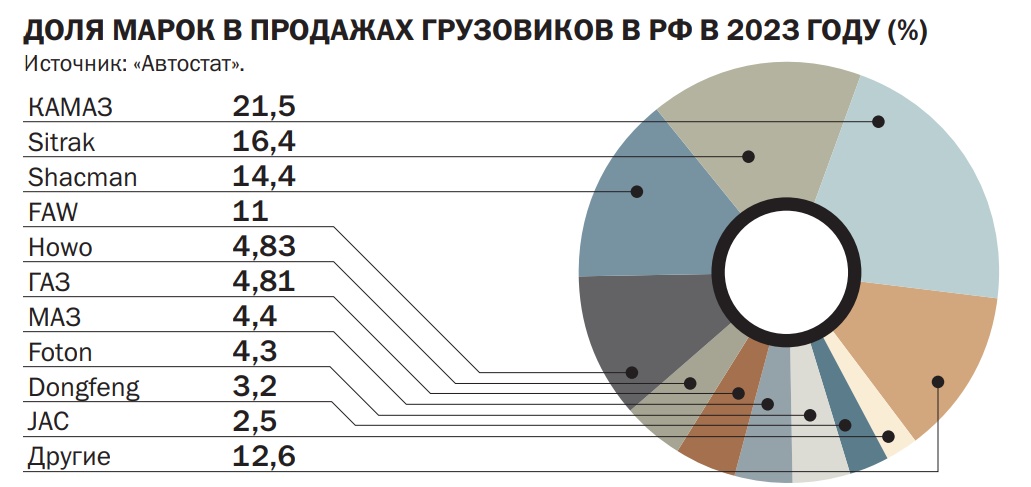

По данным «Автостата», в 2023 году КАМАЗ занял 21,5% рынка, и это заметно меньше, чем в 2022-м, когда доля ведущего отечественного производителя грузовиков превышала 37%. Другой российский производитель ГАЗ, а также белорусский МАЗ, получили по 5% рынка каждый. Остальное контролируется китайскими брендами: Sitrak (17%), Shacman (14%), FAW (11%), Howo (5%), Foton (4%), Dongfeng (3%), JAC (2,5%). «Продажи китайских грузовых авто в России в минувшем году так динамично выросли, потому что отечественные производители не могли покрыть потребности клиентов»,— поясняет Владимир Желобов, директор по продажам коммерческого транспорта автодилеров ГК «Автодом» и ГК «Автоспеццентр». Другой важный момент, по его словам,— хорошее ценовое предложение от китайских производителей в сравнении с европейскими. Основным потребителем грузовиков в России является бизнес: большие и средние логистические компании используют магистральные тягачи для федеральных перевозок. Среднетоннажная техника сейчас пользуется спросом у региональных и местных перевозчиков, строительная техника применяется в гражданском и промышленном строительстве. В частности, по мнению господина Желобова, не заполнена ниша малотоннажной и среднетоннажной грузовой техники до 18 тонн, поэтому они особенно востребованы.

При высоком росте продаж, по мнению участников рынка, пока китайские автопроизводители не могут заполнить все ниши на российском рынке.

«Кроме существенного роста продаж грузового сегмента в целом, в прошедшем году изменилась его структура»,— отмечает Михаил Серов, генеральный директор компании «Глобал Трак Сейлс» (продажа, обслуживание и производство грузовой техники и запасных частей). По его оценкам, большую долю продаж заняли тягачи с колесной формулой 4х2. Эксперт отмечает, что высоким спросом пользовались самосвалы. На его взгляд, это связано с тем, что вырос спрос на строительную технику для реализации федеральных и региональных проектов по развитию строительства инфраструктуры, в частности, восстановлению новых территорий России. Дефицитными оказались тягачи с колесной формулой 6х4, так как не все азиатские производители имеют необходимые сертификаты и не поставляют данную технику в должном объеме. Сохраняется определенный дефицит в сегменте среднетоннажных автомобилей.

Российские производители сосредотачиваются

КАМАЗ, отходя от санкционного удара, постепенно адаптируется к зарубежным ограничениям. В частности, недавно представители предприятия заявили, что почти не зависит от иностранных компонентов популярный магистральный тягач КАМАЗ-54901. Ранее много деталей в конструкции этого авто было от Daimler. Теперь у этой модели заменены поставщики и производители автоматической коробки передач, ведущего моста, топливной системы и других ключевых узлов.

«Согласно стратегии развития компании до 2030 года, КАМАЗ планирует выпускать 60 тыс. машин в год»,— напоминает Артем Васканян. Концерну удалось решить проблемы с импортозамещением запчастей и комплектующих, поэтому прогнозы вполне осуществимые, полагает эксперт.

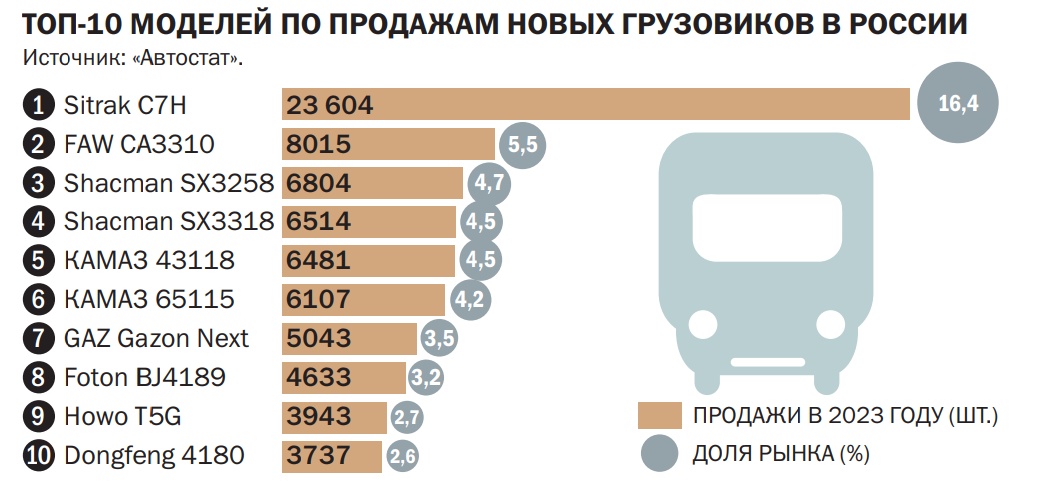

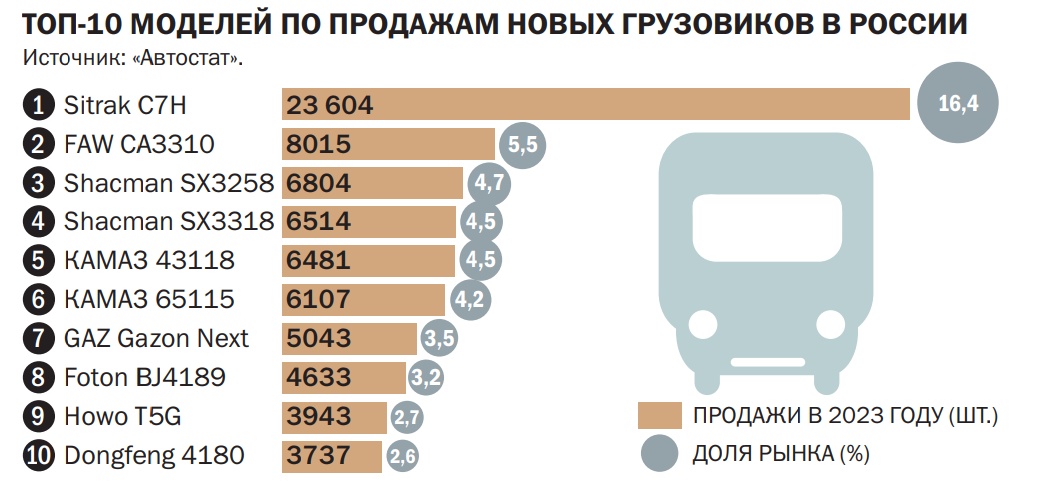

В списке самых популярных моделей грузовиков в России в ушедшем году на первые позиции выехали китайские машины: первое место занял тягач Sitrak C7H (23,6 тыс. продаж), на втором — самосвал FAW CA3310 (8 тыс.), российский самосвал КАМАЗ 65115 из тройки лидеров в первом полугодии по итогам года откатился на шестое место с показателем 6,1 тыс. Другой отечественный среднетоннажный грузовой автомобиль ГАЗ «Газон Next» занял седьмую позицию (5 тыс.).

Доля КАМАЗа в 2023 году продолжала падать по нескольким причинам, полагает Артур Солдаткин, исполнительный директор компании «Сторк» (официальный представитель китайской марки Dayun в РФ). На его взгляд, сыграла роль вынужденная адаптация к новым реалиям, связанным с поставкой комплектующих. На рынке присутствует много китайской техники по более привлекательным ценам, которая конкурентна, даже несмотря на повышение утильсбора. По мнению эксперта, в текущем году можно ожидать от КАМАЗа роста, подкрепленного заказами от госкомпаний и нефтяной отрасли.

«Болезни роста»

Фото: Getty Images

Фото: Getty Images

Стремительное развитие продаж часто связано с «болезнями роста». Скачок спроса на грузовики обострил проблемы с их обслуживанием и налаживанием цепочек по поставкам запчастей. Потребители в 2023 году часто жаловались, что сервисные центры ряда китайских марок находятся не во всех регионах страны, а некоторые виды запчастей приходилось ждать более двух месяцев, что критично для любого автопарка, где вынужденный простой каждого автомобиля грозит обернуться болезненными убытками. По мнению экспертов, постепенно ситуация исправляется, особенно в отношении лидирующих в России китайских марок. «Мы видим, что в прошлом году китайские производители начали развивать свои дилерские сети на территории России»,— отмечает Санджар Ашуралиев, генеральный директор транспортной компании Delko. Он приводит в пример компанию Sitrak, которая обзавелась в России 86-ю дилерскими центрами, каждый из которых предоставляет сервисное обслуживание владельцам техники производителя. Налажены поставки запчастей и расходных материалов, необходимых как для проведения плановых ТО, так и для внеплановых ремонтных работ. «В среднем доставка запасных частей из Китая составляет пять рабочих дней. В случае необходимости в поставке специфичных компонентов срок может быть увеличен до 20 дней»,— говорит господин Ашуралиев.

Китайские грузовики замещают западные

По итогам 2023 года объем отгрузок техники нашим клиентам вырос в три раза по сравнению с 2022-м. На столь высокий спрос влияет и отложенный спрос, и развитие внутреннего рынка грузоперевозок, и реализация инфраструктурных проектов, и объем активных строительных работ на присоединенных территориях. Мы ощущаем стабильный интерес к нашей продукции со стороны компаний, работающих в исторически крупных сегментах магистральных и строительных перевозок: предприятиям этой сферы приходится наращивать свои автопарки, а кроме того, увеличивается число новых игроков.

Генеральный директор Sinoway Group Рустам Шарипов (официальный дилер китайских грузовиков Shacman)

Генеральный директор Sinoway Group Рустам Шарипов (официальный дилер китайских грузовиков Shacman)

Согласно текущей статистике, пять ведущих китайских брендов совместно занимают примерно две трети российского рынка. Мы прогнозируем сохранение такого соотношения и, возможно, даже увеличение этой доли. Для удержания доли рынка китайским производителям необходимо обеспечивать сервисное обслуживание клиентов и наличие запасных частей в городах, что особенно важно для компаний из сферы магистральных перевозок. Это пока самый актуальный вопрос, в том числе для нас. В целом китайские производители шасси замещают продукцию «большой европейской семерки». Наша компания сотрудничает с китайскими кузовостроителями, мы поставляем клиентам лесовозы, мусоровозы, автотопливозаправщики, фургоны, бортовые платформы, крано-манипуляторные установки. Сейчас китайские бренды наращивают активность в этих сегментах.

Постепенно российские заказчики начинают привыкать к машинам китайских брендов. Мы, как официальный поставщик, активно взаимодействуем с представительством завода, доносим до партнеров из КНР мнения наших клиентов и ведем с ними продуктивный диалог. Поэтому в ближайшем будущем можно прогнозировать рост доли китайской продукции на российском рынке грузовой техники.

«В вопросах снабжения запчастями и сервисного обслуживания китайским производителям предстоит проделать еще много работы,— полагает Анна Ерохина, директор по маркетингу BWG (дистрибутор коммерческого транспорта и комплексных решений).— Однако нет времени ждать, поэтому мы как дистрибутор взяли на себя ряд вопросов по организации обслуживания техники. В первую очередь мы самостоятельно составили каталог, чтобы решить вопрос, связанный с соответствием артикулов запчастей номенклатуре, ускорить процесс поставок и сделать логистику более эффективной».

Тревожные звонки

В отношении прогнозов дальнейшего развития рынка грузовиков в наступившем году, по мнению участников рынка, есть тревожные тенденции. «Мы наблюдаем, что под конец года рост рынка приостановился. Повышение ставки утильсбора и ограничение параллельного импорта вызвали затоваривание складов у поставщиков, а повышение ключевой ставки ЦБ — сильное удорожание лизинга. В результате десятки тысяч машин находятся на складах»,— говорит Артур Солдаткин.

Тревожным эксперты находят и продолжающийся рост цен на грузовики в России. Так, по оценкам ассоциации «Грузавтотранс», только в ушедшем году цены на китайские грузовики подскочили на 30–40%: если в начале прошлого года новый магистральный тягач китайской марки можно было найти за 6 млн руб., то сейчас цена может достигать и 10 млн. Растут цены и на российские грузовики, но более умеренно: тягачи КАМАЗ в прошлом году, по разным оценкам, подорожали на 10–20%.

Участники рынка надеются, что усмирить ценовые скачки в этом году сможет насыщение рынка предложением. «Вместе с насыщением рынка однозначно увеличится конкуренция между китайскими производителями, возможно, произойдет перераспределение сил между брендами из КНР. На первый план выйдут вопросы ценового структурирования рынка, оценки стоимости владения ТС, сервиса и сервисных программ, развитие логистики и совершенствования цепочек поставок»,— полагает Анна Ерохина.

Хотя на рынок грузовиков продолжают оказывать давление удорожание кредитов, волатильность курса рубля, неопределенность, главным стимулом его развития в текущем году останется общее оживление ключевых секторов экономики, считают эксперты. «В 2024 году можно ожидать дальнейший рост рынка грузовых авто»,— убежден Игорь Чернышев, директор по развитию бизнеса логистической компании SOTA Logistic. На это, по его мнению, будет влиять продолжающийся рост объемов автомобильных грузоперевозок. По данным Росстата, только с января по октябрь 2023 года грузооборот коммерческого автотранспорта увеличился на 5,8% в сравнении с тем же периодом предыдущего года. На взгляд господина Чернышева, рост логистической и других отраслей неизбежно приведет к дальнейшему повышению спроса на грузовики.