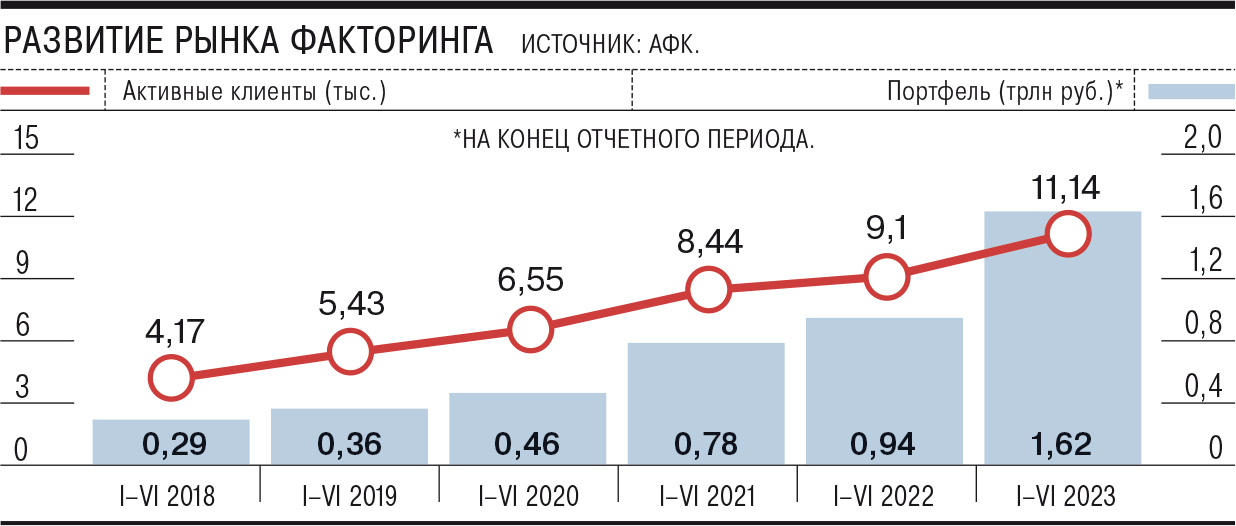

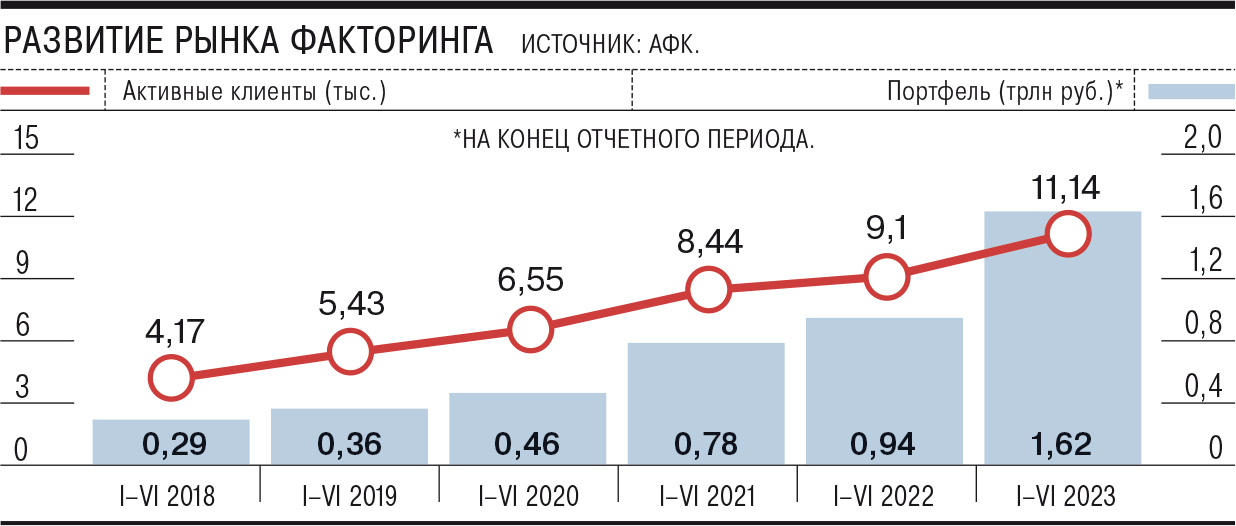

Согласно предварительным данным Ассоциации факторинговых компаний (АФК), по итогам первого полугодия 2023 года портфель рынка факторинга составил рекордные 1,62 трлн руб. Рынок показал рост портфеля почти вдвое в годовом сравнении на фоне потребности бизнеса в быстром пополнении оборотного капитала. Однако уже во втором полугодии развитие сегмента может замедлиться, предупреждают эксперты.

Фото: Александр Манзюк, Коммерсантъ

Фото: Александр Манзюк, Коммерсантъ

На конец первого полугодия портфель рынка факторинга составил 1,621 трлн руб., свидетельствуют предварительные данные АФК. Это максимальный показатель за всю историю наблюдения и на 73,4% больше, чем по итогам аналогичного периода прошлого года. В то же время нужно учитывать, что по итогам прошлого полугодия, в отличие от текущего отчетного периода, данные не подавал «ВТБ Факторинг». Если вычесть результаты компании (221,18 млрд руб.), рост портфеля рынка факторинга составит порядка 50% г/г. Выросло по итогам полугодия и число активных клиентов факторинговых компаний — на 22,4% в годовом сравнении, составив 11,137 тыс. компаний, следует из материалов АФК.

«Мы сейчас наблюдаем эффект бюджетной консолидации: суперльготное государственное кредитование оборотного капитала закончилось, стимулирование идет точечно и только на инвестиционные цели. И во втором полугодии это не изменится»,— поясняет рост исполнительный директор АФК Дмитрий Шевченко. Рекордный портфель по итогам 2023 года реален при отсутствии внешних шоков и продолжении структурной трансформации экономики, уверен он: спрос на ускорение оборачиваемости дебиторки растет, это лучшее время для факторинга.

Факторинг — оперативное краткосрочное финансирование компаний под уступку их дебиторской задолженности (будущих платежей третьей стороны за поставку товаров).

Опрошенные “Ъ” факторы также зафиксировали по итогам полугодия рост портфелей на 18–50%. При этом рост во втором полугодии не будет таким же агрессивным, как в первом, указывает гендиректор «Росбанк Факторинга» Борис Мельников. По оценкам гендиректора «Сбер Факторинга» Игоря Лысенко, рост рынка по итогам второго полугодия может быть на уровне 10–15%.

Наибольшую динамику показал факторинг в промышленных отраслях, таких как машиностроение и металлургия. Рост в сегменте корпоративного бизнеса составил 27%, указывают в ПСБ. Высокий спрос на факторинговые продукты демонстрирует и малый и средний бизнес, отмечает СЕО финтех-платформы ROWI Виктор Вернов. «Во втором полугодии к этим драйверам добавится расширение продуктовой линейки у факторов: эксперименты с ЦФА и стабильное развитие ABL-финансирования»,— уверен представитель ПСБ. (asset-based lending, см. “Ъ” от 21 февраля, 11 апреля).

«Рост стал возможен за счет работы с отраслями и компаниями, которые ранее были вне поле зрения по ряду причин либо работа с которыми была ограниченной»,— согласен господин Мельников. «Рынок фиксирует рост объемов поставок в российской промышленности за счет вектора на импортозамещение. Плюс активизируется развитие новых направлений — например, набирает обороты товарный факторинг. Решение востребовано в автопроме, поскольку позволяет дилерам конвертировать текущий склад техники в оборотные средства»,— продолжает Игорь Лысенко.

Впрочем, начало второго полугодия отмечено ростом неопределенности на финансовых рынках, предостерегает гендиректор «ВТБ Факторинга» Игорь Внуков.

С одной стороны, это приводит к росту сложности финансового планирования с горизонтом более 9–12 месяцев. И у факторинга в таких условиях есть преимущества благодаря коротким срокам и недолговому характеру привлечения капитала.

Средний период оборачиваемости портфеля по рынку составляет около 60 дней, поясняет господин Внуков. «Вместе с тем потенциальный рост ключевой ставки, очевидно, снизит доступность и ограничит спрос предприятий на внешнее финансирование. Факторинг не станет исключением»,— заключает он. «Среди сдерживающих факторов можно отметить также усиление конкуренции факторинга с кредитными решениями,— добавляет Виктор Вернов.— В первую очередь это связано с усилением государственной поддержки МСБ, которая сейчас в большей мере направлена в сторону кредитования».