Остаточные позитивные результаты

РН-банк умудрился показать хорошие итоги полугодия

“Ъ” проанализировал редкие сейчас для финансового рынка полугодовые результаты работы кредитной организации, да еще и с иностранным капиталом,— крупного игрока в автокредитовании РН-банка. Несмотря на резкое падение продаж и дефицит машин, его кредитный портфель уменьшался медленнее, чем сжимался рынок автокредитования в целом. Чистая прибыль и чистый процентный доход банка почти не изменились. Однако, подчеркивают эксперты, эти результаты могут быть заделом начала года, текущая же ситуация в кэптивном банке покинувшего страну одного из членов альянса — Renault — неизвестна, а говорить о восстановлении рынка автокредитования в целом тоже рано.

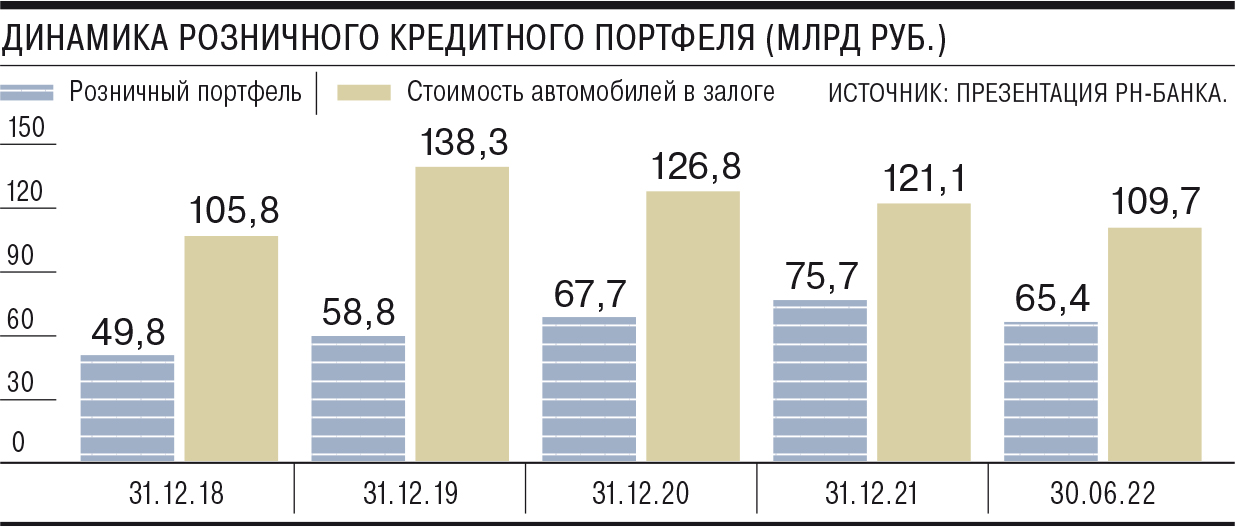

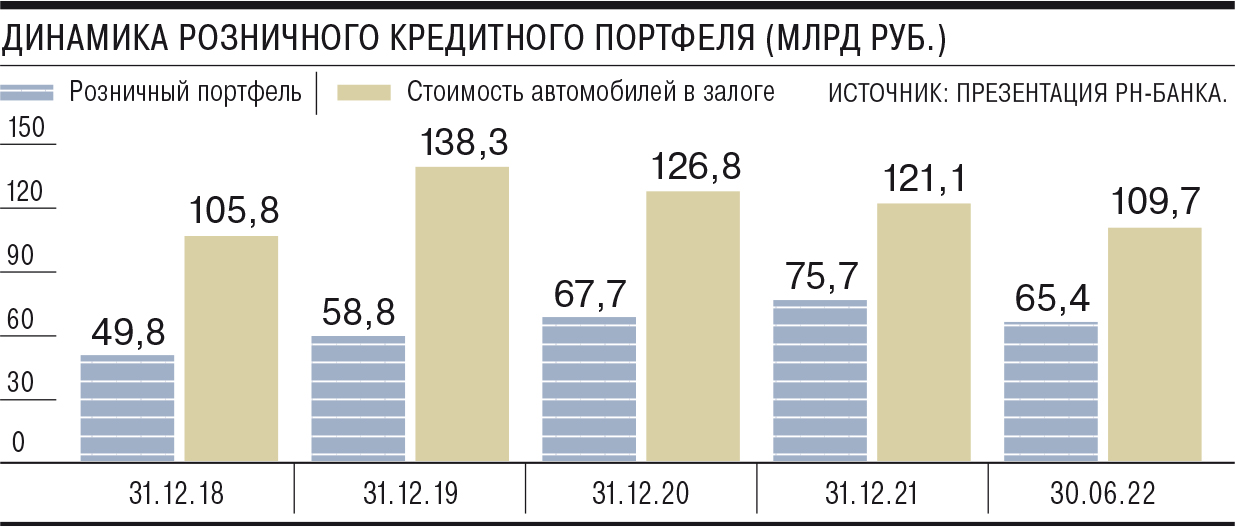

“Ъ” ознакомился с презентацией, выпущенной в преддверии выпуска облигаций РН-банка (см. “Ъ” от 12 августа). В ней среди прочего раскрыты некоторые результаты банка за полугодие, что сейчас большая редкость (ЦБ разрешил банкам не раскрывать отчетность с целью минимизации санкционных рисков). Из презентации следует, что кредитный портфель банка по итогам шести месяцев составил 74 млрд руб. (по итогам 2021 года —105,6 млрд руб.). Сильнее всего уменьшился корпоративный портфель: с 29,9 млрд руб. в 2021 году до 8,6 млрд руб. по итогам января—июня. В розничном портфеле падение стало не столь существенным: с 75,7 млрд до 65,4 млрд руб. Чистая прибыль банка составила до 1,5 млрд руб. (1,73 млрд руб. по итогам первого полугодия 2021 года), чистый процентный доход — около 3,44 млрд руб. (3,53 млрд руб. в 2021 году). Достаточность капитала оказалась максимальной с 2016 года, составив 33,2%.

РН-банк создан в 2013 году как кэптивный для альянса Renault-Nissan-Mitsubishi. Его владельцами выступают RCI Bank and Services (30%), Nissan (30%) и Юникредит-банк (40%). На начало года занимал в РФ 39-е место по капиталу (27 млрд руб.).

Кредитный портфель оказался под давлением геополитической и экономической ситуации: снижение объема производства и продаж новых автомобилей альянса, поясняют в самом РН-банке. Дополнительным фактором, отмечают там, стало отсутствие в первом полугодии господдержки автокредитования. Розничный кредитный портфель остался почти на прежнем уровне, несмотря на общее падение автопродаж в стране, подчеркивает младший директор по банковским рейтингам «Эксперт РА» Зоя Советкина. Но есть вероятность, что «банк продемонстрировал показатели, сформированные предыдущими периодами», уточняет эксперт «Открытие Авто» Александр Потапов, а после фактического ухода альянса из России вслед за остальными автоконцернами на самом деле фактически перестал выдавать кредиты.

В целом эксперты осторожно, но ожидают восстановления рынка автокредитования, в том числе и благодаря госпрограммам.

В Росбанке говорят, что наблюдаются снижение ставок до уровня начала года и восстановление спроса до 75% от общего объема на конец 2021 года. В июле 2022 года количество новых автокредитов выросло к июню на 12%, объемы выдач — на 9%, уточняют в ОКБ. Было выдано 40,36 тыс. автокредитов на 48,50 млрд руб.

Рынок продолжит расти, уверен господин Потапов. «Продолжается экспансия китайских брендов, доля продаж которых приближается уже к четверти авторынка, она ведет к активному росту в выдачах именно автокредитов на марки из КНР,— отмечает он.— Драйвером роста автокредитования продолжают оставаться подержанные автомобили».

Но восстановление будет медленным, предупреждает аналитик банковских рейтингов НРА Наталия Богомолова. «В ближайшие шесть месяцев сегмент не вернется к показателям начала 2022 года»,— отмечает она. Риски автокредитования возрастают ввиду снижения платежеспособности населения и иных причин, которые вынуждают банки пересматривать политику, считает старший менеджер группы по обслуживанию компаний автомобильной промышленности компании ДРТ Александр Васильев. «Кроме того, экономические проблемы у заемщиков в этот кризис могут проявиться значительно позже, чем в ковидный, когда люди не смогли выйти на работу одномоментно,— предостерегает Александр Потапов.— Рынок достаточно аккуратно раскручивает гайки в сфере кредитной политики, формируя низкорискованный и высокодоходный портфель автокредитов».