Центробанки озолотились

В причинах скупки благородного металла разбирались «Деньги»

За первые пять месяцев 2022 года мировые центробанки приобрели 136 тонн золота. Центробанки планируют и дальше наращивать долю подобных инвестиций. Одной из причин представители центробанков называют заморозку части резервов ЦБ России. Однако такие риски признают только центробанки развивающихся стран, у которых доля подобных вложений исторически находится на низком уровне.

Фото: Michael Dalder / Reuters

Фото: Michael Dalder / Reuters

В июне Мировой совет по золоту (WGC) опубликовал результаты опроса центральных банков о золотовалютных резервах (ЗВР). Опрос проводился с 23 февраля по 29 апреля 2022 года, и по его итогам было получено 57 ответов от представителей центробанков (треть от общего числа ЦБ). 61% респондентов заявил, что в ближайшие 12 месяцев покупки центральными банками золота в резервы могут вырасти. В 2021 году увеличения вложений в благородный металл ожидало 52% опрошенных. В отношении планов своих организаций респонденты были менее категоричны. Только 25% опрошенных не исключили такие покупки в горизонте 12 месяцев, что на 4 процентных пункта (п. п.) выше показателя 2021 года.

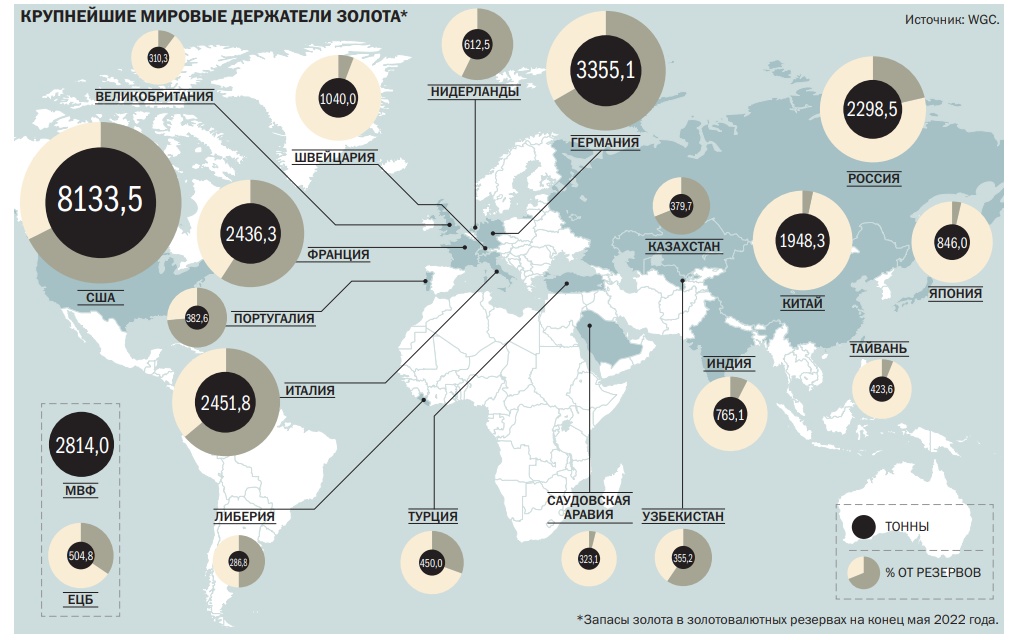

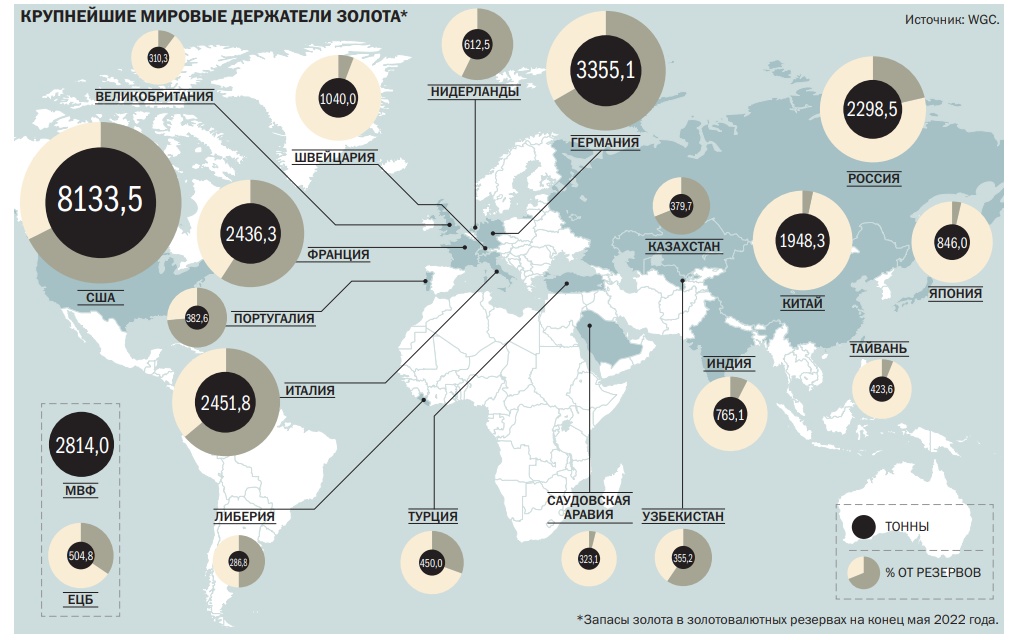

Примечательно, что о возможном увеличении вложений в металл заявили только представители центробанков стран с развивающимися экономиками. В то же время представители ЦБ развитых стран не готовы увеличивать вложения в металл. Такое различие в ответах отчасти связано с существующей структурой золотовалютных резервов. Если у ЦБ крупнейших развитых стран доля золота составляет 60–75%, то у ЦБ крупнейших развивающихся стран показатель редко превышает 20%.

Такая структура вложений золотовалютных резервов, как отмечают участники рынка, сложилась исторически — по мере накопления богатства западными экономиками, которые на текущий момент считаются развитыми. По мнению аналитика по товарным рынкам «Открытие Инвестиций» Оксаны Лукичевой, золото стекалось в этих государствах из колоний со всего мира, а финансовая система была устроена таким образом, что национальные валюты привязывались к объемам золота в резервах. «Валюта тех стран, у которых было больше всего золота, была самой устойчивой. Этот тезис в принципе сохраняется и сейчас, хотя золото уже не имеет прямого отношения к национальной валюте»,— отмечает госпожа Лукичева.

По мнению экспертов, современный мир все еще живет в рамках системы «метрополия — колония». Только теперь из колоний идет не золото, а товары, за которые монополии расплачиваются капиталом. Это позволяет развивающимся экономикам накапливать подушку безопасности в виде золотовалютных резервов, с помощью которой, как полагает главный макроэкономист УК «Ингосстрах-Инвестиции» Антон Прокудин, можно отразить атаки валютных спекулянтов и положительное сальдо счета текущих операций (СТО), что также поддерживает курс валюты даже в условиях оттока капитала, но делает валюту более слабой в остальное время. «Странам с развитой экономикой нет необходимости накапливать ЗВР, так как валютная атака им не грозит. Во время кризиса капиталы не уходят, а наоборот, возвращаются в развитые рынки (developed markets, DM.— "Деньги"), укрепляя их валюты. Поэтому вопрос с систематическим накапливанием резервов для развитых рынков не актуален. Они лишь ситуативно накапливают другие валюты из-за проведения операций на валютном рынке»,— считает Антон Прокудин.

Есть и техническая причина высокой доли золота в резервах ЦБ развитых стран. «У развитых стран не такой большой выбор в плане обеспечения своих валют. Их основные торговые партнеры — это либо соседи с той же самой валютой, либо США с вездесущим долларом, либо Китай с его неконвертируемым юанем. Из одних только долларов полноценную корзину резервов не сделать»,— уверен эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов.

Проверенный временем актив

Ключевой причиной повышенного интереса ЦБ к золоту респонденты вновь назвали историческую позицию металла. Такого мнения придерживаются 59% опрошенных. Чаще всего среди аргументов звучат такие, как защита от кризиса (39%), долгосрочное сохранение стоимости или защита от инфляции (41%), отсутствие риска дефолта (43%) и эффективная диверсификация портфеля (35%).

Доллар теряет позиции

В ближайшие пять лет роль доллара в резервах государств снизится, заявили 42% опрошенных Всемирным советом по золоту (WGC) представителей центробанков. Центральные банки развивающихся стран менее оптимистичны: 45% из них ожидают снижения доли американской валюты в резервах, среди центробанков развитых стран так полагает лишь 31%.

Падение интереса к доллару, да и к другим валютам западных стран, связано с утратой этими экономиками лидирующих позиций. По словам главного аналитика ПСБ Дениса Попова, центр мировой экономики сместился в Юго-Восточную Азию и в ближайшие десятилетия ее доминирование будет только нарастать. «По паритету покупательной способности экономика Китая уже находится на первом месте в мире, а экономика Индии — третья. При этом в регионе сосредоточено подавляющее большинство населения планеты, а технологическое отставание крупнейших стран ЮВА от западного мира стремительно снижается»,— отмечает господин Попов. В связи с этим аналитики и представители ЦБ отмечают растущую роль юаня. «Доля резервов в юанях должна возрасти, и это снизит долю в долларах США»,— заявил WGC представитель одного из опрошенных центробанков. По мнению Дениса Попова, роль китайского юаня и индийской рупии в качестве резервных валют будет неизбежно нарастать.

Однако списывать со счетов доллар США не стоит, считают аналитики. В краткосрочной перспективе они не исключают роста интереса к этой валюте, чему будет способствовать ужесточение денежно-кредитной политики ФРС США. «В условиях роста доходностей в США и последующей рецессии доллар США подрастает. После развития рецессии опять начнется период ослабления доллара к мировым валютам»,— полагает главный макроэкономист УК «Ингосстрах-Инвестиции» Антон Прокудин. По мнению Дениса Попова, успешность инвестирования в долларовые активы будет зависеть от результатов политики ФРС по борьбе с инфляцией, а также от влияния этой политики на экономический рост США.

В условиях, когда мировая экономика все отчетливей замедляется и растет риск погружения в глобальную рецессию, интерес к пополнению резервов центробанками развивающихся стран оправдан. «Эпицентром глобальных экономических проблем могут стать именно развитые страны, и есть вероятность, что они не смогут удержаться от искушения возобновить "сверхмягкую" монетарную политику, ослабляя тем самым свои национальные валюты и реальную стоимость активов, в них выраженных. Поэтому рост интереса к золоту в мире как к резервному активу вполне объясним»,— считает главный аналитик ПСБ Денис Попов.

Защита от санкций

Представители центробанков развивающихся стран отмечают растущую роль геополитики в вопросе дальнейшего увеличения инвестиций в золото. Данную причину назвал 21% опрошенных. В то же время представители ЦБ развитых стран не видят такого риска. Этому способствовали санкции США, стран ЕС и других государств, которые ограничили доступ ЦБ России в части золотовалютных резервов. «Я думаю, что санкции в отношении России из-за продолжающегося российско-украинского конфликта увеличат спрос на золото и удержание золота центральными банками в качестве резервного актива для хеджирования валютных рисков»,— приводятся в отчете WGC слова представителя одного из ЦБ.

Прецедент с Россией дал сигнал остальным центробанкам, что иммунитета от жестких санкций нет ни у кого. По словам Оксаны Лукичевой, доверие утрачено, любой ЦБ в мире может попасть под подобные санкции.

«Многих пугает сложившаяся ситуация, и они хотят диверсифицировать свои резервы на случай конфликта с США и Европой»,— отмечает Валерий Емельянов.

По его словам, рынок золота не так сконцентрирован, как валютные рынки и рынки капитала, а значит, при случае его можно продать на международном рынке, пусть даже и с дисконтом. При условии, что золото хранилось на территории страны центробанка или в хранилище дружественной страны.

ЦБ развивающихся стран под прицелом

Наиболее высокие риски заморозки активов у ЦБ развивающихся стран, прежде всего стран Азии и Ближнего Востока, считают аналитики. По итогам первого квартала объем золота в золотовалютных резервах мировых ЦБ вырос на 84 тонны. В апреле—мае покупки золота продолжились. По оценкам «Денег», основанным на данных WGC, за последние весенние месяцы ЦБ купили 52,4 тонны металла.

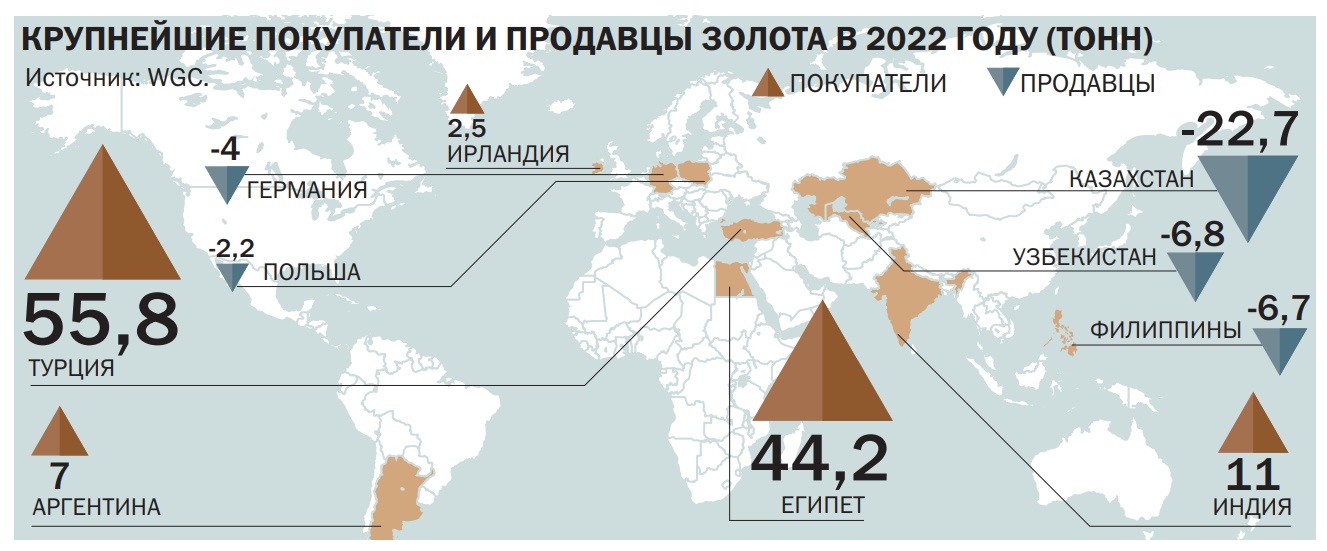

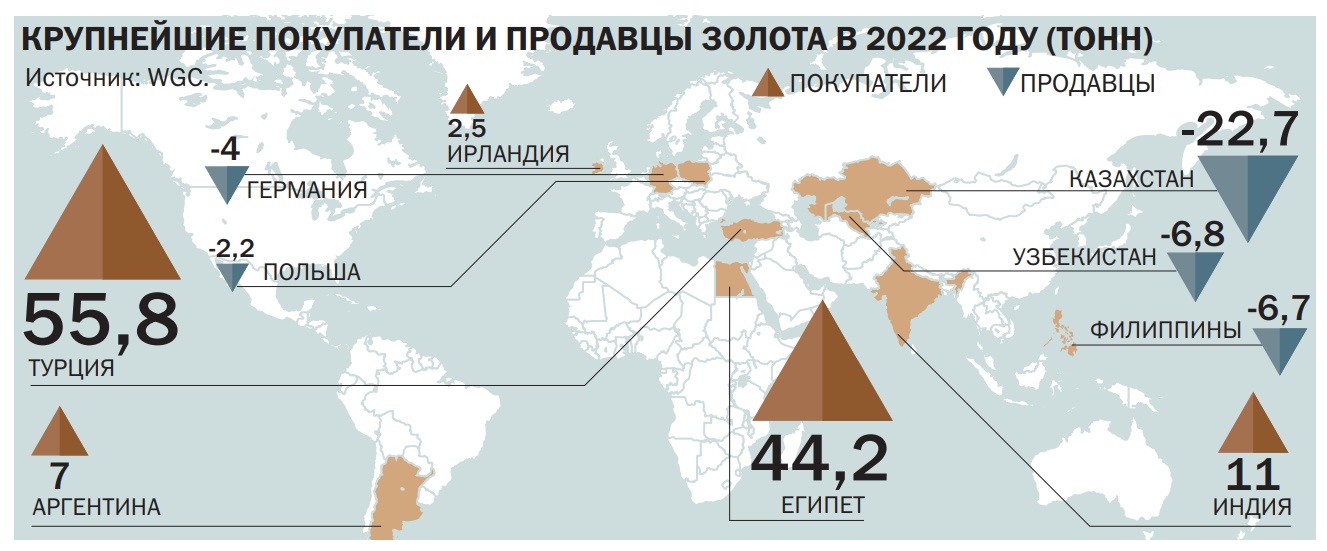

Крупнейшим покупателем металла с начала года стал центробанк Турции, который приобрел за отчетный период 55,8 тонны, увеличив объем золота в резервах на 14%, до 450 тонн (30% от всех резервов). Вторым по величине покупателем стал ЦБ Египта, купивший 44 тонны золота. Это привело к тому, что общий объем запасов металла у египетского центробанка превысил 125 тонн, что составляет 21% от общего объема резервов банка. Индия приобрела 11 тонн, доведя запасы золота до 765,1 тонны (7,5% от общего объема резервов). Заметными покупателями металла стали Аргентина и Эквадор, закупившие 7 тонн и 2,5 тонны соответственно.

Многие развивающиеся страны не чувствуют себя в безопасности, особенно те из них, которые накопили крупные резервы. К таковым, как считает Валерий Емельянов, можно отнести Китай и арабские государства. «У них объективно существует ценностный конфликт с Западом. Они допускают для себя силовые методы во внутренней и внешней политике, поэтому понимают, что однажды могут оказаться в изоляции и лишены части резервов»,— отмечает господин Емельянов.

О планах нарастить вложения в золото в первом квартале заявил и ЦБ России. Банк России был ключевым участником рынка с 2014 до начала 2020 года, за это время он купил 1,236 тыс. тонн металла, доведя его объемы в ЗВР почти до 2,3 тыс. тонн. Однако начиная со второго квартала 2020 года регулятор перестал покупать металл. Впрочем, ЦБ перестал публиковать данные по структуре ЗВР. Аналитики не считают, что регулятор может покупать в год 200–250 тонн металла.