Инвесторы не ждут перемен

Они активно продают облигации и осуществляют точечные покупки акций

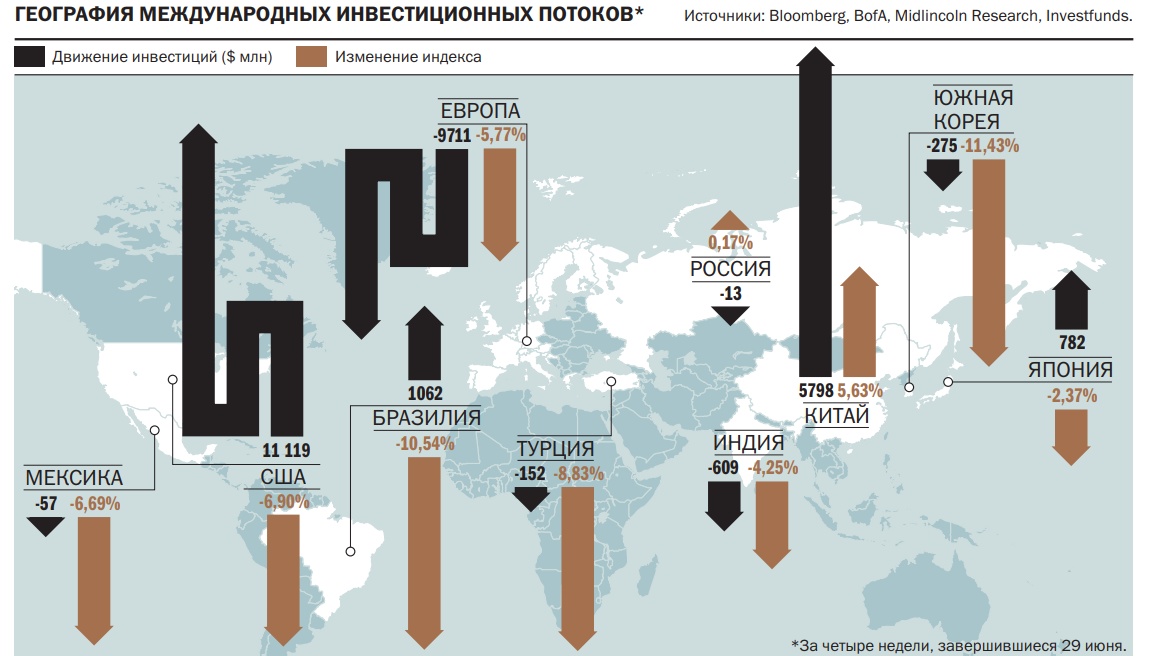

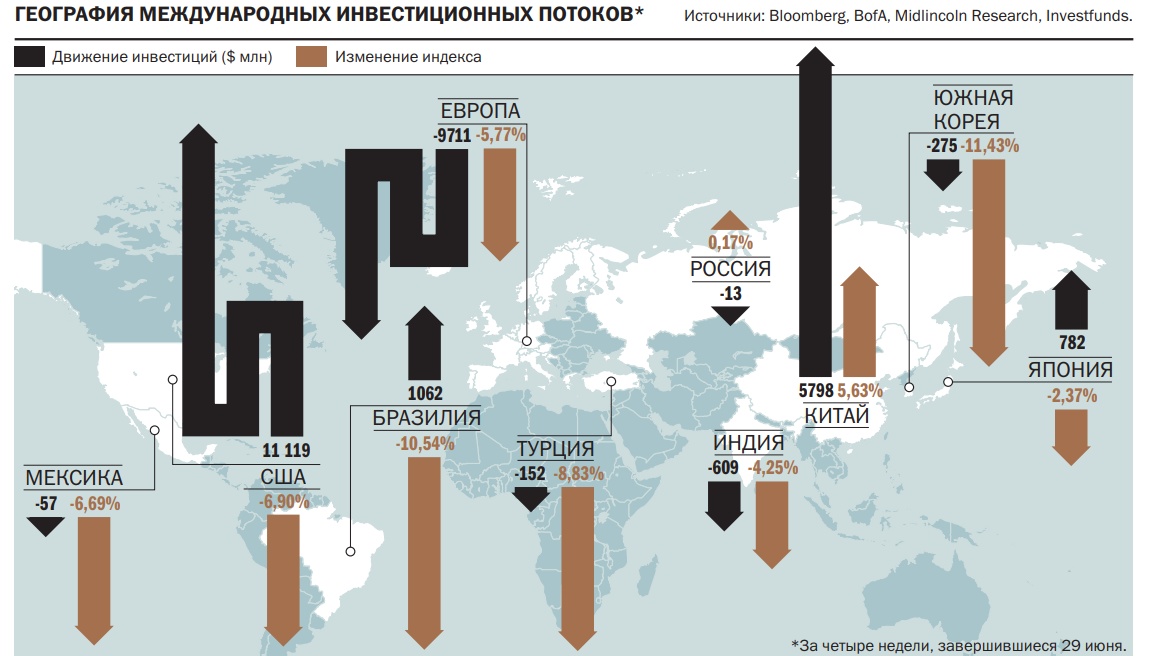

В июне международные инвесторы стали осторожнее относиться к вложениям в акции и активизировали продажи облигаций. По данным Emerging Portfolio Fund Research, за неполный месяц рисковые активы получили только $6 млрд, тогда как из консервативных было выведено $67 млрд. Такое поведение инвесторов объясняется ужесточающейся политикой ФРС США, что негативно сказывается на цене облигаций и прибылях компаний. Притоки продолжаются в фонды акций США и Китая. Из европейских фондов бегство усилилось на фоне серьезных намерений политиков отказаться от российских энергоносителей.

Фото: Александр Казаков, Коммерсантъ

Фото: Александр Казаков, Коммерсантъ

Надежды инвесторов на стабилизацию инфляции и снижение темпов ужесточения денежно-кредитной политики ФРС США не оправдались. 15 июня американский финансовый регулятор повысил базовую процентную ставку сразу на 0,75 п. п., до 1,5–1,75%, и не исключил дальнейшего повышения. Это не могло не сказаться на настроении инвесторов, которые надеялись на менее жесткие шаги. По оценкам «Денег», основанным на данных отчетов Bank of America (BofA, учитывают данные Emerging Portfolio Fund Research), за четыре недели, завершившиеся 29 июня, международные инвесторы вложили в фонды, инвестиционная декларация которых ориентирована на акции, только $6 млрд, что почти вдвое меньше результата предыдущего месяца. Причем в последние две недели отчетного периода из фондов было выведено более $22 млрд. Положительная динамика сохраняется только в наиболее спекулятивном классе фондов биржевых — ETF. Но даже в таких фондах притоки сократились с $42,4 млрд до $41 млрд. При этом продажи классических фондов (long-only) выросли с $30 млрд до $36 млрд. С начала года индексные фонды ETF привлекли от клиентов $326 млрд, в то время как из классических фондов было выведено свыше $137 млрд.

В периоды экономических шоков и просто турбулентные времена инвесторы зачастую отдают предпочтение ETF, где доля крупных, более защищенных компаний выше, чем в фондах long-only, отмечают российские портфельные управляющие. По словам директора департамента по работе с акциями УК «Система Капитал» Константина Асатурова, в фондах long-only в большинстве случаев делают более точечные и рискованные ставки на определенные сектора и компании, которые в периоды турбулентности могут сильно проседать. «Исходя из отрицательных реальных ставок в США (разница между номинальными ставками и инфляцией), вложения в ETF все равно выглядят интереснее, чем просто держать наличные средства в портфелях. Таким образом, чем выше инфляция и риски рецессии, тем больше стимулов для инвесторов перейти в более безопасные ETF-фонды»,— отмечает Константин Асатуров. Добавляет привлекательности вложениям в ETF более низкие комиссии управляющих, которые в разы ниже, чем у фондов long-only. По словам портфельного управляющего УК «Открытие» Руслана Мустаева, в условиях нестабильности проявляется повышенная чувствительность к комиссиям. Это может приводить к дополнительным перетокам из фондов long-only в ETF.

Фонды развитых стран

Среди фондов развитых стран инвесторы продолжают отдавать предпочтения американскому рынку, хотя и тут притоки претерпели заметные изменения. По итогам минувшего месяца чистый приток в фонды США превысил $11 млрд, что в два с половиной раза ниже привлечений месяцем ранее.

Осторожное отношение инвесторов к вложениям в акции американских компаний может быть продиктовано негативными ожиданиями по перспективам экономики страны. «При прочих равных условиях американской экономике еще предстоит испытать давление, оценки рецессии на горизонте 12 месяцев приближаются к 100%»,— предостерегает руководитель отдела по управлению акциями УК «Ингосстрах-Инвестиции» Александр Дорожкин. По его словам, в условиях высокой инфляции и сокращения ликвидности американский рынок с высокой вероятностью находится на полпути к точке смены установившегося «медвежьего» тренда. Однако уже сейчас на рынке есть спекулянты, которые пытаются поймать дно и заходят в сильно подешевевшие с начала года активы. По итогам первого полугодия индекс S&P 500 обвалился на 21% — это сильнейшее падение с кризиса 2008–2009 годов.

Международные инвесторы продолжают массово сокращать вложения на европейском рынке акций. За отчетный период суммарный отток из европейских фондов вырос с $7,2 млрд до $9,7 млрд. Негативное влияние на такие инвестиции оказывают последствия антироссийских санкций. «В попытке остановить специальную военную операцию ЕС выстрелил себе в ногу введением санкций против России, а теперь пытается отрезать вторую, исключив российские энергоносители из своей экономики. Если ко всем проблемам прибавить инфляцию, медлительность Кристин Лагард (главы ЕЦБ.— "Деньги") с подъемом ставок и более близкую рецессию, пациент скорее мертв, чем жив»,— рассуждает Александр Дорожкин.

Фонды развивающихся стран

В июне восстановился интерес международных инвесторов к фондам развивающихся стран. По данным EPFR, объем средств, поступивших в фонды emerging markets, превысил $1,4 млрд против $5,8 млрд оттока месяцем ранее. Основным спросом у инвесторов пользовались фонды, ориентированные на Китай, чистый приток в которые по итогам месяца составил почти $5,8 млрд, что более чем вдвое выше оттоков месяцем ранее. Восстановлению спроса на китайские активы способствовало улучшение эпидемиологической ситуации в стране. Если в первые недели апреля китайские власти выявляли рекордные для страны 20–27 тыс. случаев заражения коронавирусом, то в начале июля показатель упал ниже 5 тыс. Это позволяет надеяться инвесторам на положительную динамику китайской экономики. В то же время высокие оттоки продолжаются из фондов Индии. Клиенты таких фондов вывели за месяц $609 млн, что сопоставимо с оттоком в мае.

Продолжаются оттоки и из российских фондов акций, но менее значительно, чем раньше. По данным Investfunds, в июне чистый отток средств из розничных ПИФов акций составил 726 млн руб., что почти впятеро меньше оттоков мая. В связи с тем, что в минувшем месяце доллар США сильно просел в России, продажи фондов акций в долларовом выражении упали менее значительно — с $53 млн до $13 млн. Восстановлению спроса на российские акции мешает отсутствие ярко выраженной динамики на рынке. Большую часть июня индекс Московской биржи держался в узком диапазоне 2250–2400 пунктов, а под его конец обвалился сразу на 7%. «Логистические цепочки и бизнес-процессы компаний перенастраиваются, к тому же многие эмитенты отказались от выплаты дивидендов, поэтому инвесторы занимают скорее выжидательную позицию относительно фондов акций»,— полагает руководитель отдела поддержки продаж УК «Первая» Андрей Макаров. Вместе с тем он отмечает интерес к рынку акций: инвесторы в условиях неопределенности привержены более прагматичному подходу и основные средства направляют в фонды облигаций, по которым есть обязательства по погашению и регулярным выплатам купонов.

Не добавило оптимизма инвесторам на рынке акций решение годового собрания акционеров «Газпрома» не платить дивиденды, на которые весь рынок очень сильно рассчитывал. «Это событие повлияло не только на котировки самого "Газпрома", но и косвенно на котировки других акций, а также на доверие розничных и институциональных инвесторов к российским дивидендным акциям как классу активов в целом»,— отмечает портфельный управляющий УК «Тринфико» Юрий Гроссман.

Облигации не в фаворе

Низкий аппетит к риску у глобальных инвесторов находит отражение и в динамике облигационных фондов. По данным EPFR, за четыре недели из фондов облигационного и денежного рынка было выведено $67 млрд, что более чем вдвое выше оттока мая. По словам Константина Асатурова, ужесточение денежно-кредитной политики ведущими центральными банками негативно для цен облигаций, в особенности для выпусков с большим сроком погашения.

Наиболее активно международные инвесторы сокращают вложения в фондах облигаций развивающихся стран. За неполный месяц клиенты таких фондов вывели $9,3 млрд. «Принимая во внимание текущие вызовы и гигантскую инфляцию, в особенно опасном положении находятся развивающиеся страны, не обладающие запасом прочности экономик. Валюты подобных стран ослабляются к доллару США, что делает вложения в долговые рынки первых еще менее интересными с точки зрения инвестиций»,— отмечает Константин Асатуров.

Прогноз

В оставшиеся летние месяцы управляющие не ждут сильных изменений в поведении инвесторов. Наряду с политикой ФРС США на их поведение будет влиять геополитическая ситуация в мире. По словам Александра Дорожкина, для выбора предпочтений придется столкнуться с решением сложного уравнения с множеством неизвестных параметров: что, если закончится специальная военная операция, если не будет удара по Тайваню, если замедлится инфляция, если замедлится экономика и т. д. В зависимости от этого будет зависеть регион предпочтения.

В условиях повышенной инфляции выигрывают товарные рынки и, как следствие, развивающиеся страны. «Россия бы стала наиболее предпочтительным регионом без эскалации конфликта, но история не терпит сослагательного наклонения, как следствие, инвесторам стоит присматриваться к рынкам, способным поддержать внутреннее потребление, обуздать инфляцию и не допустить геополитического конфликта. Такими рынками станут Китай и Индия, которые в максимальной степени выигрывают от скидок на сырье со стороны РФ и смогут реализовать свой отложенный инвестиционный потенциал»,— считает господин Дорожкин.

В числе аутсайдеров останутся фонды облигаций, но и тут возможны региональные перераспределения. «Те инвесторы, которые на рынке останутся, вероятно, будут отдавать предпочтения фондам и стратегиям, преимущественно ориентированным на американский рынок. Это связано как с текущим укреплением американской валюты, так и с меньшими геополитическими рисками»,— полагает Константин Асатуров.