Что пришло за «Клинским»

Транснациональные корпорации подключаются к крафтовой революции в России

Всего около 1% российского рынка пива сейчас приходится на крафтовые пивоварни, но транснациональные компании уже стремятся занять место в первых рядах. На фоне уже ставшего стабильным сокращения собственных продаж международные гиганты будут биться за молодежную аудиторию, у которой крафтовое пиво набирает все большую популярность.

В России нет официальной статистики, которая отражала бы объем сегмента крафтового пива, как нет и связанных с ним отраслевых объединений, которые могли бы ее вести. Но кое-какие расчеты сделать все-таки можно.

По оценке "Балтики" (принадлежит датскому концерну Carlsberg), в 2015 году объем всего российского пивного рынка составил 698 млн дал. Nielsen подсчитал, что в натуральном выражении на четверку международных пивоваренных компаний в тот же период приходилось 73,5%: из них у Carlsberg - 34,7%, Heineken - 12,9%, Anheuser-Busch InBev - 12,8%, Efes - 13%. В оставшихся 26,5% можно также выделить относительно крупных производителей пива: так, например, по данным участников рынка, Московская пивоваренная компания и "Очаково" на двоих занимают около 6-7% рынка, еще около 2% у Трехсосенского пивоваренного завода и 1% у "Букета Чувашии". На импортное пиво из СНГ и других стран в прошлом году приходилось вместе примерно 2,5%, еще 1,5% - на частные марки сетей.

Остальные примерно 13% приходятся на самых маленьких локальных производителей, количество которых, по разным оценкам участников рынка, варьируется от 250 до 350. "Именно они сегодня и являются самыми быстрорастущими",- говорит менеджер одной крупной пивоваренной компании. При этом в отдельно взятых регионах некоторые из этих производителей удерживают доминирующее положение. Например, почти половина продаж пива в Кирове приходится на продукцию пивзавода "Вятич", такие же позиции в Брянске у продукции "Брянскпива".

Собственные оценки участников рынка относительно объемов крафтового пива в России сильно разнятся. Так, например, Heineken оценивает их в чуть более 1 млн дал в год, то есть существенно менее 1%. В "Балтике" же считают, что настоящим крафтовым производителям сегодня принадлежит доля примерно в 2%, а это, получается, уже почти 14 млн дал. Сложность в оценке этого сегмента во многом связана с тем, что в России нет устоявшегося определения крафтового пивоварения. "В большинстве случаев под крафтом подразумевают экспериментальные авторские сорта пива, производимые небольшими партиями, в которых используются оригинальные ингредиенты и нестандартные рецептуры",- говорит представитель "Балтики". Но при этом, по его словам, многие локальные производители используют модный и красивый термин "крафт", подменяя им другой популярный ранее термин "живое пиво".

I Am Stepan Razin

В конце прошлого года "САН ИнБев", российская "дочка" Anheuser-Busch InBev, вывела на рынок линейку сортов "Сибирский характер": в нее вошли эль "Амурский нрав", стаут "Таежный бурый" и IPA (India Pale Ale, индийский светлый эль) "Алтайский ветер". Это, как отмечают в компании, первый случай, когда транснациональная корпорация начинает в России работать в сегменте крафтового пива. Второй подобный эпизод - в марте компания Heineken начала разлив эля I Am Stepan Razin (первого крафтового продукта в российском портфеле производителя). Примечательно, что дизайн для своей новинки Heineken заказала екатеринбургской студии Vizhu Design, которая сотрудничает с крафтовой пивоварней Jaws.

"Балтика" и Efes пока в российский сегмент крафта не вышли, но не исключают для себя такой возможности в будущем. У "Балтики", впрочем, есть уже опыт выпуска крафтового пива: с ноября 2015 года она включила в свои экспортные поставки в США несколько сортов пива Baltika Brew Collection. Такой шаг в компании объяснили ответом на запросы времени. "За последний год каждый третий житель Штатов хотя бы раз покупал крафтовое пиво,- сообщалось в пресс-релизе "Балтики".- В поисках интересных, необычных вкусов потребители готовы пробовать новые сорта, в том числе импортные".

Откуда притекло крафтовое пиво

Желание "Балтики" поэкспериментировать с крафтом в США понятно - именно эта страна считается родиной и передовиком крафтового пивоварения (некоторые эксперты, однако, полагают, что ею была Великобритания), которое стало развиваться там примерно с конца 1970-х годов. К тому времени местные потребители устали от господства стандартного индустриального пива, ставшего результатом консолидации пивного рынка.

Впрочем, само понятие "крафтовое пивоварение" появилось только в этом веке - в обиход его ввела Ассоциация пивоваров США (Brewers Association), объединяющая независимые пивоварни. Согласно ее определению, крафтовой считается та пивоварня, которая выпускает не более 70 млн дал пива в год, является независимой (внешние инвесторы и акционеры могут иметь не более 25% в капитале) и выпускает продукцию с большой долей солода в соответствии с традициями пивоварения. Данное определение, впрочем, является применимым только в США.

"В последнее десятилетие крафтовые производители ринулись на рынок, и только за последние восемь лет мы наблюдаем двузначный рост объемов",- заявил недавно главный экономист Brewers Association Барт Уотсон. Он считает, что у крафтовых производителей и сегодня есть возможности для дополнительного роста. Согласно статистике Brewers Association, в 2015 году количество независимых пивоварен в США достигло 4,27 тыс., что является максимальным показателем за всю историю. Рост числа таких пивоварен за год составил 15%: было открыто 620 пивоварен, закрыто - 68. Сейчас в производстве крафтового пива в США занято 122 тыс. человек, только в прошлом году было создано 6 тыс. рабочих мест. За прошлый год крафтовые пивовары США произвели 287,4 млн дал пива (на 13% больше показателя 2014 года) на $22,3 млрд - это 12% от всего американского пивного рынка в натуральном и 21% в денежном выражении.

Пионеры крафтовой революции

Точный год начала развития крафтового движения в России назвать сложно. Например, пивоварня Jaws в городе Заречном Свердловской области начала работать еще в 2008 году, но изначально выпускала сорта в чешско-немецкой теме. Столицей российской крафтовой революции тем не менее, наверное, правильнее считать Санкт-Петербург, где сегодня самая высокая концентрация крафтовых заведений и производств. Одной из первых крафтовых пивоварен там стала AF Brew, созданная бывшими менеджерами "Балтики" (см. блицинтервью с Никитой Филипповым). Кроме нее в городе также заметное положение у Василеостровской пивоварни, Knightberg и пивоварни "Бакунин". В других регионах из крупных крафтовых пивоварен, кроме уже упомянутой Jaws, можно выделить тульскую Salden's, а также подмосковные Victory Art Brew и Gletcher.

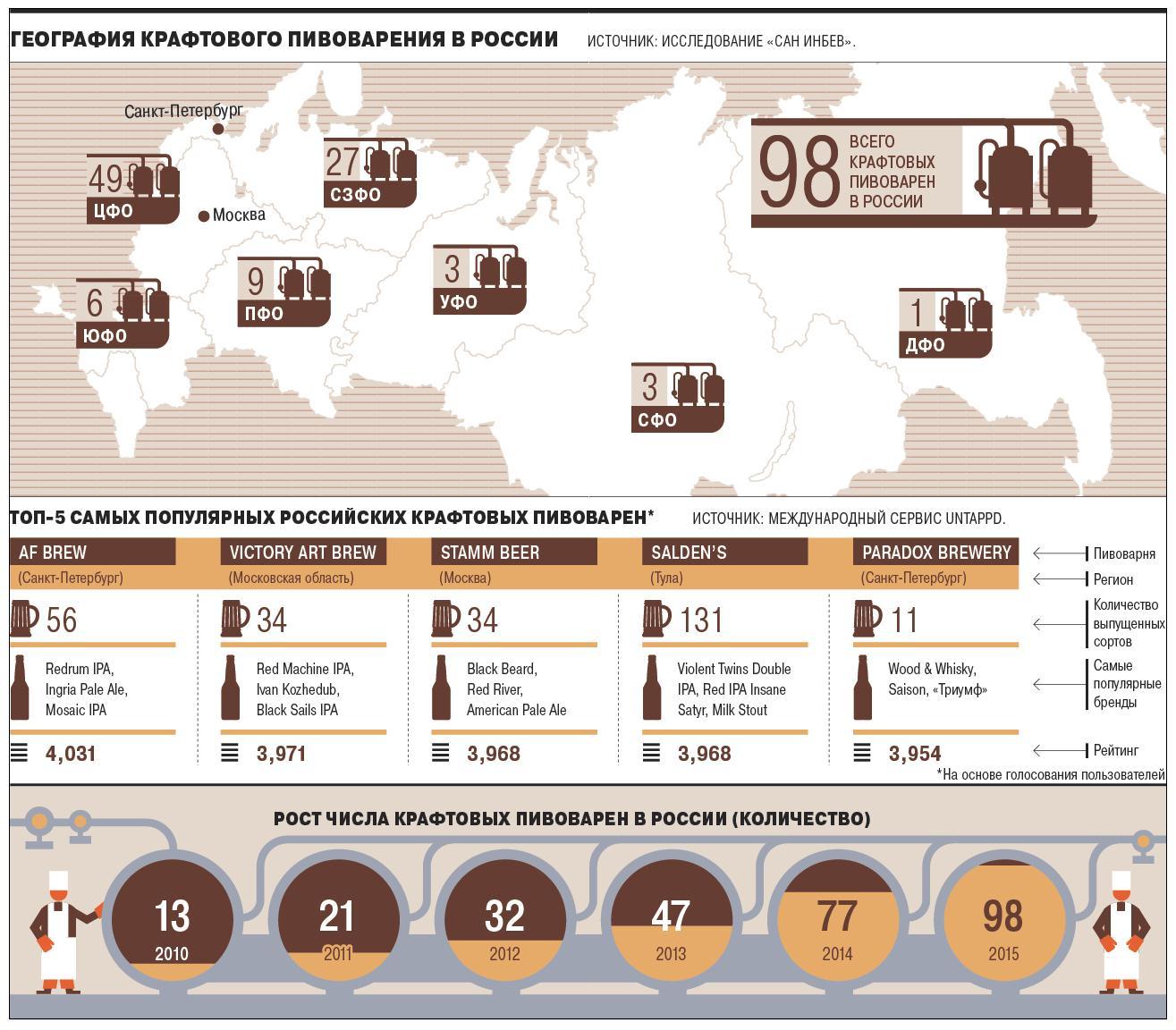

Начиная с 2010 года число крафтовых пивоварен в России выросло в 7,5 раза - с 13 до 98 в 2015 году, следует из имеющегося у "Ъ" исследования рынка "САН ИнБев". Год к году количество таких пивоварен росло примерно в 1,5 раза. Как видно на инфографике, подавляющая их часть - 91 предприятие - расположена в европейской части страны. Собственными производствами при этом обладают далеко не все, многие просто размещают заказы на контрактный разлив. Из-за этого, а также по причине того, что крафтовые производители не ведут строгой финансовой отчетности, судить о степени успешности того или иного проекта сложно. Но в AF Brew, например, утверждают, что за 2015 год смогли удвоить свой оборот.

Появление крафтовых пивоварен и баров с их продукцией характерно в основном для городов-миллионников, где уровень жизни у населения традиционно более высокий. По данным участников рынка, в барах цена крафтового пива отечественного производства варьируется примерно от 150 руб. до 350 руб. за пол-литровую кружку, занимая промежуточное место по стоимости между премиальным бутылочным пивом из магазина и разливным импортным. Согласно рейтингу международного сервиса Untappd, который составляется на основе оценок любителей крафтового пива, в России в топ-5 самых популярных крафтовых пивоварен на начало этой недели входили AF Brew, Victory Art Brew, московская Stamm Beer, Salden's и петербургская Paradox.

Видя стремительный рост крафтового сегмента, международные пивные гиганты будут стремиться занять в нем доминирующее положение, уверен директор ЦИФРРА Вадим Дробиз. "Крафт - маржинальный продукт, пользующийся все большим спросом у молодежной аудитории, за которую крупные корпорации будут биться в условиях постоянного сокращения собственных продаж",- рассуждает эксперт. Если в 2010 году на них приходилось 85,1% рынка пива в России, теперь же на целых 11,6 п. п. меньше.

Из баров в магазины

По мнению господина Дробиза, завоевывать крафтовый сегмент крупные пивовары будут с помощью розничных сетей, где сорта пивоварен, выпускающих исключительно крафт, сегодня практически отсутствуют (в Metro Cash & Carry, например, из них представлена только продукция компании Gletcher - Blanche de Fleur, Rouge de Fleur, Bowler Indain Pale Ale и др.). Для них традиционным каналом сбыта являются специализированные бары, пабы и магазины.

Опрошенные "Ъ" крупные федеральные розничные сети не скрывают, что работа с крафтовым пивом им интересна - они видят потенциал у этого сегмента. Так, например, ГК "Дикси" начала торговлю крафтом только этой весной: в ее сети "Дикси" сейчас 3 соответствующие позиции, в супермаркетах "Виктория" - 13 (7 - в регулярном ассортименте и 6 - в рамках фирменного отдела разливного пива "Виктория PUB"). "С учетом того, что позиции были введены недавно, их доля в категории на сегодняшний день менее 2%",- говорит представитель "Дикси". В Х5 Retail Group сообщили, что доля крафтового пива в категории "пиво, слабоалкогольные напитки" в их сети "Перекресток" сейчас составляет менее 3%, в сети "Карусель" - чуть более 1%. "Направление очень перспективное,- подтверждает представитель Х5.- На наш взгляд, крафт должен частично отобрать долю рынка у импорта. Мы ожидаем роста до 5-7% в общей доле продаж пива к концу 2016 года".

Ассортимент крафтового пива в Metro Cash & Carry также пока неширокий: в компании объясняют это мелкооптовым форматом торговли, ориентированным на сегмент HoReCa, независимую розницу и иные учреждения. "Пивная категория наиболее востребована нашими клиентами из независимой розницы, которые в большей степени приобретают для целей перепродажи в своих магазинах традиционное пиво",- поясняет представитель Metro Оксана Токарева. Но в том числе в связи с тем, что крупные компании также начали включать крафт в свою линейку, ритейлер планирует расширить этот сегмент. "На наш взгляд, новинки в виде новых крафтовых позиций добавят интереса клиентов к этому напитку",- полагает госпожа Токарева. И в Metro, и в "Дикси" уже включили в ассортимент крафтовую новинку "САН ИнБев".

"В перспективе крафтовое пиво может занять в России 10-12% рынка, но случится это не раньше чем лет через десять",- прогнозирует господин Дробиз. Тогда, считает он, пивные гиганты не ограничатся только выводом на российский рынок собственных крафтовых сортов, но и будут покупать пивоварни, добившиеся наибольших успехов в этом сегменте. На других западных рынках это уже происходит. Так, например, AB InBev с 2014 года приобрел восемь крафтовых пивоварен в США (Goose Island, Blue Point, 10 Barrel, Elysian, Golden Road, Four Peaks, Breckenridge и Devils Backbone) и одну в Великобритании (Camden Town). SABMiller (акционер Efes) в июне 2015 года купила лондонскую пивоварню Meantime, а Heineken в сентябре - 50% в крупной американской пивоварне Lagunitas.