Золото вместо доллара

Центробанки меняют структуру золотовалютных резервов

Согласно оценкам World Gold Council, в первом квартале центральные банки приобрели почти 100 тонн золота. Таким образом они защищают свои золотовалютные резервы от роста инфляции, вызванной ростом денежной массы во всем мире. Регуляторы рассматривают альтернативные направления для инвестирования: с интересом смотрят на инвестиции, удовлетворяющие требованиям устойчивого развития, и по-прежнему не доверяют цифровым валютам.

Фото: Кирилл Кухмарь / ТАСС

Фото: Кирилл Кухмарь / ТАСС

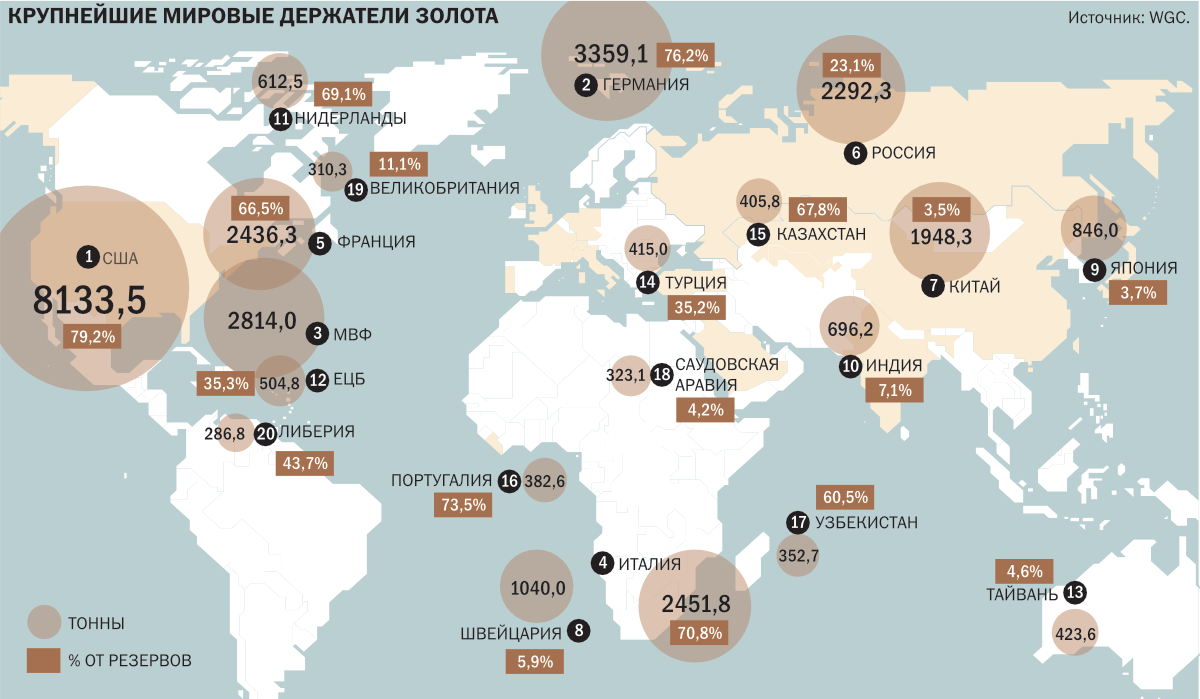

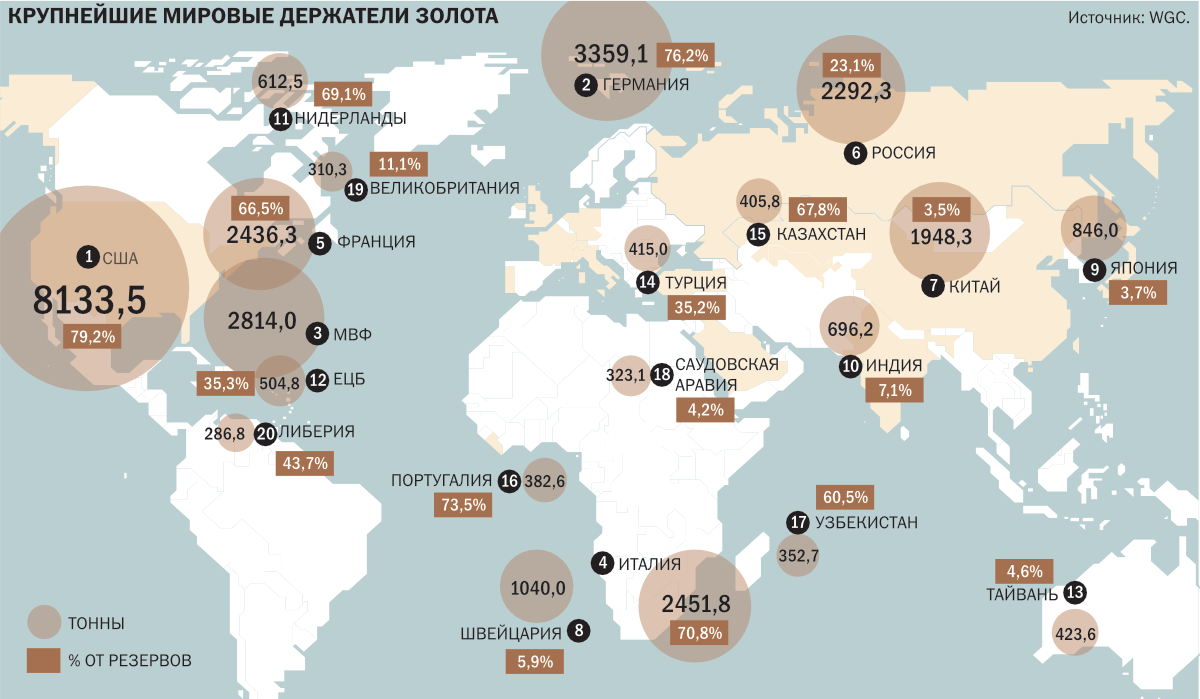

Пятерка крупнейших стран по запасам золота осталась неизменной: на первом месте с показателем 8,13 тыс. тонн остаются США, на второй строчке с показателем 3,36 тыс. тонн держится Германия, Италия с 2,45 тыс. тонн занимает третье место. Пятерку замыкают Франция и Россия с результатами 2,44 тыс. тонн и 2,29 тыс. тонн соответственно.

Скупщики золота

На общем фоне выделяются пять стран, чьи ЦБ наиболее активно наращивали свои вложения в драгоценный металл. Лидером рейтинга стал Центробанк Японии, который увеличил объем золота в резервах почти на 81 тонну, доведя его до 846 тонн, причем весь новый объем металла был куплен в марте. Второе место занял венгерский ЦБ, увеличивший объем золота в своих резервах на 63 тонны, до 94,5 тонны. На третьем месте закрепился Таиланд: он приобрел 43,5 тонны металла и довел его объем в резервах до 197,5 тонны. Еще около 32 тонн драгметалла приобрел ЦБ Узбекистана, свыше 25 тонн — ЦБ Казахстана.

Восстановление интереса центробанков к вложениям в золото связано, с одной стороны, с увеличением резервов на фоне восстановления экономик, с другой — с ростом потребительских цен в мире. В последние месяцы инфляция достигла максимальных исторических значений в странах не только с развивающейся, но и с развитой экономикой. Самый яркий тому пример — США, где общий индекс потребительских цен в мае составил 5% год к году. Это самый высокий показатель с 2008 года. В еврозоне инфляция выросла до самого высокого уровня с 2018 года — 2%.

Пострадали от инфляции и развивающиеся экономики, отмечают аналитики Sinara Research. Повышение прогнозов по инфляции в последнее время стало широко распространенным явлением (Бразилия, Мексика, Таиланд, Россия и др.), отмечают эксперты. По словам руководителя отдела экономического и отраслевого анализа ПСБ Евгения Локтюхова, ускорение инфляционных процессов в мире способствует повышению спроса на золото как на актив, который является естественным хеджем инфляционных рисков в условиях нулевых ставок и реализации программ выкупа активов в ключевых развитых странах.

Продавцы металла

Против тренда действовали ЦБ Филиппин и Турции, которые продали с начала года соответственно 24,7 и 18,1 тонны металла. В итоге объем золота в резервах этих стран составил соответственно 164,1 тонны и 526 тонн. Некоторые страны с развивающимися рынками столкнулись с ухудшением платежных балансов в период пандемии, поэтому, как считает глава аналитического департамента ГК «Регион» Валерий Вайсберг, они вынуждены сокращать вложения в металл. «ЦБ Филиппин в прошлом году принял решение поддерживать долю золота в международных резервах на уровне 10% и поэтому при сильном росте котировок не покупает, а продает золото»,— отмечает Валерий Вайсберг.

ЦБ Турции вынужден продавать ликвидные части ЗВР (включая золото) на фоне огромного давления на национальную валюту. С начала года курс турецкой лиры обвалился почти на 20%, до 8,3 лиры за доллар США. «Обесценивание турецкой лиры во многом обусловлено нехваткой валютных поступлений на фоне снижения аппетита инвесторов к турецким активам и обвала туризма. Продажи золотых запасов за валюту — способ заткнуть эту дыру»,— поясняет руководитель аналитического отдела департамента персонального банковского обслуживания банка «Зенит» Георгий Окромчедлишвили.

Продавал золото и российский ЦБ, который до последнего времени выступал крупнейшим покупателем металла. Наиболее активно Банк России скупал благородный металл начиная с 2014 года, когда на фоне расширения антироссийских санкций вынужден был снижать долю долларовых активов в резервах. К 2020 году финансовый регулятор приобрел 1236 тонн золота, увеличив его объемы в резервах более чем вдвое. Однако начиная со второго квартала прошлого года ЦБ перестал приобретать металл, более того, во втором полугодии 2020 года сократил объем золота в резервах на 1,3 тонны. С января по апрель 2021 года регулятор продал уже 6,2 тонны, а запасы металла опустились до 2292,3 тонны. Впрочем, уменьшение объемов золота в российских резервах связано не столько с продажами металла, сколько с эмиссией инвестиционных и памятных монет. В текущем году только монет «Георгий Победоносец» разным номиналом планируется выпустить до 800 тыс. штук, на что уйдет 9 тонн золота.

Почему ЦБ золото любят

Центральные банки по-прежнему положительно относятся к золоту. Об этом свидетельствует ежегодный опрос финансовых регуляторов, проводимый WGC. Исследование проводилось в период с 17 февраля по 19 апреля 2021 года. В анкетировании приняли участие 56 центральных банков. При этом 36% — из стран с развитой экономикой, а 64% — из стран с формирующимся рынком и развивающейся экономикой. Опрос показал, что 21% регуляторов намерены увеличить свои золотые резервы в ближайшие 12 месяцев. Ни один банк не планирует сокращать резервы в этом году против 4% ранее. Еще 68% не планируют менять свои золотые запасы. Только 11% респондентов не определились с планами относительно золота в этом году по сравнению с 20% в прошлом году. «Центробанки как системообразующие финансовые учреждения обязаны проводить консервативную политику и обеспечивать целостность и стабильную работу валютных рынков и финансовых систем своих стран. Поэтому, конечно, они не могут держать основную часть золотовалютных резервов в золоте: операции с ним более сложны по сравнению с валютными операциями и могут приводить к росту волатильности на рынках. Но сам тренд на повышение доли золота центробанками, по нашему мнению, вполне оправдан и носит долгосрочный характер»,— считает Евгений Локтюхов.

Доллар против юаня

Центральные банки неоднозначно оценили будущее место доллара США в резервах. По данным опроса, 50% ЦБ заявили, что через пять лет американская валюта будет занимать меньшую долю в резервах, чем сейчас. По словам главного аналитика Совкомбанка Михаила Васильева, надежность — это один из главных факторов при размещении международных резервов. Поэтому повышение геополитической премии в долларовых резервах снизило их привлекательность для ряда стран. «Также резкое увеличение долларовой денежной массы в 2020 году — показатель М2 в США вырос на 25%, что привело к обесценению доллара к основным валютам»,— отмечает господин Васильев.

Не только центробанки

Стоит отметить, что интерес к золоту проявляют все категории потребителей, а не только центробанки. Причем более активно растет спрос со стороны населения. Так, несмотря на высокие цены на драгметаллы, в этом году восстановился объем потребления ювелирной промышленностью, а сбыт золотых монет и слитков достиг в первом квартале 339,5 тонны, максимума с 2016 года.

Центральные банки скорее видят растущую роль других валют в международной валютной системе, чем испытывают пессимистичные настроения по отношению к доллару, считает глава отдела по взаимодействию с центральными банками Всемирного совета по золоту Шаокай Фэн. «Исследование показывает, что, по мнению большинства опрошенных, юань будет играть более значительную роль в мировых резервах, хотя этот рост будет очень постепенным»,— отметил господин Фэн. Растущее влияние юаня в резервах связано с возрастающей политической, экономической и технологической ролью Китая. «Согласно прогнозам международных институтов, экономика КНР обгонит по размерам американскую уже в этом десятилетии»,— поясняет Михаил Васильев.

Геополитическая составляющая резервов

Россия одной из первых отказалась от части вложений в долларах США. 5 июля в Фонде национального благосостояния (ФНБ) официально снижена доля доллара до нуля, доля японской иены составила 4,7%, доля фунта стерлингов сокращена до 5%, а евро и юаня увеличена до 39,7% и 30,4% соответственно. В структуру фонда впервые вошло золото (20,2%).

Впрочем, глава Центробанка России Эльвира Набиуллина ранее сообщила, что доллар останется частью международных резервов России. «Когда мы рассматриваем структуру наших резервов, мы, конечно, принимаем во внимание не только экономические факторы, доходность резервов, степень ликвидности, но и геополитические риски. Но мы считаем, что доллары останутся частью наших резервов»,— сказала госпожа Набиуллина в интервью Bloomberg. По ее словам, регулятор проводит политику по снижению зависимости экономики от всех иностранных валют.

Решение Минфина сократить долю доллара в ФНБ вызвано желанием обеспечить сохранность суверенного фонда в свете высоких санкционных рисков. После ужесточения санкций США против первичного рублевого госдолга и сохраняющихся угроз для операций правительства/госбанков и госкомпаний в долларах США — опция, которая остается доступной для американских властей даже в рамках действующего санкционного законодательства, считает директор по инвестициям «Локо-Инвеста» Дмитрий Полевой. «Минфин последовательно диверсифицирует портфель вложений, тем самым снижая зависимость от одной валюты. Уход от доллара при вложениях ФНБ снизит геополитические риски и позволит сохранить вложения для будущих поколений»,— отмечает Михаил Васильев.

За ответственное инвестирование

Фото: Влад Некрасов, Коммерсантъ

Фото: Влад Некрасов, Коммерсантъ

Опрос центробанков выявил растущий интерес регуляторов к альтернативным инвестициям, удовлетворяющим требованиям устойчивого развития,— ESG. Устойчивые облигации были самым популярным классом активов, и почти половина респондентов опроса WGC заявили, что они увеличат свои позиции в этих активах. Эти данные свидетельствуют о том, что ESG по-прежнему уделяется большое внимание, особенно со стороны ЦБ из стран с развитой экономикой. По словам Шаокай Фэна, растет признание как важности ESG-инвестирования для достижения целей государственной политики в этой области, так и той роли, которую центральные банки могут сыграть в повышении осведомленности в этом вопросе.

ESG-облигации качественных эмитентов могут быть подходящим инструментом для формирования резервов центробанков, считают аналитики. Во-первых, если компания отвечает требованиям устойчивого развития, то у нее автоматически больше число инвесторов, что позитивно для ее цены. По словам исполнительного директора «ВТБ Капитал Инвестиции», старшего вице-президента ВТБ Владимира Потапова, в мире в целом и в особенности в Европе значительная часть институциональных инвесторов очень большое внимание уделяет экологическим аспектам, корпоративной культуре, отношению к сотрудникам. Во-вторых, во всем мире растет контроль за деятельностью компаний с точки зрения различных рисков и влияния этих компаний на окружающую среду. «Это становится серьезным риском, который может материализоваться в штрафы, что приводит к снижению прибыли компаний и стоимости акций»,— отмечает Владимир Потапов.

Центральные банки развитых стран активно участвуют в трансформации к зеленой экономке и стимулируют спрос на зеленые инструменты финансирования, в том числе путем их покупки в резервы, считает заместитель председателя правления Россельхозбанка Анна Кузнецова. «Покупка ESG-облигаций Банком России для формирования резервов могла бы стать хорошим стимулом для развития российского рынка ESG-финансирования»,— считает госпожа Кузнецова.

Биткойну нет места

В прошлом году многие институциональные инвесторы и глобальные брокеры прочили защитные свойства еще одному активу — биткойну, который рос в цене рекордными темпами. В таких условиях некоторые инвестбанки начали задаваться вопросом, может ли цифровая валюта стать альтернативой золоту. В пользу криптовалюты говорили ограниченное предложение биткойна, неплохая ликвидность (дневные обороты достигли $30–50 млрд), высокая капитализация, которая превысила $1 трлн, а также защита от роста денежной бумажной массы в мире.

Несмотря на растущий ажиотаж среди некоторых инвесторов, центральные банки не сообщают о планах инвестировать в криптовалюты. «Золото и криптовалюты — принципиально разные классы активов. Криптовалюты не соответствуют критериям инвестирования резервов центральных банков, таким как безопасность, ликвидность и доходность»,— считает Шаокай Фэн. У биткойна и золота больше различий, чем сходства, и они выполняют разные функции, отмечают представители WGC. «Например, цены биткойна и золота не сильно коррелированы, и это одна из причин, почему инвестор, который надеется извлечь выгоду из высокого потенциала роста криптовалют, может быть более склонен также к вложениям в золото, чтобы застраховаться от высокой волатильности криптовалюты»,— подчеркивает директор по государственной политике и взаимодействию с центральными банками WGC Татьяна Фиц.

Весна этого года показала, что цифровые валюты по-прежнему относятся к очень рисковым активам и поэтому не могут входить в золотовалютные резервы ЦБ. После четырехкратного роста в прошлом году и достижения в апреле текущего года нового исторического максимума на отметке $65 тыс. в мае цифровая валюта начала стремительно снижаться. 29 июня курс биткойна впервые с начала года опустился ниже уровня $30 тыс. По словам гендиректора УК «Спутник — Управление капиталом» Александра Лосева, на фоне роста денежной массы в мире инвесторы скупали различные активы, в том числе и спекулятивные, но рост инфляции заставит центральные банки начать ужесточение денежно-кредитной политики, и как только это начнет происходить, спекулятивные активы или псевдоактивы, такие как крипта, посыпятся первыми.

Страны с крупнейшими золотовалютными резервами

|

Источник: WGC.