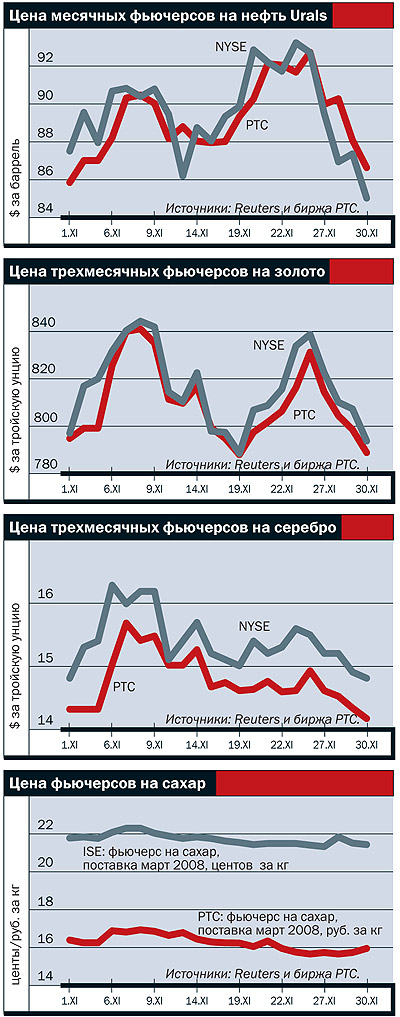

В ноябре рынок нефти и нефтепродуктов был весьма волатилен — мировые цены на трехмесячные фьючерсы Brent сначала опустились с $99 до $89 за баррель, а затем поднялись до $93,5. Столь же волатильным был и рынок драгметаллов, но здесь большинство игроков ожидают устойчивого роста цен. К внешней нестабильности добавлялась и внутренняя — из-за дефицита топлива в стране цены на российские фьючерсы на нефтепродукты почти полмесяца превышали мировые.

Рынок под опекой

После снижения 31 октября 2007 года ставки ФРС с 4,75 до 4,5% мировые цены на нефть и золото устремились вверх. Цена на нефть обновила исторический максимум — 2 ноября трехмесячные фьючерсы на Brent достигли $99 за баррель. По более спекулятивным одномесячным фьючерсам цена и вовсе стала трехзначной — $100,26 за баррель.

Российские нефтяные фьючерсы в ноябре строго следовали мировой моде. Тенденция к небольшому отставанию по времени от мировых колебаний нефтяных цен, наблюдавшаяся в октябре, была если и не преодолена, то сокращена до минимума.

Продолжался рост цен на нефтяные фьючерсы, однако недолго, и окончательно стать трехзначными мировые цены на нефть не смогли. И, вероятно, в 2007 году уже не смогут. К 11 ноября цена трехмесячных нефтяных фьючерсов на мировых биржах откатилась на уровень $93 за баррель.

Причиной стали завышенные ожидания рынка относительно масштабов снижения ставки ФРС. На фоне "девятого вала" кризиса, когда стали один за другим выходить негативные отчеты крупнейших корпораций за третий квартал, рынок устами многочисленных экспертов настойчивого намекал ФРС на необходимость снижения ставки на 0,5%. И, как это часто бывает, убаюкал сам себя. Решив, что ФРС пойдет на такое снижение с вероятностью 75% (и со стопроцентной вероятностью — на снижение ставки на 0,25%), участники рынка заложили в цены слишком большой эффект от действий ФРС. Поэтому начавшийся непосредственно после решения 31 октября спекулятивный подъем вскоре остановился.

Правда, 16 ноября наблюдался второй пик — на уровне $96 за баррель, вызванный очередным обострением политической обстановки на Ближнем Востоке и началом вооруженного конфликта между Турцией и Ираком в Курдистане. Однако вопреки ожиданиям стрельба оказалась недолгой. И намеки ОПЕК на возможное повышение квот на добычу нефти на заседании 5 декабря подействовали на рынок гораздо сильнее — цена стала падать и к концу ноября достигла $89 за баррель.

ОПЕК, правда, поступила с присущим ей восточным коварством — квоты 5 декабря не увеличила, но мировую добычу на 0,5% подняла. Столь изысканную комбинацию удалось провести путем назначения квоты 1,9 млн баррелей в сутки для вступившей в ОПЕК Анголы, которая без ОПЕК добывала 1,7 млн баррелей в сутки, а при вступлении в ОПЕК просила квоту 2 млн баррелей в сутки и техническую помощь. Кроме того, ОПЕК назначила внеочередную конференцию на 5 февраля, а плановую — на 5 марта. После решений ОПЕК мировые цены на нефтяные фьючерсы вернулись к уровню $93 за баррель и на время замерли. Тенденция, однако, повышательная: до конференции ОПЕК в феврале еще далеко, а заседание ФРС 11 декабря близко. И рынок вновь дает почти стопроцентную вероятность снижения базовой ставки ФРС — правда, на сей раз все-таки на 0,25%.

"Новым фактором, оказавшим в начале декабря воздействие на цены на нефть, стали не оправдавшиеся надежды на наращивание добычи странами ОПЕК, прежде всего Саудовской Аравией,— полагает Константин Федоров, старший аналитик LT Group.— Также активно обсуждался вопрос о влиянии на стоимость нефти замедляющихся темпов роста экономик стран, являющихся ее основными потребителями. Пока рано говорить о том, достигли ли цены на это сырье пределов, когда превалирующим станет влияние на них ограничений со стороны промышленного спроса, однако иметь в виду такую возможность следует. С нашей точки зрения, ожидания скорого прекращения серии снижений процентной ставки ФРС являются преждевременными. С большой вероятностью американская экономика столкнется с влиянием резкого охлаждения на рынке недвижимости и ухудшения условий финансирования на частное потребление и инвестиции. На этом фоне американские монетарные власти, по всей видимости, продолжат снижение стоимости кредитования в течение первых месяцев 2008 года. Развитие ситуации в течение ближайшего месяца зависит от решения ФРС относительно уровня процентной ставки 11 декабря".

Поскольку ФРС ограничилось снижением ставки на стандартный шаг 0,25%, весьма вероятна, по мнению Константина Федорова, новая понижательная коррекция, связанная с тем, что в текущие цены заложена вероятность более значительного сокращения стоимости кредита.

Золотая интервенция

Динамика фьючерсов на драгметаллы в ноябре практически повторяла динамику нефтяных контрактов. Однако добиться этого монетарным властям было нелегко.

В условиях далекого от завершения кризиса ликвидности рынку как воздух нужен защитный актив для хеджирования. В сентябре-октябре нефтяные фьючерсы с этой задачей справлялись не хуже золотых, но с середины ноября на фоне опасений относительно упомянутых выше действий ОПЕК справляться перестали. Спрос на золото и серебро, которые остались чуть ли не единственными ликвидными защитными активами, резко вырос. И центробанкам пришлось осуществлять крупные продажи золота. В частности, ЕЦБ продал за месяц почти 800 кг. Это успокоило рынки и позволило ценам на драгметаллы следовать за нефтяными.

Однако центробанки не будут распродавать золотой запас до бесконечности, и участники рынка всерьез настроены на повышение цен в 2008 году. Поэтому нынешний декабрь является хорошим временем для входа на рынок фьючерсов на драгметаллы (текущая цена — около $800 за унцию). В среднем, по оценкам участников рынка, цена на золото будет находиться в рамках восходящего тренда с целью $860-900 за унцию к концу 2008 года.

"В ноябре по золоту не было четкого тренда. Фьючерсы находились в диапазоне $775-835 за унцию, дважды котировки пробивали уровень $825, однако уже через некоторое время откатывались назад, что свидетельствовало о том, что многие участники рынка не считают возможным дальнейший рост цен в краткосрочной перспективе выше этого уровня. Причиной быстрого роста котировок в последнее время является продолжающийся в мировой экономике кризис ликвидности, который вынуждает участников рынка вкладывать деньги в наименее рискованные и наиболее ликвидные активы,— считает Денис Горев, аналитик ИК "Финам".— На декабрь мы ожидаем продолжения существующей динамики. Вряд ли к концу года будут резкие скачки цен. Мы предполагаем, что средняя цена составит порядка $800 за унцию. Вопреки ожиданиям многих инвесторов фьючерсы на серебро не полностью повторяли динамику золотых фьючерсов: рост был более слабым, а падения — более сильными. Мы ожидаем, что в декабре котировки серебра могут находиться в среднем на уровне $14,5 за унцию. В более дальней перспективе рост цен на золото и серебро будет зависеть от состояния мировых финансовых рынков. Поэтому, если будет наблюдаться усиление кризиса ликвидности, не исключено дальнейшее повышение котировок фьючерсов как на золото, так и на серебро".

"Стоимость золота и серебра в течение ноября дважды демонстрировала повышательные тенденции, но в обоих случаях рост завершался коррекцией. Итог месяца: стоимость как спотовых, так и фьючерсных контрактов практически не отличается от уровней начала ноября,— подчеркивает Станислав Фоменко, ведущий аналитик ИК "Велес Капитал".— В отсутствие значимых отраслевых факторов такую динамику можно связать в первую очередь с динамикой курса доллара и опасениями относительно дальнейшего развития кредитного кризиса в США и в мире. Так, если сравнить графики курса евро/доллар с ценами на золото и серебро, то становится видно, что фазы роста и снижения в определенной степени совпадают.

Срочный рынок ждет роста стоимости золота в течение ближайшего месяца на 0,34%, в течение трех месяцев — на 1,22%, в полугодовой перспективе — на 2,56%, а в течение года — более чем на 5%. С серебром ситуация похожа, но динамика роста ожидается иной. Поскольку в настоящее время серебро немного отстало от золота, оно сначала будет расти быстрее. Игроки ждут, что в течение декабря стоимость серебра вырастет на 5,6%, к концу февраля следующего года — на 5,38%, к концу мая — на 5,13%. Затем возможна коррекция, и в итоге темп роста цен на серебро окажется немного скромнее, чем на золото. К концу ноября следующего года оно, как ожидается, прибавит 4,75%".

Встречным курсом

Если колебания цен на нефтяные фьючерсы и драгметаллы на бирже РТС в ноябре в целом соответствовали мировой динамике, то о фьючерсах на дизельное топливо и на сахар этого не скажешь. Их цены были стабильно выше мировых и слабо реагировали на попытки снижения.

В случае с дизельным топливом причиной стал ремонт Московского НПЗ и вызванный им дефицит горючего. Поскольку фьючерс РТС является поставочным, а контракт заключен именно с этим предприятием, в ноябре возникла реальная угроза срыва поставок. В декабре завод должен заработать на полную мощность, и сейчас эта угроза, по-видимому, снята. Однако инвесторы, купившие фьючерсы на дизельное топливо в сентябре и продавшие их в конце ноября, сумели получить доходность более 100% годовых. Причем с ликвидностью бумаг при дефиците товара все было в порядке.

Дмитрий Лютягин, аналитик ИК "Велес Капитал", отмечает: "Говоря о дефиците дизельного топлива, можно констатировать, что с коррекцией нефтяных цен он должен будет снизиться и поставки на внутренний рынок выровняются. Думаю, что в течение месяца-полутора дефицит будет исчерпан полностью. Следует заметить, что при стремительном росте цен на "черное золото" и отставании от них роста экспортных пошлин российским нефтяникам становится более выгодно экспортировать как сырую нефть, так и нефтепродукты первичной обработки. Сейчас после поднятия пошлин с 1 декабря поставки на внешний рынок немного сузятся, а внутренние вырастут".

Что касается рынка сахара, то проблемы с ликвидностью здесь пока остаются, но наметилась весьма интересная динамика цен: мировые цены на сахар падают, а цены на фьючерс РТС растут. Заметим, что мировые цены на сахар в ноябре и декабре расти просто не могли. Урожай свеклы и тростника почти везде убран, осталось его переработать. Объем произведенного сахара оказался чуть выше ожидаемого, поэтому спекуляции кончились, и мировые цены пошли вниз. В России же после повышения правительством пошлин на импорт сахара цена на фьючерс начала расти.

"Сейчас в России заканчивается свекловичный сезон. Из-за превышения предложения над спросом и установленной правительством РФ повышенной пошлины на импорт сахара цены на мартовский контракт на мировом и российском рынках движутся в противоположных направлениях. Однако по мере роста доли сахара, производимого из импортного сырья, наблюдается повышение корреляции между международным и российским срочными рынками сахара, появляются новые возможности для арбитражных операций. Особенно интересными будут майский и июльский контракты",— полагает руководитель отдела рынка фьючерсов и опционов РТС Сергей Данов.