Оглушительный провал инфляционных планов в России поставил российский ЦБ в трудную ситуацию — даже непонятно, что теперь делать. Впрочем, сейчас не знают, что делать, и ЦБ других стран — мир столкнулся с центробанковским кризисом.

Еще четыре месяца назад инфляционная ситуация в России представлялась Центробанку вполне благоприятной. В документах банка говорилось: "В первом полугодии 2007 года в России продолжилось замедление темпов прироста потребительских цен. За январь-июнь инфляция составила 5,7% против 6,2% за первое полугодие 2006 года. Замедление роста цен произошло за счет товаров, входящих в расчет базового индекса потребительских цен, и в первую очередь за счет продовольственных. Продовольственные товары без плодоовощной продукции за январь-июнь подорожали на 2,7% (минимальное значение для данного показателя с 1999 года). При этом темп прироста цен на товары и услуги, не входящие в расчет базовой инфляции, ускорился с 14% за первое полугодие 2006 года до 15,4% за январь-июнь 2007 года, в первую очередь в результате ускорения роста цен на плодоовощную продукцию. Кроме того, рост административно регулируемых цен и тарифов, по оценкам, был более значительным, чем в первом полугодии 2006 года, за счет большего повышения цен и тарифов на услуги связи и пассажирского транспорта". Иными словами, улучшение общего положения с инфляцией достигнуто именно за счет базовой инфляции, обусловленной валютно-денежной политикой, за которую банк и отвечает. Инфляция же, вызванная сезонными факторами, за которые отвечает смена времен года, а также факторами административными, за которые отвечают органы тарифного регулирования, ускорилась.

ЦБ подчеркивал, что замедление инфляции далось ему нелегко. "В апреле-мае 2007 года в условиях существенного превышения предложения иностранной валюты над спросом на нее на внутреннем валютном рынке Банк России заметно увеличил объем рублевых интервенций, препятствуя чрезмерному укреплению курса рубля. В целях ограничения инфляционного давления роста денежного предложения Банком России принимались меры по стерилизации валютных интервенций. Основными инструментами стерилизации со стороны Банка России являлись операции с облигациями Банка России и депозитные операции. Банк России продолжил повышение процентных ставок по операциям изъятия ликвидности в целях ограничения роста денежного предложения. Кроме того, с 1 июля 2007 года были увеличены нормативы обязательных резервов для кредитных организаций. Существенная часть совокупной ликвидности, образовавшейся в результате значительного прироста международных резервов, была абсорбирована через механизм стабилизационного фонда".

Правда, как признавал ЦБ, все равно денежная масса росла очень высокими темпами — на 1 июля ее темпы достигли 56,7% в годовом исчислении. Однако, как полагали представители банка, ускорившийся рост денежной массы был обусловлен краткосрочными факторами и не должен был оказать инфляционного давления. Кроме того, "ослаблению инфляционных последствий роста денежной массы способствует повышение спроса на национальную валюту, связанное главным образом со снижением скорости обращения денег вследствие процессов дедолларизации, увеличения доли сберегательного компонента и сокращения доли наличных денег в структуре рублевой денежной массы".

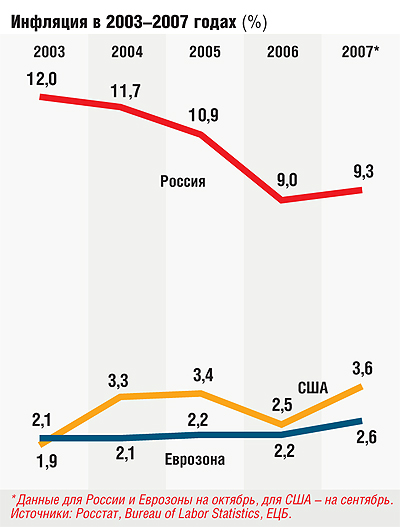

Надо заметить, что ЦБ дольше правительства отказывался признать, что годовой план в 8% выполнен не будет. И только в последний день октября, когда этот показатель был значительно превзойден, банк согласился считать, что инфляция в этом году составит не 8%, а 11% — таким образом, инфляция окажется значительно выше не только прошлогодней, но и позапрошлогодней. При этом инфляция ускорилась не благодаря сезонным или административным факторам — выросли цены и на товары, к которым эти факторы никак не относятся. Получилось, что и ЦБ имеет отношение к провалу инфляционного плана: увеличение денежной массы сыграло свою роль — граждане не столько увеличивали сберегательный компонент, сколько тратили деньги на подорожавшие товары. Правительство, со своей стороны, показало, что сфера действия административных факторов может быть мгновенно расширена: повысило экспортные пошлины на зерно, снизило импортные пошлины на молоко, масло и сыр, а также просто заморозило цены на основные продовольственные товары. Оно также выказало незаурядную изобретательность в оправдании за высокую инфляцию, мол, происшедшее в России является последствием общемирового повышения цен на продовольствие.

ЦБ оказался перед необходимостью что-нибудь придумать, чтобы показать свою способность выйти из кризисной инфляционной ситуации. Повышение процентной ставки не выглядит такой уж действенной мерой — сам ЦБ неоднократно говорил, что она в России менее важна, чем в развитых индустриальных странах. Осталось возлагать надежды на валютный курс. Позволить доллару быстрее падать и не тратить столько денег на его поддержание для ЦБ выглядит естественным — он, в свою очередь, может сослаться на общемировое падение доллара. Представители ЦБ даже заявили, что готовы в интересах борьбы с инфляцией перейти к полностью свободному определению курса рубля — вот только сразу такую меру вводить нельзя, а то граждане будут испуганы значительными колебаниями на российском валютном рынке.

Иностранные центробанки оказались в не менее трудной ситуации. Инфляция в США и Евросоюзе начала ускоряться. В частности, по прогнозам инвестиционного банка Goldman Sachs, американская инфляция с нынешних 2,8% годовых может к концу четвертого квартала ускориться до 3,4%. По российским меркам рост цен, немного превышающий 3,4%, был бы сочтен невероятным достижением, но для главы американской ФРС Бена Бернанке он совершенно нежелателен. Бернанке сменил на этом посту несгибаемого борца с инфляцией Алана Гринспена (который пришел в ФРС, когда еще были свежи в памяти 13% инфляции конца 1970-х) и явно не хотел бы, чтобы его руководство американским ЦБ ассоциировалось с ускорением роста цен.

Обычно при малейшей опасности роста инфляции ФРС повышает процентную ставку. Однако сейчас она вынуждена делать совершенно противоположное в целях борьбы с мировым кредитным кризисом и падением американского фондового рынка. 31 октября процентная ставка была снижена на 0,25 процентного пункта, до 4,5% (до этого было снижение на 0,5 процентного пункта в сентябре), а на следующий день ФРС осуществила грандиозную операцию по вбросу сразу $41 млрд в американскую финансовую систему — вторая по масштабам операция в истории США после вброса $50,3 млрд 19 сентября 2001 года, когда пришлось спасать американскую экономику после терактов 11 сентября. ФРС могла счесть, что это поможет фондовому рынку — индекс Dow Jones прямо перед вбросом денег упал сразу на 250 пунктов, но вряд ли могла рассчитывать на то, что такое количество дополнительных денег поможет сдерживанию инфляции. Однако выбирать не приходилось.

Еще более серьезной проблемой для ФРС является рекордное падение курса доллара, который движется к отметке $1,5 за евро именно из-за того, что в целях борьбы с мировым кредитным кризисом Америка удешевляет кредит. Абстрактные теории говорят, что падение национальной валюты способствует росту экономики, удорожая импорт и удешевляя экспорт. Однако Бен Бернанке начал свое руководство ФРС заявлениями о преимуществах сильного доллара, являющегося результатом долгой борьбы с инфляцией: "Люди могут полагаться на доллар как на меру стоимости при планировании долгосрочных контрактов и кредитных операций". Администрация президента Буша также постоянно подчеркивает, что Америке нужен сильный доллар. В частности, министр финансов Генри Полсон 8 ноября заявил: "Сильный доллар — в наших национальных интересах, и его курс должен определяться в конкурентных условиях, основываясь на экономическом состоянии разных стран". И при таких заявлениях валютные спекулянты всего мира все равно разочаровались в долларе и готовятся чуть ли не к окончательному краху американской валюты, который одновременно будет и крахом всей мировой финансовой системы.

Европейский ЦБ также вынужден спасать кредитный рынок с помощью операций по раздаче денег. И сталкивается со специфическими проблемами: в отличие от ФРС, которая представляет одну страну, ЕЦБ воспринимается как организация бюрократов, которая неподотчетна гражданам ни одной страны и действует полностью произвольно. А от порождаемой раздачей денег инфляции страдают именно граждане. Более того, ЕЦБ неоднократно подчеркивал, что считает чрезмерное укрепление евро нежелательным, так как оно наносит удар по промышленной конкурентоспособности стран еврозоны. И сейчас ничего с этим укреплением сделать не может.

Решительные шаги центробанков воспринимаются без восторга и в других странах. Стоило, скажем, австралийскому ЦБ с целью борьбы с инфляцией повысить 7 ноября процентную ставку на 0,25 процентного пункта, до рекордных 6,75% годовых, как его тут же обвинили в нанесении сокрушительного удара по перспективам переизбрания премьер-министра Джона Ховарда. В общем, центробанки сейчас в очередной раз убеждаются, что печатать деньги — не такое уж благодарное дело.