От общего к частному

Ветер перемен на рынке доверительного управления

С 1 января 2025 года у россиян может исчезнуть возможность инвестировать в стандартные стратегии доверительного управления. Такой шаг, по мнению Банка России, повысит уникальность инвестиционных решений. По мнению управляющих — может привести к удорожанию обслуживания и сужению инвестиционных возможностей.

Фото: Евгений Павленко, Коммерсантъ

Фото: Евгений Павленко, Коммерсантъ

В марте ЦБ вынес на общественное обсуждение проект, исключающий стандартные стратегии доверительного управления. Этот шаг, как считают в ЦБ, расширит предложение стратегий, наилучшим образом отвечающих персональным инвестиционным ожиданиям клиентов и риск-аппетиту. Предложенная реформа заставила понервничать участников рынка, и в первую очередь тех из них, что ориентированы на обслуживание частных инвесторов.

Доверяй, но проверяй

Доверительное управление ценными бумагами стало развиваться в России в начале 2000-х годов. Как и во всем мире, его суть — в передаче денежных средств, ценных бумаг и других активов в управление профессиональному управляющему. Последний по поручению собственника и в его интересах совершает операции с активами, наращивая прибыль, за что берет вознаграждение. В зависимости от выполняемых задач и набора активов стратегии могут быть стандартными и индивидуальными.

В случае стандартных стратегий ДУ или стандартного ДУ (СДУ) для всех инвесторов работа происходит по единым принципам и правилам, с одним набором активов. Для таких финансовых инструментов обычно не проводится определение индивидуального инвестиционного профиля клиента (инвесторы сами должны провести его оценку), все они имеют одинаковый инвестиционный профиль, совпадающий с инвестиционным профилем самой стратегии. Такие стратегии предлагают все крупные УК. Например, клиентам «Альфа-Капитала» доступно 14 СДУ, УК «Первая» — 11, «РСХБ Управление Активами» — 4.

Доходность СДУ

2023 год был успешен для стандартных стратегий ДУ. По данным Банка России, средняя доходность 30 крупнейших стратегий, на которые приходится 38% от объема портфелей и 26% от числа клиентов СДУ, за последние три года в среднем ежегодно составляла 20,7%. Это более чем вдвое выше средней максимальной ставки по депозитам крупнейших банков в конце 2022 года.

Лучшую динамику продемонстрировали стратегии, направленные на инвестиции в российские акции, которые принесли доход на уровне 61%. Как отмечает ЦБ в отчете, такому результату способствовали, в частности, восстановительный рост российского фондового рынка и ослабление рубля. По итогам минувшего года индекс Московской биржи вырос на 44%, до 3099 пунктов. Наименьшую доходность показали продукты, ориентированные на инструменты денежного рынка, ставшие популярными в конце минувшего года на фоне роста ставок репо. «В целом доходности 21 из 30 рассматриваемых стратегий превысили доходность депозитов, открытых год назад»,— отмечает Банк России.

Управляющие предлагают клиентам ограниченное число продуктов, ориентированных в основном на российские акции и облигации, инструменты денежного рынка и золото. Минимальный порог входа в данные инвестиционные решения начинается от нескольких сотен рублей и может достигать нескольких сотен тысяч. Комиссии по ним — от 0,5% годовых до нескольких процентов в год: чем более рисковая стратегия, тем выше комиссионные.

В случае индивидуальных стратегий (ИДУ) обязательно проводится инвестиционное профилирование инвестора, и в зависимости от пожеланий и целей консультант формирует индивидуальный инвестиционный портфель. Таким образом можно реализовать неограниченное количество инвестиционных решений, включая самые экзотические. К примеру, в ИДУ реализуют хеджевые стратегии, пред-IPO и многие другие.

Минимальный порог входа в индивидуальные стратегии начинается от нескольких миллионов, но чаще составляет десятки миллионов рублей. Причина высокого порога, как объясняет руководитель направления по взаимодействию с госорганами УК «Альфа-Капитал» Николай Швайковский, в том, что индивидуальные договоры, как правило, направлены либо на реализацию инвестиционных стратегий для квалифицированных инвесторов, либо — состоятельных клиентов. С небольшим объемом средств индивидуальный портфель не сформировать, а расходы на его обслуживание будут съедать весь положительный эффект от управления.

Вознаграждение управляющего в случае стратегий ИДУ выше, чем по СДУ. Комиссия УК в этом случае обычно состоит из двух частей: переменной (success fee) и постоянной (management fee). Фиксированная часть зависит от объема активов, переданных в управление, и взимается вне зависимости от результата управления. Переменная же часть зависит от того, насколько успешной была стратегия, и варьируется в зависимости от риска от 10% до 25% от дохода.

Ломать — не строить

Главная претензия регулятора к стандартным стратегиям, как считает президент НАУФОР Алексей Тимофеев, в риске неадекватной самооценки инвесторов. Еще одной из причин стало выявление регулятором недобросовестных практик при их реализации. В качестве примера ЦБ назвал случаи, когда в отсутствие ограничений по составу и структуре активов и без учета интересов клиентов в состав инвестиционного портфеля управляющим приобретались сложные и рискованные финансовые инструменты, которые при других обстоятельствах потребовали бы от клиента пройти тестирование или получить статус квалифицированного инвестора.

Немного статистики

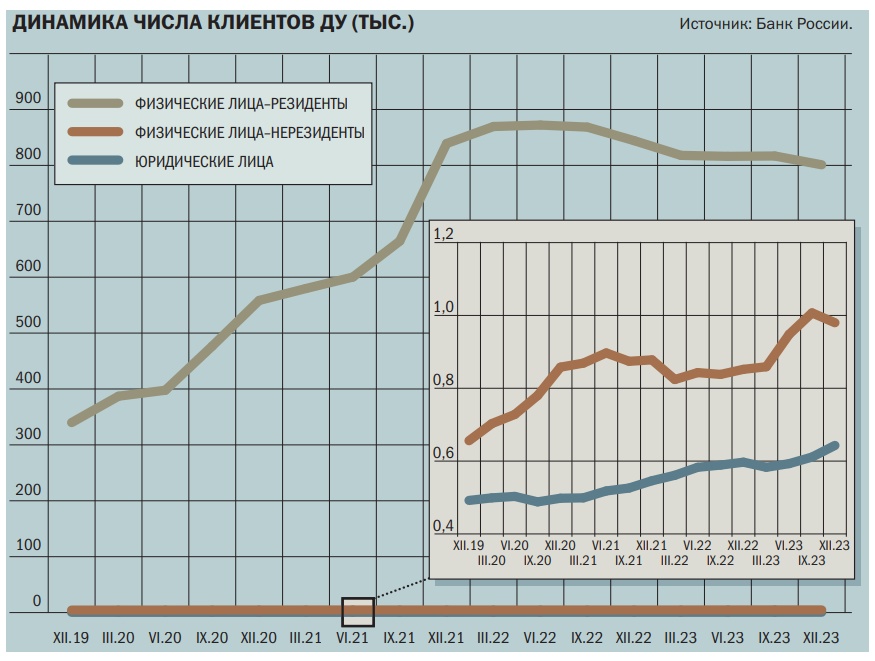

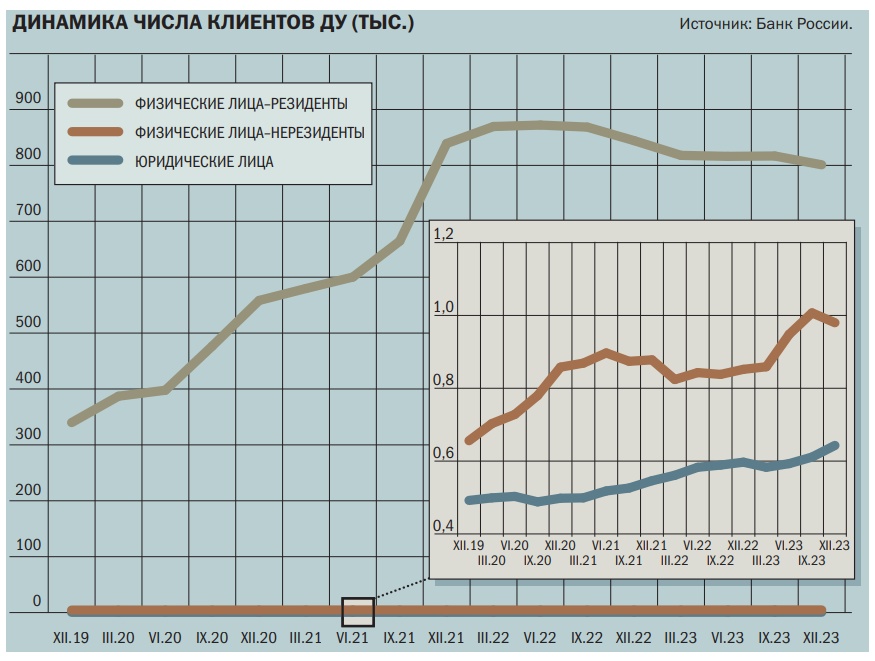

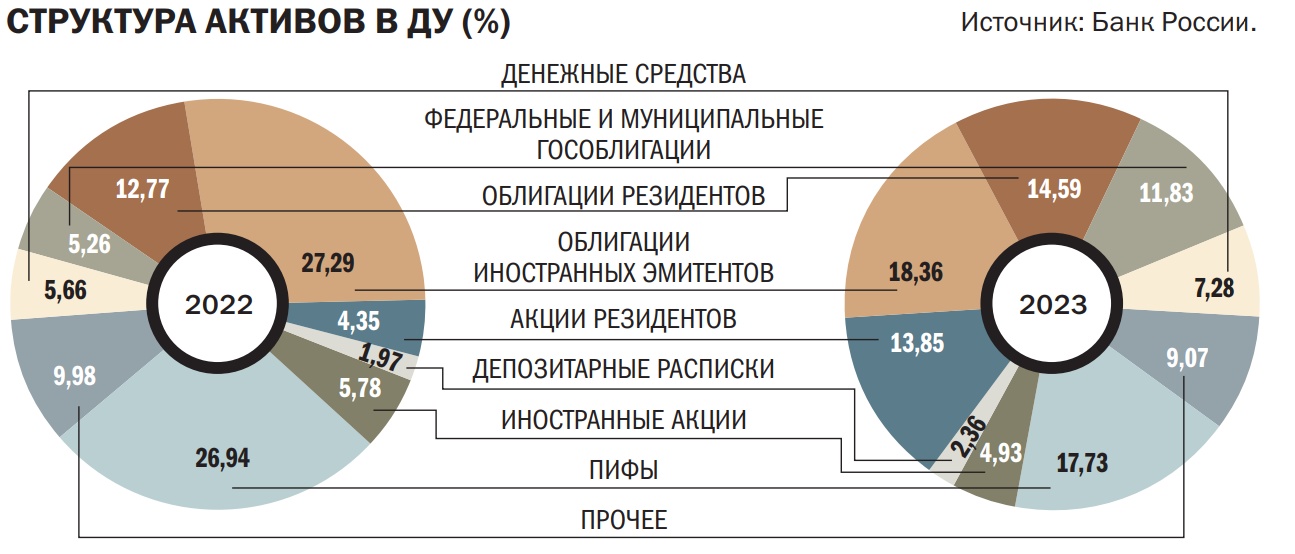

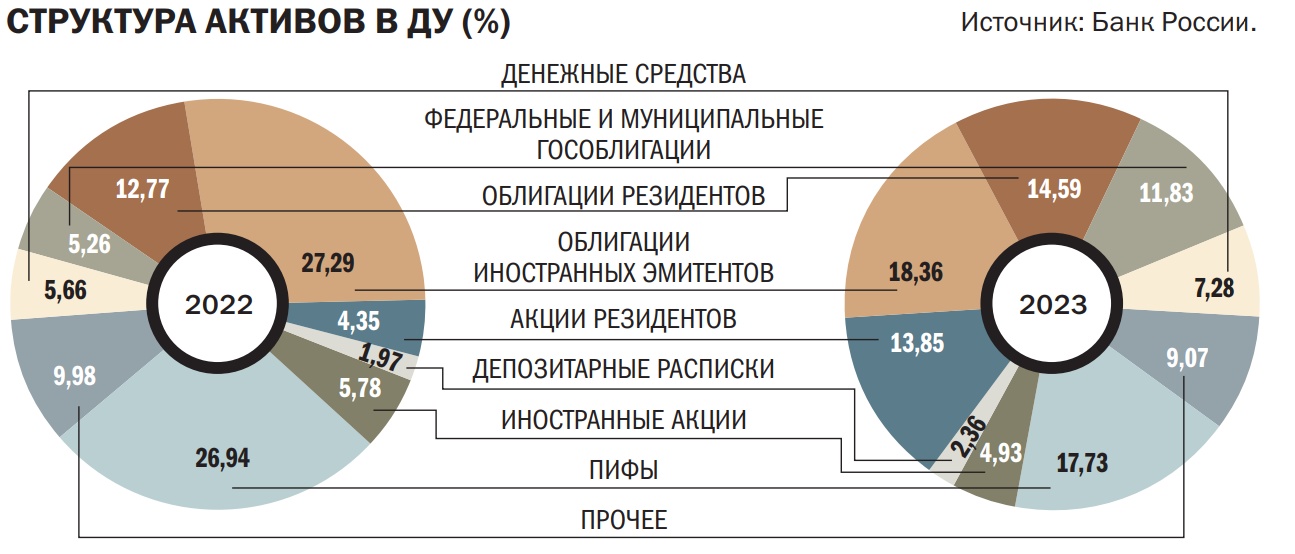

Данные Банка России свидетельствуют об одновременном росте объема активов в ДУ и уменьшении числа клиентов. По итогам 2023 года суммарный объем портфелей в ДУ составил 2,4 трлн руб., что на 32% выше показателя конца 2022 года. Сильнее выросли портфели физических лиц — на 43%, до 1,8 трлн руб. Этому способствовала как переоценка активов, так и приток новых средств. По оценкам ЦБ, за год чистые вложения частных инвесторов в стратегии ДУ составили 126 млрд руб. против 103 млрд руб. годом ранее. «Наибольший общий приток наблюдался в четвертом квартале. Тогда произошел отток средств из стандартных стратегий при росте нетто-взносов в индивидуальные стратегии»,— отмечается в «Обзоре ключевых показателей управляющих компаний» ЦБ.

Регулятор отмечает заметное снижение числа клиентов доверительного управления. По итогам 2023 года их число сократилось на 5%, до 803 тыс. лиц. Одновременно произошел сильный рост числа инвесторов, являющихся квалифицированными (за год их число увеличилось на 22%, до 39,4 тыс.). На таких инвесторов, по данным регулятора, приходится 80% портфеля ДУ физических лиц. В итоге за год средний портфель доверительного управления частных инвесторов вырос с 1,5 млн до 2,2 млн руб.

Отказ от СДУ готовился ЦБ давно и по договоренности с индустрией был отложен до введения ИИС-ПИФ, напоминает Алексей Тимофеев. С этого года частным инвесторам стал доступен индивидуальный инвестиционный счет (ИИС) третьего типа, в котором можно учитывать паи открытых паевых инвестиционных фондов (ОПИФ), находящихся под управлением УК. «В России, как и в мировой практике, основной формой коллективного инвестирования являются паевые инвестиционные фонды (ПИФ). Их правовая и регуляторная конструкция позволяет наилучшим образом обеспечить интересы, в частности, установлены требования к составу и структуре активов, правила входа и выхода из фонда, ограничения комиссий доверительного управляющего и т. д.»,— отметили в Банке России.

Переход доверительного управления на ИДУ, по словам директора по правовым вопросам УК «Первая» Олега Горанского, потребует анкетирования нынешних и новых клиентов, выяснения их уровня знаний и риск-профиля. УК потребуется наладить контроль за соответствием портфеля ДУ риск-профилю клиента. Это технологически сложный путь, учитывая, что общее число клиентов на конец 2023 года уже составило 833 тыс. (без исключения двойного счета). «Эти механизмы уже реализованы для индивидуальных стратегий, но массовая раскатка будет операционно сложной задачей, решить которую быстро не получится»,— считает господин Горанский. Произойдет увеличение расходов для УК, которые в итоге будут переложены на частных инвесторов через увеличение комиссионного вознаграждения, полагают эксперты. «За счет запуска стандартных стратегий удалось добиться сокращения издержек на управление активами, масштабировать клиентскую базу ДУ. С отменой — получим обратный эффект»,— уверен господин Швайковский. Вырастет минимальный порог входа. Как считают собеседники «Денег» в крупной УК, отказ от стандартных инвестиционных решений может привести к уменьшению инвестиционных возможностей для широкого круга физических лиц.

УК хотят перемен

Участники рынка считают, что предложенная альтернатива в виде ИИС ПИФ — неравноценный обмен отменяемым СДУ, так как подразумевает покупку только ОПИФов, тогда как на рынке основной упор делается на биржевые фонды. По мнению Алексея Тимофеева, стандартные стратегии было бы полезно сохранить для других видов фондов.

Участники рынка выступают за сохранение таких стратегий для ИИС, чтобы счета оставались простыми, понятными и технологичными. Такой вариант был компромиссным на ранних стадиях обсуждения, полагает Николай Швайковский. По мнению Олега Горанского, было бы оправданным не устанавливать обязанность по риск-профилированию для договоров, заключенных до даты отмены СДУ. Такие договоры, по его мнению, должны существовать в установленном режиме до окончания срока действия договора ДУ, но не более пяти лет.