Фонды под замком

На рынке ждут активного роста персональных фондов

Дамоклов меч из-за западных санкций, нависший над активами россиян, положительно повлиял на развитие закрытых паевых инвестиционных фондов. По итогам трех кварталов физические лица вложили в них 563 млрд руб. Упаковка активов в ЗПИФ позволяет не только минимизировать налоговую нагрузку, но и сохранить в тайне собственников, снизив санкционные риски.

Фото: Олег Харсеев, Коммерсантъ

Фото: Олег Харсеев, Коммерсантъ

От общего к частному

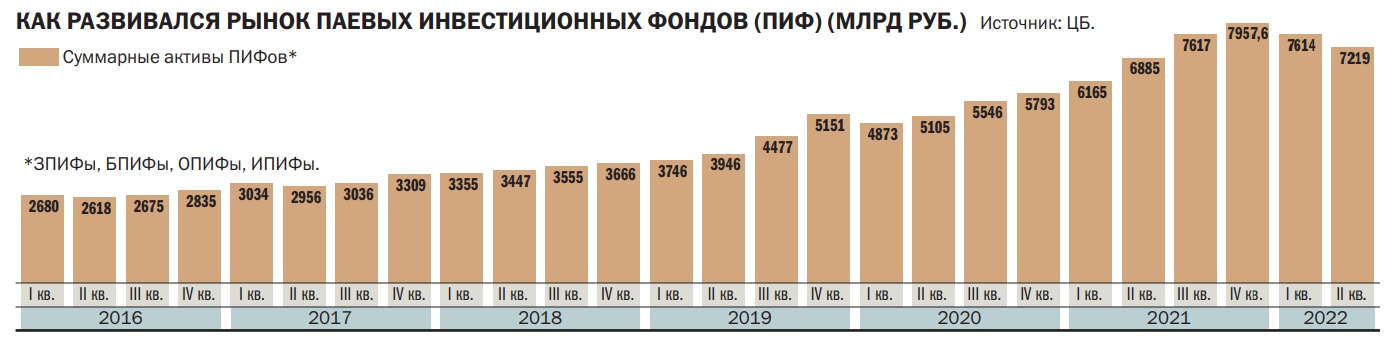

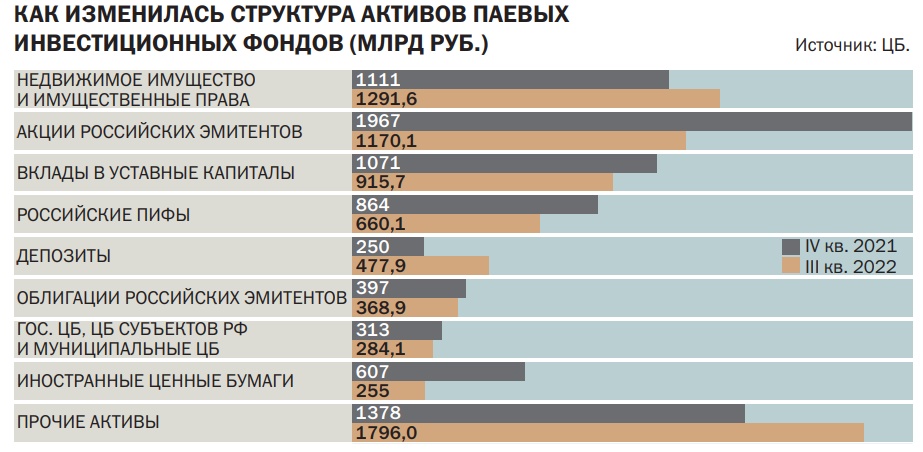

Кризисные явления 2022 года оказали негативное влияние на рынок коллективных инвестиций, но не остановили развитие отрасли. По данным Банка России, по итогам трех кварталов уходящего года суммарные активы всех паевых инвестиционных фондов российских управляющих компаний составили 7,2 трлн руб., что только на 10% ниже значений конца 2021 года. Ключевой причиной уменьшения активов паевых фондов стало снижение цен ценных бумаг как российских, так и иностранных компаний, в которые были инвестированы средства пайщиков. По оценкам «Денег», основанным на данных ЦБ, с начала года инвестиции в акции и облигации российских и иностранных компаний сократились на 36%, до 2,08 трлн руб.

В числе наиболее пострадавших оказались розничные паевые инвестиционные фонды (открытые ПИФы и биржевые ПИФы), активы которых сократились за девять месяцев на четверть, до 848 млрд руб., свидетельствуют данные Investfunds. Это произошло как за счет обесценения ценных бумаг, так и за счет оттока средств частных инвесторов. По данным Investfunds, за отчетный период частные инвесторы вывели из таких фондов 26 млрд руб. В этих условиях управляющие не спешили активно расширять продуктовую линейку. По данным ЦБ, по итогам трех кварталов общее число зарегистрированных ОПИФов выросло лишь на десять, до 272, БПИФов — на четыре, до 129. Это самые низкие темпы прироста числа фондов с 2019 года, когда УК активно закрывали ранее открытые фонды.

Как изменилась структура активов паевых инвестиционных фондов (млрд руб.)

|

Источник: ЦБ.

Однако потери розничных фондов с лихвой компенсировали притоки в закрытие фонды, которые в этом году стали единственным локомотивом рынка. За три квартала 2022 года чистый приток средств во все ЗПИФы составил 563 млрд руб. Пик покупок пришелся на второй квартал, когда инвестиции в такие фонды оказались максимальными за всю историю отрасли — 380 млрд руб. Во втором квартале объем выдачи паев закрытых фондов уменьшился, что в сочетании с ростом погашений паев привело к оттоку 7 млрд руб. Но, как отмечается в отчете Банка России, этот отток был сконцентрирован в одном фонде, на который пришелся основной объем погашения паев. «Без его учета в сегменте ЗПИФов наблюдался приток средств»,— отмечается в отчете регулятора.

Одновременно ЦБ зафиксировал активный рост числа пайщиков закрытых фондов. За отчетный период количество владельцев паев—физических лиц выросло на 15%, до 133,6 тыс. Основными бенефициарами притока новых пайщиков стали ЗПИФы, доступные неквалифицированным инвесторам, минимальная величина вложений в которые была снижена в этом году с 300 тыс. руб. до 100 тыс. руб. Но таким инвесторам доступны в основном только фонды рентной недвижимости, активы которых выросли с начала года вдвое — до 69 млрд руб.

Персональный и закрытый

Основная часть привлечений пришлась на ЗПИФы для квалифицированных инвесторов, которые имеют гораздо больший порог входа. ЦБ отмечает, что в уходящем году управляющие компании создавали индивидуальные ЗПИФы для состоятельных клиентов—физических и юридических лиц. Такие фонды сами управляющие называют персональными, то есть созданными в основном в интересах одного клиента. В третьем квартале стоимость частных активов (СЧА) фондов, которыми владеет один собственник—физическое лицо, в совокупной СЧА ЗПИФ составила около четверти (1,8 трлн руб.), свидетельствуют оценки «Денег», основанные на данных ЦБ. «Высокая волатильность и риски на фондовых рынках, снижение доходности по инструментам с фиксированной доходностью и сокращение количества финансовых инструментов сыграли важную роль в выборе инвесторами ЗПИФов»,— отмечает заместитель генерального директора КСП «Капитал УА» Дмитрий Ярцев.

Более важное значение для развития персональных ЗПИФов имели западные санкции, которые повысили риски блокировки иностранных счетов даже не попавших под санкции россиян. Из-за российского гражданства на них начали действовать дополнительные ограничения: например, AML (Anti-Money Laundering, противодействие отмыванию денег) и compliance службы западных банков, видя российское гражданство, начали применять более жесткие меры контроля, а часто — блокировать счета. «Привычная архитектура с применением иностранных холдинговых структур и трастов дала сбой. Российские деньги стали токсичными на Западе»,— констатирует директор центра по работе с институциональными и корпоративными клиентами УК «Альфа-Капитал» Николай Антипов.

Одним из вариантов релокации активов в Россию как раз и стали ЗПИФы, которые дают достаточно простой и надежный способ структурирования активов. Исполнительный директор компании «Современные фонды недвижимости» Александр Храмешкин отмечает, что в этом году ЗПИФы часто использовали для приобретения бизнеса покидающих РФ иностранцев. В капитал фондов, доступных квалифицированным инвесторам, могут входить не только ценные бумаги или депозиты, но и бизнес, любая недвижимость и даже произведения искусства или интеллектуальная собственность. При этом инвестиционные возможности таких фондов шире, так как в них можно использовать более широкий инструментарий — например, кредитные плечи, что может усилить инвестиционный эффект от вложений в случае правильного выбора или привести к росту потерь в случае ошибочных действий. «ЗПИФ для квалифицированных инвесторов ограничивает инвестиционные возможности пайщика только его собственными представлениями об аппетите к риску»,— отмечает Николай Антипов.

Передав свое имущество под управление УК, инвестор получает сразу несколько налоговых и юридических преимуществ. Так как ЗПИФ не является юридическим лицом, генерируемая активами фонда прибыль не облагается налогом до момента ее выплаты пайщикам. «По закону активы в фонде отделены от остального имущества, а во владении инвестора остаются только паи фонда, на которые не влияют другие обязательства пайщика. Это помогает собственнику защитить активы от недобросовестных действий третьих лиц и позволяет включить в состав пайщиков членов семьи или передать имущество по наследству»,— отмечает генеральный директор Accent Capital Марина Харитонова.

«Сделать ЗПИФ "на коленке" не получится»

Гендиректор УК «Баланс Эссет Менеджмент» Виталий Баланович рассказал «Деньгам» о причинах растущей популярности ЗПИФов, возможной конкуренции со страховыми компаниями и развитии неквальных фондов в будущем году.

Гендиректор УК «Баланс Эссет Менеджмент» Виталий Баланович

Фото: Предоставлено УК «Баланс Эссет Менеджмент»

Гендиректор УК «Баланс Эссет Менеджмент» Виталий Баланович

Фото: Предоставлено УК «Баланс Эссет Менеджмент»

— ЗПИФы всегда были уделом состоятельных инвесторов, но сейчас интерес к этим фондам начинает проявлять и широкая розница. С чем это связано?

— Основной фактор — изменение процентных ставок. Когда ставки по депозиту были выше 15%, это было интересно, и неважно, где размещаются средства — в банке из топ-5 или каком-нибудь банке в глубинке, так как застрахованы продукты в АСВ, а значит, несут один и тот же уровень риска. Но когда ставка опустилась ниже 10%, инвесторы начали искать источники более высокой доходности. Люди хотят подстраховаться, создав инвестиционную подушку безопасности, которая позволит в случае какой-то жизненной ситуации поддержать семейный бюджет. Высокая волатильность, которую демонстрирует рынок ценных бумаг в последнее время, отпугивает большую часть подобных инвесторов. Дивидендный поток от акций в текущих условиях под большим вопросом, а количество облигационных выпусков сильно уменьшилось, за исключением государственных, но там уровень доходности не так высок. Частные инвесторы в большей степени заинтересованы в консервативных стратегиях, когда можно вложить некую сумму на длительный срок и получать постоянный рентный поток. В итоге мы видим приток физлиц в закрытые паевые инвестиционные фонды.

— Чем ЗПИФ лучше других форм управления активами?

— Сложно сказать, какая из форм лучше: у каждого инвестора свои ожидания и потребности. ЗПИФ — зарегулированная область со стороны Банка России. Сделать ЗПИФ «на коленке» и управлять им невозможно. С точки зрения нормативов к капиталу и бизнес-процедурам предъявляются очень высокие требования. В этой связи снижается вероятность, что частный инвестор получит некачественный продукт. Однако соответствие управляющей компании всем этим требованиям повышает стоимость управления. Если говорить о персональных, семейных и других форматах частных фондов, то стоимость управления там может быть ниже. Однако этот продукт не для розницы, это Private Equity, HNWI- и UHNWI-рынки, где для инвестора создаются индивидуальные условия.

— Стоит ли ожидать более активного выхода управляющих компаний в сегмент розничных ЗПИФов?

— Появления новых компаний, на мой взгляд, ожидать не стоит, так как это достаточно затратно. Помимо создания работающего бизнеса важно наладить работу каналов дистрибуции. Посредник между управляющей компанией и инвестором берет комиссию, а при потенциальной доходности в 10–12% отдавать upfront (авансом.— «Деньги») 2–5% очень тяжело, потому что эту доходность необходимо отработать. Более того, ни один инвестиционный продукт, поставленный на полку, не гарантирует продажи. Необходимо провести его подготовку к дистрибуции в розничных сетях, обучить и мотивировать продавцов. Можно купить действующую компанию, но их осталось не так много на рынке, и именно этим обусловлена их достаточно высокая цена на данный момент. В руках частных инвесторов сейчас сконцентрировано, по разным оценкам, несколько триллионов наличных средств. Поэтому на этот рынок, вероятно, выйдут и страховые компании, которым разрешат предлагать клиентам в том числе инвестиционные продукты.

— С точки зрения продуктов как будет развиваться отрасль ЗПИФов?

— Ожидаем приток на рынок розничных ЗПИФов и дальнейшего активного развития сегмента фондов недвижимости, которые показали свою эффективность и надежность в текущих непростых рыночных условиях. В первую очередь расширение продуктового предложения будет идти за счет ЗПИФов рентной и девелоперской недвижимости. К созданию таких фондов проявляют интерес не только УК, но и девелоперы. В частности, у нас совместно с ГК «Самолет» ведется работа по запуску целой линейки фондов жилой и коммерческой недвижимости для неквалифицированных инвесторов. Также ожидаем формирования инвестиционных продуктов на базе паев фондов. Здесь драйвером является освободившаяся ниша, связанная с уходом иностранных инструментов и увеличенным спросом со стороны розничных инвесторов на заменяющие финансовые инструменты.

Упаковка активов в ЗПИФ позволяет не только защитить имущество от недружественного поглощения или отчуждения, а также снизить санкционные риски и минимизировать внутрисемейные конфликты при разделе наследственного имущества. «За последнее время мы были свидетелями, когда трагические события в семье приводили к спору вокруг наследуемых активов. Именно поэтому ЗПИФ становится более популярным, так как этот инструмент дает возможность применения ряда механизмов, которые помогут избежать проблем при передаче наследуемого имущества хотя бы на какое-то время»,— отмечает Дмитрий Ярцев.

После передачи имущества у пайщика остается возможность контролировать деятельность управляющего фондом, поскольку он может участвовать в инвестиционном комитете, на котором принимаются ключевые решения по управлению активами. Вместе с тем уровень контроля выше, чем при простой передаче имущества в доверительное управление, так как за работой управляющего следит специализированный депозитарий, аудиторы проводят регулярные проверки отчетности фонда, а независимые оценщики оценивают стоимость активов. Однако риски недобросовестных действий управляющего сохраняются, а потому к выбору управляющей компании стоит подходить основательно.

Наверное, самый основной недостаток такой упаковки — это ее низкая ликвидность. Срок существования фондов обычно составляет 3–15 лет, денежные средства можно получить только в случае погашения пая при его закрытии или перепродаже сторонним инвесторам, которых придется искать самим, так как вторичного рынка по таким продуктам нет. В случае погашения паев инвесторы могут получить обратно внесенные активы.

Подъем без переворотов

В 2023 году интерес к ЗПИФам сохранится со стороны частных инвесторов. «Каждый успешный инвестор или собственник бизнеса заинтересован в увеличении своего капитала, многие хотят обезопасить и сохранить свои финансовые вложения и материальные активы в периоды нестабильности и неопределенности. В связи с этим мы видим потенциал роста как среди ЗПИФов для розничных инвесторов, так и в сегменте индивидуальных ЗПИФов»,— отмечает Александр Храмешкин. Директор по инвестициям УК «Восток—Запад» Александр Лавров полагает, что в 2023 году будут востребованы фонды недвижимости, в то время как фонды, инвестирующие в ценные бумаги, будут находиться под давлением в связи с ограничениями, с которыми столкнулся российский рынок.