Ипотека не станет доступнее

У заемщиков все меньше выгод и льгот

Несмотря на все еще низкие ставки по ипотеке, ситуация на рынке жилья из-за стремительного удорожания недвижимости привела к снижению выгод для заемщиков. Так, в абсолютном выражении вырос размер первоначального взноса при сохранении его доли в общей сумме. Растет и в целом размер кредита, снижая шансы участия в льготной госпрограмме. По мнению экспертов, в обозримой перспективе доступность ипотеки не улучшится. Хотя они называют недоступной «скорее недвижимость, чем ипотеку».

Фото: Дмитрий Духанин, Коммерсантъ / купить фото

Фото: Дмитрий Духанин, Коммерсантъ / купить фото

Средний размер ипотечного кредита на приобретение жилья на первичном рынке в июне был ниже 3 млн руб. только в 15 из 85 регионов РФ, подсчитали аналитики рейтингового агентства «Эксперт РА» на основе данных ЦБ (учитывались кредиты под залог прав требования по договору долевого участия, ДДУ). Это значит, что далеко не каждый заемщик, желающий купить квартиру в новостройке, даже вне столичного региона сможет уложиться в обновленный лимит по льготной ипотеке, условия которой изменились c июля 2021 года. Теперь на льготных условиях доступна ипотека на жилье в новостройках лишь до 3 млн руб. во всех субъектах России (прежде сумма кредита была ограничена в 12 млн руб. и 6 млн руб.).

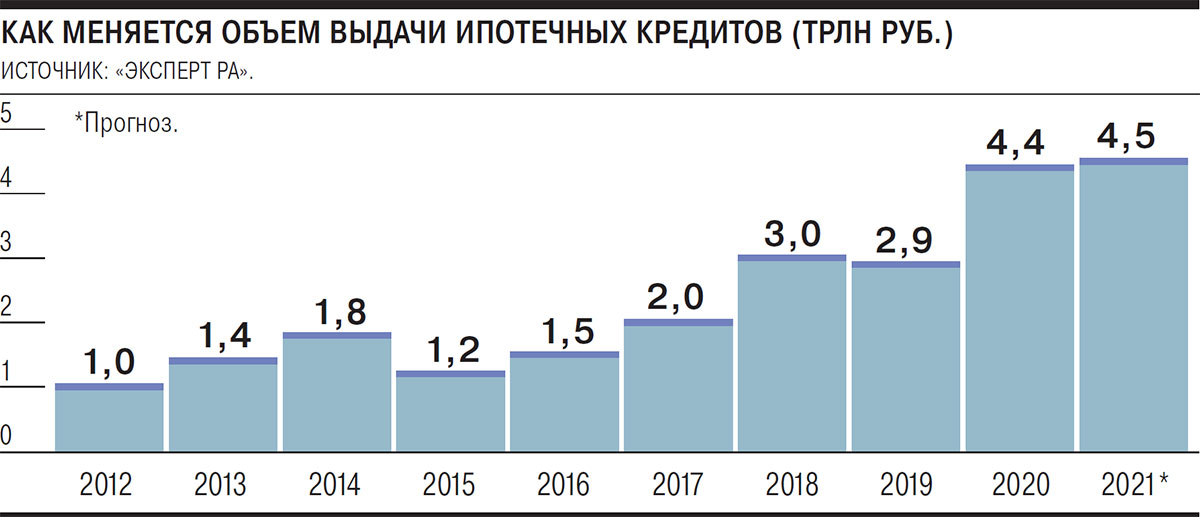

В отличие от лета 2020 года сейчас ситуация складывается не в пользу заемщика. По данным Росстата, во втором квартале цены на жилье на первичном рынке выросли на 21%, на вторичном — на 14%. По подсчетам «Эксперт РА», в июне средний ипотечный кредит на первичном рынке жилья составил 4,06 млн руб., увеличившись на 46% год к году.

«Если по состоянию на конец 2020 года льготная ипотека еще давала экономию на ипотечном платеже в большинстве регионов РФ, несмотря на рост цен, то к концу первого полугодия 2021-го, когда завершилась первая версия программы, ее выгода была исчерпана полностью более чем в 70% регионов»,— поясняют в «Эксперт РА».

В июне средний платеж по ипотеке вырос на 28% год к году, уточняют в агентстве.

Целью правительства было сохранить программу льготной ипотеки на новостройки любой ценой, власти выбрали компромисс «дать ипотеку там, где ее нет» (урезание по сумме, чтобы отрезать столичные регионы), отмечает главный эксперт «Русипотеки» Сергей Гордейко. По его словам, для оценки доступности ипотеки в классическом понимании нужно учитывать в том числе среднюю стоимость квадратного метра в разрезе по регионам, а также доходы россиян и накопления на первоначальный взнос. Процентные ставки по ипотеке, которые в последнее время растут (см. “Ъ” от 1 июля), лишь один из таких факторов, отмечает эксперт: «Естественно, ставки увеличивают ежемесячный платеж и для части россиян делают получение ипотеки невозможным».

Из-за удорожания жилья россиянам приходится тратить больше средств на первоначальный взнос. «Растущая стоимость жилья вынуждает заемщиков брать больший по размеру ипотечный кредит и, соответственно, делать больший в абсолютном выражении первый взнос, чтобы обеспечить требуемые банками 10–15% от стоимости квартиры»,— говорится в аналитической записке «Эксперт РА».

Между тем собственных накоплений у россиян больше не становится.

Об этом можно судить по ипотеке, выдаваемой с первым взносом ниже 20%, говорит глава дирекции ипотечного кредитования ТКБ Вадим Пахаленко: «На нее приходится треть всего рынка, и последние несколько лет доля не сильно меняется».

По оценке Вадима Пахаленко, средняя ставка по ипотеке до конца 2021 года может повыситься на 0,5 процентного пункта, и это нельзя назвать существенным, влияния на спрос повышение почти не окажет. «Исходя из этого, доступность ипотеки до конца года останется на том же уровне, как и сейчас»,— поясняет эксперт. Он считает, что «недоступной скорее следует считать недвижимость, а не ипотеку».