Инвестиции третьей волны

Отток международных инвестиций с российского рынка акций возобновился

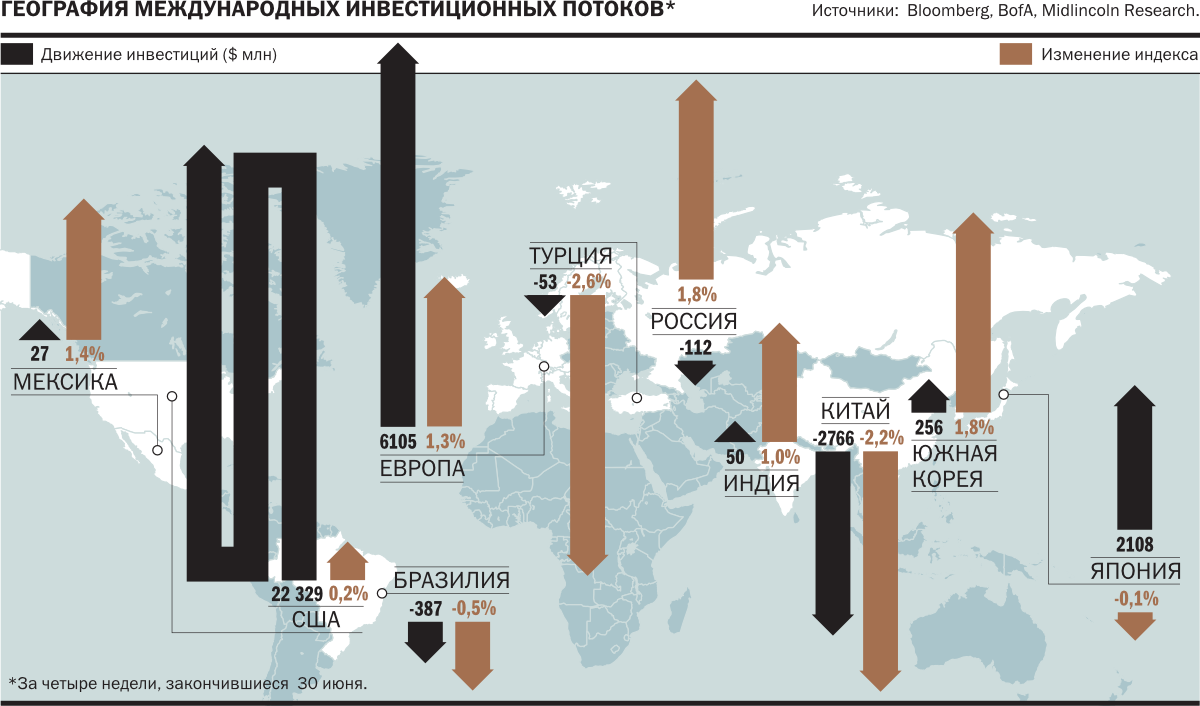

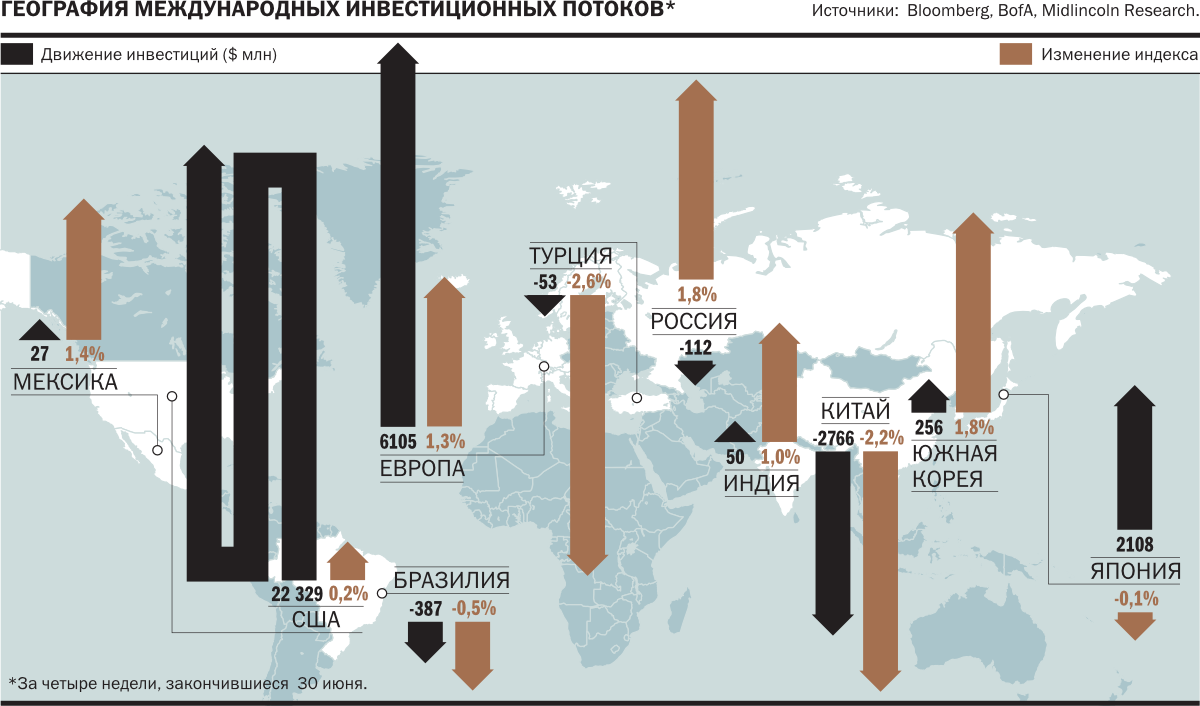

После непродолжительного перерыва международные инвесторы начали забирать инвестиции из российских страновых фондов. За четыре недели отток таких инвестиций превысил $110 млн. Инвесторы обеспокоены эпидемиологической ситуацией в стране и потому на фоне исторических максимумов по индексам решили зафиксировать прибыль. Интерес упал ко многим фондам категории emerging markets.

Фото: Евгений Павленко, Коммерсантъ / купить фото

Фото: Евгений Павленко, Коммерсантъ / купить фото

Усиление оттоков из российских бумаг связано, как считают аналитики, с сезоном выплаты дивидендов, стартовавшим в России с начала лета. По оценкам Sinara Research, в период с июня по август российские компании собираются направить на эти цели 1,8 трлн руб. ($25,3 млрд). «В текущем году летний сезон дивидендных выплат будет более концентрированным, чем в прошлом году, когда дивидендные выплаты госбанков были перенесены на осень. Экспортеры будут активными участниками на валютном рынке, так как для выплаты дивидендов им понадобится конвертировать выручку в рубли. По нашим оценкам, они продадут на валютном рынке $15,7 млрд, что усилит волатильность курса рубля»,— отмечают аналитики инвестбанка.

В свою очередь, международные инвесторы, получая рублевые дивиденды, будут конвертировать их обратно в валюту и выводить за рубеж, отмечают аналитики. «Нерезиденты в последние несколько лет предпочитают не реинвестировать полученные от крупнейших компаний средства»,— поясняет глава аналитического департамента ГК «Регион» Валерий Вайсберг. На их предпочтения не повлияет даже снижение геополитических рисков после встречи президентов США и России. «Геополитические риски снизились еще в начале весны, когда стало ясно, что администрация Байдена предпочитает не применять секторальные санкции, а в отношении таких проектов, как "Северный поток-2", и вовсе прекратила активные действия»,— отмечает господин Вайсберг.

Текущие уровни российского рынка способствуют активной фиксации прибыли инвесторами. По данным Reuters, за первое полугодие ведущие азиатские индексы выросли на 4–14%, европейские — на 10–18%, американские — на 14–16%. Российские индексы оказались в числе фаворитов, прибавив 17,5–20%. Вдобавок к этому инвесторы видят риски в ухудшении эпидемиологической ситуации в стране. Сейчас, согласно подсчетам Университета Джонса Хопкинса, Россия находится на пятом месте по числу заболевших в мире (4,7 млн). По темпам вакцинирования — только на пятнадцатой строчке, свидетельствуют данные Bloomberg. «Конец квартала, возросшие эпидемиологические риски в связи с быстрым распространением штамма "дельта" в РФ, а также некоторое замедление темпов восстановления экономического роста в РФ, возможно, также заставляют инвесторов зафиксировать прибыль»,— считает руководитель управления инвестиционного консультирования General Invest Татьяна Симонова.

Пессимизм на подъеме

Международные инвесторы активно распродавали акции не только российских компаний, но и компаний других развивающихся стран. По данным BofA, отток средств из фондов emerging markets составил в минувшем месяце $1,7 млрд. Месяцем ранее был приток в размере почти $7 млрд. Непрерывный приток средств в фонды развивающихся стран продолжался с начала года, и за это время в них поступило свыше $75 млрд.

Ключевой фактор, который оказывает влияние на фондовые рынки развивающихся стран,— денежно-кредитная политика США. Изменив свою риторику на заседании 16 июня 2021 года, ФРС США подтвердила опасения участников рынка, что в настоящее время происходит разворот в экономической политике. По словам директора департамента инвестиций международного инвестиционного фонда Technology of the Future Максима Ачкасова, в результате «ястребиных» комментариев главы ФРС Джерома Пауэлла фондовые рынки заложили два повышения учетной ставки в 2023 году. И это стало основным триггером оттока капитала из инвестиционных фондов emerging markets.

Наиболее интенсивные оттоки наблюдаются из фондов Китая. По данным EPFR, за месяц международные инвесторы забрали из китайских акций свыше $2,7 млрд. Это в два раза больше привлечений месяцем ранее. «Медвежьи» настроения инвесторов связаны с денежно-кредитной политикой Народного банка Китая. По словам Максима Ачкасова, продолжение аккуратного ужесточения денежно-кредитной политики Китаем продолжит оказывать негативное влияние на китайские рынки акций. «Денежно-кредитная политика Китая окажет негативное влияние на индексы деловой активности ведущих стран уже во второй половине 2021 года»,— считает господин Ачкасов.

Дополнительное давление на китайские активы оказывает усилившийся контроль власти за бизнесом. По словам партнера FP Wealth Solutions Алексея Дебелова, осенью прошлого года выплеснулось наружу противостояние традиционно доминирующей в государстве китайской бюрократии и новых миллиардеров от хайтека, в первую очередь Джека Ма, основателя Alibaba. Правительство выступило с требованием к хайтеку умерить свои аппетиты по расширению бизнеса и захвату новых отраслей, ответственно относиться к использованию клиентских данных. За последний проступок 3 июля регулятор наказал сервис такси DiDi через два дня после IPO в США, приказав удалить приложение из онлайн-магазинов, пока DiDi не выполнит требования. «Пессимистичная часть инвесторов рассматривает подобные шаги как часть утверждения власти политиков над предпринимателями, что может привести к ограничениям роста бизнеса и изъятиям активов в худшем сценарии»,— считает господин Дебелов.

Сокращают вложения инвесторы и на бразильском рынке. По данным «Денег», за минувший месяц бразильские страновые фонды потеряли $387 млн, а с начала года — свыше $750 млн. Фонды Индии потеряли с начала года почти $1,7 млрд, но в последний месяц отмечается приток в $50 млн. «Российский фондовый рынок оказался одним из самых устойчивых, и многие могли счесть текущие уровни выгодными, для того чтобы переместить спекулятивный капитал в защитные активы либо в активы, которые уже существенно снизились в течение июня»,— отмечает управляющий директор инвестиционного департамента UFG Wealth Management Алексей Потапов.

Рынки развитых инвестиций

В таких условиях инвесторы продолжают активно наращивать вложения в фонды развитых стран. По оценкам «Денег», суммарный приток на рынки developed markets за последние четыре недели составил почти $59 млрд, что лишь на $5 млрд меньше привлечений предыдущего месяца. «Инвесторы понимают, что экономики DM выйдут из кризиса более сильными и адаптированными к новой постпандемийной реальности»,— считает СЕО и председатель совета директоров Ruthenium Global Pharma Fund Дмитрий Рейхарт.

Основной приток средств на развивающихся рынках пришелся на американские фонды. По итогам минувшего месяца фонды этой категории привлекли от клиентов более $22 млрд, что на $2,9 млрд больше, чем месяцем ранее. «США привлекают устойчивым инновационным развитием и пока еще не завышенными мультипликаторами оценки стоимости компаний»,— отмечает господин Рейхарт.

Высокий интерес инвесторов отмечается и к европейским фондам. По оценкам «Денег», суммарный приток в такие фонды составил $6,1 млрд. Интерес к акциям европейских компаний вырос на фоне ускорившихся темпов вакцинации в Европе. По данным Bloomberg, ежедневно в европейском регионе применяется почти 4 млн доз вакцины, третий по величине результат в мире после Китая (свыше 18,6 млн доз в день) и Индии (свыше 4,2 млн доз в день). По словам управляющего, инвесторы все больше отдают предпочтение европейским активам, так как им нужны инвестиции менее рисковые и волатильные, чем вложения в страны с развивающейся экономикой, но более доходные и недооцененные, чем американские.

Прогноз

В ближайшие месяцы сильных изменений в поведении международных инвесторов ждать не стоит. По мнению Дмитрия Рейхарта, портфельные инвестиции идут туда, где четко виден апсайд и желательно без непредсказуемых действий властей или отрицательного внешнего влияния. Сегодня это в первую очередь рынки developed markets и американский рынок в частности.

Вместе с тем российские управляющие достаточно оптимистично настроены относительно перспектив рынков развивающихся стран. По мнению Алексея Потапова, рост мировой экономики, высокие цены на ресурсы и хорошие темпы вакцинации оказывают поддержку рынкам emerging markets в широком смысле. «Также на стороне emerging markets ожидания по возобновлению негативной динамики доллара США — позитивно влияет сезонность доллара (второе полугодие обычно "слабое" для американской валюты)»,— отмечает господин Потапов.

Основные риски управляющие видят в усилении «ястребиного» настроя ФРС, а также китайском факторе, где экономика прошла пик постковидного восстановления, а власти свернули стимулы, стремясь не допустить перегрева и неконтролируемого роста цен на ресурсы. «В августе инвесторы будут ждать, примет ли ФРС США решение о сокращении программ поддержки ликвидности. Полагаем, что до этого инвесторы предпочтут занять выжидательную позицию»,— предупреждает Татьяна Симонова.

Динамика российских страновых фондов будет в общем тренде для фондов развивающихся стран, так как премия снизилась, а цены на ресурсы высоки. «Наш взгляд на ближайшие месяцы нейтральный, и даже с риском изменения ситуации в более негативную сторону. Но в долгосрочном плане основные факторы привлекательности российского рынка — сырьевая ориентация, высокая дивидендная доходность, сравнительно низкая оценка — все еще в силе»,— считает Татьяна Симонова.

По мнению Алексея Дебелова, основная неопределенность для российского рынка — это будущее цен на нефть и отсутствие новых договоренностей ОПЕК+. «Текущие высокие цены рынок считает временными и ожидает их снижения после восстановления добычи за пределами США до предпандемийного уровня. Положительные или отрицательные политические и энергетические новости будут определять поведение российских акций в следующие месяцы»,— отмечает господин Дебелов.