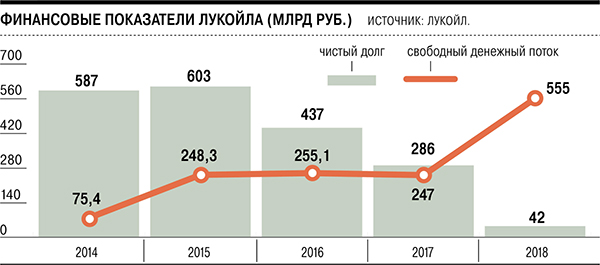

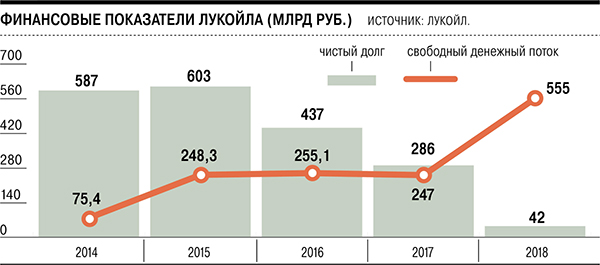

ЛУКОЙЛ, прошедший пик инвестиций в свои ключевые проекты, не успевает тратить заработанные деньги. Компания, капзатраты которой в 2018 году снизились на 12%, при этом почти в семь раз снизила чистый долг и вдвое увеличила свободный денежный поток. Эти средства ЛУКОЙЛ может направить на дивиденды и ускоренный выкуп собственных акций с рынка.

Фото: Александр Миридонов, Коммерсантъ / купить фото

ЛУКОЙЛ по итогам 2018 года существенно нарастил основные финансовые показатели по МСФО: чистая прибыль выросла в 1,5 раза, до 619,2 млрд руб., выручка — на 35,4%, до 8 трлн руб., EBITDA — на 34,1%, до 1,1 трлн руб. Такой динамике способствовал рост мировых цен на углеводороды, падение курса рубля, а также рост добычи газа за рубежом и увеличение доли высокомаржинальных проектов в добыче нефти. При этом капзатраты ЛУКОЙЛа снизились на 11,7%, до 451,5 млрд руб. Основная причина — сокращение инвестиций в газовые проекты в Узбекистане, где завершились основные строительные работы. Ближайшие два года крупные вложения ЛУКОЙЛ будет делать только в комплекс глубокой переработки нефтяных остатков в Кстово стоимостью более 100 млрд руб. (запуск в 2021 году).

На фоне прохождения инвестиционного пика свободный денежный поток ЛУКОЙЛа за 2018 год был рекордным — 555,1 млрд руб. (рост в 2,2 раза).

Помимо этого, по итогам 2018 года ЛУКОЙЛ в 6,7 раза снизил чистый долг — до 42,4 млрд руб., общий долг уменьшился на 13,2%, до 535 млрд руб. На рынке считают, что такие финансовые показатели позволят компании нарастить выплаты своим акционерам. Сейчас дивидендная политика предполагает начисление 25% чистой прибыли по МСФО, но, как правило, компания индексирует дивиденды как минимум на размер инфляции, а по факту традиционно платит больше. По итогам девяти месяцев 2018 года дивиденды ЛУКОЙЛа составили 95 руб. на акцию (в целом — 71,25 млрд руб.), и, по расчетам Александра Сидорова из ИК «Велес Капитал», финальные выплаты будут на уровне 140 руб. на акцию (рост на 8% к 2017 году). Таким образом, суммарные дивиденды компании ожидаются на уровне 235 руб. (доходность 4,2%). По итогам 2017 года она выплатила с учетом промежуточных дивидендов 215 руб. (161 млрд руб.).

Андрей Полищук из Райффайзенбанка считает, что ЛУКОЙЛ может закрепить более высокий коэффициент выплат официально.

«Сейчас ЛУКОЙЛ зарабатывает больше, чем до кризиса, когда нефть стоила около $100 за баррель, так что большая часть денег будет выводиться в виде дивидендов»,— говорит Андрей Полищук.

Господин Сидоров, в свою очередь, предполагает, что компания перейдет от индексации прошлогодних дивидендов к их расчету исходя из финансового результата (от чистой прибыли или свободного денежного потока). Изменения в дивидендную политику компании совет директоров собирается рассмотреть 6 марта.

Также, говорит Андрей Полищук, рекордный денежный поток позволит ЛУКОЙЛу поддерживать buyback на высоком уровне. В августе 2018 года ЛУКОЙЛ объявил о начале программы обратного выкупа акций на сумму до $3 со сроком действия до 30 декабря 2022 года. Сейчас компания уже купила бумаг более чем на $1 млрд и, как ожидает эксперт, до конца 2019 года выберет оставшийся объем программы в $2 млрд, а затем объявит о новом этапе buyback. Активное сокращение кредитной нагрузки аналитик называет довольно характерным для российских компаний, некоторые из которых («Сургутнефтегаз», «Татнефть») вообще не имеют чистого долга. В основном, говорит господин Полищук, это связано с тем, что у крупнейших нефтекомпаний осталось не так много крупных проектов в России, а те, которые есть, они могут финансировать за счет собственных средств, так что новые заимствования не нужны.