Дайте пять

Как изменилось кредитное поведение граждан

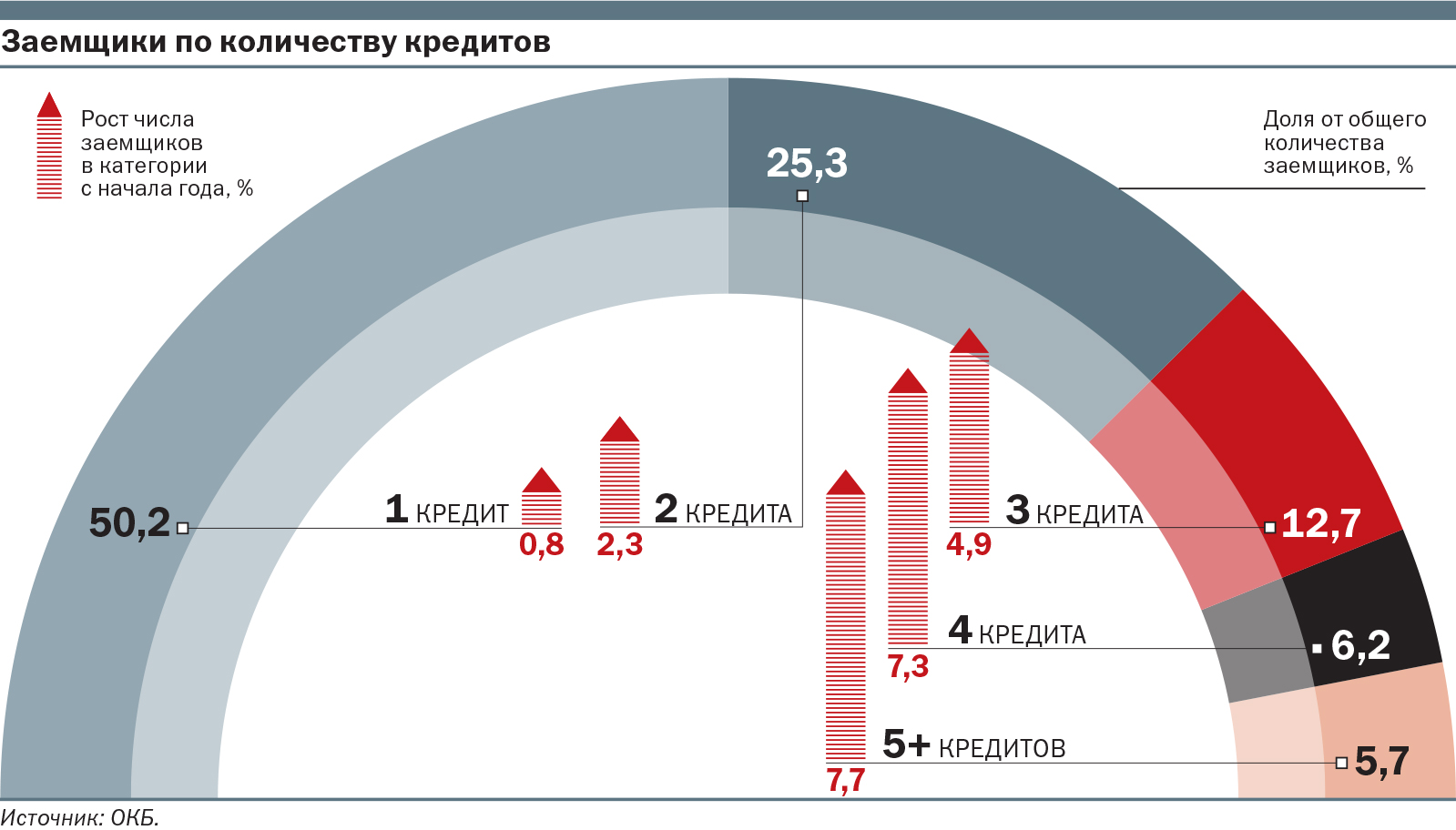

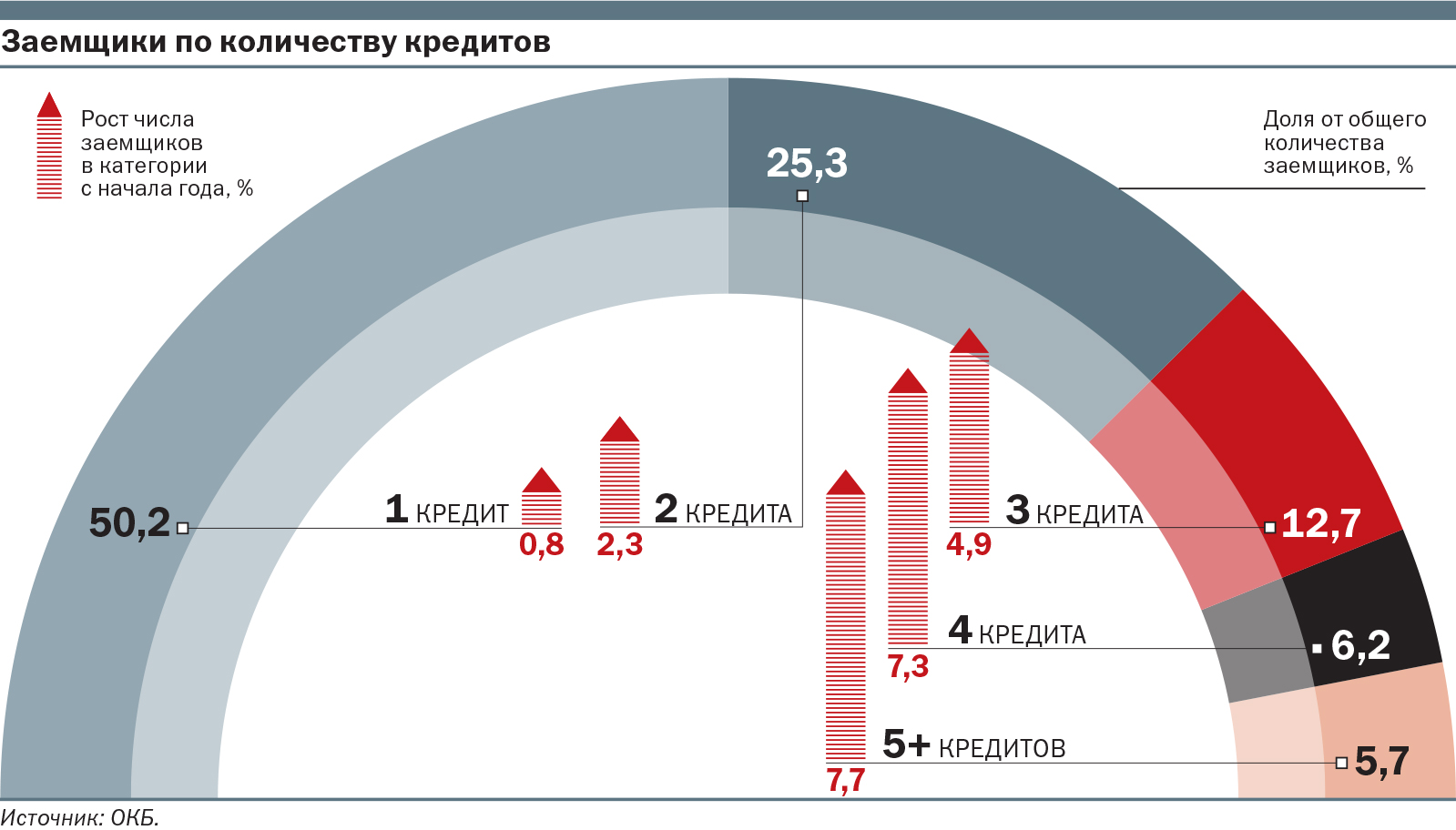

Откладывать удается все меньше, брать в долг — все больше. Россияне с пятью и более кредитами стали в 2017 году самой быстрорастущей категорией заемщиков.

Деньги к деньгам

Не самое плохое время для крупных покупок, не самое плохое для кредитов, не самое плохое для сбережений, но, что бы вы ни делали, хорошим время все же не назовешь. Опросы фиксируют, что 2017 год был для россиян субъективно лучше трех предыдущих, но баланс ответов «хорошее—плохое» во всех перечисленных случаях оставался отрицательным. Большинство респондентов по-прежнему считают, что время нельзя назвать удачным ни для чего, хотя ситуация пугает их гораздо меньше, чем пугала в любой из месяцев начиная с января 2015 года.

По данным замеров ООО «инФОМ» для ЦБ РФ, баланс оценок благоприятности времени для крупных покупок с сентября 2017 года колеблется в диапазоне от минус 11 до минус 14 (и лучшего не было с декабря 2014 года). Благоприятность времени для кредитов в декабре была оценена респондентами на уровне минус 45, но это опять-таки лучше, чем в любом другом месяце после декабря 2014 года. Оценки благоприятности времени для сбережений имеют самую слабую динамику: декабрьские минус 20 вроде неплохи — в докризисный период аналогичная оценка была в последний раз получена в ноябре 2014 года, но в январе 2017-го времена казались лучше (минус 19).

У нынешних времен, правда, есть извиняющие обстоятельства. Сложно казаться благоприятными, особенно для сбережений, когда реальные располагаемые доходы продолжают падать (по данным Росстата, за январь—ноябрь — на 1,4% год к году) и, как отмечается в обзоре ЦБ, доля респондентов, признающих, что за последний месяц им не удалось отложить ничего, остается стабильно высокой (в декабре 73%). При этом доля тех, у кого кое-какие сбережения есть (31%), с февраля 2015 года не была такой низкой, и потому трудно утешиться тем, что «среди тех, у кого есть сбережения, наблюдается положительная динамика их величины и ожиданий их роста в будущем».

Статистика подтверждает: сбережения у тех, у кого они есть, действительно растут, и быстрее прежнего.

Снижение ставок сказалось, правда, на предпочтениях относительно формы сбережений — банковские вклады в январе—октябре 2017 года выросли на 0,72 трлн руб., что на 36,4% меньше, чем годом раньше, а рост наличных денег, напротив, ускорился — и наличных рублей, и, особенно, наличной валюты, поскольку

проценты по валютным вкладам выглядят для российского потребителя почти бессмысленными.

Средняя ставка по депозитам до года в долларах США в октябре 2017-го была меньше 0,7%, а по депозитам в евро близка к нулю (средняя менее 0,3%, но при этом некоторые банки допускают открытие в евро лишь счетов «До востребования» под 0,01%).

Так или иначе в целом за первые десять месяцев 2017 года граждане отложили в виде счетов в банках и наличных 1,76 трлн руб. против 1,64 трлн годом раньше, причем доля доходов, направленных на сбережения, также выросла — с 3,8% до 4%, указывает заведующий лабораторией финансовых исследований ИЭП имени Гайдара Михаил Хромов. Но подобный рост сбережений на фоне падения реальных доходов и фиксируемого статистикой роста потребления (на 0,7% в реальном выражении) был бы совершенно невозможен, если бы часть населения не влезала тем временем в долги.

В октябре 2017 года, по данным «инФОМа», наличие кредитов признавал 41% респондентов — максимум за время наблюдений. Динамика показателя нестабильна: в ноябре таких было 34%, в декабре — 37%, но в любом случае не меньше, чем в докризисные годы (среднемесячные значения в 2013-м и 2014-м — 33%).

Денежные доходы, сбережения и обязательства населения

|

Субъективная составляющая

Восстановление банковского кредитования стало, подчеркивает Хромов, главным фактором, обеспечившим как рост потребления домашних хозяйств, так и сохранение динамики сбережений. Задолженность россиян по банковским кредитам за первые десять месяцев 2017 года увеличилась на 1,02 трлн руб., почти в девять раз больше, чем годом раньше. Причем, в отличие от 2016 года, когда кредитование росло за счет ипотеки, а задолженность по потребительским кредитам сокращалась, в этом году ведущая роль в росте задолженности снова досталась потребительскому кредитованию (прирост задолженности по жилищным кредитам — 0,46 трлн руб., по потребительским — 0,56 трлн).

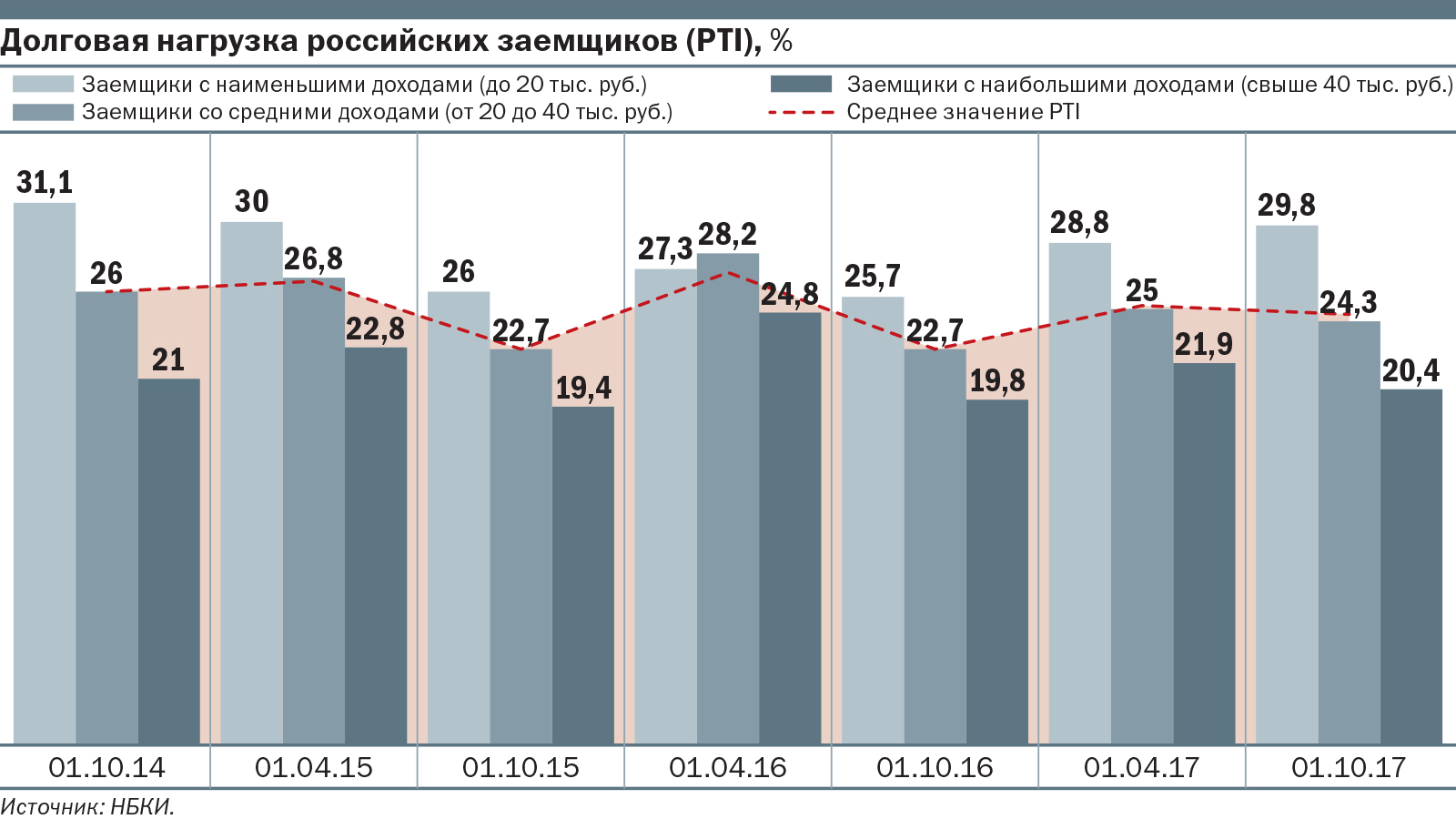

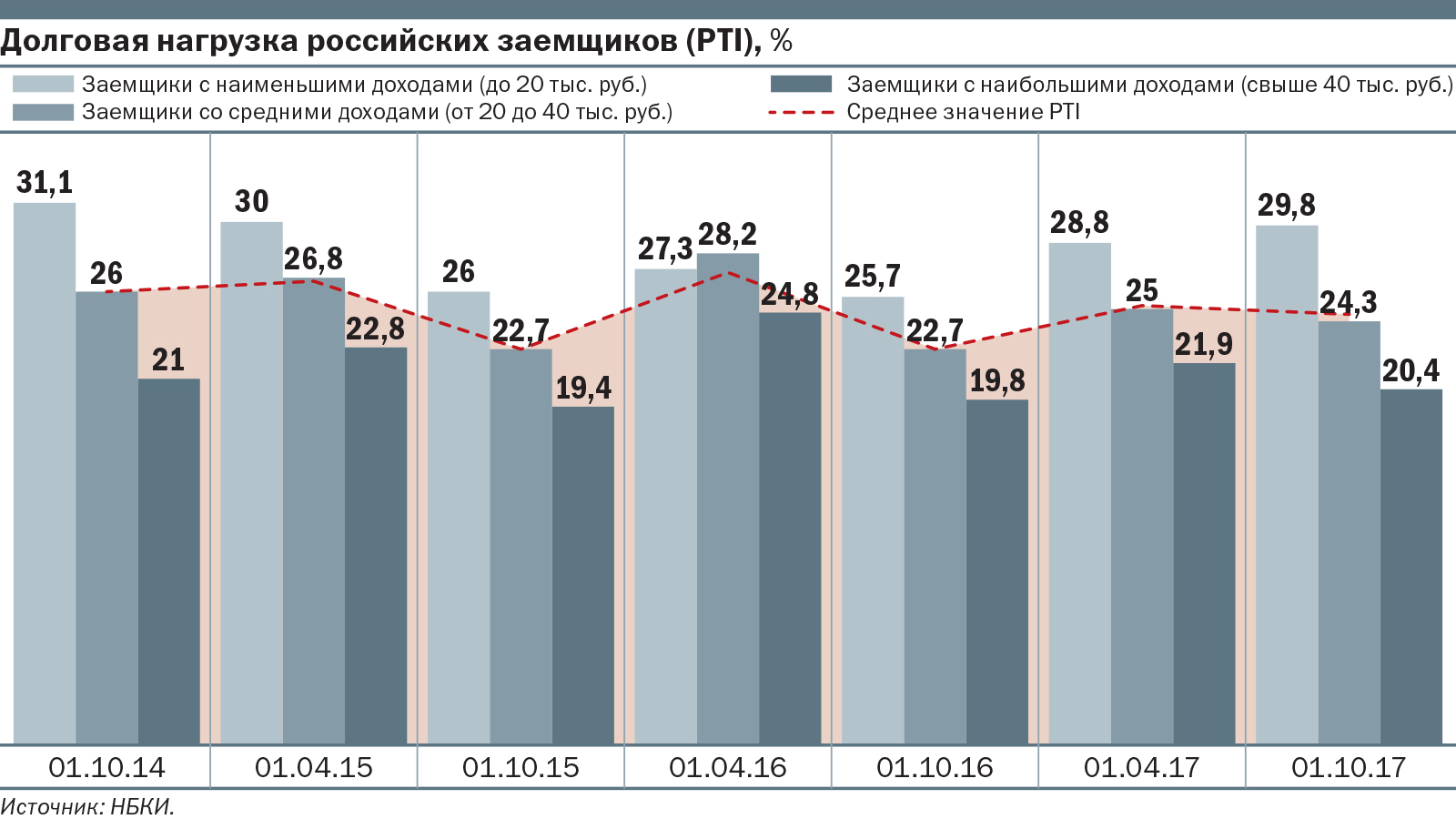

Не то чтобы граждан это рост долгов удручал сильнее обычного, напротив: октябрьское исследование ВШЭ показало сильное — с 70,8% до 62,6% — снижение за последний год доли респондентов, которые, имея кредиты (оформленные на себя или на кого-то из членов семьи), считали бы выплаты по ним тяжким бременем для домохозяйства. При этом сколько-нибудь значимого снижения доли заемщиков, отдающих за долги более 30% дохода, опрос ВШЭ не обнаружил (29% в 2016 году и 28% в 2017-м), доля выплачивающих более 40% осталась совершенно без изменений (17%). А к примеру, данные НБКИ и вовсе говорят о росте средней долговой нагрузки заемщиков (PTI) за этот период: с 22,7% на 1 октября 2016 года до 24,7% на 1 октября 2017-го.

С другой стороны, субъективные оценки «тяжести» кредитов все еще хуже, чем в 2014 году, хотя серьезное падение во время кризиса потребительских кредитов (отчего доля ипотеки в задолженности выросла с 31% в 2014 году до 42% в 2017-м) и привело к снижению средней долговой нагрузки на этом интервале. По данным НБКИ, в 2014 году показатель составлял 26% — против уже упомянутых 24,7% в 2017-м. По заемщикам организаций, передающим сведения в другое кредитное бюро, ОКБ, снижение PTI оказалось еще сильнее: с 41% в 2014 году до 32% в 2017-м.

«За время кризиса люди не стали платить большую долю своих доходов,— констатирует профессор ВШЭ Ольга Кузина.— Эта тяжесть — психологическая, сказывается восприятие кризиса. Люди страдают из-за неопределенности. Они взяли кредит при одних условиях, и, когда ситуация начинает двигаться, люди теряют доходы, у них уменьшается зарплата, появляется страх: “А смогу ли я выплатить, а потом что будет?..” И, даже если давление на доходы не усиливается, происходит пересмотр субъективной оценки. Она связана не столько с размерами доходов, сколько с оценкой своего положения и того, что происходит в стране».

За последний год, однако, оценки стали лучше, хотя и их не назовешь оптимистичными. Из данных «инФОМа» следует, что доля респондентов, отмечающих рост благосостояния, выросла лишь в рамках погрешности (с 9% в среднем за 2016 год до 11% в 2017-м), но жаловаться на ухудшение положения россияне стали заметно реже (44% и 34% соответственно). И все чаще они склоняются к мнению, что по крайней мере хуже пока не будет: в декабрьском опросе «инФОМа»

доля респондентов, ожидающих в ближайшие 12 месяцев улучшения материального положения или (в 47% случаев) сохранения его на уже сложившемся уровне, выросла до 66% (максимум 2016 года — 62%).

Психологическая адаптация, сформировавшийся за время кризиса отложенный спрос и заметное падение процентных ставок в последний год (средневзвешенная ставка по кредитам до года составляла 23,2% в октябре 2016 года и 18,5% в октябре 2017-го) не могли не сказаться в конечном счете на объемах кредитования. Но, напоминает Хромов в статье для Мониторинга экономической ситуации в России (издается РАНХиГС, ИЭП имени Гайдара и ВАВТ), «этот источник благосостояния населения может рассматриваться лишь как временный: любой полученный кредит в долгосрочной перспективе приводит к уменьшению располагаемых финансовых ресурсов домашних хозяйств на величину процентных платежей». Без стабильного роста доходов подобное сокращение может оказаться чувствительным для заемщиков.

Пятый пошел

Наиболее уязвимыми, конечно же, остаются заемщики с низкими доходами: если у граждан со средними и высокими доходами уровень долговой нагрузки на протяжении последнего года пусть и непоследовательно, но все же снижался, то у заемщиков с низкими доходами долговая нагрузка все это время росла. По данным НБКИ, у заемщиков с доходами до 20 тыс. руб. PTI с 25,7% в октябре 2016 года к октябрю 2017-го вырос до 29,8%.

Хотя «в целом уровень долговой нагрузки российских заемщиков остается на приемлемом уровне», ее уровень у беднейших заемщиков способен существенно осложнить обслуживание ими кредитов, подчеркивает генеральный директор НБКИ Александр Викулин. «Несмотря на то что темпы розничного кредитования практически вернулись к докризисному уровню, кредиторам необходимо продолжать внимательно следить за риск-профилем заемщиков»,— указывает он.

При первом взгляде на статистику одобрения банками кредитных заявок кажется: они тщательно следуют этой рекомендации. В частности, по данным ОКБ, в январе—октябре 2017 года банки одобрили лишь каждую третью заявку на кредит, тогда как за аналогичный период 2016 года было одобрено 57% заявок. Но, во-первых, это сокращение произошло главным образом из-за роста числа заявок на кредиты на 89%. А во-вторых,

лишь 18% отказов объясняется плохой кредитной историей и менее 2% — избыточной кредитной нагрузкой заемщиков.

Между тем количество заемщиков с явно избыточной нагрузкой, сокращавшееся в 2015-м и большую часть 2016 года, в последнее время растет. Как следует из данных ОКБ, быстрее всего увеличивается численность заемщиков с количеством кредитов от пяти и больше: на 8% за первые десять месяцев 2017 года и на 11% — в третьем квартале 2017 года к третьему кварталу 2016-го. На 1 ноября 2017 года их насчитывалось более 3 млн.

Можно в принципе представить себе ситуацию, когда число кредитов не является однозначным признаком перекредитованности (например, человек может брать множество мелких посильных ему кредитов в разных банках или торговых точках), однако другие данные о размере кредитных платежей и просрочке противоречат этой гипотезе. Заемщиков с пятью (или больше) кредитами отличает то, что у них общая месячная сумма платежей (в среднем более 110 тыс. руб.) разительно крупнее, чем даже у граждан с четырьмя кредитами (в среднем не более 42,6 тыс. руб.).

И можно совершенно точно утверждать, что как минимум треть заемщиков с количеством кредитов больше пяти на самом деле не могут себе их позволить: просрочку свыше 90 дней допустило 34,3%, а не допускать просрочек вовсе может только 56,6% (для сравнения: в случае с четырьмя кредитами — 25,4% и 67,1%, а с единственным кредитом — 12,6% и 84,6% соответственно). Но у таких заемщиков и средний платеж, можно считать, ничтожный: менее 8,3 тыс. руб. в месяц.