Активная расчистка банковского рынка ЦБ от сомнительных и неустойчивых игроков вскрыла неутешительную картину. Степень недостоверности банковской отчетности у банков, лишенных лицензий, приближается к 60%, и с течением времени ситуация не меняется. И хотя из-за более оперативного применения крайней меры воздействия фальсифицировать больше на фоне чистки рынка банки не стали, говорить об эффективном надзоре пока рано, считают эксперты.

Количественные оценки степени недостоверности банковской отчетности вчера привел зампред Банка России Михаил Сухов. По его словам, 36 банков, лишившихся лицензий в этом году, недостоверно отразили активов на сумму 122 млрд руб. "Если изначально в этих банках в отчетности было показано активов на 204 млрд руб., то после отзыва лицензии и оценки ситуации временной администрацией к моменту подачи заявлений о банкротстве банков эта сумма была скорректирована на 122 млрд руб.",— сообщил он. В итоге отрицательный капитал этих банков составил около 100 млрд руб. В прошлом году ситуация, по данным ЦБ, выглядела следующим образом. У 32 банков, лишенных лицензий, стоимость активов была отражена в сумме около 313 млрд руб., завышена, как выяснилось, на 180 млрд руб., отрицательный капитал в итоге — более 100 млрд руб.

Получается, что менее чем за шесть месяцев текущего года объем выявленных фальсификаций достиг почти 70% прошлогоднего результата. И это притом, что данные за этот год не учитывают показатели санируемого Мособлбанка, у которого также был выявлен отрицательный капитал на 60 млрд руб., что еще больше усугубило бы общую картину.

На первый взгляд это могло бы свидетельствовать, что активность банкиров в данном теневом сегменте их деятельности повышается. Впрочем, в ЦБ видят другое объяснение — чаще стали отзываться лицензии у крупных игроков, где и масштаб злоупотреблений, соответственно, больше. Так, указывает Михаил Сухов, банков с недостоверно отраженными активами на сумму не менее 5 млрд руб. среди игроков, подвергшихся крайней мере воздействия, было десять. В 2013 году — в два раза меньше — всего пять. Пересчет недостоверно отраженных активов в среднем на один банк, лишенный лицензии, и вовсе свидетельствует о некотором улучшении ситуации. Так, если в прошлом году на один лишенный лицензии банк приходилось 5,63 млрд руб. недостоверно отраженных активов, то в этом — 3, 39 млрд руб. При этом доля фальсификации (доля недостоверно отраженных активов в общих активах банков, лишенных лицензий) год к году изменилась незначительно. В 2013 году — 57,5%, в 2014-м — 59,8%.

Конечно, однозначно судить об изменении ситуации на основании данных, названных ЦБ, пока довольно сложно. "Но очевидно, что лицензии у банков стали отзываться чаще, видимо, регулятор проявляет меньше либеральности при выявлении проблем у банка и дает ему меньше времени на исправление ситуации, которое де-факто часто тратится на ее ухудшение, например вывод активов,— указывает партнер компании "Яковлев и партнеры" Игорь Дубов.— А чем меньше времени проходит между выявлением у банка серьезных проблем и отзывом у него лицензии, тем ниже такие риски".

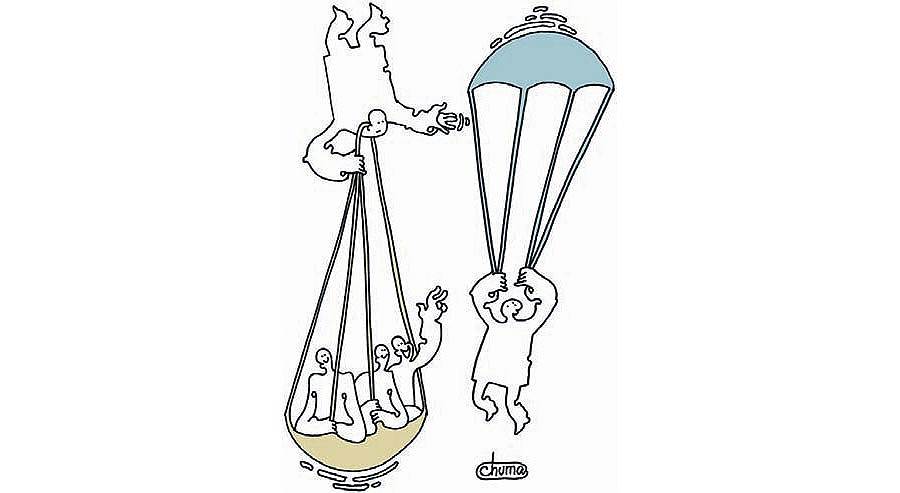

Впрочем, о серьезных успехах регулятора в борьбе с недобросовестными банкирами говорить рано, считают эксперты. "Тот факт, что недостоверные активы в существенном объеме выявляются уже после отзыва лицензии у банка, свидетельствует о качестве надзора за ним в процессе его жизнедеятельности, который, очевидно, недостаточно эффективен",— считает руководитель практики инвестиционного консультирования ФБК Роман Кенигсберг. По его мнению, необходимо внедрять механизмы более раннего реагирования на проблемы, постоянно следить за ситуацией. В мерах воздействия банки недостатка не испытывают, свидетельствует статистика ЦБ. Так, к 36 банкам перед отзывом у них лицензий в этом году ЦБ применил 157 принудительных (санкции) и 395 предупредительных (встречи, совещания, рекомендации) мер воздействия. В 2013 году в отношении 32 банков таких мер было предпринято 143 и 337 соответственно. Дело, как неоднократно заявляли представители ЦБ, в отсутствии неизбежности серьезного наказания. Поправки, вводящие уголовную ответственность за фальсификацию отчетности, обсуждаются не первый год, но до сих пор не приняты.