ВЭБ проиндексировал облигации

Госкорпорация разместила самые длинные евробонды

ВЭБ разместил самые длинные корпоративные еврооблигации после кризиса — госкорпорация привлекла на 15 лет $1 млрд. Спрос среди инвесторов был ажиотажным из-за возможного включения облигаций ВЭБа в международные индексы. Результаты этого размещения могут стать ориентиром для других эмитентов, в частности, "Газпрома", который на следующей неделе размещает бумаги на $1 млрд.

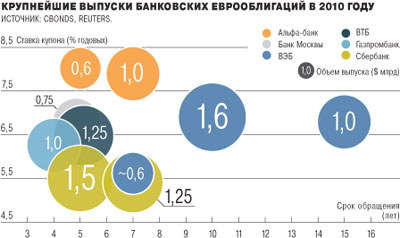

Вчера ВЭБ завершил размещение 15-летних еврооблигаций объемом $1 млрд, рассказали участники долгового рынка. Ставка купона была установлена на уровне 6,8% годовых, что совпадает с ориентиром, объявленным накануне размещения. Этот выпуск стал самым длинным среди размещенных российскими эмитентами после кризиса 2008 года. Предыдущий рекорд установил все тот же ВЭБ, разместивший в начале июня десятилетние бумаги объемом $1 млрд. Ставка купона тогда составила 6,902% годовых, а объем заявок превысил объем предложения почти в 2,5 раза. По словам источника, близкого к организаторам размещения, новый выпуск тоже пользовался высоким спросом среди инвесторов. "Книга заявок была переподписана более чем в три раза",— отмечает собеседник "Ъ". "По коротким выпускам слишком низкая доходность, поэтому мы видим повышенный интерес на выпуски с большим сроком обращения, которые еще предоставляют возможность заработать",— отметил трейдер Райффайзенбанка Александр Глебов. "С учетом того, что ключевые долларовые ставки в обозримом будущем подниматься не будут, инвесторы и эмитенты заинтересованы в длинных выпусках",— считает руководитель отдела стратегий на рынке инструментов с фиксированной доходностью "ВТБ Капитала" Николай Подгузов.

Вчера же ВЭБ разместил семилетние еврооблигации. Объем размещения был почти вдвое ниже — $600 млн, а доходность установлена на уровне 5,45% годовых. По словам источника в западном банке, спрос на семилетние евробонды вдвое превысил предложение. До завершения сделки в ВЭБе не комментируют итоги размещения.

Высокий спрос на облигации ВЭБа аналитики объясняют тем, что бумаги госкорпорации могут быть включены в международные индексы. "Поскольку ВЭБ находится полностью в государственной собственности, его бумаги соответствуют критериям включения в индексы EMBI, что автоматически означает повышенный интерес со стороны инвесторов, ориентирующихся на этот индекс",— отмечают аналитики "Ренессанс Капитала". Индексы EMBI, рассчитываемые банком JP Morgan, являются основными индикаторами рынка облигаций развивающихся стран. В него включаются только суверенные бумаги и облигации эмитентов, на 100% принадлежащих государству. Помимо суверенных российских еврооблигаций, сегодня в него входят лишь еврооблигации РСХБ, РЖД и ВЭБа. По оценке аналитиков "Ренессанс Капитала", включение в индекс предполагает дисконт по доходности как минимум в размере 25 б. п. относительно бумаг эмитентов с долей государства менее чем на 100%.

Размещение ВЭБом рекордного по длине выпуска станет ориентиром для других эмитентов, заинтересованных в более длинных заимствованиях, считает директор по торговым операциям с фиксированным доходом Альфа-банка Михаил Грачев. Впрочем, пока лишь некоторые эмитенты заинтересованы в долгосрочных займах. По словам аналитика "Тройки Диалог" Станислава Пономаренко, "у коммерческих банков, как правило, дюрация кредитных портфелей позволяет привлекать более короткие займы, а на финансирование инвестпрограмм большинства промышленных компаний достаточно десятилетних облигаций". По мнению экспертов, лишь РСХБ и "Газпром" заинтересованы в привлечении таких длинных средств для финансирования собственных проектов. Во вторник "Газпром" объявил о проведении на следующей неделе роуд-шоу еврооблигаций объемом около $1 млрд. Однако срок выпуска пока не объявлен. Господин Пономаренко не исключил, что успешный выпуск ВЭБа может подвигнуть "Газпром" к выпуску займа с более длинным сроком обращения. В этом году монополия еще не выпускала еврооблигации, а в прошлом году срок займов составлял десять лет.