Корзины для яиц

Как Гарри Марковиц изобрел инвестиционный портфель

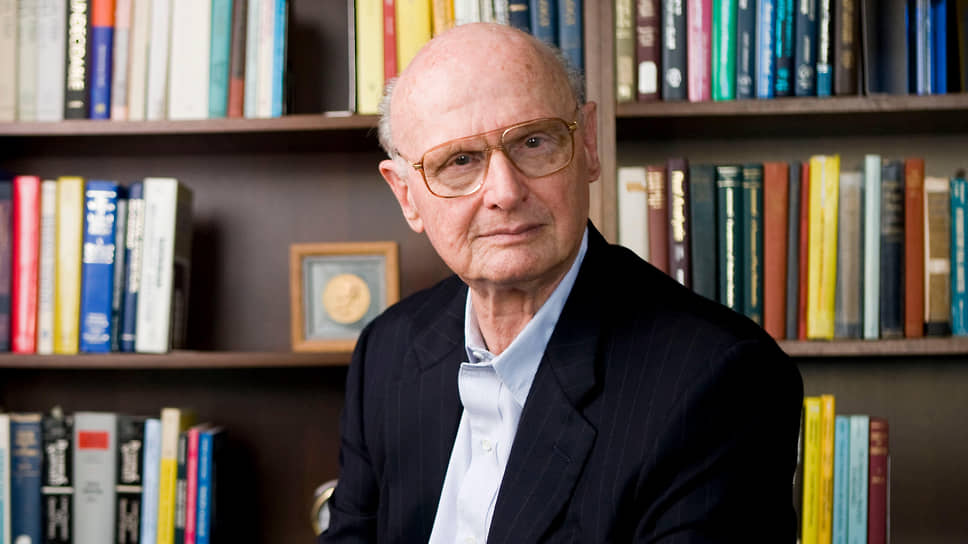

Этим летом на 95-м году жизни скончался Гарри Макс Марковиц, лауреат Нобелевской премии по экономике, автор современной портфельной теории инвестиций. Еще в 50-х годах прошлого века Марковиц совершил революцию в финансах. В наши дни сложно представить, что когда-то инвесторы думали и действовали по-другому, не так, как предложил он.

Изобретатель портфельной теории Гарри Марковиц. 2023 год

Фото: ucsd.edu

Изобретатель портфельной теории Гарри Марковиц. 2023 год

Фото: ucsd.edu

Юный философ со скрипкой

«Я родился в Чикаго в 1927 году, я был единственным ребенком Морриса и Милдред Марковиц, владевших небольшим продовольственным магазином. Мы жили в красивой квартире, еды у нас было вдоволь, у меня была собственная комната. Я понятия не имел о Великой депрессии» — так начинается автобиография Марковица, написанная по случаю присуждения ему в 1990 году Нобелевской премии. Гарри было два года, когда в Америке началась Великая депрессия.

Он рос обычным мальчишкой. Играл в бейсбол и флаг-футбол (более мягкая версия американского футбола) на площадке рядом с домом. Очень любил читать. Сначала комиксы и приключенческие журналы. Потом перешел на научно-популярную литературу по физике и астрономии. В старших классах читал уже не научно-популярные, а серьезные научные книги по философии. В автобиографии он вспоминал, как сильно его поразила одна мысль в книге шотландского философа XVIII века Дэвида Юма — непредсказуемость будущих событий. Если мы тысячу раз разжимали руку с мячом и мяч каждый раз падал на пол, у нас нет достаточных доказательств того, что он упадет и в тысячу первый раз. Сильное впечатление на Марковица произвело «Происхождение видов» Чарльза Дарвина — то, как тщательно Дарвин подбирал факты и рассматривал все возможные возражения.

Неудивительно, что подросток с такими интересами не собирался становиться экономистом. После школы он поступил в Чикагский университет на факультет гуманитарных наук. Бакалавром философии Марковиц стал в 1947 году.

Учебники и учителя

В университете больше всего ему нравился курс «Наблюдение, интерпретация и интеграция», где учили наблюдать за явлением, понять его, сделать практические выводы.

Закончив бакалавриат, недолго думая, Марковиц решил, что в магистратуре будет изучать экономику.

Учиться было интересно. Особенно его занимала тема неопределенности в экономике. В отличие от падающего мячика Дэвида Юма, на который все-таки действует закон всемирного тяготения, в экономике будущее гораздо менее предсказуемо. Те научные работы, которые больше всего заинтересовали Марковица в годы учебы, задали направление его мыслей, стали первыми шагами на пути к его будущему открытию.

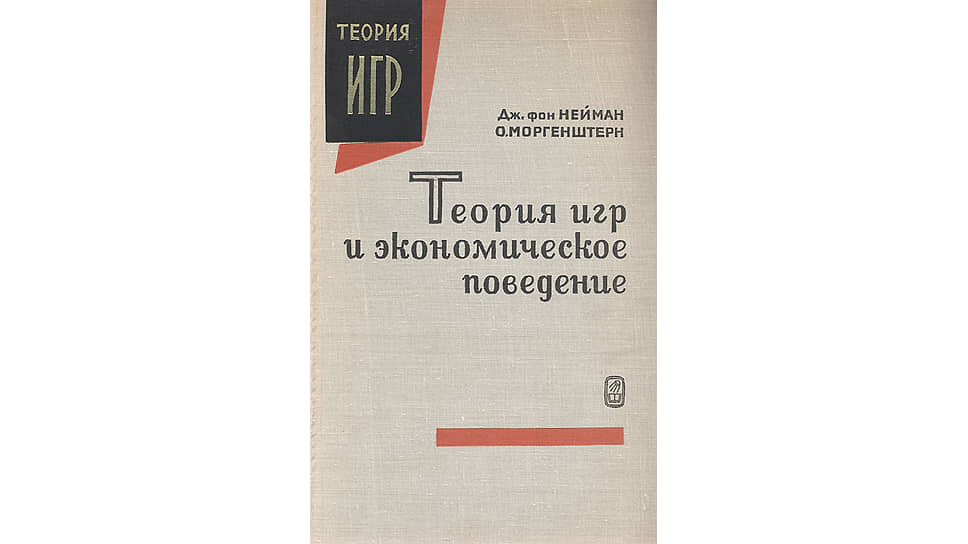

Среди них, например, совместные работы математика Джона фон Неймана и экономиста Оскара Моргенштерна. Во втором издании книги этих авторов «Теория игр и экономическое поведение», опубликованном в 1947 году (в том году Марковиц закончил бакалавриат), была впервые изложена теория ожидаемой полезности. Она возникла как дополнение к теории игр.

В работе Неймана и Моргенштерна «Теория игр и экономическое поведение» была изложена теория экономической полезности

В работе Неймана и Моргенштерна «Теория игр и экономическое поведение» была изложена теория экономической полезности

В самых общих чертах теория ожидаемой полезности выглядит так. Есть рациональный игрок, то есть игрок, имеющий определенную систему предпочтений и набор информации и действующий так, чтобы получить лучший результат. Таким рациональным игроком может быть инвестор, нацеленный на максимизацию прибыли. Игроку (инвестору) нужно принять решение в условиях неопределенности. Например, выбрать один из нескольких вариантов вложения денег с разной ожидаемой полезностью (доходностью) и разной вероятностью (степенью риска). Согласно теории, рациональный игрок должен выбрать вариант поведения, обладающий лучшим для него соотношением вероятности и полезности. И предпочтительным не обязательно будет вариант, результатом которого может оказаться получение самой большой суммы денег. Например, выбор стоит между вложением 1000 руб. с гарантированным получением прибыли в размере 500 руб. и вложением тех же 1000 руб. в рискованное предприятие (20% вероятности получить 1000 руб. прибыли и 80% вероятности потерять все деньги). Для принятия решений рациональный игрок сравнивает сумму произведений полезности и вероятности по всем ожидаемым результатам. В первом случае 500х1=500. Во втором 1000х0,2+0х0,8=200. Решение принимается в пользу первого варианта.

Следующий источник влияния — работы математика и статистика Леонарда Сэвиджа и экономиста Милтона Фридмана. 1948 год. Марковиц уже учится на экономиста. Опубликована статья Сэвиджа и Фридмана «Анализ полезности при выборе среди альтернатив, предполагающих риск». В ней рассматривалось отношение людей к риску. Так, например, покупая страховку дома от пожара, потребитель идет на небольшие финансовые убытки (цена страхового полиса), имея очень низкие шансы потерпеть крупные убытки (цена дома) и очень высокие шансы не потерпеть убытки вообще. В лотереях и азартных играх, наоборот, участник тратит небольшую сумму, имея очень маленькие шансы на крупную прибыль (выигрыш). Авторы статьи отмечали, что перед подобным выбором люди становятся, выбирая профессию, занимаясь бизнесом, инвестируя свободные средства. В статье также рассматривалось влияние материального положения домохозяйства (потребительской единицы) на отношение к риску.

Теорию ожидаемой полезности разрабатывал также Джейкоб Маршак, научный руководитель Марковица.

В 1951 году, через год после окончания Марковицем магистратуры, Леонард Сэвидж опубликовал статью «Теория статистических решений». В ней был введен в научный оборот минимаксный критерий Сэвиджа. Он используется для принятия решений в условиях неопределенности с целью максимизировать возможную прибыль и минимизировать возможные убытки.

Марковицу повезло не только со временем — перечисленные работы появились в его студенческие годы. Ему очень повезло и с местом. Чикагский университет — важнейший центр экономической мысли. В его стенах родилась чикагская школа — отдельное направление экономической науки. Вышеупомянутая статья Фридмана и Сэвиджа была опубликована в The Journal of Political Economy, издаваемом университетом. Cэвидж преподавал в Чикагском университете статистику.

Книги и статьи, повлиявшие на Гарри Марковица

- Джон фон Нейман, Оскар Моргенштерн. «Теория игр и экономическое поведение». Москва: Наука, 1970.

- Милтон Фридман, Леонард Джимми Сэвидж. «Анализ полезности при выборе среди альтернатив, предполагающих риск» в книге «Вехи экономической мысли. Том 1. Теория потребления и спроса». СПб.: Экономическая школа, 2000.

- Леонард Джимми Сэвидж. «Основы статистики» (Leonard J. Savage, The foundations of statistics). Первое издание на английском языке — 1954 год, впоследствии многократно переиздавалась. На русском языке не издавалась.

- Бенджамин Грэхем, Дэвид Додд. «Анализ ценных бумаг». Несколько изданий в 2011–2017 годах.

- Джон Бэрр Уильямс. «Теория инвестиционной стоимости» (John Burr Williams. The Theory of Investment Value). Первое издание на английском языке — 1938 год, впоследствии многократно переиздавалась. На русском языке не издавалась.

- Яков Успенский. «Введение в математическую теорию вероятностей» (James Victor Uspensky. Introduction to mathematical probability). Первое издание на английском языке — 1937 год, впоследствии многократно переиздавалась. На русском языке не издавалась.

Нобелевская премия по экономике (официальное название — премия Шведского государственного банка по экономическим наукам памяти Альфреда Нобеля) вручается с 1969 года. За это время ее лауреатами стали 92 ученых. Чикагский университет занимает среди научных заведений первое место по числу связанных с ним лауреатов — 15 человек.

Когда Марковиц учился в докторантуре, Тьяллинг Чарлз Купманс (премия 1975 года совместно с Леонидом Канторовичем) читал курс по анализу деловой активности. Он указывал на разницу между эффективным и неэффективным распределением ресурсов. Можно считать, что лекциям Купманса Марковиц обязан термином «эффективный портфель», то есть портфель с самой высокой ожидаемой доходностью для данного уровня риска. В 1976 году Нобелевскую премию по экономике получил Милтон Фридман, один из самых влиятельных экономистов XX века. Марковиц слушал и его лекции.

Полезный совет

Дважды эмигрант Джейкоб Маршак (он бежал сначала из Советской России, а затем из гитлеровской Германии) был научным руководителем Марковица

Фото: UCLA.edu

Дважды эмигрант Джейкоб Маршак (он бежал сначала из Советской России, а затем из гитлеровской Германии) был научным руководителем Марковица

Фото: UCLA.edu

После окончания магистратуры Гарри Марковиц устроился работать в RAND Corporation и начал писать докторскую диссертацию.

Много лет спустя, выступая перед студентами курса Executive MBA Школы менеджмента Рэди в Калифорнийском университете Сан-Диего, Марковиц рассказал, откуда взялась тема диссертации: «Я пошел за советом к профессору Джейкобу Маршаку. Он был занят, мне пришлось подождать за дверью. Там был еще один человек — биржевой маклер, ожидавший Маршака. Мы поболтали, и он предложил мне написать диссертацию о фондовом рынке». Как впоследствии написал один из биографов Марковица, это был лучший совет, который когда-либо дал биржевой маклер.

Войдя в кабинет Джейкоба, Марковиц сказал, что хотел бы писать диссертацию о применении математических методов на фондовом рынке. Научному руководителю идея понравилась. Маршак сказал, что сам Альфред Коулз заинтересовался бы этим.

Бизнесмен и экономист Альфред Коулз III создал в 1932 году Комиссию Коулза по экономическим исследованиям. Комиссия занималась исследованием применения методов математики и статистики в экономической теории. После краха Уолл-стрит в 1929 году Коулз был расстроен тем, что ни он, ни другие специалисты по фондовому рынку не смогли его предвидеть, так как рынок вообще плохо предсказуем. Он надеялся, что экономисты и статистики смогут исправить положение, для чего и была создана Комиссия Коулза. С 1939 года она работала при Чикагском университете. С 1943 по 1948 год ее возглавлял Джейкоб Маршак, затем его сменил Тьяллинг Купманс. Марковиц стал членом комиссии, еще будучи студентом.

По рекомендации Маршака профессор Маршалл Кетчам дал Марковицу список книг, которые следовало прочесть для работы над диссертацией. В их числе были «Анализ ценных бумаг» Бенджамина Грэхема и Дэвида Додда и «Теория инвестиционной стоимости» Джона Бэрра Уильямса.

Основная концепция портфельной теории пришла в голову Марковицу в библиотеке, когда он читал Уильямса. В соответствии с теорией Уильямса ценные бумаги следовало оценивать исходя из будущих дивидендов. Инвестору следовало найти среди ценных бумаг ту, что сулит наибольшую выгоду в будущем, и вложиться только в нее. Марковиц подумал, что это неправильно. Ведь известная житейская мудрость гласит: все яйца в одну корзину не класть. Инвесторов интересует не только доходность, но и риск. Марковиц нарисовал простейший график. Одна ось координат — ожидаемая доходность, другая ось — риск. Линию на графике он назвал efficient frontier (граница эффективности, эффективная граница). Марковиц знал, что ожидаемая доходность портфеля определяется как взвешенная сумма ожидаемой доходности входящих в него ценных бумаг. Правда, он не знал формулы, по которой нужно определять дисперсию взвешенной суммы. Там же, в библиотеке, нашлась книга Джеймса Виктора Успенского «Введение в математическую теорию вероятностей», а в ней — нужная формула. Таким образом, основы своей теории Марковиц разработал за один день.

Шекспир о диверсификации инвестиционного портфеля

В 1999 году Гарри Марковиц опубликовал в Financial Analyst Journal статью «Ранняя история портфельной теории. 1600–1960» (The Early History of Portfolio Theory: 1600–1960).

В ней он приводит цитату из опубликованной в 1600 году пьесы Уильяма Шекспира «Венецианский купец». Эта цитата свидетельствует о том, что диверсификация инвестиций с учетом риска была известна деловым людям еще в XVII веке.

Герой пьесы Антонио говорит собеседнику такие слова:

«Нет, верьте мне: благодарю судьбу —

Мой риск не одному я вверил судну,

Не одному и месту; состоянье

Мое не мерится текущим годом:

Я не грущу из-за моих товаров».

(Перевод И. Б. Мандельштама)

В 1952 году он опубликовал в Journal of Finance статью «Выбор портфеля», в которой его портфельная теория получила дальнейшее развитие. Эта статья легла в основу его докторской диссертации. Суть теории состояла в том, что оптимальный инвестиционный портфель должен сочетать в себе активы, обеспечивающие требуемое соотношение доходности и риска. В статье, а затем и в диссертации были приведены математические методы построения таких портфелей при определенных условиях.

Теория Марковица получила название «Современная портфельная теория». Семь десятилетий спустя слово «современная» в названии звучит немного странно. Марковиц сам над этим подшучивал.

За прошедшее время теория Марковица была доработана другими исследователями. Тем не менее 1952 год многие специалисты считают годом, когда в мире инвестирования наступила новая эра.

Ученые шутят

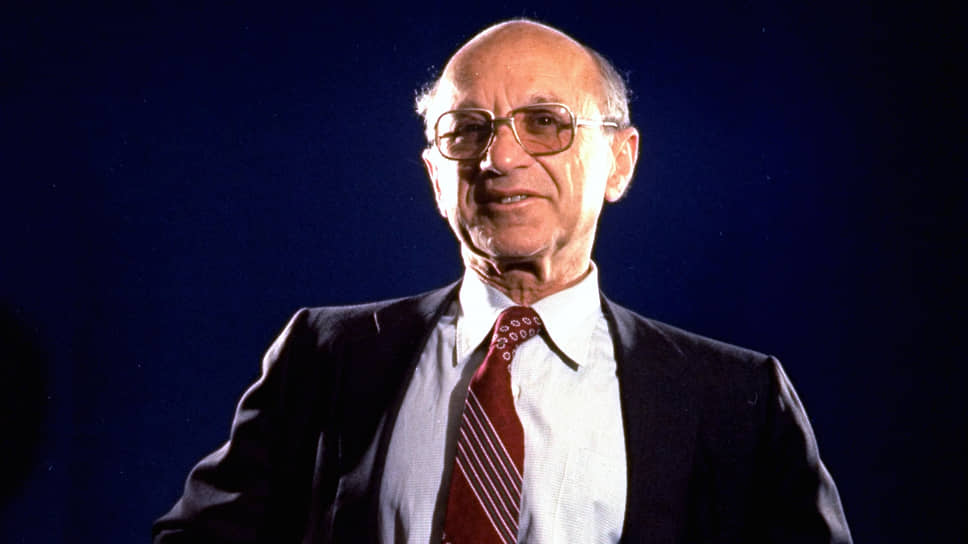

Когда Марковиц защищал докторскую диссертацию, Милтон Фридман (на фото) шутил над ее темой

Фото: Eddie Adams, file, AP

Когда Марковиц защищал докторскую диссертацию, Милтон Фридман (на фото) шутил над ее темой

Фото: Eddie Adams, file, AP

В 1954 году Гарри Марковиц приехал в Чикаго на защиту своей докторской диссертации. Профессор Милтон Фридман заявил ему, что, хотя он не смог найти в работе ни одной ошибки, тема диссертации слишком новаторская, необычная. «Мы не можем присудить вам звание доктора по экономике за диссертацию, которая не связана с экономикой,— сказал Фридман.— Это не экономика, не математика, не бизнес-администрирование. По словам профессора Маршака, это и не литература». Как вспоминал потом Марковиц, у него при этих словах от волнения вспотели ладони рук. Его попросили подождать пять минут за дверью. Когда дверь открылась, член диссертационного совета сказал ему: «Поздравляю, доктор Марковиц». По словам доктора Марковица, он и не подозревал, что Фридман над ним подшучивал.

Йель

В 1952 году Марковиц опубликовал статью «Выбор портфеля» и начал работать в RAND Corporation

Фото: Ted Soqui / Corbis / Getty Images

В 1952 году Марковиц опубликовал статью «Выбор портфеля» и начал работать в RAND Corporation

Фото: Ted Soqui / Corbis / Getty Images

В 1955 году новым главой Комиссии Коулза по экономическим исследованиям стал Джеймс Тобин из Йельского университета. Комиссия стала Фондом Коулза по исследованиям в области экономики при Йельском университете — семья Коулз пожертвовала средства университету на деятельность этого фонда.

Джеймс Тобин категорически отказывался перебираться в Чикаго. Джейкоб Маршак по этому поводу заметил, что если гора не идет к Магомету, то Магомет идет к горе. Все чикагские члены комиссии перешли в Йельский университет.

Гарри Марковиц провел в Йеле 1955/1956 академический год. Свою докторскую диссертацию он превратил в выпущенную в 1959 году в издательстве Йельского университета на средства Фонда Коулза монографию «Выбор портфеля. Эффективная диверсификация инвестиций».

Марковиц продолжал работать в RAND Corporation. И это тоже способствовало его работе над современной портфельной теорией. В RAND Марковиц сотрудничал с легендарным математиком, одним из основоположников линейного программирования Джорджем Данцигом. Во время учебы в Калифорнийском университете в Беркли Данциг однажды опоздал на лекцию и принял написанные на доске задачи за домашнее задание. Успешно решив обе задачи, он затем узнал, что это две проблемы статистики, над решением которых ученые бьются уже несколько лет (эта история использована в кинофильме «Умница Уилл Хантинг»). Позднее Данциг пришел к мысли, что одно из «домашних заданий» может быть использовано для разработки алгоритма решения задач линейного программирования. Этот алгоритм известен как симплекс-метод, или симплекс-алгоритм Данцига. Марковиц использовал симплекс-метод для поиска оптимального портфеля. В 1957 году он опубликовал статью «Использование симплекс-метода для решения проблемы выбора портфеля». Описанная в статье методика была использована в монографии 1959 года.

Марковиц признавал, что на его разработки в компьютерной сфере оказал большое влияние Джордж Данциг —прототип главного героя фильма «Умница Уилл Хантинг» (на фото — кадр из фильма)

Фото: Be Gentlemen / Kinopoisk.ru

Марковиц признавал, что на его разработки в компьютерной сфере оказал большое влияние Джордж Данциг —прототип главного героя фильма «Умница Уилл Хантинг» (на фото — кадр из фильма)

Фото: Be Gentlemen / Kinopoisk.ru

Кроме современной портфельной теории Марковиц работал над многими другими темами. Все они касались применения методов математики или компьютерных технологий для решения практических проблем — в частности, принятия бизнес-решений в условиях неопределенности. Он честно признавался, что одни предложенные им решения оказывались удачнее, чем другие.

Премии

Хотя современная портфельная теория была разработана в 1950-е годы, признание к Марковицу пришло далеко не сразу.

В 1981 году Нобелевская премия по экономике была присуждена Джеймсу Тобину «за творческую и масштабную работу по анализу финансовых рынков и их влияние на принятие решений в области расходов, занятости, производства и цен». Так звучала официальная формулировка. Но то ли в СМИ что-то перепутали, то ли получился какой-то испорченный телефон, но до Марковица эта новость дошла в искаженном виде. Вот в таком — Тобину дали Нобелевскую премию за портфельную теорию.

Марковиц понял, что портфельная теория отмечена Нобелевской премией, но получил премию не он. Сильно расстроенный новостью, он отменил намеченные на этот день встречи. Он сел в автомобиль и вместе с женой поехал куда глаза глядят. Ехали они долго. Потом остановились в каком-то маленьком городке, зашли в торговый центр и купили по большой порции мороженого. Доев мороженое, Марковиц сказал жене: «Теперь я готов вернуться назад». А потом выяснилось, что Тобин получил премию за работы другой тематики.

Гарри Марковиц и его супруга Барбара находились в Японии, когда стало известно о присуждении Марковицу Нобелевской премии по экономике

Фото: Shizuo Kambayashi / AP

Гарри Марковиц и его супруга Барбара находились в Японии, когда стало известно о присуждении Марковицу Нобелевской премии по экономике

Фото: Shizuo Kambayashi / AP

В 1989 году Гарри Марковиц стал лауреатом Теоретической премии фон Неймана. Эту награду присуждает Institute for Operations Research and the Management Sciences (INFORMS) за вклад в теорию управления и исследование операций (применение математических, количественных методов для обоснования решений в различных областях человеческой деятельности, в том числе в экономике). Диплом, медаль и $5000 призовых денег. Приятно, конечно, престижно, но это все-таки не Нобель.

В 1990 году Марковиц с женой находились в Японии. Он преподавал портфельную теорию студентам математического факультета Токийского университета. Супруги ужинали, когда Марковицу позвонил декан факультета.

Он сказал: «Вы только что получили Нобелевскую премию по экономике. Общественное телевидение хочет взять у вас интервью».

Хотя декан не был похож на шутника, Марковиц решил перепроверить информацию. Дождавшись очередного выпуска новостей на английском языке (на радиостанции для американских военнослужащих), он убедился, что действительно ему, Уильяму Шарпу и Мертону Миллеру присуждена Нобелевская премия по экономике. Для него это был большой и приятный сюрприз.

От публикации статьи в Journal of Finance до присуждения награды прошло 38 лет.

Не портфелем единым

В 1962 году Гарри Марковиц совместно с коллегой по RAND Хербом Карром создал компанию CACI International. Сейчас это один из ведущих поставщиков специализированных технологических услуг для правительственных структур, в том числе военного и разведывательного ведомств

Фото: LightRocket / Getty Images

В 1962 году Гарри Марковиц совместно с коллегой по RAND Хербом Карром создал компанию CACI International. Сейчас это один из ведущих поставщиков специализированных технологических услуг для правительственных структур, в том числе военного и разведывательного ведомств

Фото: LightRocket / Getty Images

В 1962 году Гарри Марковиц и его коллега по работе в RAND Херб Карр основали компанию CACI International. Аббревиатура в названии компании первоначально расшифровывалась как Калифорнийский аналитический центр, затем как Консолидированный аналитический центр. Марковиц и Карр вместе с Бернардом Хауснером были разработчиками первого языка моделирования — SIMSCRIPT. Использование этого языка позволило многократно сократить время, необходимое для обработки задания электронно-вычислительными машинами (ЭВМ). Первоначально СACI занималась обучением этому языку и поддержкой пользователей. Со временем она превратилась в громадную компанию, занимающуюся информационными технологиями и предоставлением профессиональных услуг государственным ведомствам США — вооруженным силам, спецслужбам, Министерству здравоохранения.

Марковиц проработал в CACI до 1968 года. Следующим местом работы была компания Arbitrage Management — хедж-фонд, в котором впервые в истории была предпринята попытка заниматься компьютеризированной арбитражной торговлей. В 1971 году хедж-фонд купила другая компания, после чего Марковиц ушел из Arbitrage Management.

В последующие полвека он занимался в основном двумя делами — консультировал по вопросам инвестиций и преподавал в университетах. В его резюме упоминаются Уортонская школа бизнеса при Пенсильванском университете, Калифорнийский университет в Лос-Анджелесе, Лондонская школа экономики, Лондонская бизнес-школа, Еврейский университет в Иерусалиме, Ратгерский университет, Колледж Баруха, Токийский университет, Школа менеджмента Рэди.

Его портфель

В 2014 году на конференции в Лагуна-Бич, штат Калифорния, Марковиц рассказал о том, как выглядит его инвестиционный портфель. Половину составляли муниципальные облигации, вторую половину — акции. В основном это были акции компаний с рыночной капитализацией от $250–300 млн до $2 млрд и компаний, действующих на развивающихся рынках. Но присутствовало и определенное количество «голубых фишек». «Я хочу, чтобы у меня было достаточно облигаций для того, чтобы в случае, если я умру, а рынок акций упадет до нуля, у моей жены остался бы достаточный капитал и уровень доходов для хорошей жизни». В том же выступлении он сказал, что ставит перед собой такую цель — дожить до 100 лет и не увидеть на первой полосе газеты Wall Street Journal заголовка «Гарри Марковиц облажался». Жена скончалась на два года раньше него. Сам он не дожил до столетнего юбилея четыре года, два месяца и два дня. Но не облажался.

По всему миру люди инвестируют триллионы долларов в соответствии с его теорией, часто даже не зная имени Гарри Марковица.