Запчастный случай

Как подорожают полисы ОСАГО и каско

Банк России собирается на 26% расширить границы тарифного коридора по обязательному страхованию гражданской ответственности автомобилистов (ОСАГО). Теперь стоит ожидать пусть и не столь резкого, но все же существенного повышения цены самих полисов. Что касается добровольного автострахования каско, то оно, по словам страховщиков, уже значительно подорожало, и можно надеяться на стабилизацию цен.

Фото: Игорь Иванко, Коммерсантъ

Фото: Игорь Иванко, Коммерсантъ

Жертвы логистики

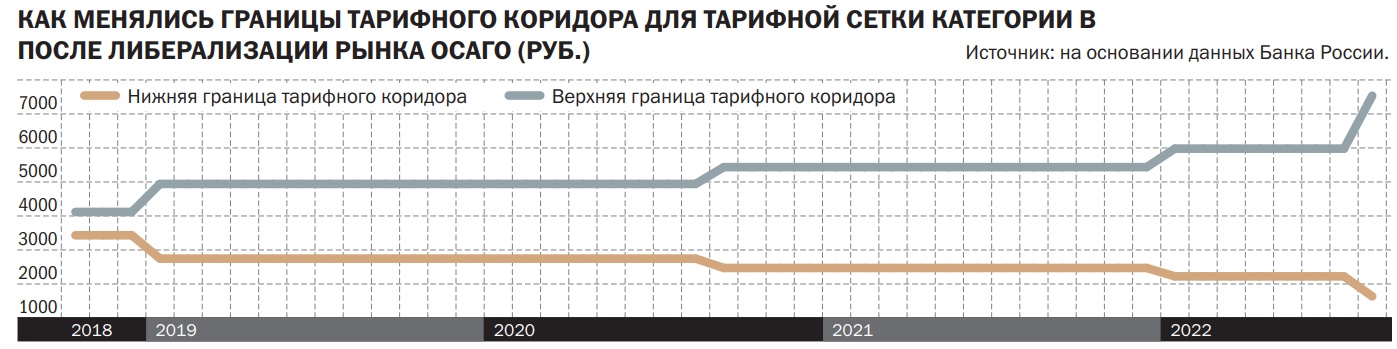

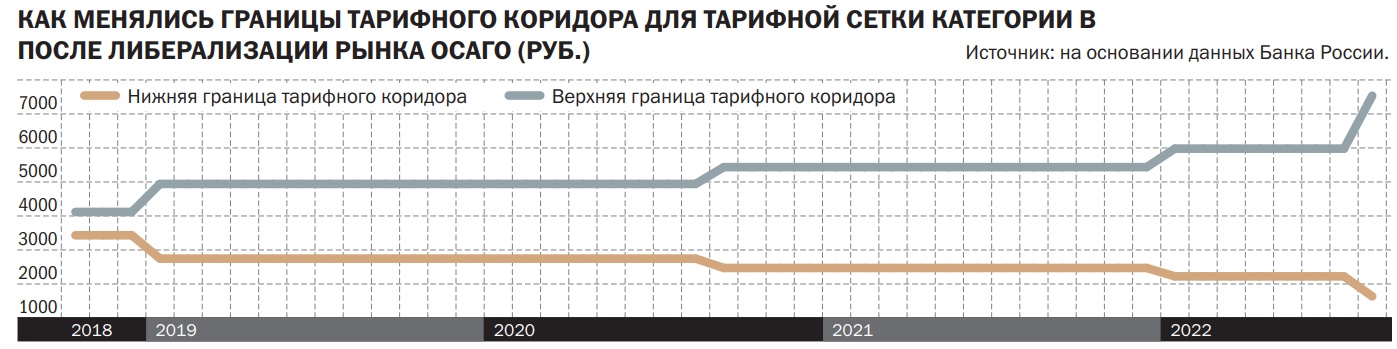

22 июня Банк России вынес на общественное обсуждение проект указания об изменении тарифов ОСАГО, предусматривающий повышение на 26% верхнего предела стоимости полиса и снижение на те же 26% минимально допустимого предела (за исключением общественного транспорта, где коридор будет расширен в обе стороны на 17,8%). Сейчас допустимый диапазон базовых тарифов составляет 2224–5980 руб. для личных транспортных средств категории B, Центробанк предлагает расширить его до 1646–7535 руб.

Как сообщили «Деньгам» в Центробанке, 28 июня общественное обсуждение завершилось, проект прошел обязательное актуарное оценивание, было получено положительное заключение ответственного актуария, при этом «предложений профессионального и экспертного сообщества в ходе общественного обсуждения проекта нормативного акта в Банк России не поступало». Теперь документ, после окончания внутреннего согласования и утверждения в Банке России, будет направлен на государственную регистрацию в Минюст России (эта процедура занимает, судя по предыдущему опыту, немногим меньше месяца), после чего ЦБ его опубликует, и еще через десять дней он вступит в силу. По всей видимости, уже в августе российским автовладельцам придется столкнуть с новыми ценами.

Необходимость корректировки базовых тарифов Банк России обосновывает ростом цен на запчасти: самые бьющиеся при авариях детали подорожали в среднем на 28,7%, следует из обновленных справочников стоимости запчастей Российского союза автостраховщиков (РСА), исходя из которых рассчитывается размер страхового возмещения по ОСАГО. «В условиях резкого подорожания запчастей новые тарифы позволят страховщикам удерживать цены для аккуратных водителей за счет повышения стоимости страховки для аварийных»,— пишет Центробанк.

Представители страховой отрасли также жалуются на ценовую стагнацию в условиях роста цен на ремонт и комплектующие и, соответственно, роста страховых выплат. «Средняя стоимость ОСАГО оставалась стабильной в течение трех лет,— напомнил "Деньгам" президент Всероссийского союза страховщиков (ВСС) Игорь Юргенс.— При этом сейчас РСА отмечает существенный рост величины средней выплаты по страховке, то есть издержек страховщиков: так, по предварительным данным, средняя выплата в мае 2022 года выросла по сравнению с маем 2021 года на 13%, или 8,5 тыс. руб.— с 66 328 до 74 806 руб.».

Разумеется, расширение тарифного коридора не транслируется напрямую в рост стоимости полисов — оно лишь дает страховщикам большую свободу для маневра. ЦБ неоднократно отмечал, что первые шаги по индивидуализации тарифа были предприняты в 2019 году и в результате за 2019 год средняя премия снизилась на 5,3% по сравнению с данными 2018 года; в сентябре 2020 года тарифный коридор расширился на 10% в обе стороны, а средняя премия по ОСАГО в 2021 году увеличилась на 1,85% по сравнению с 2020 годом. Однако в приведенных примерах речь шла о спокойном времени, без сбоев в поставках и дефицита запчастей, гораздо более значимую роль играл фактор конкуренции страховщиков за аккуратных водителей, претендующих на «дешевые» полисы. В этом году картина несколько иная. После расширения тарифного коридора в начале 2022 года на 10% в течение первого квартала средняя страховая премия по ОСАГО выросла, по данным ЦБ, на 6,4% относительно аналогичного периода прошлого года. Официальной статистики за первое полугодие пока нет, но, по словам страховщиков, рост еще более значительный. «Средняя премия на протяжении января—апреля 2022 года была в целом стабильной на уровне 6,5–6,7 тыс. руб., при этом в мае и июне наблюдался ее рост на уровне 7–10%»,— рассказывает директор департамента продаж дирекции розничного бизнеса «Ингосстраха» Денис Морозов. «С января по июнь текущего года средняя цена полиса на рынке ОСАГО выросла на 13%. Если сравнивать с аналогичным периодом прошлого года, то рост составил 12%»,— говорит директор направления по управлению портфелем ОСАГО «Росгосстраха» Юрий Стрекалов.

Во второй половине года, после нового расширения тарифного коридора, по всей видимости, произойдет очередной виток роста стоимости ОСАГО. «До конца текущего года следует ожидать увеличения цен на ОСАГО, сопоставимого с ростом стоимости запасных частей для автомобилей»,— прогнозирует господин Стрекалов. «По нашим оценкам, при расширении тарифного коридора ЦБ на 26% средняя премия вырастет еще на 10–15%»,— полагает Денис Морозов. По его словам, на данный момент трудно прогнозировать стоимость запасных частей в долгосрочной перспективе, поскольку на нее сильное влияние оказывает их доступность у автопроизводителей, изменение логистики и другие факторы. «Изменение цен запчастей в единой методике на основании справочников РСА почти на 30% повлияет на стоимость полисов для всех категорий водителей. Но для кого-то защита подорожает существенно, а для других подорожание будет не столь значимым. В основном серьезное повышение ждет убыточных клиентов, для безубыточных оно будет незначительным»,— говорит старший управляющий продуктом по автострахованию департамента розничного страхования «РЕСО-Гарантия» Павел Яковлев. Расширение тарифного коридора в ОСАГО позволит продолжать курс на либерализацию тарифов, когда аккуратные автовладельцы не доплачивают за токсичные категории водителей, полагает Игорь Юргенс.

Мода на мини

На рынке добровольного страхования автотранспорта цены тоже растут. По данным Банка России, средняя премия по автокаско выросла в первом квартале 2022 года по сравнению с аналогичным периодом прошлого года на 8%, что связано как с увеличением страховых сумм, так и с повышением тарифов по определенным маркам автомобилей, отмечают в ВСС. «В феврале—марте 2022 года рынок столкнулся с неопределенностью развития ситуации в части продаж новых автомобилей и с негативными ожиданиями роста убыточности из-за удорожания и сложностей с поставками запчастей, потенциального увеличения количества угонов, изменения валютных курсов. Эти факторы также повлияли на динамику стоимости полисов»,— говорит Игорь Юргенс. По его мнению, укрепление рубля, налаживание процессов параллельного импорта, восстановление производства российских автомобилей способствуют стабилизации цен на новые автомобили и, соответственно, стоимости страховой защиты.

«Роста стоимости каско нельзя было избежать из-за роста стоимости запчастей, прежде всего связанного с дефицитом и проблемами с логистикой»,— поясняет Павел Яковлев. По его словам, процесс был неравномерен по сегментам, поскольку цены на запчасти к автомобилям различных марок выросли в разной степени. «Мы надеемся на то, что во втором полугодии проблемы с поставками запчастей постепенно будут решаться, международные логистические цепочки будут восстановлены, что позволит нашим партнерам-СТОА обеспечить ремонт автомобилей клиентов страховщиков»,— добавляет эксперт. Рост средней премии по каско произошел синхронно повышению стоимости запасных частей и стоимости автомобилей, от бренда к бренду различия могут быть существенные, в диапазоне от +30% до +70%, рассказывает Денис Морозов. Прогноз на второе полугодие в текущих условиях дать затруднительно, считает он.

По данным Банка России, в первом квартале темпы прироста сборов по страхованию средств наземного транспорта составили 15,7% относительно первого квартала 2021-го (рынок ОСАГО при этом вырос лишь на 4,6%). Рост сбора премий произошел, несмотря на сокращение продаж новых автомобилей на фоне снижения их доступности, отмечает регулятор, этому способствовало повышение средней стоимости страхового полиса. Кроме того, на 5,6% выросло число договоров, заключенных с индивидуальными предпринимателями и юридическими лицами, и на 6,7% — с физическими лицами.

Как изменятся тарифы по ОСАГО (руб.)

| ||||||||||||||||||||||||||||||||||||||||

Источник: Банк России.

По мнению ЦБ, рост спроса на автокаско на фоне снижения продаж новых автомобилей может быть связан с ростом продаж программ мини-каско (риски по таким программам ограничены и чаще всего за выплатой или ремонтом можно обратиться только при условии, что водитель не является виновником ДТП). В том числе потому, что автовладельцы могут опасаться нехватки страхового возмещения по ОСАГО в условиях увеличения стоимости запчастей и стремятся обезопасить себя от данного риска. Регулятор отмечает, что страховые компании начали предлагать клиентам увеличить страховую сумму по действующим полисам, чтобы выплаты хватило на новый автомобиль в случае угона или гибели машины, что также оказало влияние на увеличение сборов.

Программы мини-каско довольно разнообразны, рассказывает Игорь Юргенс. Они могут включать ограниченный набор рисков, страхование отдельных элементов автомобиля или отдельные случаи причинения ущерба (например, возмещение вреда по вине третьих лиц, не застрахованных по ОСАГО). Популярными, по его словам, являются продукты, предлагающие возмещение ущерба только при угоне или гибели машины, а также при ДТП с участием водителей без полиса ОСАГО.

«На фоне подорожания и дефицита авто и комплектующих для них добровольное страхование является выгодным финансовым инструментом, позволяющим обезопасить себя от непредвиденных крупных расходов в случае ДТП»,— говорит руководитель центра управления страховым портфелем по ОСАГО ВСК Татьяна Кудрявцева.

Кроме того, в России возможен рост числа угонов, как следствие проблем с поставками запчастей, что не может не вызывать опасения автомобилистов, добавляет она, отмечая, что доля мини-каско в портфеле ВСК на данный момент составляет около 57%. Отличие от классической программы заключается в том, что защита распространяется на случаи наиболее частых неприятностей или катастрофических событий с машиной или до наступления первого страхового случая. Экономия для автовладельца при этом составляет от 30% до 75%.

«Мы видим увеличение спроса на каско, но оно касается не только усеченных продуктов, но и полного каско, причем полное каско более популярно»,— уверяет Павел Яковлев. Он предполагает, что это связано с опасениями потерять по любой причине уже имеющийся автомобиль, так как купить новый или даже аналогичный подержанный сейчас гораздо сложнее, а ремонт стал существенно дороже. Поэтому страхователи стараются переложить соответствующие риски на страховые компании.