Вверх за инфляцией

Рынки ждут подъема ключевой ставки

Доходности длинных облигаций федерального займа (ОФЗ) обновили полуторагодовые максимумы, а ставки по среднесрочным — вернулись на уровень 2016–2017 годов. Рост доходностей происходит на всех рынках развивающихся стран на фоне ужесточения риторики ФРС из-за роста инфляции. Подливает масла в огонь внутренняя инфляция и в России, подталкивающая к жесткой реакции ЦБ в ответ на рост рисков.

Фото: Константин Кокошкин, Коммерсантъ

Фото: Константин Кокошкин, Коммерсантъ

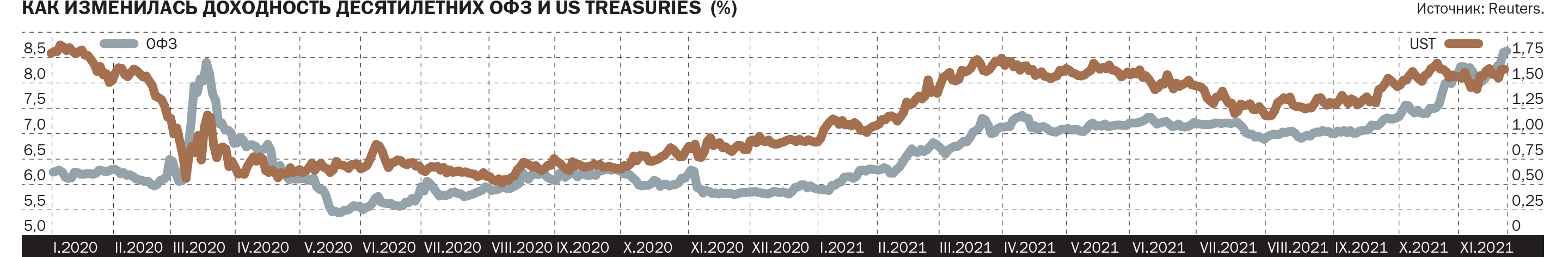

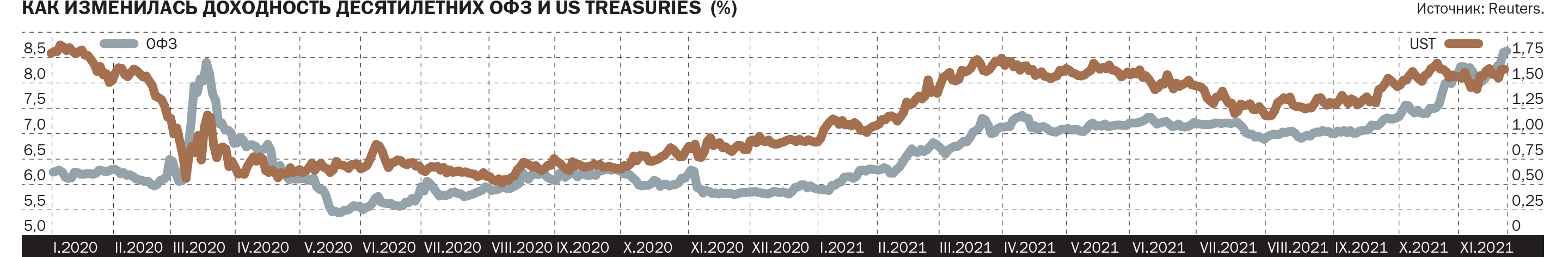

В ноябре доходности долгосрочных ОФЗ вернулись к максимальным уровням с весеннего кризиса 2020 года. По данным агентства Reuters, 20 ноября доходность десятилетних ОФЗ достигла отметки 8,39% годовых — максимума с 19 марта 2020 года. Двадцатимесячный максимум обновила и доходность двадцатилетних ОФЗ, поднявшись до отметки 8,3% годовых. Стремительный подъем ставок продолжается четвертый месяц подряд, за это время доходности выросли на 150 и 121 базисный пункт (б. п.) соответственно. Более значительный рост произошел в среднесрочных ОФЗ, доходности которых поднялись на 170–200 б. п. и достигли отметок 8,3–8,7% годовых — максимальных значений за последние четыре-пять лет.

По оценкам главного аналитика долговых рынков БК «Регион» Александра Ермака, основанным на данных Refinitiv, российские десятилетние гособлигации занимают восьмое место по темпам своего роста с начала текущего года (+242 б. п.) среди гособлигаций развитых и развивающихся стран. Более высокими темпами (258–690 б. п.) выросли доходности гособлигаций Намибии, Колумбии, Чили, Шри-Ланки, Нигерии, Бразилии и Турции. «Аналогичную позицию десятилетние ОФЗ занимают и по итогам осени»,— отмечает господин Ермак. По его оценкам, по абсолютному уровню доходности десятилетние ОФЗ занимают 15-е место среди аналогичных госбумаг 70 развитых и развивающихся стран. Выше доходности, в частности, у госбумаг Пакистана (10,79% годовых), Казахстана (9,97% годовых) и ЮАР (9,44% годовых).

Общему подъему ставок способствует движение доходности американских казначейских облигаций (US Treasuries, UST). С начала августа доходность десятилетних UST выросла на 43 б. п., до 1,6% годовых. С начала года она выросла на 67 б. п. Этому способствует ужесточение риторики ФРС США на фоне роста инфляции в стране. В октябре инфляция в США, скорректированная на сезонные факторы, ускорилась до 0,9% и составила в годовом исчислении 6,2% — максимум с октября 1990 года. Аналитики, опрошенные агентством Bloomberg, прогнозировали значение индекса CPI на уровне 5,9%. В таких условиях на рынке заговорили о более раннем повышении ставки, чем ожидалось раньше. По данным CME Group, 75% аналитиков прогнозируют повышение ставки до конца лета следующего года.

На российский госдолг давит и внутренняя инфляция, которая вынуждает уже ЦБ РФ агрессивно повышать ставку. По словам начальника аналитического управления банка «Зенит» Владимира Евстифеева, годовые темпы инфляции к середине ноября достигли 8,1%, тогда как еще в августе они находились на 140 б. п. ниже. В таких условиях ЦБ на октябрьском заседании неожиданно повысил ключевую ставку сразу на 75 б. п., до 7,5%. Одновременно регулятор повысил оценку среднегодового уровня ключевой ставки в 2022 году до 7,3–8,3%. «Банк России на двух осенних заседаниях повысил ключевую ставку на 100 б. п. и существенно ужесточил риторику своих заявлений»,— отмечает Александр Ермак.

Добавляют нервозности инвесторам на локальном рынке и возросшие в ноябре геополитические риски. Этому способствовал миграционный кризис на границе Белоруссии и Польши, на фоне которого ухудшились отношения между Россией и Западом. Добавил масла в огонь проект резолюции в Конгрессе США о непризнании Владимира Путина президентом после выборов 2024 года, конфликт Армении и Азербайджана и напряженность на украинском направлении. «В условиях ослабления рубля привлекательность рынка ОФЗ даже при возросших доходностях невысока для иностранных инвесторов, в том числе керритрейдеров. Давление на локальный долговой рынок отмечается по большинству развивающихся экономик»,— отмечает Владимир Евстифеев.

Относительно перспективы ближайших месяцев аналитики высказываются очень осторожно, отмечая, что происходящее будет зависеть от данных по инфляции в России и в США. По мнению Владимира Евстифеева, пик по инфляции в РФ еще не пройден, поэтому Центробанк может повысить размер ключевой ставки на декабрьском заседании до 8,25–8,50% годовых. «Если до заседания ЦБ (17 декабря) мы увидим признаки стабилизации темпов инфляции или их замедление, то это будет позитивным фактором для внутреннего долга. В противном случае мы, вероятно, получим повышение ключевой ставки на 75–100 б. п. и сохранение "ястребиной" риторики регулятора»,— отмечает господин Евстифеев.

В какой-то мере рынок уже заложил в цены дальнейшее повышение ключевой ставки, полагает портфельный управляющий «РСХБ Управление Активами» Вадим Кононов, что позволяет надеяться, что доходность десятилетних ОФЗ не превысит уровень 8,50% к концу 2021 года. «Учитывая сохраняющиеся условия неопределенности, наращивать длинные позиции в бумагах с фиксированной доходностью можно с известной осторожностью, по возможности хеджируя риск при помощи защитных активов»,— предупреждает господин Кононов.

Снижения инфляции аналитики ждут не раньше первой половины 2022 года. «В базовом сценарии полагаем, что годовая инфляция сейчас проходит свой пик и до конца года останется вблизи 8%. Уже в первом квартале ожидаем снижения инфляции до 7,5% и к концу следующего года — до 5%»,— сообщает главный аналитик Совкомбанка Михаил Васильев. Он не исключает, что в середине следующего года Банк России может приступить к циклу смягчения монетарной политики для постепенного возвращения ключевой ставки в нейтральный диапазон 5–6%.

Великое изнурение

Если 2020 год вошел в историю как год рекордного падения мирового ВВП и пандемии COVID-19, то текущий войдет как год мирового инфляционного шторма. Показатели индексов потребительских цен (основной индикатор потребительской инфляции, далее — ИПЦ) в развитых странах обновляют многолетние максимумы.

Равиль Юсипов, заместитель гендиректора УК ТФГ

Фото: «УК ТФГ»

Равиль Юсипов, заместитель гендиректора УК ТФГ

Фото: «УК ТФГ»

В последние несколько десятилетий считалось, что высокая инфляция — удел развивающихся экономик, но ситуация кардинально изменилась. С одной стороны, страны Юго-Восточной Азии, Япония и Китай показывают низкие уровни ИПЦ, формируя свой «азиатский антиинфляционный феномен», который, возможно, является результатом недостоверных методологий подсчета. С другой стороны, индекс ИПЦ в США достиг отметки 6,2% в октябре 2021 года и пытается обновить 30-летний «рекорд». Похоже, он может даже превысить отметку в 7% до конца года и вернуть экономику США в парадигму конца 1970-х — начала 1980-х годов, когда инфляция достигла 15%. Индекс ИПЦ в еврозоне превысил 4%, что является самым высоким показателем с момента создания единой европейской валюты. В России ИПЦ превысил 8,1%, что последний раз было в 2011 году, если исключить девальвационный шок 2014 года.

Общие причины роста ИПЦ очевидны: резкий рост потребления на фоне постковидного восстановления экономики, раздача «вертолетных» денег населению, низкие процентные ставки и разрушенные логистические цепочки, но текущая инфляция имеет ряд особенностей. Первая особенность — высокий вклад двух компонент ИПЦ: цены на энергоносители и цены на подержанные машины. При общем весе этих компонент в 10,6% в индексе их вклад в инфляцию — более 50%. Чем это можно объяснить? В период пандемии резко изменилась структура затрат: резко сократилось потребление услуг (вес более 60% в структуре ИПЦ в США против 32% в РФ) и выросло потребление товаров первой необходимости, к которым и можно отнести данные компоненты, что привело к шоковому скачку цен. Положительным моментом является то, что конъюнктура рынков и «эффект высокой базы» конца 2020 года данных компонент позволяют прогнозировать разворотный тренд ИПЦ, но не ниже 3–4% в 2022 году.

Вторая особенность высокого ИПЦ в США — Great Attrition/Resignation («великое(ая) изнурение/отставка», англ.) — добровольный массовый уход людей с работы. Только в США с апреля по октябрь уволилось добровольно более 19 млн человек, что сильно повышает стоимость рабочей силы во всех развитых экономиках. Почему так происходит? Во-первых, пандемия резко изменила приоритеты людей в развитых странах, формируя новый тип социальных отношений. Во-вторых, раздача «вертолетных» денег населению, сильный рост рынков акций, недвижимости, криптовалют быстро и кратно переоценили сбережения, что снизило зависимость людей от постоянного дохода.

В части промышленной инфляции ситуация выглядит также напряженной: индексы цен производителей (ИЦП) превысили двузначные отметки. Даже в Китае, который на фоне укрепляющегося юаня остается оплотом низкой потребительской инфляции (в 1,5%), ИЦП превысил максимум середины 1990-х годов и пока застыл на уровне 13,5%, который в конечном итоге подтолкнет уже ИПЦ дальше вверх. Причины роста промышленной инфляции: кратный рост цен на сырье и особенно рост стоимости рабочей силы.

По состоянию на середину ноября этого года, несмотря на исторические максимумы, основные мировые центральные банки сохраняют выжидательную позицию и преимущественно сохраняют отрицательные реальные ставки (номинальная ставка за вычетом инфляции). Особняком стоит Банк России, который первым начал ужесточать денежно-кредитную политику (ДКП) и поднимать ключевую ставку. Еще в первом полугодии было много рассуждений о преждевременности ужесточения ДКП, но осенняя статистика по инфляции явно пополнила лагерь «ястребов».

Основные валюты показывают исторические минимумы в реальных ставках: доллар США — минус 5,92%, евро — минус 4,6%. Несмотря на то что Россия стала лидером по росту ИПЦ, уступая только Бразилии, Турции и Аргентине, резкий разворот Банка России в ДКП позволил занять лидирующие позиции по реальным ставкам на уровне минус 0,6% (ключевая ставка 7,5% при инфляции — 8,1%), создав существенный дифференциал против основных валют российского торгового баланса.

В результате ужесточения ДКП Банком России кривая ОФЗ приняла инвертируемую форму (доходности «коротких» двухлетних ОФЗ выше «длинных» десятилетних ОФЗ), что говорит о вере финансового рынка в эффективность принятых мер и временном преобладании проинфляционных факторов. Но ситуация пока неоднозначная. Можно ожидать дальнейшего поднятия ключевой ставки до уровня 8,5% уже в декабре 2021 года, и рынок это уже «принял», судя по доходностям краткосрочных ОФЗ, а вот последующие повышения уже будут иметь низкую эффективность без существенной трансформации макропруденциальной, фискальной и таможенной политики.

В текущий момент сдерживающим фактором в борьбе с инфляцией в РФ являются высокие цены на сырье и мягкие ДКП со стороны ФРС, ЕЦБ и других центральных банков стран G7, которые делают открытые заявления, что повышение ставок сдвигается на 2023 год. Несмотря на такие заявления, кривая облигаций США (US Treasuries, UST) начала процесс «медвежьего уплощения» за счет более быстрого роста доходности «короткого» конца против «длинного». Доходность двухлетних UST за месяц выросла более чем в 2,5 раза. Рынок сигнализирует американским монетарным властям, что время действовать пришло, но ФРС пока не готова это делать до конца 2022 года. Как и в российском случае, ФРС понимает, что текущую инфляцию ставкой не побороть, нужны реформы в налогах, в торговых соглашениях, время на формирование новых потребительских привычек.

В 2022 году сырьевая конъюнктура как проинфляционная сила будет ослабевать, но в будущем в уравнении по таргетированию инфляции в РФ появится новая «постоянная» переменная — дифференциал реальных ставок «рубль против китайского юаня». Китай — основной торговый партнер России, с которым планируется почти удвоить товарооборот до $200 млрд в течение трех-пяти лет, при этом вес расчетов в национальных валютах будет только расти, что предопределяет важность таргетирования дифференциала реальных ставок «рубль—юань» в будущем. А пока все мировые монетарные власти пытаются не допустить, чтобы «великое изнурение/отставка» перекинулось на всю мировую экономику.