Второй экспортер страны

вектор

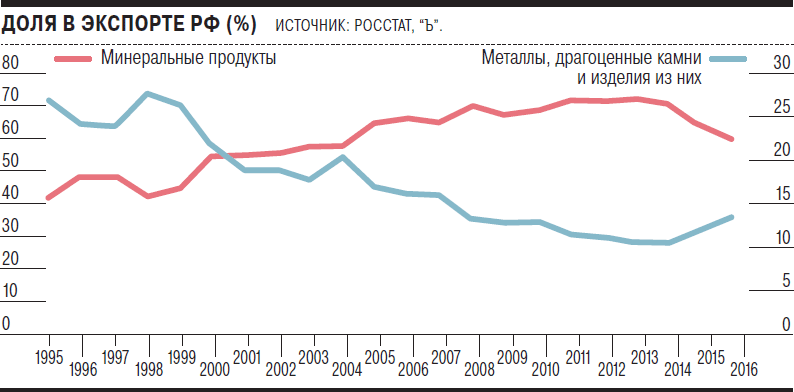

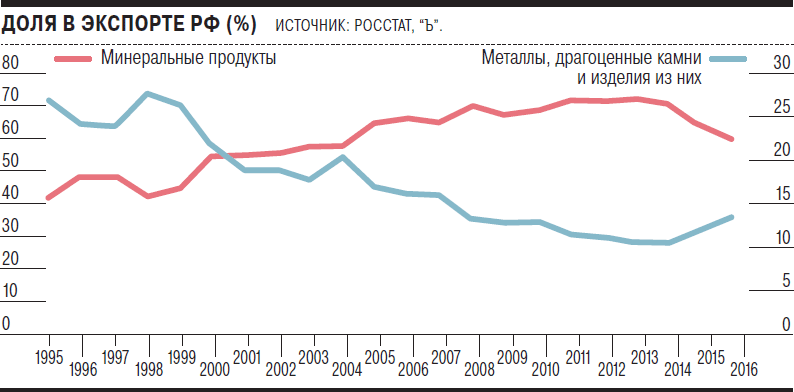

Горно-металлургическая индустрия уверенно остается вторым по величине экспортером после топливно-энергетического сектора. Это несмотря на то, что больше двадцати лет назад все крупнейшие предприятия горно-металлургического сектора России перешли в частные руки.

Школа выживания

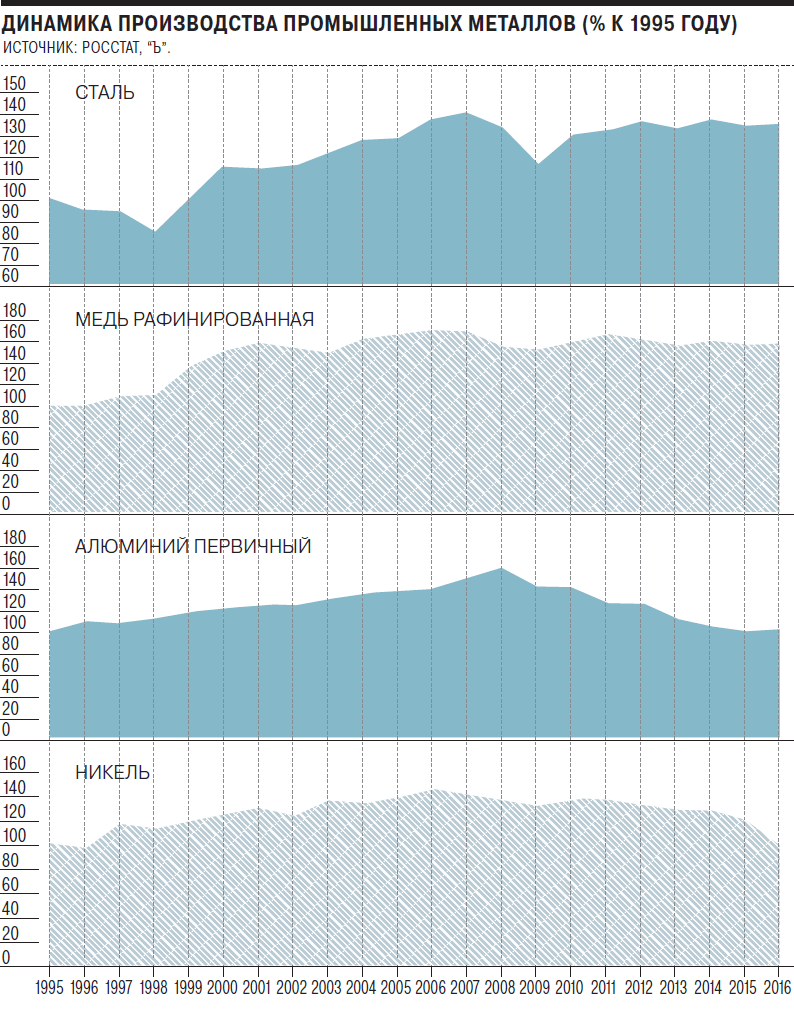

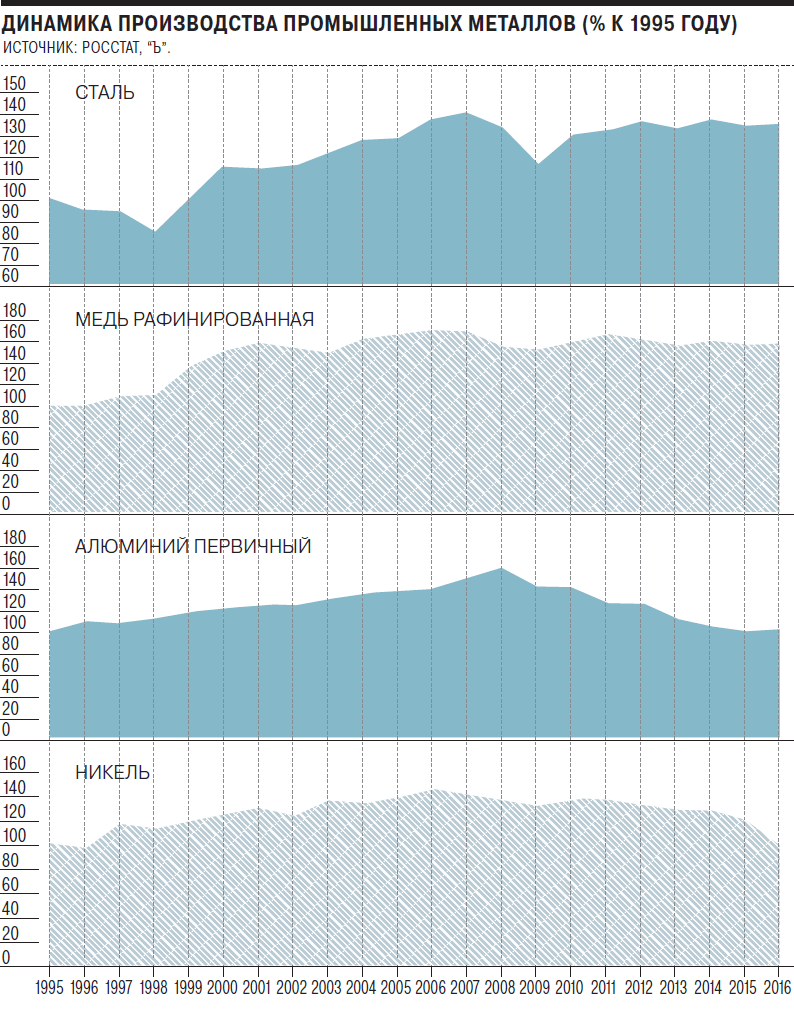

В отличие от нефтегазовой отрасли, составляющей сегодня основу экономики России и в основном контролируемой государством, предприятия металлургической отрасли в постсоветской России были предоставлены сами себе. К концу 1990-х все крупнейшие предприятия горно-металлургического сектора России перешли в частные руки. Исключение составляет лишь ПАО "АЛРОСА". Тем не менее горно-металлургическая отрасль пережила смутные времена 1990-х и падение внутреннего спроса, смогла модернизировать производство и восстановить объемы выпуска продукции, выйти на внешние рынки и выдержать конкуренцию с зарубежными производителями. На фоне возврата государства к доминирующему положению в экономике, когда уже более 70% ВВП создается предприятиями с прямым или косвенным участием государства, металлургия продолжает показывать высокую эффективность за счет большей гибкости и адаптивности к меняющимся рыночным условиям. По итогам 2017 года ожидается рост во всех сегментах, кроме никелевого (падение связано прежде всего с закрытием наносящего вред окружающей среде завода в Норильске; уже со следующего года можно ожидать постепенного восстановления объемов производства в связи с его ростом на Кольской ГМК): производства алюминия и меди — на 5-7%, стали — на 3-5%. Причем, несмотря на то что металлургическая отрасль полностью приватизирована, в ней наблюдается высокий уровень консолидации, по которому она сопоставима с государственными монополиями.

Горно-металлургическая индустрия является вторым по величине экспортером после топливно-энергетического сектора. Ориентация на экспорт продукции создает большой потенциал за счет разницы между мировыми ценами на конечную продукцию и низкой себестоимостью производства в России. Экспортеры также выигрывают от периодических ослаблений курса рубля. Недостаток внутреннего спроса компании металлургического сектора с лихвой компенсируют внешней экспансией. Выпуск продукции черной металлургии в значительной степени ориентирован на внешние рынки. ММК продает за рубеж более 30% продукции, "Северсталь" — более 40%, группа НЛМК — чуть менее 70%. В цветной металлургии доля экспорта еще значительнее: больше 80% продаж "Русала" и больше 90% "Норникеля" приходится на внешние рынки.

Однако ориентация на экспорт означает и большую зависимость производителей от мировой конъюнктуры. Ценовой шок последних лет ударил по экспорту не только нефти и газа, но и других сырьевых товаров. С лета 2014 до начала 2016 года цены на сталь, медь и никель упали более чем вдвое. Алюминий подешевел на треть. Падение цен экспортеры по мере возможностей пытались компенсировать ростом объемов. Экспорт черных металлов в 2016 году по сравнению с 2014 годом вырос в натуральном выражении на 13,5% (с 26,1 млн до 29,6 млн тонн), в то время как в денежном выражении за этот период он снизился на 29% (с $14,5 млрд до $10,3 млрд). Сейчас уже легче — благодаря оживлению спроса и сокращению производства в Юго-Восточной Азии к концу 2017 года цены на основные промышленные металлы поднялись от минимальных значений прошлого года в среднем чуть более чем в полтора раза.

Плоды конкуренции

Высокая конкуренция на мировых рынках, в первую очередь со стороны производителей из Китая, стимулирует российских металлургов к наращиванию доли продукции высокого передела. К тому же необработанный металл (слябы и первичный алюминий) все меньше востребован на рынке. Доля готового проката в выпуске стальной продукции с 71% в 1990 году и 76% в 1995-м поднялась в последние годы до 87%. Предприятия все больше специализируются на выпуске готовой продукции для конечного потребителя. Растет доля продукции с особыми свойствами — для автомобильной промышленности, строительства, судостроения, железнодорожной отрасли и т. п.

Алюминиевая отрасль идет тем же путем: продукция с высокой добавленной стоимостью составляет уже больше половины производимой "Русалом". Компания наладила выпуск фольги, вкладывается в предприятия по производству электрических проводов и кабелей, недавно приобрела производителя колесных дисков, активно продвигает, в том числе через правительство, более активное применение алюминия в транспортном машиностроении.

Исключение составляет "Норникель" — это скорее сырьевая, чем производственная компания, 97% его экспорта составляет необработанный никель. Являясь мировым производителем никеля (14% мирового производства), компания испытывает значительно меньшее конкурентное давление. Продажа сырьевых ресурсов дает гораздо большую рентабельность, чем выпуск продукции высокого передела. Продажи необработанных алмазов компанией АЛРОСА (номер один на алмазном рынке) также дают в разы большую маржинальность бизнеса, чем продажа бриллиантов и ювелирных изделий. Отметим, что и продажа сырой нефти дает большую прибыльность нефтяным компаниям, чем продажа нефтепродуктов.

В отличие от них, производители, испытывающие высокое конкурентное давление, вынуждены наращивать выпуск продукции глубокой переработки. Тем не менее российским металлургам удается поддерживать высокую эффективность производства. По результатам 2016 года и по прогнозам на окончание 2017 года рентабельность металлургических холдингов по EBITDA составляет не ниже 20-25%, а по чистой прибыли — не ниже 12-15%.