"Будущее за цифровым банкингом"

банкинг

Осваиваясь в виртуальном пространстве рунета, ведущие банки вынуждены менять свои бизнес-модели развития, потому что уже сейчас конкуренция в онлайне сильнее, чем в офлайне. Борис Гаврилов, директор по развитию цифровых продуктов Промсвязьбанка, полагает, что цифровой банкинг меняет не только продукты, каналы коммуникации, превращая банки в онлайн-компании, но и по факту изменяет мышление банкиров.

Борис Гаврилов родился в 1975 году в городе Ставрополь. Окончил Ставропольский государственный технический университет по специальности "микропроцессорные управляющие и информационные системы", Институт бизнеса и экономики при Академии народного хозяйства по специальности "менеджмент", а также прошел обучение в California State University East Bay по программе MBA "Финансы". До прихода в Промсвязьбанк возглавлял управление развития банковских продуктов в "КИТ Финанс Инвестиционный банк". В Промсвязьбанке работает с 2011 года. Начинал с должности начальника управления электронной коммерции. В 2016 году занял позицию заместителя руководителя блока "Цифровой бизнес"--директора по развитию цифровых продуктов Промсвязьбанка.

Фото: Предоставлено "Промсвязьбанк"

Цифровая трансформация

— Как появилась мода на цифру?

— Цифровая трансформация в банковском секторе проходила, на мой взгляд, в три основных этапа. Сначала, в 1960-е годы, активно развивались новые цифровые каналы — сети банкоматов. Позднее, в начале 1990-х годов, появились интернет-банк и мобильный банк.

На третьем этапе, который начался несколько лет назад, ведущие банки стали менять бизнес-модели. Пришло новое поколение цифровых технологий: искусственный интеллект, машинное обучение, большие данные, бесконтактные платежи (такие как Android Pay, Apple Pay, Samsung Pay). Из процесса выдачи кредита выпала бумажная часть. Благодаря электронным ноу-хау и быстрому росту проникновения интернета цифровые технологии стали доступны в любом регионе страны: человек, находясь на периферии, может получить такой же отличный сервис, как и житель столицы. Цифровой банкинг изменил не только продукты и каналы коммуникации, но и само мышление. Я убежден, что будущее за цифровым банкингом. Уже сейчас в России объем безналичных средств, хранящихся на серверах финансовых организаций, в четыре раза больше объема наличных денежных средств. И это только начало.

— Ваша оценка цифрового банкинга в России?

— В России очень конкурентный рынок — клиенты легко переходят из одного банка в другой. В странах Евросоюза вы не найдете столько банков. Во-вторых, в России банкинг достаточно молодой и легче отзывается на изменения. Поэтому многие игроки в "цифровом оснащении" могут дать фору своим зарубежным коллегам. В-третьих, Россия — самый большой в Европе интернет-рынок. Более 70% населения пользуется интернетом. Большая часть клиентов по достоинству оценила преимущества цифровых каналов: интернет-банка и мобильного банка. К тому же интересы банковских клиентов активно защищают и ЦБ, и суды.

Agile-революция

— Сколько стоит цифровая трансформация?

— Конечно, не все игроки могут позволить себе такое дорогое удовольствие. Если банк намерен стать лидером рынка, он обязан первым осваивать ноу-хау. Именно поэтому уже много лет мы инвестируем средства в создание мощной цифровой платформы. Неслучайно наш банк входит в топ-5 игроков с точки зрения развития цифровых каналов и таких цифровых платежных сервисов, как интернет-эквайринг и переводы с карты на карту. Чтобы ускорить переход на цифру, была принята новая стратегия развития ПСБ.

— Расскажите о ее главных направлениях.

— В этом году мы создаем новую современную IT-платформу. Среди приоритетов --Big Data и "обучение" роботов. На мой взгляд, искусственный интеллект станет главным драйвером быстрых изменений в банкинге. Робот, внедренный в клиентскую систему банка, может общаться с клиентом, следить за его поведением и понимать, что клиенту реально нужно. Например, предложить человеку автоплатеж за услуги репетитора английского языка. При этом алгоритм начинает сам себя изменять, обучаться с ходом времени. Это и есть персональный подход к обслуживанию. Парадокс: когда робот--агент искусственного интеллекта поднимается на новый уровень, банк становится человечнее. Мы активно "обучаем" роботов и видим в этом большую перспективу для развития.

В рамках цифровой трансформации мы планируем расширить функционал банкоматов и терминалов. Учитывая солидную зарплатную базу ПСБ и еще сохраняющуюся потребность в наличных, этот канал продолжает иметь особую значимость. В этом году мы обновили программное обеспечение всех терминалов. С октября наши банкоматы будут не только выдавать деньги, но и общаться с клиентами, предлагать им продукты.

Еще одна сфера приложения наших усилий --P2P-платежи (от англ. "Peer-to-Peer" — "От человека к человеку".— "Банк") Многие наши банки-партнеры используют нашу цифровую платформу для P2P-переводов. Мы одними из первых на российском рынке запустили бесконтактный сервис платежей Android Pay с NFC-чипом для обладателей карт MasterCard.

Мы также развиваем разговорный интерфейс. Сейчас обучаем чат-бот для мобильного банка на основе искусственного интеллекта, который во многих случаях сможет заменить сотрудников контактного центра. Полагаю, что сегодня роботам уже можно передать минимум 20% задач. В наших ближайших планах поднять этот показатель до 50%. Наш чат-бот, как ребенок, проходит все этапы обучения. Вскоре он начнет общаться с клиентами: консультировать их и в любой момент по желанию клиента передавать трудные вопросы операторам. Например, если речь идет о сделках сложного цикла — ипотеке или рефинансировании.

Как показывает опыт Кремниевой долины, инновации чаще всего рождаются на стыке лучших компетенций из разных отраслей. Поэтому для создания ноу-хау мы кардинально изменили подходы взаимодействия между участниками проекта. На замену старым отделам-вертикалям (сейлз, маркетинг, IT и т. д.), которые часто тянули одеяло на себя и преследовали свои узкие цели, пришли Agile-команды, созданные с нуля. Лучшие специалисты из разных секторов получили полную свободу на самые смелые эксперименты с новыми идеями. Каждый участник процесса уверен, что от его действий зависит общий результат. Мы считаем, что только так создается что-то новое, интересное и нестандартное. По сути, внутри большой организации были созданы несколько маленьких стартапов с особой свободной культурой отношений. Такой подход быстро дал результат. В максимально сжатые сроки Agile-команды выпустили абсолютно новые мобильные приложения для iOS и Android, создали ряд цифровых прорывных продуктов.

— Где вы ищите таланты?

— У нас собрана сильная IT-команда. Недаром наш интернет-банк славится среди клиентов дружелюбным дизайном, продвинутым интерфейсом. Тем не менее под масштабные задачи мы наняли ряд известных профессионалов. Хоть это и звучит иронично, но автоматизированные процессы сильно зависят от талантливых специалистов. С особым интересом мы следим за способной молодежью в вузах. В начале октября пройдет большой хакатон PSB Samara Battle, в котором примут участие лучшие разработчики, дизайнеры, программисты и маркетологи.

Кредит в два клика

— Много шума на рынке наделал ваш онлайн-сервис "Турбоденьги". В чем его фишка?

— Этот первый полностью автоматизированный цифровой продукт появился год назад. Он был создан в рамках цифровой трансформации банка. В отличие от других предодобренных займов, здесь полноценный кредитный процесс совершается практически мгновенно. Наши зарплатные клиенты могут получить онлайн-ссуду на сумму от 10 тыс. до 100 тыс. руб. в любой точке мира в любое время буквально за пару кликов. Не нужно предоставлять документы, общаться по телефону с операторами. По сути, благодаря полной автоматизации получился уникальный привлекательный продукт с низкой себестоимостью.

В июне мы предложили зарплатным клиентам еще один онлайн-сервис быстрого кредитования — "Без формальностей". Решение по кредиту поступает от банка в течение пяти минут. Сервис доступен в мобильном банке PSB-Mobile. Добавлю, что ставки по всем онлайн-ссудам у нас на 1 процентный пункт ниже, чем в отделениях банка.

Но самое главное, 60% выданных онлайн-кредитов приходится на повторных клиентов. Значит, продукты понравились. Рынок их принял. В этом году объем кредитования по цифровым каналам вырос в Промсвязьбанке в пять раз: в январе--июне было выдано более 4 млрд руб. При этом это лучшие по рискам займы в нашем кредитном портфеле.

— Как на нововведения реагируют клиенты?

— Раньше главным и зачастую единственным критерием выбора была выгодная ставка. Напомню, что для онлайн-вкладчиков у нас преференция — плюс 0,25% к ставке. Сейчас 60% новых депозитов ПСБ открывается в интернет-банке и мобильном банке. Сегодня в разы выросло значение другого фактора: все стали ценить время. Нередко за скорость и удобство многие готовы даже доплачивать. Конкуренция в онлайне сильнее, чем в офлайне. Как показывают опросы, при выборе кредитного продукта клиент в России заходит в среднем на сайты пяти банков. У владельца сайта есть 60 секунд, чтобы зацепить его внимание. Если "магии" не случилось, он уходит к конкуренту.

— Какие новые цифровые проекты готовит банк?

— Мы, конечно, активно смотрим на возможности использования технологии блокчейн. Эта технология распределенных реестров предполагает глобальную децентрализацию: когда единым центром хранения информации не будет один какой-то определенный банк или министерство. В сфере наших интересов также находится биометрия, позволяющая с помощью отпечатка пальца, голоса и снимка лица подтверждать трансакции и проходить идентификацию. Уверен, что удаленная идентификация клиентов приведет к тектоническим изменениям на финансовом рынке.

Но главные надежды связаны с новым цифровым кредитным продуктом. Он не имеет аналогов на российском рынке и существенно расширяет предложение для заемщиков. После запуска этого прорывного онлайн-кредита в конце текущего года мы ожидаем большого роста клиентской базы. Для его внедрения была создана уникальная на российском рынке вычислительная инфраструктура частного облака (private cloud). Используются Agile экстрим-программы, когда у одного компьютера на двух мониторах и двух клавиатурах работают одновременно два инженера. Подобный спарринг резко увеличивает эффективность внедрения решений.

Выбор за рынком

— Насколько безопасны цифровые технологии?

— Любое новшество на первых порах вызывает у пользователей некое недоверие. Помните, как в 1990-е годы в России появилась сотовая связь, но многие продолжали больше доверять привычным проводным телефонам? А сейчас без мобильных телефонов мы не представляем себе жизнь. 20 лет назад скепсис наблюдался и в отношении бесперебойности работы IT-систем. Но тревога оказалась ложной. Я уверен, что все главные возможные угрозы использования цифровых каналов банковского обслуживания будут сняты с повестки дня. Банки полностью станут онлайн-компаниями, а рынок и пользователи быстро освоят новые формы поведения.

— Сколько денег сэкономит цифровая трансформация ПСБ?

— У нас огромная по территории страна, и для покрытия всей ее территории необходимы большие затраты на инфраструктуру офисов и терминальных сетей. Поэтому мы ищем разные варианты экономии расходов, при этом повышая удобство пользования услугами банка. Например, мы уже осуществляем бесплатную курьерскую доставку дебетовых банковских карт более чем в 300 городов. Недавно пользователям нашего интернет-банка стала доступна услуга бесплатных переводов с карт любых российских банков на карты и счета, открытые в ПСБ. Эта услуга позволяет дистанционно открыть депозит или погасить кредит за счет средств, находящихся на карте любого российского банка, без необходимости посещения офиса банка. Уверен, что все наши крупные цифровые проекты, включая курируемый ЦБ и Минкомсвязью проект по биометрической идентификации, в котором мы участвуем, дадут нам возможности расширения географического присутствия и позволят сэкономить миллиардные инвестиции на новые офисы. Практически все наши продукты будут продаваться через цифровые каналы. Кроме экономии такой подход обеспечит отличную управляемость наших бизнес-процессов.

— Останется ли ПСБ универсальным банком с передовыми цифровыми позициями или собирается полностью уйти в онлайн?

— Все будет зависеть от поведения рынка. Философия цифрового банка — спросить клиента, что ему нужно. Раньше мы создавали сначала продукт для офисов, потом его адаптировали на цифре и продвигали через интернет-банк и мобильный банк. Сейчас мы сразу делаем продукт для онлайна. Привычки людей меняются. И мы следуем за ними. На мой взгляд, сегодня банки делятся на те, которые меняются, и те, которые рискуют остаться динозаврами. Мы не боимся изменений.

Борис Гаврилов отмечает, что при выборе кредитного продукта клиент заходит в среднем на сайты пяти банков. У владельца сайта есть 60 секунд, чтобы зацепить потенциального клиента, который, если магии не случилось, уходит к конкуренту

Как проходит цифровая трансформация банков

Digital-трансформация — это изменение мышления бизнеса в новых условиях цифровой экономики. Лучшие компании, так называемая цифроэлита (Digirati), сочетают активность в сфере цифровых технологий и сильное руководство, совершая переход от просто использования ИТ к масштабному изменению бизнеса. Руководители банков сосредоточены на трех ключевых направлениях деятельности: клиентский опыт, операционные процессы и бизнес-модели. По прогнозу влиятельной исследовательской группы IDC, к концу текущего года две трети списка Global 2000 поставят цифровую трансформацию в центре своей корпоративной стратегии.

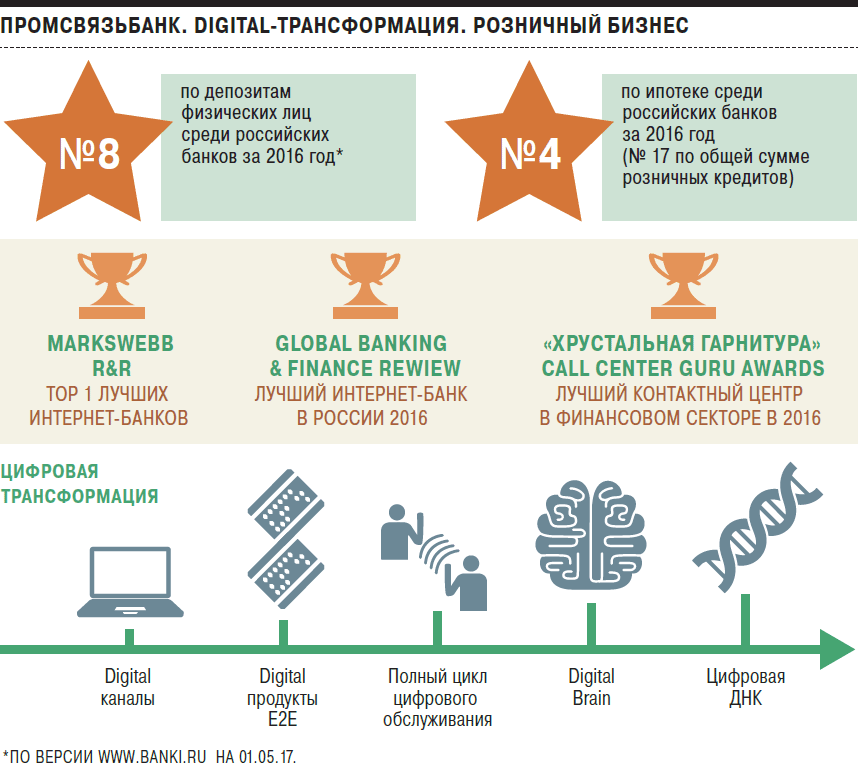

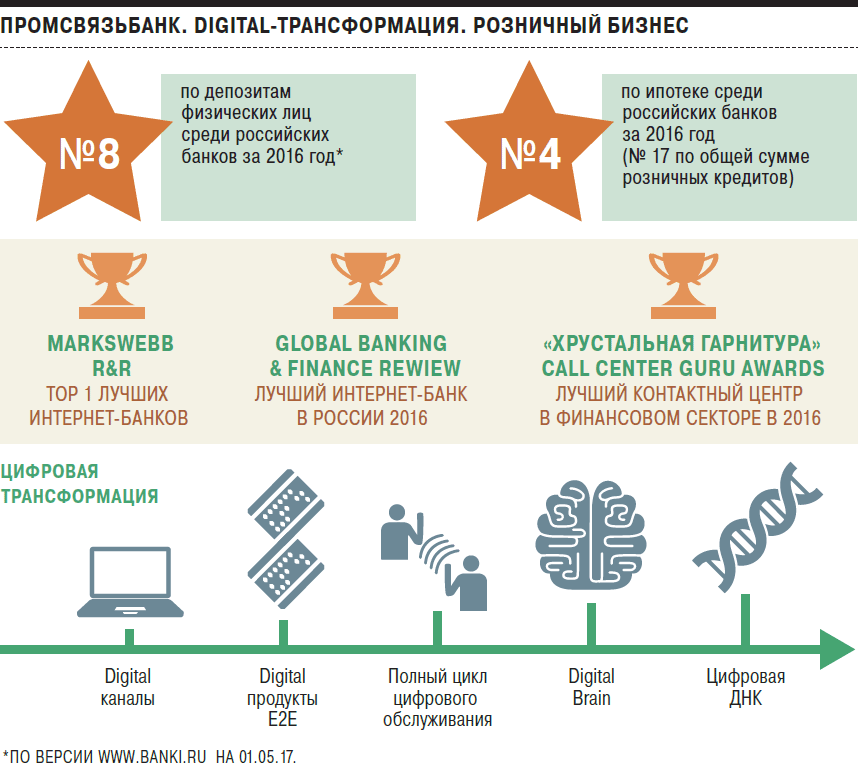

По мнению экспертов, в банковском секторе цифровая трансформация будет проходить в пять основных этапов.

1-й этап. Появление Digital-каналов: сети банкоматов, интернет-банк, мобильный банк, чат-боты. Начинаются цифровые изменения в бизнесе. В центре экосистемы находится пользователь, который хочет взаимодействовать с банком по любым доступным каналам в удобное ему время.

2-й этап. Появление Digital-продуктов: Big Data, бесконтактные платежи, виртуальные карты, искусственный интеллект, машинное обучение. С помощью передового современного софта создаются продукты E2E (end to end), призванные круглосуточно удовлетворять финансовые запросы клиентов.

3-й этап. Создание полного цикла цифрового обслуживания. Банки не только добавляют digital-сервисы к своим традиционным продуктам, создаются новые цифровые бизнесы, но и полностью меняют бизнес-модели, расширяют границы своего бизнеса. Использование Digital-инструментов позволяет им становится действительно глобальными.

4-й этап. Создание Digital Brain. "Цифровой мозг" непрерывно в автоматическом режиме изучает данные во всех бизнес-сегментах, отделах, продуктовых линиях и услугах, что дает организации более высокое познание свои возможностей.

5-й этап. Создание "цифровой ДНК" — новой системы координат для принятия стратегических решений в течение всего жизненного цикла банка.

ПСБ попал в европейский топ-10

По данным исследования мирового рынка Cash Management 2017, ежегодного проводимого журналом Euromoney, Промсвязьбанк (ПСБ) впервые вошел в топ-10 крупнейших банков Центральной и Восточной Европы в сфере cash management. При этом в области управления корпоративной ликвидностью и финансами ПСБ снова признан лучшим банком в России: он опередил глобальные финансовые группы Citi и HSBC, занявшие на местном рынке второе и третье места соответственно. Рейтинг составлен по итогам анкетирования руководителей 30 тыс. крупных компаний.

"Мы второй год подряд удерживаем лидерство в сфере cash management в России, а в рейтинге лучших банков Центральной и Восточной Европы переместились вверх сразу на пять строчек и вошли уже в топ-10,— сообщил руководитель корпоративного блока Промсвязьбанка Евгений Козеренко.— Это результат колоссальной работы в направлении трансакционного бизнеса. В текущем году мы запустили для корпоративных клиентов инновационные системы управления финансами корпорации, которые практически не имеют аналогов на российском рынке, внедрили сервисы Host-to-Host и будем дальше расширять функционал этих систем".

Топ-10 банков Центральной и Восточной Европы в сфере cash management

|

Источник: Euromoney.