Рост популярности аккредитивов в нестабильной экономической ситуации объясняется сравнительно низкими рисками и для банков, и для клиентов. Участники рынка отмечают, что, наряду с крупными предприятиями, к аккредитиву все чаще прибегает сектор МСБ, а также физлица при сделках с недвижимостью. Банкиры уверены, что спрос на аккредитивы будет стабильно расти.

Круговая порука

В мировой финансовой практике аккредитив считают самой справедливой формой расчетов, так как при его использовании учитываются интересы и продавца, и покупателя. Обычно при совершении сделки продавец и покупатель стоят «по разные стороны баррикады». «Продавец отказывается выполнять поставку товара без гарантии оплаты, в то время как покупатель не готов оплачивать товар до тех пор, пока не будет уверен в его доставке в соответствии с условиями контракта»,— поясняет Наталья Бессарабенко, заместитель регионального директора по работе с МСБ Южной дирекции Росбанка. Соответственно, расчеты проводятся либо в интересах продавца (полная предоплата, авансовый платеж), либо в интересах покупателя (оплата после получения, постоплата частями в течение определенного времени). «Аккредитив я для себя называю „золотым сечением“,— говорит начальник отдела документарного бизнеса СБ РФ Ольга Колесникова.— Он является той точкой равновесия, где сходятся интересы покупателя и продавца».

Все документарные и финансовые операции банк берет на себя. «При такой форме расчетов продавец и покупатель снимают с себя все риски, и ответственность за легитимность сделки ложится на третью сторону — банк. При отгрузке именно банк проверяет всю сопроводительную документацию и качество поставляемой продукции и производит оплату только в случае полного соответствия предоставленных документов перечню, указанному в контракте. Таким образом, продавец уверен, что он гарантированно получит денежные средства после отгрузки, а покупатель — что получит нужную ему продукцию»,— комментирует Юрий Авдеев, управляющий филиалом ОАО «Банк ВТБ» в Ростове-на-Дону. Наталья Бессарабенко добавляет, что банк к тому же гарантирует полный возврат средств покупателю в случае отмены сделки.

«Выгоду получают все участники в той или иной форме. В виде комиссионных и процентных доходов — банк, в виде гарантий исполнения обязательств контрагента — покупатель, в виде безопасности расчетов и гарантии получения оплаты — поставщик»,— резюмирует руководитель проекта управления документарных операций и гарантий департамента обслуживания клиентов малого бизнеса ВТБ24 Ольга Копейкина.

Повод для экономии

Рынок аккредитивов — один из самых «молодых» банковских сегментов. Оценить динамику его развития в абсолютных значениях достаточно сложно: по аккредитивам не существует отдельной банковской отчетности, часто они проходят по статьям «обязательства по поставке денежных средств», «выданные гарантии и поручительства» и «полученные гарантии и поручительства». Поэтому о динамике рынка можно судить только по отзывам его участников. Сегодня они единодушны в том, что рынок растет. По данным Промсвязьбанка, по итогам 2013 года его доля в общем объеме импортных аккредитивов составила 8,29% (против 6,82% по итогам 2012 года). Рост — почти на 22%. ЮниКредитБанк сообщает о росте на 10%. Сбербанк РФ говорит о росте на 120%.

«Аккредитивная форма расчетов особенно востребована среди компаний, которые приобретают импортное оборудование, поскольку ее использование позволяет получить отсрочку, предусмотреть график платежей. При этом такая отсрочка, как правило, не приводит к удорожанию стоимости контракта, поскольку платеж обеспечен аккредитивом банка»,— поясняет Вадим Подобедов, заместитель директора по корпоративному бизнесу РЦ «Южный» ЗАО «Райффайзенбанк». Сроки финансирования контрактов на приобретение техники, производственных линий и оборудования можно продлить от пяти до десяти лет. «В нашей практике были сделки с рассрочкой платежа по аккредитиву на пять лет. Финансирование закупки оборудования через документарный аккредитив крайне выгодно клиентам, так как получается значительно дешевле обычного инвестиционного кредита»,— отмечает управляющий филиалом банка ВТБ в СКФО Виктор Кузьменко. «Для целей долгосрочного финансирования контрактов на приобретение техники, производственных линий и оборудования привлекается фондирование иностранных банков под гарантии экспортных кредитных агентств (ЭКА) стран-экспортеров,— добавляет Владислав Ульянкин, начальник управления торгового финансирования Банка Москвы.— В таких сделках использование аккредитива в качестве инструмента расчетов является одним из обязательных условий».

Использование аккредитивов при импортных закупках дает возможность сэкономить на процентах. «В момент наступления даты платежа по аккредитиву банк привлекает иностранное финансирование, то есть фондируется в иностранном банке. Это позволяется снизить стоимость финансирования для клиента»,— комментирует Вадим Подобедов. Фондирование в зарубежных банках гораздо ниже, чем в РФ.

В случае с постфинансированием продукции с длительным периодом окупаемости разница между ставками по аккредитиву и обычному кредиту, по оценкам игроков рынка, составляет до 2% годовых. При торговом финансировании оборотного капитала разница может составить порядка 1%. Учитывая суммы, которыми оперируют участники сделки, это солидная экономия.

Не только бизнес

Директор Ростовского регионального филиала ОАО «Россельхозбанк» Игорь Пятигорец отмечает, что в Россельхозбанке подобный инструмент расчетов используется, как правило, при кредитовании крупных проектов, особенно связанных с созданием новых предприятий. Однако наряду с крупными компаниями аккредитивы использует и сектор МСБ. «В сделках между резидентами на территории России аккредитивы активно используются для расчетов по договорам купли-продажи недвижимости и долей (акций) в уставных капиталах компаний,— добавляет Владислав Ульянкин.— По мере роста осведомленности представителей российского бизнеса, в том числе малых и средних предприятий, о преимуществах аккредитива увеличивается объем расчетов с использованием аккредитива на территории РФ по договорам поставки товаров, оказания услуг, выполнения работ». Наталья Бессарабенко добавляет, что в сегменте малого и среднего бизнеса эта услуга уже пользуется стабильным спросом. Растет популярность данного финансового инструмента и у физлиц. Участники рынка отмечают, что сегодня многие банки предлагают аккредитивную форму расчетов в качестве альтернативы банковской ячейке при покупке физическими лицами недвижимости по программам ипотечного кредитования. «При такой схеме выигрывают все стороны: во-первых, банк гарантирует продавцу получение оплаты за недвижимость при заранее оговоренных с покупателем условиях (подтверждая таким образом наличие у покупателя необходимой суммы для совершения сделки); во-вторых, покупателю банк гарантирует перевод денежных средств продавцу только в случае выполнения всех оговоренных условий (защита от преступных умыслов продавца); в-третьих, банк получает дополнительный комиссионный доход»,— комментирует Денис Агарков, директор центра по работе с крупными корпоративными клиентами ОАО «Бинбанк».

Конкуренция растет вместе с рынком

Игроки рынка отмечают, что с ростом спроса на аккредитивы растет конкуренция в этом сегменте банковской деятельности. Денис Агарков считает, что в текущем году эта тенденция усилится, так как банки рассматривают документарные операции (к которым в том числе относятся аккредитивы) как дополнительный доход без отвлечения собственной денежной массы (краткосрочные зарубежные заимствования), поэтому количество банков, предлагающих этот продукт, растет каждый год. «Наряду с банковскими учреждениями документарные аккредитивы стали выставляться небанковскими институтами. Небанковские институты (разнообразные институты фондового рынка — эмитенты, инвесторы и инвестиционные институты) провоцируют конкуренцию в сфере данных операций, и сторонам, участвующим в операциях по аккредитивам, необходимо иметь информацию о надежности таких небанковских институтов»,— уточняет начальник управления валютных операций КБ «Кубань Кредит» ООО Ольга Яценко.

Валерий Гапонов, директор Краснодарского филиала ОАО «Банк Москвы» подчеркивает, что при выборе банка для работы с аккредитивами для клиента важны такие критерии, как надежность и известность банка, его международный кредитный рейтинг, разветвленная корреспондентская сеть. Важен опыт реализации подобных сделок и наличие соответствующих специалистов в точках продаж.

«Крупные банки имеют возможность получать заимствования на зарубежных рынках на более выгодных условиях и предлагать более интересные предложения по документарным операциям своим клиентам, тогда как банки топ-30–100 имеют ограниченные возможности по привлечению финансирования за рубежом»,— констатирует Денис Агарков. Тем не менее, более скромные игроки не собираются сдаваться без боя, делая ставку на МСБ.

Драйверы роста

Эксперты ожидают роста рынка аккредитивов даже в условиях экономической стагнации. «Все большее количество растущих компаний понимает выгоды, которые дает использование таких расчетов,— считает Вадим Подобедов.— Нестабильность на финансовых рынках несколько замедлила темп прироста подобных сделок, но в целом мы не ожидаем существенного изменения наметившегося тренда». Такая форма расчетов активно используется как во внешнеторговых операциях, так и в сделках на внутреннем рынке. «Расчеты внутрироссийскими аккредитивами приобретают все большую популярность»,— сообщает начальник управления торгового финансирования и корреспондентских отношений СБ РФ Андрей Иванов. По словам эксперта, рост интереса российских компаний к этому продукту свидетельствует об устойчивой тенденции перехода внутрироссийской торговли к цивилизованным формам расчетов.

Эксперты уверены, что тенденция роста на рынке аккредитивов продолжится

и в 2015 году. «В условиях недостаточной ликвидности на рынках банки ищут все новые и новые ниши и возможности для получения дополнительного дохода и предоставления новых и качественных услуг своим клиентам»,— поясняет Денис Агарков.

С точки зрения направлений развития аккредитивных операций наиболее перспективными эксперты считают дальнейшее активное продвижение аккредитивов с финансированием как альтернативы традиционному кредитованию, более широкое распространение аккредитивов для расчетов и финансирования контрактов между резидентами России, а также сделок с контрагентами из стран СНГ. Кроме того, банки продолжат работу по продвижению и популяризации аккредитивных операций в сегменте МСБ, в том числе на региональных российских площадках.

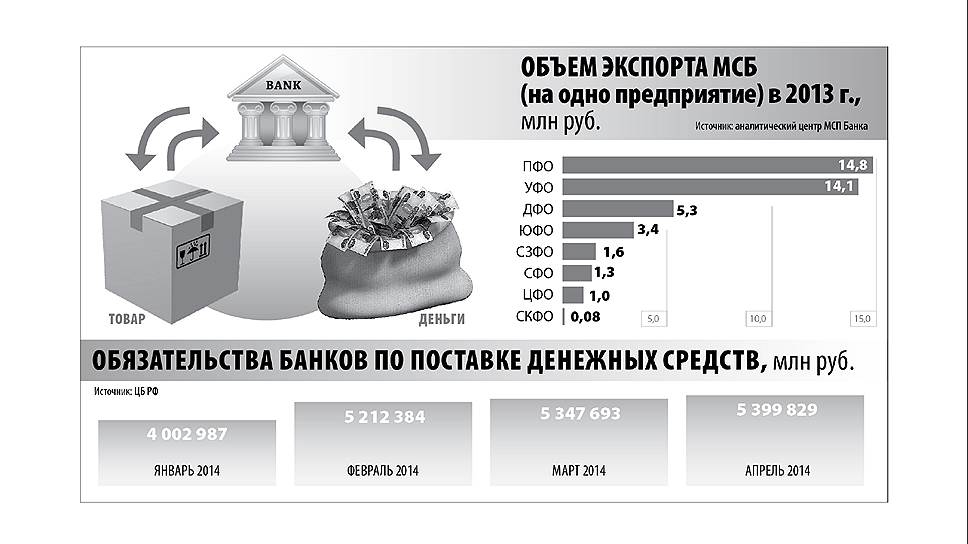

Последнее актуально для южного региона, так как внешнеэкономическая активность малого бизнеса здесь довольно высока. В 2013 году, по данным аналитического центра МСП-банка, объем экспорта на одно предприятие МСБ в ЮФО в среднем составил 3,4 млн руб. «Учитывая масштаб распространения аккредитивной формы расчетов во внешнеэкономической деятельности (внешнеторговых контрактах), перспективность этого инструмента не ставится под сомнение»,— резюмирует Владислав Ульянкин.