Открывшейся возможностью занимать на публичном рынке пользуются далеко не все эмитенты облигаций. Большинство компаний реального сектора предпочитают выкупить свои облигации с рынка и не размещать новых. Использовать привлеченные с помощью облигаций средства на развитие бизнеса сейчас слишком дорого, а для финансирования текущей деятельности у большинства компаний есть другие источники.

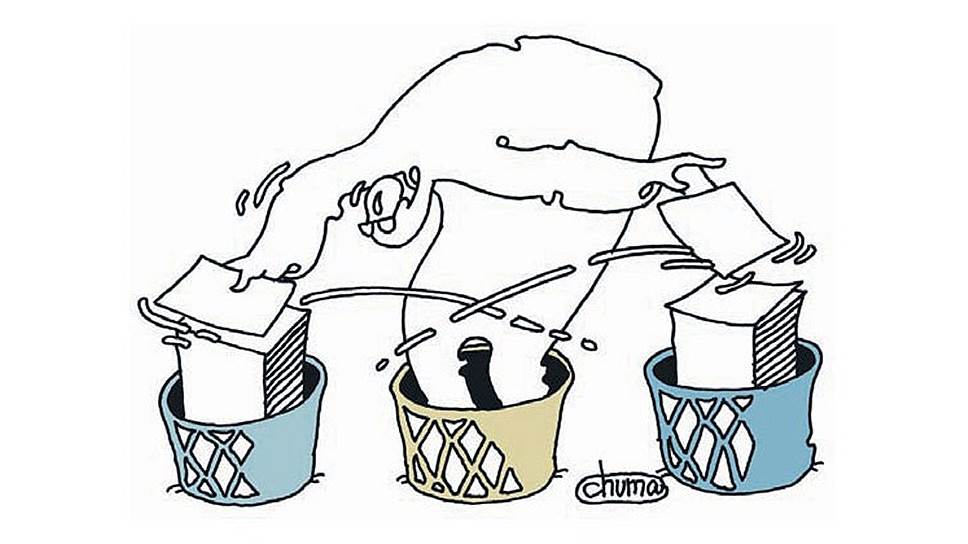

О том, что многие компании--эмитенты облигаций в условиях выросшей стоимости заимствований предпочитают уйти с долгового рынка, свидетельствуют данные Cbonds, проанализированные "Ъ". Для того чтобы сейчас свернуть облигационную программу, достаточно не повышать купонную доходность: бумаги со старыми доходностями инвесторы фактически гарантированно предъявят к обратному выкупу во время ближайшей оферты. И как показывают данные Cbonds, с января по май 2014 года семь из девяти эмитентов из числа компаний реального сектора накануне оферты не предприняли никаких шагов, чтобы оставить бумаги на рынке. Микояновский мясокомбинат в начале апреля оставил ставку на прежнем уровне 12,5% годовых. Дочерняя организация авиакомпании "Ютэйр" "Ютэйр-Финанс" подняла ставку лишь на 0,25 процентного пункта — с 11,75% до 12%. "Почта России" повысила ее с 8,25% до 9%. И это при том, что даже для эмитентов первого эшелона рыночная стоимость заимствования выросла в среднем на 1,5-2 п. п. При этом четыре компании (в частности, Tele2) и вовсе установили новую доходность на явно заградительном уровне 0,01-1,5% годовых. Как пояснили "Ъ" в компании Tele2, в феврале на рынке сложилась такая ситуация, что компании было выгоднее погасить облигации и найти другие источники финансирования, так как на тот момент компания не нуждалась остро в заемных средствах.

Те компании, которые имеют такую возможность, сейчас стараются расплатиться по старым долгам и не делать новых, соглашаются эксперты. "Компаний, желающих размещать облигации, в настоящий момент не так много, как может показаться на первый взгляд. Как организаторы мы общаемся с эмитентами, и сейчас те, у кого накапливается наличность в отсутствие хороших инвестиционных возможностей, рассматривают варианты выкупа с рынка обращающихся облигаций",— отмечает начальник отдела анализа долгового рынка "Уралсиб Кэпитал" Дмитрий Дудкин. Раньше заемные средства компании инвестировали в развитие. "В условиях замедляющегося экономического роста компании не инвестируют в развитие бизнеса, поэтому не испытывают острой потребности в деньгах",— говорит аналитик Райффайзенбанка Денис Порывай. А для обеспечения текущих потребностей компании предпочитают использовать другие источники средств, указывают эксперты. "Несколько эмитентов предпочли не оставлять бумаги в рынке, а выкупить их по оферте, поскольку у них есть более выгодные ресурсы фондирования, или погасили бумаги за счет накопленных ликвидных средств",— говорит аналитик по долговому рынку ФГ БКС Юлия Сафарбакова.

Позволить себе объявить о досрочном погашении бумаг могут немногие. "Северсталь" в конце апреля добровольно выставила оферту держателям еврооблигаций и заявила о намерении досрочно погасить бумаги на $500 млн. Небольшие компании последовали бы ее примеру, но вторичный рынок неликвиден, поэтому специально выкупать бумаги слишком дорого, отмечают участники рынка.

Фактически оставить бумаги в рынке после оферты попытались лишь две компании. "Мечел" в конце апреля поднял ставку купона с 8,25% годовых до 13% годовых, "Русал Братск" увеличил ее накануне оферты с 8,3% до 12%. Тем не менее, и этим эмитентам пришлось выкупать большую часть выпуска.

В отличие от компаний банки--заемщики второго эшелона захотели и смогли оставить значительный объем бумаг на вторичном рынке. Несмотря на то что в преддверии оферты некоторые эмитенты даже снижали купонную доходность, инвесторы предъявляли к выкупу далеко не весь объем бумаг. Так, например, Локо-банк в конце февраля снизил ставку с 10,4% до 10,25%, "Петрокоммерц" — с 9,7% до 9,25% годовых, при этом к выкупу было предъявлено 41% и 30% объема бумаг соответственно. "Довольно часто эмитенты, в особенности небольшие банки и компании, индивидуально обсуждают условия, при которых им не будут приносить бумаги на выкуп",— предполагает господин Дудкин.