Золотой маневр

В лидеры рейтинга из вчерашнего аутсайда

Весна в России началась успешно для многих финансовых инструментов. Впервые за почти год лидирующие позиции по доходности заняло золото и «золотые» паевые инвестиционные фонды. Немного отстали от них инвестиции в акции российских компаний и паевые инвестиционные фонды, на них ориентированные. Прибыль продолжают обеспечивать рублевые депозиты, а также вклады, номинированные в евро. Аутсайдерами рейтинга «Денег» стали некоторые акции российских компаний, фонды государственных облигаций и долларовые депозиты.

Фото: Getty Images

Фото: Getty Images

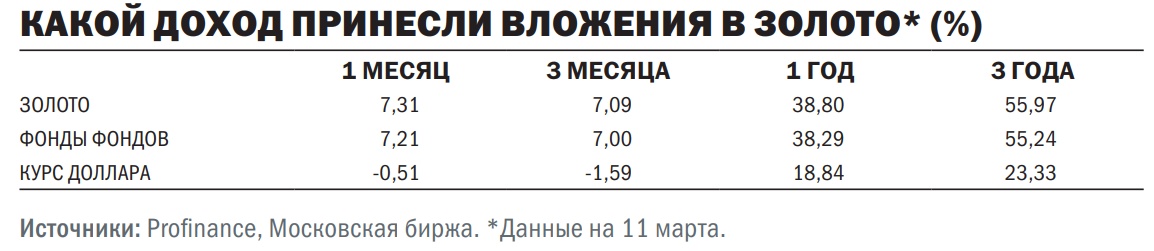

Золото

Впервые с апреля 2023 года лучшей инвестицией по итогам месяца стало золото. По оценке «Денег», покупка благородного металла в первой декаде февраля за последующий месяц, закончившийся 11 марта, принесла бы физическому лицу 7,3% дохода. Этот результат с лихвой компенсировал потери начала года, когда инвестиции в металл обесценились немногим более чем на 1%.

Высокая доходность вложений в золото всецело связана с ростом его цены на мировом рынке. По данным Investing.com, 8 марта котировки впервые в истории достигли $2195 за тройскую унцию, обновив тем самым предыдущий рекорд, установленный в начале декабря. Даже с учетом последующего отката к $2182,5 за унцию за месяц металл подорожал почти на 8%.

Обновление исторического максимума стало возможно благодаря высокому спросу на металл со стороны центральных банков развивающихся стран, считают аналитики. По данным World Gold Council (WGC), в январе финансовые регуляторы приобрели 39 тонн драгоценного металла, что более чем вдвое выше покупок декабря 2023 года. Крупнейшими покупателями стали центробанки Турции (11,8 тонны), Китая (10 тонн) и Индии (8,7 тонны).

ЦБ развивающихся стран, скорее всего, продолжат наращивать долю золота в резервах за счет уменьшения позиций в валютах США и Еврозоны из-за рисков легитимизации западными странами изъятия российских замороженных активов. Главный аналитик Совкомбанка Михаил Васильев отмечает риски дальнейшего ухудшения отношений США и Китая, продолжения тенденций деглобализации и фрагментации мировой экономики на геополитические блоки. Вдобавок к этому может вырасти и промышленный спрос на металл в Китае и Индии на фоне роста их экономик на 4–6% по итогам 2024 года. «Сохраняющаяся слабость рынка акций и рынка недвижимости в Китае продолжит мотивировать китайцев на покупку золота»,— уверен господин Васильев. В итоге он не исключает, что цена металла может закрепиться в диапазоне $2200–2300 за унцию.

ПИФы

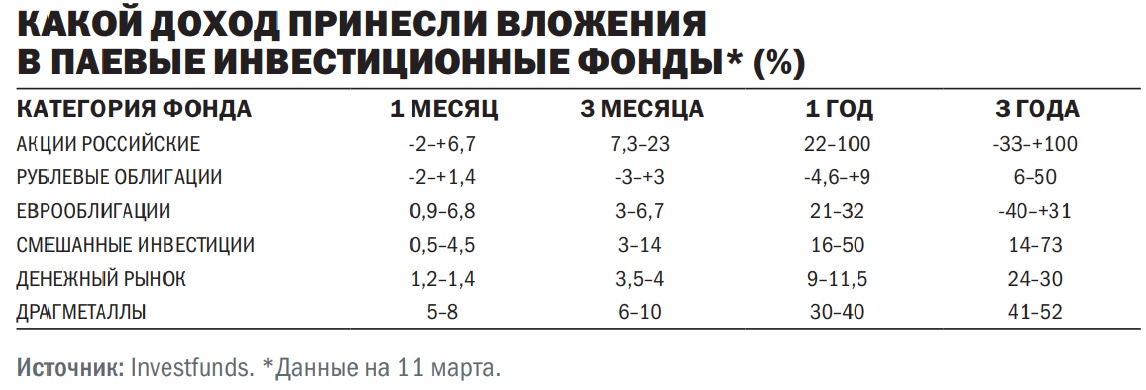

Неплохой заработок в минувшем месяце обеспечили инвестору паевые инвестиционные фонды. По оценкам «Денег», основанным на данных Investfunds, за месяц, завершившийся 11 марта, из 154 фондов, объем активов в которых превышает 500 млн руб., 141 ПИФ обеспечил прирост стоимости пая. При этом у 16 фондов доход превысил 5%, а у шести лучших достиг 8%. В предыдущий месяц результаты были заметно лучше — тогда почти треть фондов нарастила цену пая более чем на 5%, но, как и в этом месяце, не было ни одного ПИФа с двузначной доходностью.

Лидерами роста стали паевые инвестиционные фонды, ориентированные на покупку физического золота. По оценке «Денег», такие фонды за месяц принесли инвесторам доход на уровне 7–8,2%. Этому способствовало повышение цены благородного металла в мире и в России.

Неплохо отработали управляющие отраслевых фондов, ориентированных на акции компаний потребительского рынка. По данным Investfunds, стоимость паев таких ПИФов выросла на 6–7,1%. «Фонды потребительского сектора инвестируют преимущественно в акции компаний, ориентированных на внутренний спрос, показывающих более сильную динамику относительно экспортеров на фоне стабильного курса рубля»,— поясняет портфельный управляющий УК «Первая» Андрей Алексеев.

Небольшую прибыль пайщикам принесли фонды корпоративных и валютных облигаций. За месяц стоимость паев основной массы таких фондов выросла на 0,5–1,4%. При этом стоимость паев ПИФов гособлигаций снизилась на 0,2–2%. Как поясняет глава департамента управления активами УК «Альфа-Капитал» Виктор Барк, фонды рублевых гособлигаций находятся под давлением из-за сильного падения цен среднесрочных и долгосрочных ОФЗ. В итоге в начале марта индекс гособлигаций RGBI опустился до минимального значения с апреля 2022 года. «Такая динамика связана с нейтрально-жестким сигналом главы ЦБ Эльвиры Набиуллиной на пресс-конференции после последнего заседания регулятора, а также с тем, что инфляция все еще находится на уровнях выше таргета регулятора»,— полагает господин Барк.

Худшую динамику среди фондов акций продемонстрировали отраслевые ПИФы, ориентированные на компании электроэнергетики, паи которых подешевели на 1,4–1,6%. Компании сектора электроэнергетики остаются под давлением на фоне высоких ставок долгового рынка. «Масштабные инвестиционные программы и растущие издержки не позволяют рассчитывать на привлекательную дивидендную доходность в генерирующем сегменте. Немного лучше смотрятся акции ряда сетевых компаний, но здесь инвесторы не получают существенной премии за очень низкую ликвидность»,— поясняет Андрей Алексеев.

Акции

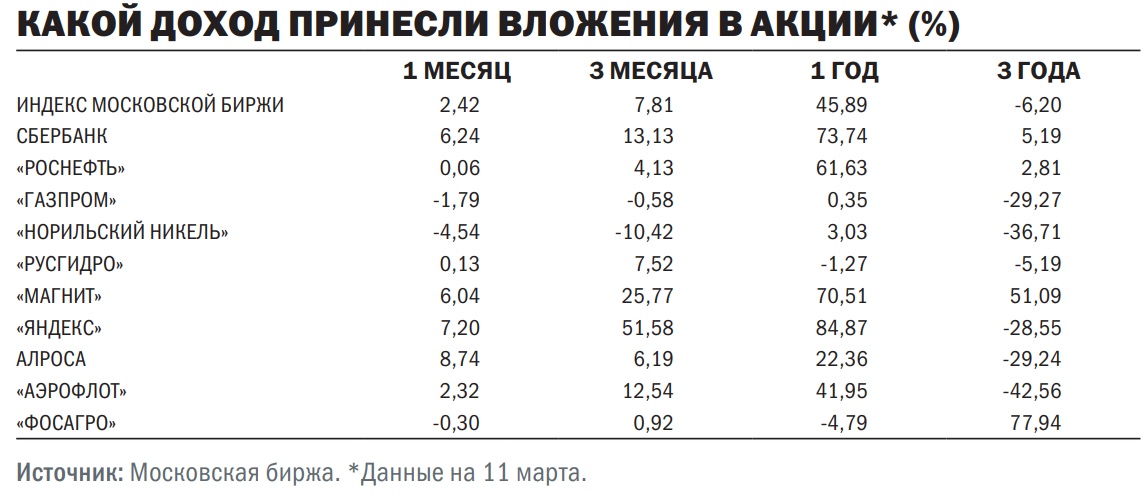

Высокую прибыль обеспечили частным инвесторам вложения в акции отдельных российских компаний, но и они по большей части уступили показателям начала года. В начале марта индекс Московской биржи впервые с февраля 2022 года поднялся выше 3300 пунктов, завершив месяц на отметке 3320 пунктов. Это на 2,4% выше значений начала февраля. В предыдущий отчетный период индекс вырос более чем на 5%.

Лучшую динамику среди ликвидных бумаг продемонстрировали акции АЛРОСА, «Яндекса», Сбербанка и «Магнита», на которых инвестор мог заработать 8,7%, 7,2%, 6,2% и 6% соответственно. При этом фундаментально обоснованные причины роста аналитики видят в акциях последних трех компаний.

Акции «Яндекса» в целом — одни из самых быстрорастущих на рынке в 2024 году и уже прибавили в цене с начала года более чем 40%. Оптимизм инвесторов связан с надеждой на справедливый обмен акций нидерландской Yandex N.V., которые обращаются на Московской бирже, на акции нового юридического лица — МКПАО «Яндекс». Последняя в марте запросила листинг на Мосбирже. «Если ожидания рынка оправдаются, то это может привести к еще большей переоценке компании»,— считает эксперт по фондовому рынку «БКС Мир инвестиций» Людмила Рокотянская.

«Медвежья» игра в акциях «Сбера» связана с его сильными финансовыми показателями. В прошлом году банк заработал 1,5 трлн руб. чистой прибыли, теперь рынок может рассчитывать на высокий дивиденд. Результаты за первые два месяца 2024 года тоже вселяют оптимизм в инвесторов. «Менеджмент банка намерен поддерживать рентабельность капитала на уровне выше 20%. При этом форвардные мультипликаторы акций банка (прогнозные мультипликаторы, на основе оценок финансовых показателей.— "Деньги") находятся все еще ниже своих средних исторических значений, что мотивирует акции расти»,— считает госпожа Рокотянская.

Впрочем, не все российские акции обеспечили прибыль своим покупателям. Вложив в акции ГМК «Норильский никель», инвесторы могли потерять 4,5%. По мнению Людмилы Рокотянской, акции компании падают в цене из-за возможного снижения дивидендных выплат на фоне роста затрат на инвестпрограммы по ремонту и модернизации.

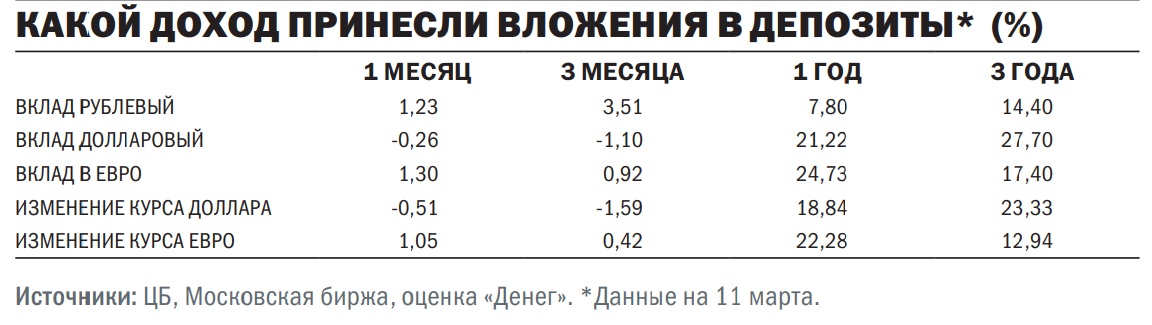

Депозиты

Третий месяц подряд ставки по рублевым депозитам удерживаются возле локальных максимумов. В конце первой декады февраля средняя максимальная ставка у топ-20 банков по рублевым вкладам составляла 14,83% годовых, что на 0,07 процентного пункта выше значений конца 2023 года. За минувший месяц депозит обеспечил инвестора прибылью в размере 1,23%.

Валютные вклады продолжают демонстрировать разнонаправленную динамику. Но если в начале года депозит в долларах был прибыльным для инвесторов, то в марте таковым стал вклад в евро, обеспечивший доход на уровне 1%. В то же время долларовый депозит обесценил инвестиции на 0,2%. По данным Московской биржи, к 11 марта курс доллара снизился на 46 коп., до 90,44 руб./$. Курс евро за тот же период вырос более чем на 1 руб., до 99,05 руб./€. Отставание американской валюты связано с глобальным ростом его курса на мировом рынке. В рассмотренный период индекс DXY (курс доллара относительно шести ведущих валют) снизился на 1,3%, до 102,64 пункта.

Ближайшие перспективы для обменных курсов рубля выглядят нейтрально, считает начальник аналитического управления банка «Зенит» Владимир Евстифеев. По его мнению, наиболее вероятно сохранение диапазона 91–94 руб./$ к доллару США и 99–103 руб./€ к европейской валюте. По мнению Михаила Васильева, в ближайшие месяцы рубль будет торговаться в диапазоне 90–95 руб. за доллар, 98–104 руб. за евро, 12,5–13,2 руб. за юань. Важным фактором для рубля в ближайшие недели будет решение правительства относительно продления обязательной продажи валютной выручки. Эта мера действует до 30 апреля. «Мы полагаем, что мера будет продлена после 30 апреля, но параметры продажи (80% и 90%, или сроки продажи) могут быть смягчены, и экспортеры будут продавать меньшие объемы валюты, чем сейчас»,— считает господин Васильев.