Минфин укоротил госдолг

Спрос на менее длинные ОФЗ породил предложение

Минфин скорректировал тактику заимствований на долговом рынке: помимо долгосрочных ОФЗ он начал предлагать инвесторам еще и сравнительно короткие бумаги. Произошедшая корректировка стало ответом Минфина на запрос банков по увеличению ликвидности более коротких выпусков, из-за сжатия которой ценообразование на такие бумаги стало менее рыночным.

Фото: Антон Новодерёжкин, Коммерсантъ

Фото: Антон Новодерёжкин, Коммерсантъ

На последних аукционах Минфин пошел навстречу основным инвесторам — банкам — и начал предлагать не только долгосрочные ОФЗ (более семи лет), но и менее длинные — трехлетние. В последний раз министерство размещало облигации такой срочностью лишь в первом полугодии 2020 года. «В течение последних десяти лет Минфин стабильно придерживался стратегии первичных размещений ОФЗ, которая предусматривает предпочтение длинных выпусков с фиксированными купонами и избегание концентраций погашений на каких-то отрезках кривой доходностей»,— отмечают аналитики «Ренессанс Капитала».

Вместе с тем Минфин предлагает короткие выпуски дозированно, в пределах 10 млрд руб.

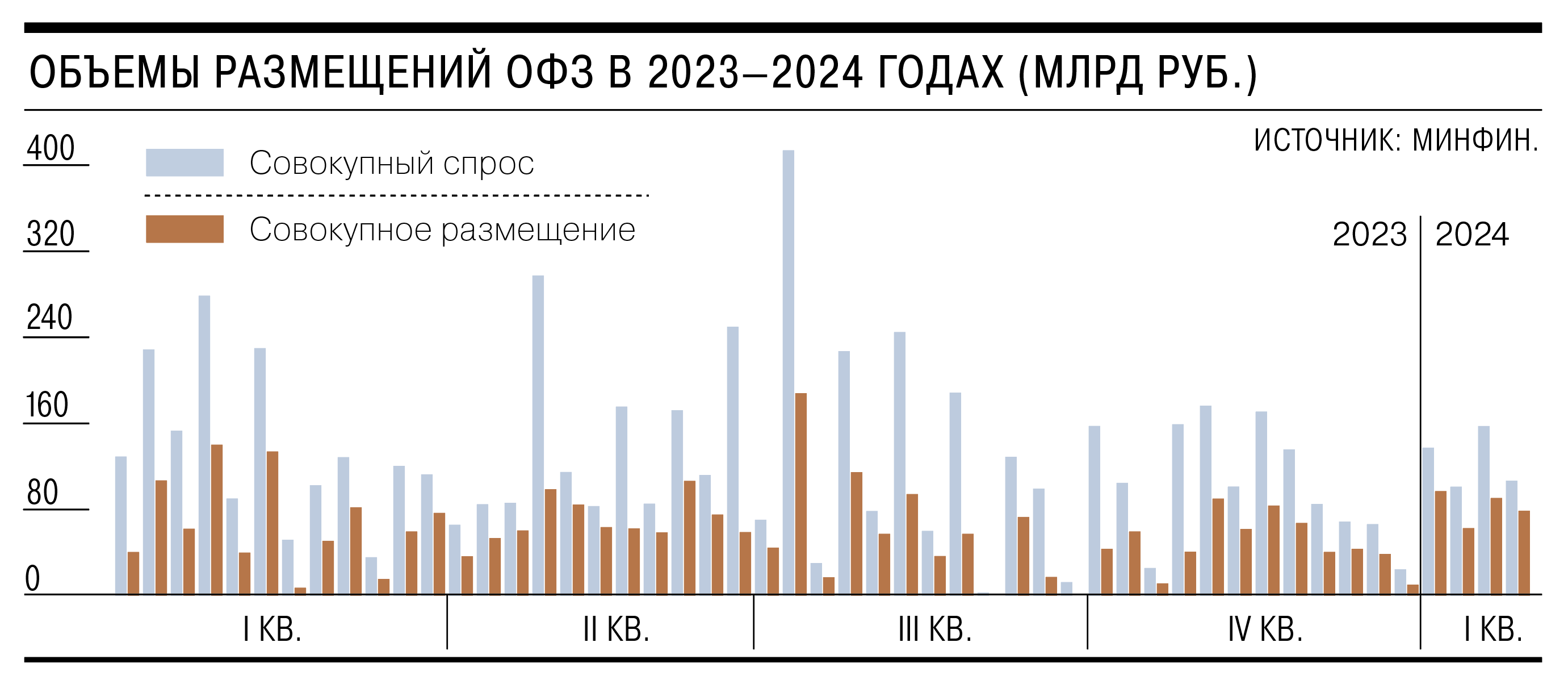

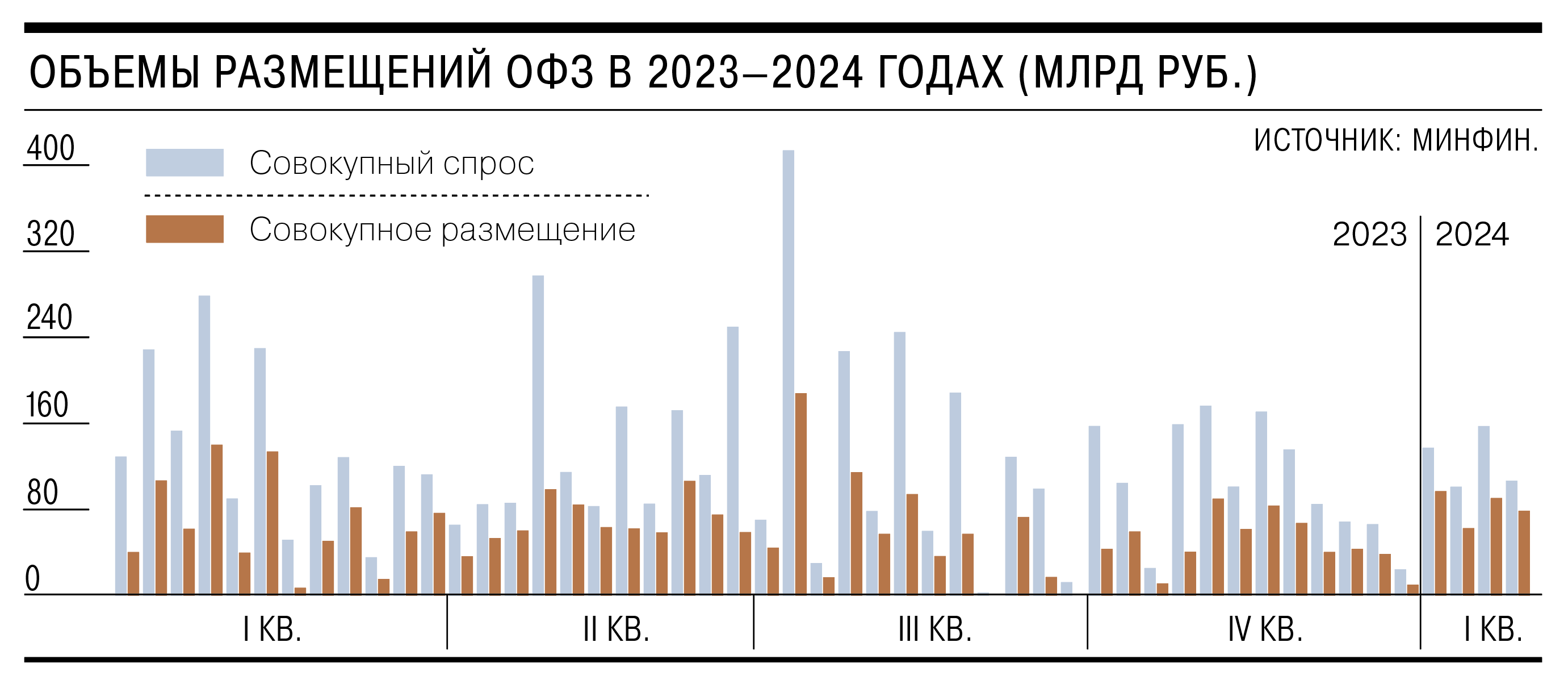

Суммарный спрос на короткий выпуск во вторник, 7 февраля, превысил 15 млрд руб., Минфин же удовлетворил чуть более половины заявок (на 8,05 млрд руб.). В то же время на безлимитном аукционе по размещению ОФЗ с погашением в марте 2034 года объем размещения составил 70,7 млрд руб. при спросе в размере 91,6 млрд руб. Средневзвешенные доходности по короткому выпуску составили 11,94% годовых, по долгосрочным — 12,23% годовых.

На прошлой неделе Минфин зарегистрировал сразу три допвыпуска классических ОФЗ с погашением в 2026–2027 годах по 100 млрд руб. каждый. В пресс-службе ведомства отметили, что эмиссии данных дополнительных выпусков не рассматриваются Минфином в качестве значимого источника привлечения заемных ресурсов в федеральный бюджет. «Указанные дополнительные выпуски будут предлагаться в ограниченных объемах с целью повышения ликвидности краткосрочных выпусков госбумаг, в связи с многочисленными запросами участников российского долгового рынка, а также для обеспечения диверсификации предлагаемых ОФЗ по срокам»,— отметили там. «О доразмещениях небольших объемов 2–5-летних ОФЗ просили Минфин несколько банков на встрече с участниками рынка в декабре прошлого года»,— рассказал источник на рынке.

Новые размещения коротких выпусков призваны улучшить ситуацию с вторичной ликвидностью в таких бумагах.

«В условиях отсутствия нового предложения на коротком отрезке кривой доходностей ранее размещенные бумаги постепенно оседают в портфелях инвесторов (плюс определенная часть, по всей видимости, заблокирована у нерезидентов), и торговая активность снижается. Это приводит к искажению ценообразования в данном сегменте»,— отмечает начальник управления анализа инструментов с фиксированной доходностью Газпромбанка Андрей Кулаков.

Сложившаяся ситуация на долговом рынке наиболее критична для ключевых ее участников — банков. Такой запрос от крупных банков, как считает главный аналитик Совкомбанка Михаил Васильев, может быть связан с постепенным ужесточением норматива краткосрочной ликвидности (НКЛ) для системно значимых банков. Требования ЦБ по исполнению НКЛ будут ужесточаться с 1 марта (затем с 1 июля, с 1 января 2025 года и т. д.). «Для исполнения НКЛ крупные банки будут должны увеличить объем высоколиквидных активов. Вероятно, что это будет сделано в основном за счет приобретения ОФЗ»,— считает эксперт.

Вместе с тем участники рынка не ожидают увеличения объемов размещений таких бумаг. «В ближайшие годы и так предстоят большие погашения ОФЗ, поэтому Минфин основной упор в размещениях делает на длинные гособлигации»,— отмечает Михаил Васильев. При этом размещаемого объема в пределах 10 млрд руб. достаточно для улучшения ситуации с ликвидностью. Тем более что среднедневной объем вторичных биржевых торгов всеми классами и сроками ОФЗ варьируется вблизи этой отметки. «В таком контексте предлагаемый на аукционе объем для цели увеличения ликвидности вторичного рынка не выглядит маленьким»,— считает господин Кулаков.