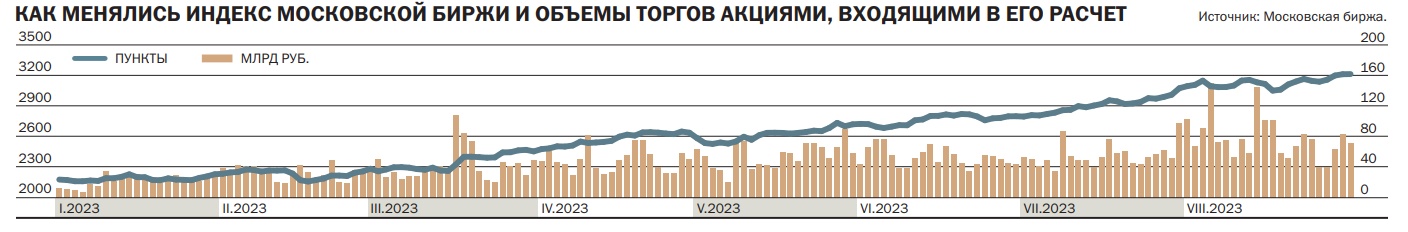

Столь успешного года для российского финансового рынка не было лет пятнадцать. За восемь месяцев 2023 года индекс Московской биржи вырос почти на 50% и вернулся к значениям второй декады февраля 2022 года, до отметки 3200 пунктов. Основным локомотивом роста стали акции компаний нефтяной и финансовой отраслей, которые смогли подстроиться под новые условия работы. Участники рынка сохраняют оптимизм и не исключают подъема индекса в этом году и до 3600 пунктов при условии сохранения нейтрального геополитического фона.

Фото: Сергей Гунеев / РИА Новости

Фото: Сергей Гунеев / РИА Новости

Российскому фондовому рынку удалось адаптироваться к новым экономическим условиям и отыграть утраченные в прошлом году позиции. В середине августа индекс Московской биржи впервые за полтора года поднялся выше 3200 пунктов, достигнув отметки 3225 пунктов. Таким образом, он вернулся к уровням, предшествовавшим началу СВО. 30 августа индекс закрепился у отметки в 3213 пунктов, что более чем на 48% выше значений закрытия предыдущего года и на 66% выше локального минимума, установленного в начале октября 2022 года. Быстрее индекс восстанавливался только после финансового кризиса 2008 года. 14 лет назад за три квартала 2009 года индекс вырос более чем вдвое, превысив 1200 пунктов.

Санкции сплотили

Год назад такого развития событий на рынке мало кто ожидал, многие думали о закате фондового рынка, по крайней мере в части акций. Такие мысли были неудивительны с учетом масштаба санкций, введенных в минувшем году против России и призванных, как заявляли западные политики, разрушить российскую экономику. Сбыться их прогнозам было не суждено. Многие крупные иностранные компании действительно ушли из России, основные торговые цепочки и связи были разорваны, но благодаря работе правительства и бизнеса большую часть торговых потоков удалось перенаправить в дружественные страны. В итоге экономика страны просела в минувшем году на 2,1%, но уже в этом году начала восстанавливаться. По оценкам Минэкономики, ВВП России за первое полугодие 2023 года вырос в годовом выражении на 1,4%. В июле МВФ повысил прогноз роста российской экономики на этот года с 0,8% до 1,5%. 26 августа министр финансов России Антон Силуанов в интервью телеканалу CGTN заявил, что ожидает роста экономики на 2,5%.

Восстановление экономики не могло не сказаться на финансовых показателях компаний, которые постепенно начали возвращаться к практике раскрытия финансовой отчетности. Это повысило прозрачность и увеличило горизонт прогнозирования для инвесторов, что положительно сказалось на цене акций. Тем более что из-за обвала в прошлом году они оказались сильно недооцененными. Начальник аналитического департамента «ТКБ Инвестмент Партнерс» Михаил Нестеров констатирует, что на конец 2022 года российский рынок торговался с коэффициентом P/E (отношение капитализации компании к чистой прибыли) около 4 против 7,2 в среднем в 2021 году. «На фоне адаптации экономики и компаний к новой реальности видим восстановление оценки к средним значениям»,— отмечает господин Нестеров.

Многие компании, даже те, что не платили дивиденды в минувшем году, прибегли к подобной практике в 2023-м. «Стартовым драйвером стали рекордные дивиденды Сбербанка, который объявил выплату значительно выше ожиданий, что привело к переоценке всего рынка»,— полагает портфельный управляющий УК «Первая» Михаил Цагарели. Примеру Сбербанка и «Газпрома», на его взгляд, последовали крупнейшие нефтегазовые компании, которые объявили дивиденды.

Аналитики SberCIB Investment Research оценили суммарный объем дивидендных выплат половины компаний из индекса Московской биржи в весенне-летнем сезоне 2023 года в 1,8 трлн руб. С учетом блокировки счетов нерезидентов и того, что традиционно только часть дивидендов реинвестируется, до рынка, по оценке аналитиков, должно было дойти около 249 млрд руб. На фоне снижения ликвидности рынка поступление этих средств сыграло важную роль в его подъеме. «По нашим оценкам, общий free float российского рынка акций составляет около 30%, из которых две трети бумаг были обособлены (на счетах типа "С"). Доступный free-float, соответственно, снизился в три раза, с примерно 15 трлн руб. до 5,5 трлн руб. Поэтому даже незначительные притоки средств на рынок приводят к его существенной переоценке»,— считает Михаил Нестеров.

Ключевую роль в восстановлении рынка сыграли частные инвесторы, которые массово открывали счета на бирже. По данным Московской биржи, в конце июля число уникальных брокерских счетов частных инвесторов достигло 26,4 млн. С начала года счета на бирже открыло почти 3,5 млн человек. С начала года инвесторы увеличили вложения в акции до 140 млрд руб., оценил Михаил Нестеров.

Финансы и нефть

Наибольший вклад в восстановление основного рублевого индекса внес нефтегазовый сектор, вес которого достигает 45%. С начала года отраслевой индекс «Нефть и газ» вырос более чем в полтора раза. Этому способствовало уменьшение дисконта между нефтью Urals и Brent, а также ослабление рубля. По оценке «Денег», основанной на данных Profinance и Investing.com, в августе отставание российской нефти от североморского бенчмарка сократилась до $13 за баррель — минимального значения с марта 2022 года. В весенние месяцы дисконт превышал $25. Сужению спреда способствовало падение отгрузки российской нефти на мировые рынки, что в сочетании с сокращением добычи в Саудовской Аравии привело к дефициту высокосернистой нефти на мировом рынке. Цена российской нефти впервые с ноября 2022 года превысила $70 за баррель.

Эффект растущей цены нефти усиливало падение курса рубля, что традиционно положительно сказывается на финансовых показателях всех экспортно ориентированных компаний. По итогам августа средний курс доллара составил 95,4 руб./$, что более чем на 5% выше показателя июля и на 37% выше значений января. Рублевая цена Urals впервые с весны прошлого года приблизилась к 7 тыс. руб. за баррель, прибавив с начала года 56%. Акции ЛУКОЙЛа подорожали с начала года более чем на 60%, «Роснефти» — на 50%, «Башнефти» — вдвое. «Нефтегазовый сектор продолжает платить высокие дивиденды, а с учетом ослабления рубля и восстановления цен на нефть Urals инвесторы ожидают как минимум сохранения тренда в ближайшем будущем»,— считает Кирилл Таченников, директор аналитического департамента инвестиционного банка «Синара».

Заметный вклад в повышение индекса внес финансовый сектор, вес которого на рынке составляет более 16,5%. Индекс «Финансов» Московской биржи вырос за восемь месяцев почти на 66%. В его расчет входят акции шести банков, двух бирж, страховой и инвестиционной компаний. На банки приходится 76,5% индекса, одним из локомотивов роста стали акции Сбербанка, прибавившие на фоне рекордных дивидендов почти 90%.

Банковский сектор России стал главной целью санкционных атак со стороны Запада, что привело к его существенному проседанию в минувшем году. Данные ЦБ и отчетности ведущих банков этого года показали, что сектор в целом прошел через кризис и быстро восстанавливает прибыльность, что позитивно сказалось на цене акций.

«Драйверами стали органический рост бизнеса банков, который привел к уверенному росту доходов по основным направлениям деятельности, а также заметное снижение отчислений в резервы. На таком фоне банковские акции продемонстрировали опережающий рост в 2023 году, причем в ралли участвовали бумаги почти всех крупнейших представителей сектора»,— отмечают аналитики ФГ «Финам».

Транспорт

На бирже есть сектора, которые росли быстрее рынка, но из-за небольшого вклада в расчет индекса Мосбиржи не оказали на него существенное влияние. Максимальный рост среди прочих показал индекс «Транспорта», прибавивший с начала года почти 170%. В его расчет входят акции «Аэрофлота», Дальневосточного морского пароходства, «Совкомфлота», «Глобалтранса», Новороссийского комбината хлебопродуктов и Новороссийского морского торгового порта — они прибавили с начала года 80–428%. «Общим позитивом для транспортного сектора остается наращивание торговли с Азией»,— отмечают в ФГ «Финам».

Акции «Аэрофлота» по итогам 2022 года оказались в числе аутсайдеров, потеряв более 58%, в текущем году по мере восстановления пассажиропотока они росли быстрее рынка, прибавив около 80%. Эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Пучкарев обращает внимание на рост акций «Совкомфлота» (+200%) и Globaltrans (+164%). Первые растут на высоких ставках фрахта, вторые — на перспективах редомициляции и возможности возобновления дивидендных выплат.

Стремительный взлет акций ДВМП (+230%), НМТП (+235%) и НКХП (+428%), как считает господин Пучкарев, отчасти связан с притоками спекулятивного капитала в бумаги. В связи с блокировкой счетов иностранных инвесторов основная спекулятивная активность отмечается со стороны частных инвесторов, на которых теперь приходится больше 80% всего оборота акций. «В эпоху социальных сетей и Telegram-каналов предприимчивые люди организуют сообщества инвесторов и занимаются пампингом (разгоном цен акций.— "Деньги") отдельных небольших компаний. Транспортный индекс показал опережающую динамику в том числе из-за акций НМТП и ДВМП, которые разогрели инвестиционные сообщества через социальные сети»,— считает инвестиционный консультант ИК «Велес Капитал» Дмитрий Сергеев.

Высокотехнологичные компании

На второй месте по темпам роста — индекс «Информационных технологий», прибавивший с начала года более 72%. Интерес к высокотехнологическим компаниям растет во всем мире. По данным опроса портфельных менеджеров, проведенного Bank of America, в августе 60% управляющих сочли покупку акций компаний этого сектора самой популярной идеей. Более оптимистичными в отношении сектора инвесторы были осенью 2020 года, когда акции сектора оказались в выигрыше от локдаунов на фоне пандемии и от низких ставок.

Российская индустрия информационных технологий сейчас быстро растет благодаря замещению импортного программного обеспечения. Аналитики ФГ «Финам» обращают внимание, что операционные системы, системы управления базами данных, облачные сервисы, системы виртуализации и информационная безопасность показывают кратный рост выручки за год. Однако на бирже к компаниям, представляющим эти сегменты, сейчас, строго говоря, можно отнести лишь «Группу Позитив», вес которой в индексе невелик — 13%. С начала года акции компаний подорожали на 80% и, как считают эксперты, сохраняют потенциал роста.

Лидером роста в сегменте оказались депозитарные расписки HeadHunter Group PLC, подорожавшие более чем в три раза. Ценные бумаги Cian PLC и Ozon Holdings PLC выросли в цене более чем вдвое, акции VK и Yandex прибавили 66% и 47% соответственно. «Сильная динамика тяжеловесных акции Ozon связана с продолжающимся масштабированием бизнеса, высокими темпами роста выручки, GMV»,— говорит Дмитрий Пучкарев. Значительное влияние на динамику акций IT-компаний (за исключением «Группы Позитив») оказывает и тот факт, что инвесторы ждут новостей о редомициляции. «Хотя ожидания у инвесторов есть, но сами компании делиться информацией о планах не спешат»,— отмечают аналитики ФГ «Финам».

Опередили индекс Мосбиржи индексы «Потребительского сектора», «Строительных компаний» и «Электроэнергетики». С начала года они выросли на 60,6%, 60% и 49% соответственно. Сектора ориентированы на локальный спрос и выигрывают от роста экономики. «Акции девелоперов просели в 2022 году, поэтому позитивная статистика рынка жилой недвижимости вернула веру инвесторов в сектор»,— отмечает Кирилл Таченников.

Аутсайдеры рынка

Фото: Евгений Одиноков / РИА Новости

Фото: Евгений Одиноков / РИА Новости

Прибавив менее 30%, ниже рынка оказались индексы «Телекоммуникаций» и «Химии и нефтехимии». В расчет первого входят пять акций четырех эмитентов: МТС, «Ростелекома», МГТС и «Таттелекома». По мнению Кирилла Таченникова, главные недостатки компаний сектора телекоммуникаций — медленные темпы роста финансовых показателей и риски, связанные с зависимостью от импортного оборудования. Акции телекомов в прошлом году просели меньше, чем IT, поэтому и растут медленнее, считает он.

В индекс «Химии и нефтехимии» входят семь акций пяти эмитентов. Более двух третей индекса приходится на производителей удобрений: «Фосагро» (26%), «Куйбышевазот» (24,5%) и «Акрон» (18,4%). Акции производителей удобрений в этом году растут медленнее после сильного роста в 2021 году и в начале 2022 года, следуя за ростом цен на удобрения. «К весне 2023 года цены на удобрения упали более чем вдвое от максимумов февраля—апреля 2022 года, что лишь отчасти компенсируется ростом объемов производства и ослаблением рубля»,— отмечают аналитики ФГ «Финам».

Треть отраслевого индекса «Химии и нефтехимии» приходится на производителей полимеров «Казаньоргсинтез» и «Нижнекамскнефтехим», которые выросли сильнее индекса, но из-за меньшего вклада не смогли компенсировать более слабый рост производителей удобрений. «Бумаги производителей полимеров показывают в 2023 году более сильную динамику, их капитализация с начала года выросла примерно на 50%, хотя в предыдущие два года их акции не очень радовали»,— считают в «Финам». Кирилл Таченников полагает, что рост рублевых цен на нефть приводит к росту издержек нефтехима, которые не всегда получается переложить на потребителей.

Прогнозы

Аналитики и управляющие с оптимизмом смотрят на перспективы рынка в этом году и не исключают возвращения к уровням начала 2022 года при условии, что не прилетят очередные «черные лебеди». Основными точками роста индекса Мосбиржи, как считает Михаил Цагарели, будут не только высокие цены на нефть и остающийся слабым рубль, выкуп компаниями своих акций у нерезидентов с существенным дисконтом, но и процесс редомициляции и промежуточные дивиденды, размер которых эксперт оценил в 250–300 млрд руб. до конца 2023 года.

В «ТКБ Инвестмент Партнерс» более оптимистично смотрят на перспективы выплат промежуточных дивидендов. По оценке Михаила Нестерова, до конца года может быть выплачено около 1,7 трлн руб., из них на миноритарных акционеров придется около 500 млрд руб., а на доступный free float — около 170 млрд руб. «Возобновление раскрытия отчетности всеми компаниями может стать еще одним катализатором роста»,— полагает господин Нестеров. До конца года он не исключает роста индекса Мосбиржи до 3500–3600 пунктов.

С учетом динамики цен на нефть, уровней курса доллара в России и промежуточных дивидендов, которые могут заплатить нефтяные компании (именно они рассматриваются участниками рынка как самые перспективные на рынке), наиболее интересными бумагами сектора, по мнению Дмитрия Пучкарева, являются акции ЛУКОЙЛа, потенциал роста которых он оценил в 20–30%. Наряду с выплатой промежуточных дивидендов поддержку им могут оказать планы по выкупу собственных акций у нерезидентов с дисконтом в 50%. «Привлекательны акции "Татнефти" с потенциалом роста в 20–30% на фоне высокой ожидаемой дивидендной доходности — около 10% на 12 месяцев вперед»,— отмечает господин Пучкарев.

Наряду с нефтянкой в выигрыше от слабости рубля и другие экспортно ориентированные компании, в первую очередь металлургического сектора, которые, как отмечает Кирилл Таченников, по-прежнему выглядят недооцененными, как по сравнению со своими историческими мультипликаторами, так и с зарубежными аналогами. «Помочь раскрыть этот потенциал роста может возобновление отчетности и дивидендных выплат, которые в 2022 году были приостановлены»,— полагает господин Таченников. Наиболее интересными бумагами в секторе, по мнению Дмитрия Пучкарева, выглядят акции «Северстали» (потенциал роста на 12 месяцев вперед +30–40%) и «Норникеля» (+40–50%).

Восстановление экономики и дальше будет благотворно сказываться на банковском секторе. Аналитики ФГ «Финам» не исключают, что по итогам текущего года отрасль имеет все шансы ощутимо превзойти по прибыли результат очень успешного для сектора 2021 года. Это продолжит поддерживать котировки акций российских финансовых компаний, которые по-прежнему торгуются с заметным дисконтом по мультипликаторам по отношению как к аналогам ЕМ, так и собственным докризисным показателям и, по мнению экспертов «Финам», еще не исчерпали потенциала роста. «Наиболее интересными бумагами в секторе видятся акции Сбербанка. Дополнительным фактором привлекательности данных бумаг является высокая дивидендная доходность, которая составляет около 12% на горизонте 12 месяцев»,— отмечают эксперты.

Риски

Основные риски для рынка по-прежнему находятся в русле геополитики — участники рынка опасаются «черных лебедей», которые могут вызвать очередную волну бегства капитала, как с рынка, так и из страны. «С учетом очень хорошей динамики рынка с начала года реакция на внезапные негативные новости может быть довольно сильной, поскольку инвесторы будут массово стремиться зафиксировать доходность на фоне возросших рисков. Массовое бегство на фоне "тонкого" рынка может привести к очень высокой волатильности»,— опасается господин Нестеров.

Еще одним риском, как считает Михаил Нестеров, может быть новое сильное повышение ключевой ставки ЦБ на фоне ускоряющейся инфляции и резкого ослабления рубля. Пока же на рынке не исключают одного-двух ближайших повышений до 13–14%, вероятность которых, однако, пока оценивается как невысокая. «Рост ставок — негатив для рынка акций, поскольку, с одной стороны, приводит к росту ставок дисконтирования, а с другой — делает дивидендную доходность акций менее привлекательной на фоне растущих ставок по депозитам и доходностей облигаций»,— поясняет господин Нестеров.