В августе власти обозначили новый уровень, выше которого движение курса доллара не приветствуется,— 100 руб./$. Августовская попытка закрепиться выше этого уровня была пресечена резким повышением ставки ЦБ и активной продажей валюты экспортерами. Пока из-за дисбаланса спроса и предложения рубль продолжает терять позиции, аналитики не исключают новых мер поддержки.

Фото: Юрий Мартьянов, Коммерсантъ

Фото: Юрий Мартьянов, Коммерсантъ

Август традиционно считается не самым успешным месяцем для российской валюты. За последние двадцать лет курс доллара поднимался в России в этот месяц 15 раз, в среднем на 2,8%. Тренд связан с сезонным снижением экспорта, ростом импорта и высоким спросом на валюту со стороны населения в связи с отпускным периодом. В последние годы в этот период увеличиваются и геополитические риски, что ведет к росту спекулятивного спроса на валюту.

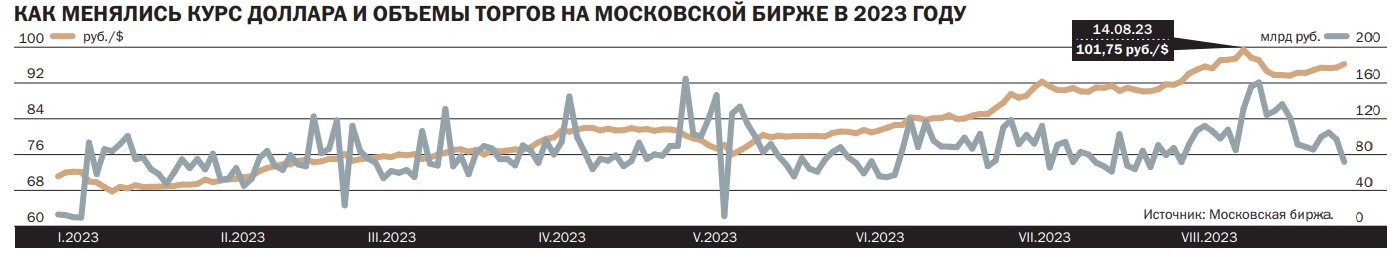

Этот год не стал исключением. После непродолжительного затишья по достижении верхней границы ценового коридора 80–90 руб./$, обозначенного первым вице-премьером России Андреем Белоусовым как комфортный для экономики, курс доллара резко пошел вверх сразу по завершении июльского налогового периода. Уже в конце месяца он достиг 92,5 руб./$, а в начале августа рост ускорился: за две недели доллар прибавил 9 руб. и 14 августа впервые с марта 2022 года преодолел уровень в 100 руб./$.

Для этого роста были как фундаментальные, так и спекулятивные причины. К первым стоит отнести перекос в балансе предложения и спроса валюты. Из-за санкций единственными поставщиками валюты на рынке стали экспортеры, которые, в свою очередь, активно уходят во внешнеэкономической деятельности от токсичных валют, заменяя их рублем и валютами дружественных стран. По данным ЦБ, в июле объем экспорта в долларе и евро составил суммарно около $10 млрд, что более чем вдвое меньше показателя конца минувшего года и в четыре раза — значений полуторагодовой давности. Теперь на эти валюты приходится только треть всего экспорта (до начала СВО было почти 90%), на юани — 25% и 42,4% на рубль. В импорте доля токсичных валют тоже снизилась, но менее значительно, с 65% до 32%, при этом доля рубля осталась 30%, доля юаня выросла с 4% до 34%. «Рост доли рубля в расчетах привел к тому, что основу профицита сформировал именно рубль, тогда как по валютному каналу приток был едва видимым, и даже отрицательным в июле (данных за август не видели, ждем от ЦБ)»,— сказал «Деньгам» директор офиса рыночных исследований и стратегии Росбанка Евгений Кошелев.

Возрос отток капитала из-за сделок иностранных компаний, которые продают свой бизнес в России, а также операций российских компаний, выкупающих свои акции у иностранных инвесторов. «Сделки подобного рода довольно велики для текущей ликвидности рынка»,— отмечает Евгений Кошелев. Руководитель инвестиционной стратегии и аналитики Экспобанка Полина Хвойницкая напоминает еще и о сезонном спросе на валюту среди населения на фоне периода отпусков.

В сложившихся условиях регулятор был вынужден прибегнуть к новым мерам поддержки российской валюты. 15 августа на внеплановом заседании ЦБ повысил ключевую ставку с 8,5% до 12%. «Отметка 100 не имеет эксклюзивной экономической ценности для политики Банка России и правительства. Возможно, регулятор начал опасаться рисков финансовой нестабильности и попытался предотвратить конвертацию рублевых депозитов в валюту»,— размышляет Евгений Кошелев.

Аналогичные меры регулятор применял в кризисные периоды 2014 и 2022 годов, правда, только в первом случае ее было достаточно для пусть и кратковременного, но разворота курса. В декабре 2014 года ставка была повышена на 6,5 процентного пункта, до 17%, после чего за две недели курс упал с 85 руб./$ до 52,5 руб./$. В конце февраля 2022 года ЦБ повысил ставку сразу на 10,5 п. п., до 20%, но курс начал снижаться только со второй декады марта на фоне падения импорта после введения других мер поддержки, включающих требования о продаже валюты экспортерами и ограничение на движение капитала.

Эффект от текущего решения ЦБ по ставке был недолгим. Во время утренней сессии 15 августа курс доллара опускался до 92,6 руб./$, но закрыл основную сессию на 97,09 руб./$. Как и полтора года назад, шаг ЦБ не решал ключевой проблемы рынка — это высокий интерес к валюте при недостатке ее предложения. Поэтому почти сразу после подъема ставки на рынке заговорили о том, что власти рассматривают возможность обязать экспортеров продавать валюту по примеру прошлого года. В итоге о таком решении формально не было объявлено, но, по данным источников «Интерфакса», с 21 августа экспортеры начали еженедельно отчитываться перед профильными ведомствами об объемах репатриируемой валютной выручки и ее продажах. В итоге 17 августа курс смог вернуться к 93 руб./$. Но уже через несколько дней продолжил свой рост и 31 августа достиг 96,22 руб./$. Полина Хвойницкая не исключает, что до конца сентября курс снова попытается преодолеть отметку в 100 руб./$. «Финансовые власти пока не торопятся вводить обязательные условия для продажи валютной выручки, ограничиваясь непубличными договоренностями. Но ни срок, ни объем договоренностей не известен рынку, поэтому попытки спроса тестировать новые уровни могут продолжиться»,— полагает Евгений Кошелев.

При дальнейшем росте курса доллара аналитики не исключают дальнейших действий со стороны властей, направленных на активизацию продаж валютной выручки экспортерами. По мнению руководителя отдела экономического и отраслевого анализа Центра аналитики и экспертизы дирекции стратегии и проектов развития ПАО «Промсвязьбанка» Евгения Локтюхова, исправить дисбаланс спроса на валюту может ужесточение ограничений по конвертации и выводу капитала, в первую очередь нерезидентами, а также разрешение проблемы возврата валюты, зависшей в дружественных юрисдикциях.

В октябре давление на курс рубля ожидаемо снизится вместе с ростом объемов экспортной выручки, поступающей в страну на фоне роста цен на нефть. В августе, по оценкам «Денег», основанным на данных Profinance и Investing.com, средняя цена российской нефти Urals составила почти $72 за баррель, что на $10 выше показателя июля. «Ожидаем плавного повышения профицита торгового баланса, начиная с октября, что позитивно отразится на курсе национальной валюты»,— говорит Полина Хвойницкая. В среднесрочной перспективе при сохранении роста цен на сырье на мировых рынках курс доллара, по ее мнению, может снова вернуться в диапазон 85–90 руб./$.

Поводов для снижения ключевой ставки в этом году не наблюдается

Ключевым событием августа для локального финансового рынка стало решение 15 августа на внеочередном заседании совета директоров ЦБ РФ поднять размер ключевой ставки сразу на 3,5 п. п.— до 12% годовых. Это произошло спустя 25 дней после того, как ключевая ставка была повышена на 1 п. п., до 8,5% годовых на плановом июльском заседании. Что заставило Банк России столь резко ужесточить денежно-кредитную политику?

Начальник аналитического управления банка «Зенит» Владимир Евстифеев

Начальник аналитического управления банка «Зенит» Владимир Евстифеев

Инфляция за июль ускорилась с 0,5% м/м до 0,8% м/м. В терминах сезонно сглаженных аннуализированных темпов (SAAR) рост потребительских цен превысил 10%, тогда как еще в июне он находился ближе к 6%. Ускорение инфляции происходило на фоне стремительного ослабления рубля, что повышало риски еще более значительного разгона инфляционных процессов и ожиданий.

Вторым по значимости фактором могло стать ускорение темпов роста объема кредитного рынка. Объем выданных корпоративных кредитов в июле вырос до 1,4 трлн руб., или на 2,1% м/м, что почти вдвое выше среднемесячного темпа в первом полугодии. Схожая картина наблюдалась и в розничном кредитовании, где рост составил 1,8% м/м.

Помимо ускорения инфляции, ослабления рубля и перегретого рынка кредитования можно выделить и менее формальные причины для резкого внепланового повышения ключевой ставки. Это карт-бланш на повышение со стороны властей. Центральный банк де-юре — независимый институт, принимает решения самостоятельно, однако в сложных условиях геополитических вызовов требуется координация по всем направлениям монетарной и финансовой политики.

Ситуация схожа с 2014 годом, когда в декабре, спустя пять дней после очередного заседания совета директоров, ЦБ поднял ключевую ставку с 10,5% до 17%. Причины ужесточения были похожие — падение мировых цен на нефть, резкое ослабление рубля и ухудшение геополитического фона. Высокий уровень ставки тогда продержался менее двух месяцев, и в начале февраля ЦБ запустил цикл смягчения денежно-кредитной политики.

Среди ключевых отличий от прежней ситуации — ЦБ РФ не поддерживает валюту интервенциями, в стране действует контроль за движением капитала, минимизирующий спекулятивную активность нерезидентов. Масштаб повышения ключевой ставки значительно меньше. Текущие процессы вызваны скорее внутренними дисбалансами, накопившимися в период трансформации экономики и ухода от кооперации с «недружественными» странами.

Рубль слабеет преимущественно из-за фундаментальных причин. Это замедление экспорта и усиление дефицита валюты, спровоцированного ограничениями, быстрым ростом импорта, оттоком валюты за рубеж в процессе выхода нерезидентов и переводов физлиц, необходимостью обслуживать внешние долги. Кредитная активность растет благодаря бюджетному импульсу в корпоративном сегменте и льготной ипотеке — в розничном. Слабый рубль и перегретый кредитный рынок являются основными причинами более жесткой монетарной политики. С учетом лага трансмиссионного механизма после изменения размера ключевой ставки в 1–3 квартала вероятность сохранения повышенного уровня внутренних процентных ставок на протяжении полугода остается высокой.

Среднесрочная вилка прогнозов по ключевой ставке выглядит с перевесом сценариев сохранения жестких монетарных условий. В базовом сценарии при проявлении признаков стабилизации инфляционного давления и обменных курсов рубля размер ключевой ставки может остаться на текущем уровне в 12% годовых как минимум до начала 2024 года. С учетом того что ставка была поднята не так значительно, как в декабре 2014 года или марте 2022 года, дополнительный эффект от шоковой ситуации отсутствует. Это было заметно по динамике рубля, который минимально отреагировал на решение ЦБ и продолжил слабеть до вербальной поддержки, проявленной позже властями. Тем не менее на горизонте действия трансмиссионного механизма в 1–3 квартала эффект от повышения ключевой ставки будет постепенно проявляться в росте привлекательности рублевых вложений и усилении сберегательной модели поведения потребителей.

В более жестком сценарии ЦБ РФ может поднять ставку до 13–15% годовых к концу года. Это может произойти в случае дальнейшего ослабления рубля в сторону минимумов 2022 года, что в очередной раз будет угрожать ценовой стабильности. Стоит отметить, что текущая пауза ослабления рубля выглядит ненадежной. Поддержка нацвалюты исходит лишь от проявленной решительности властей в недопущении более высоких значений обменных курсов. Высокие цены на нефть, складывающиеся в августе, минимизируются падением физических объемов экспорта, а также отсутствием полноценной статистики по внешней торговле РФ. Фундаментально показатели платежного баланса выглядят слабо, при этом у властей не так много рыночных механизмов поддержки рубля, а лишь регуляторные меры.

На долгосрочном горизонте любое экстраординарное повышение размера ключевой ставки — это возможность зафиксировать на годы повышенный уровень доходности. Либо получить в будущем солидную прибыль от роста цен по средне- и долгосрочным облигациям при нормализации денежно-кредитной политики. Но, как мы наблюдаем сейчас, такие облигации сдержанно отреагировали на действия ЦБ РФ. Суверенная кривая в августе на участке 3–5 лет поднялась на 65–100 б. п. в доходности, тогда как долгосрочный сегмент — в пределах 15 б. п. Таким образом, если предположить, что ЦБ РФ в текущем цикле ограничится пределом в 12% по ключевой ставке, максимальный эффект в будущем могут проявить 3–5-летние облигации. Они более заметно отреагировали на повышение ключевой ставки, чем долгосрочный сегмент, при этом на данном горизонте вероятность смягчения денежно-кредитной политики выглядит высокой.

Облигации с плавающим купоном при реализации базового сценария выглядят перекупленными. Найти интересные выпуски в корпоративном сегменте довольно сложно, их крайне мало, кредитное качество эмитентов зачастую далеко от стабильного, а эмиссионная документация требует пристального изучения на предмет подводных камней. Тем не менее на данный сегмент рынка выходят и крупные заемщики, поэтому участие в первичных размещениях таких выпусков может быть интересным. Флоатеры стоит рассматривать как хеджирующий инструмент на случай дальнейшего роста ключевой ставки ЦБ РФ, для таких целей подойдут и ОФЗ-ПК с долей в портфеле облигаций до 20–25%.