В России к августу назрел очередной топливный кризис из-за длительного роста оптовых цен на СПбМТСБ, который постепенно стал отражаться на рознице. В правительстве ситуацию намерены решить за счет увеличения обязательных продаж на бирже, а также ограничения числа экспортеров бензина, что должно увеличить его поставки внутри России. Но на рынке опасаются, что этот процесс затянется, а рынок останется дефицитным на фоне ухода на ремонт ряда НПЗ.

Фото: Александр Подгорчук, Коммерсантъ

Фото: Александр Подгорчук, Коммерсантъ

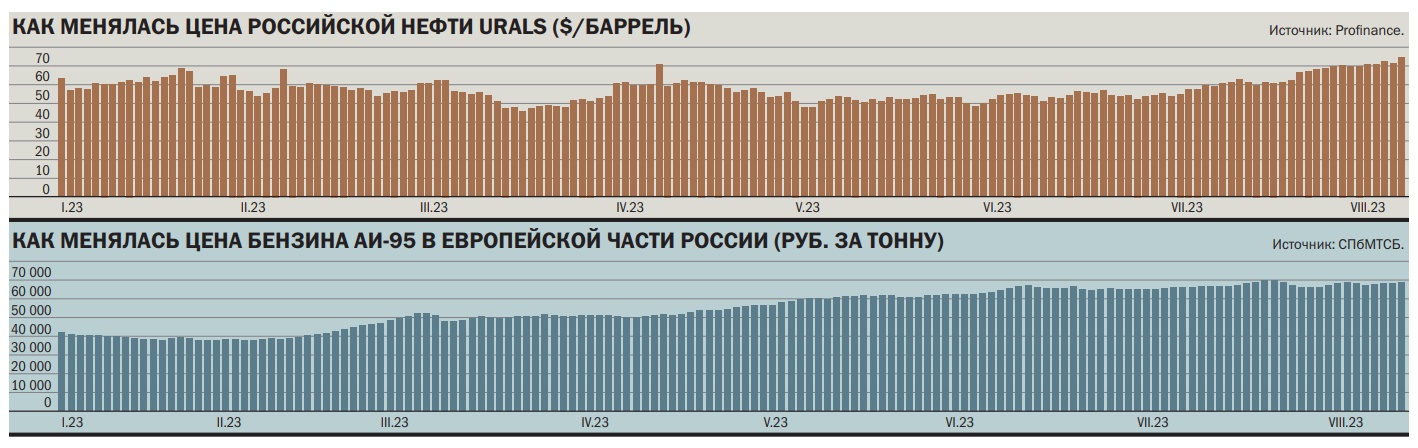

Котировки оптовых партий бензина в России по национальному индексу, которые устойчиво росли с начала весны на СПбМТСБ, к концу июля достигли исторического максимума. Так, цена марки АИ-92 на 24 июля составила 64,3 тыс. руб. за тонну, марке АИ-95 не хватило 22 руб., чтобы достигнуть 70 тыс. руб. Но следующие четыре дня стоимость топлива уверенно корректировалась, потеряв к 28 июля 6% и 4,9% соответственно.

Временное снижение котировок позволило сохранить среднемесячное значение индекса АИ-92 в европейской части России ниже законодательно установленной планки в 62,59 тыс. тонн, превышение которой означает для нефтекомпаний прекращение выплат по топливному демпферу. Этот механизм призван защищать внутренний рынок от резкого колебания цен на топливо. Если цена бензина и дизеля за рубежом становилась выгоднее поставок на внутренний рынок, нефтекомпании получали компенсацию от государства для повышения привлекательности внутреннего рынка. Если же разница была отрицательная, нефтяники возвращали в бюджет часть своей прибыли. В июле выплаты по демпферу составили 110,4 млрд руб.

Впрочем, коррекция цен на бензин была недолгой, и с 31 июля по 3 августа бензин снова дорожал на фоне роста спроса, возвращаясь к пиковым значениям, и затем опять терял в цене следующие три дня. К началу августа рекорды били и котировки летнего дизельного топлива. С 31 июля по 4 августа цена этого вида топлива выросла на 5,2%, до 60,1 тыс. за тонну, обновив исторический рекорд сентября 2022 года (тогда дизель стоил 58,86 тыс. руб. за тонну). К концу первой декады августа цена достигла 62,1 тыс. руб.

Источники «Денег» на рынке связывают такие колебания с ажиотажем на фоне предстоящей волны ремонтов нефтеперерабатывающих заводов и опасений дальнейшего дефицита и подорожания топлива. Собеседники «Денег» полагают, что скачки цен сохранятся, так как, если цена будет расти слишком интенсивно, нефтекомпании постараются поставлять на биржу дополнительные объемы для ее коррекции, чтобы не лишиться демпфера на август. Тем более что с сентября поставщики по решению правительства лишатся половины субсидии.

Бороться с ростом цен на бирже правительство намерено по крайней мере по двум направлениям, одобренным 25 июля вице-премьером Александром Новаком. Речь идет об увеличении на один процентный пункт нормативов обязательных продаж ряда нефтепродуктов на бирже и ограничении их экспорта из России. С 1 сентября нефтекомпании должны выставлять на торги минимум 13% от объема производства бензина и 9,5% — дизтоплива. Как отмечают участники торгов, поставки нефтекомпаний обычно и так существенно выше новых лимитов, так что не ждут большого эффекта от этой меры. При этом господин Новак поручил Минэнерго и ФАС продолжить работу с нефтекомпаниями по увеличению поставок топлива на внутренний рынок.

Есть вопросы на рынке и к ограничению числа экспортеров топлива из России. По замыслу Минэнерго, составление списка реальных производителей, которым будут разрешены поставки за рубеж, позволит остановить серый экспорт. Речь идет о ситуациях, когда компании, не выпускающие нефтепродукты (например, нефтебазы), покупают бензин или дизель на внутреннем рынке с учетом субсидии, но затем экспортируют его. Согласно данным источников «Денег», сейчас рассматривается несколько вариантов реализации этого механизма. Первый из них — лицензирование экспорта нефтепродуктов, что позволило бы избежать публикации списка экспортеров и их агентов. В то же время такой подход создает сложности с отслеживанием фактических объемов экспорта из-за большого числа организаций с такими лицензиями, отсутствия реальных рычагов воздействия, так как лицензии будут выдаваться на право экспорта всех нефтепродуктов, и высокой нагрузки на федеральные органы исполнительной власти. Аналогичные недостатки есть и у второго варианта — лицензирования с квотированием.

Нефтяники поддержали финансовый рынок

С начала года индекс Мосбиржи прибавил более 40% и превысил психологическую отметку 3000 пунктов. Учитывая, что динамика индекса зависит в основном от движений крупных компаний, не последнюю роль в росте сыграли уменьшение спреда между Urals и Brent до менее чем $15 за баррель и общее повышение цен на нефть.

Аналитик УК «Тринфико» Мария Трофимова

Фото: Из личного архива

Аналитик УК «Тринфико» Мария Трофимова

Фото: Из личного архива

Высокая скидка на российскую нефть, которая в начале года достигала $30–40 за баррель, в основном была связана с напряженной геополитической обстановкой: в конце 2022 — начале 2023 года, когда был установлен «потолок» цен со стороны стран G7, ЕС и Австралии и введено эмбарго на импорт нефти и нефтепродуктов по морю со стороны Евросоюза. Российские нефтяники столкнулись с проблемами страхования, фрахта, проведения банковских операций, захода танкеров в западные порты и т. д. Рынку потребовалось около полугода, чтобы переориентировать поставки и выстроить новые цепочки, при этом значительно снизив риски для покупателей.

Хотя России понадобится как минимум несколько лет для полной переориентации выбывшего объема поставок из-за нехватки соответствующей инфраструктуры, в целом удалось приспособиться к новым реалиям и найти покупателей основной части прежнего объема. Приоритетным и быстрорастущим рынком сбыта стала Индия: в мае был зафиксирован рекордный объем экспорта нефти (до 2,2 млн баррелей в сутки). Несмотря на снижение экспорта российской нефти в июне и июле, ожидается, что в октябре поставки в Индию обновят текущие максимумы.

Объемы экспорта в Китай, вероятно, также будут расти по мере повышения потребительского спроса после пандемии. Однако наряду с российской у КНР есть возможность покупать нефть и у Ирана. Риск вторичных санкций может изменить подходы Китая к своим партнерам. В вопросе переориентации поставок ключевой темой является их дальнейшая диверсификация. Потенциальными импортерами могут стать Вьетнам, Филиппины или Индонезия, готовые покупать нефть из России. Поиск новых рынков сбыта и запуск перспективных проектов станут важным фактором роста акций нефтяных компаний.

На глобальном рынке наблюдается рост цен на нефть, что позитивно сказывается и на котировках российских сортов. Эталонная марка Brent с конца июня стала восстанавливаться и достигла уровней начала 2023 года на фоне ожидаемого появления дефицита на рынке. С одной стороны, сокращается предложение со стороны стран ОПЕК+: картель настроен исключить возможность избытка на нефтяном рынке и «балансирует» объемами добычи. Россия неоднократно сокращала добычу нефти, а в июле объявила о снижении на 500 тыс. баррелей в сутки в дополнение к ранее согласованным добровольным изменениям объемов. С другой стороны, растет спрос на нефть: США сообщили о планах восполнить свой стратегический нефтяной резерв (SPR), который был высвобожден в прошлом году более чем на 40%. На спрос также будет положительно влиять принятый в июле пакет стимулирующих мер по поддержке экономического роста в Китае. В совокупности эти факторы потенциально поспособствуют росту цен и их закреплению на уровнях выше $80 за баррель в ближайшие несколько кварталов.

В условиях дефицита сырья нефтяная отрасль выглядит лучше рынка и все еще остается привлекательной. Среди фаворитов — ЛУКОЙЛ, «Татнефть», «Сургутнефтегаз». Однако акции этих компаний уже значительно прибавили в цене с начала года: ЛУКОЙЛ — более 50%, «Татнефть» — более 55%, «префы» «Сургутнефтегаза» — более 80%. Способствовать дальнейшему росту акций этих компаний могут несколько причин.

«Татнефть», к примеру, в рамках последней отчетности показала хорошие результаты как по уровню рентабельности, так и по уровню долговой нагрузки. По итогам второго квартала 2023 года чистая прибыль выросла на 55% (квартал к кварталу) благодаря росту цен на Urals и ослаблению российского рубля (пара USD/RUB прибавила более 30% с начала года). Учитывая, что компания направляет на дивиденды 50% от чистой прибыли, дивидендная доходность за первое полугодие может быть на уровне 5%. Если отчетность по МСФО будет лучше опубликованных результатов по РСБУ, дивиденды могут быть еще выше. Соответственно, отыгрывается привлекательная дивидендная история.

Высокий потенциал сохраняется у «Сургутнефтегаза». «Кубышка» компании в соответствии с результатами за 2022 год на 80% состоит из валюты. При сохранении слабого российского рубля в ближайшей перспективе компания будет выигрывать за счет валютной переоценки, что может повлиять на рост дивидендов за 2023 год — доходность может превысить 25% годовых при сохранении курса USD/RUB на уровне 95 руб. и выше. В отличие от привилегированных обыкновенные акции компании продемонстрировали догоняющий тренд, прибавив меньше остальных эмитентов на фоне отсутствия зависимости от состояния бизнеса компании. Вероятнее всего, у этих акций есть потенциал как минимум в 10% от текущих цен.

Акции ЛУКОЙЛа также оказались в удачном положении на фоне текущей рыночной конъюнктуры. Однако помимо роста нефтяных котировок и валюты важным преимуществом компании является высокий уровень устойчивости к снижению демпферных выплат. Дивидендная доходность за 2023 год может превысить 13%. Среди прочих плюсов компании — возможное снижение зависимости от экспорта за рубеж за счет покупки АЗС и НПЗ у Shell и логистическая гибкость эмитента в условиях переориентации поставок в АТР.

В целом при реализации сценария дальнейшего ослабления рубля и роста цен на нефть акции российских нефтяных компаний могут продолжить расти. Но с учетом уровней текущих мультипликаторов потенциал роста выглядит умеренным. Соответственно, инвесторам стоит быть осторожными при покупке акций нефтяников на текущих уровнях. Среди основных рисков — возможное повышение налоговой нагрузки на нефтяную отрасль в связи с дефицитом бюджета (нефтегазовые доходы за семь месяцев 2023 года сократились в 1,7 раза, до 4,2 трлн руб. против 7,1 трлн руб. годом ранее) и возможным сокращением добычи.

Еще один вариант экспортных ограничений предполагает формирование списка экспортеров нефтепродуктов, которые должны соответствовать набору жестких критериев. То есть под них будут подходить только ВИНКи и часть независимых НПЗ. Остальные участники рынка смогут поставлять топливо за рубеж только на основании агентских договоров с этими игроками. Но в этом случае вопрос снова упирается в необходимость раскрытия списка экспортеров, что несет санкционные риски. Так что против этого выступает большинство нефтяных компаний. Четвертый возможный подход — лицензирование экспорта с обязательным соответствием набору жестких критериев, среди которых — обеспеченность сырьем, производство автобензина и дизтоплива класса 5, начисление акцизов по этим товарам или заключенное соглашение о модернизации НПЗ с Минэнерго, а также продажа на бирже автобензина и дизтоплива класса 5. Дополнительным критерием может стать не менее 2 млрд руб. платежей суммарно по НДС, налогу на прибыль и НДПИ за три года, предшествующих году подачи запроса на экспортную лицензию.

Как отмечает глава «Аналитики товарных рынков» Михаил Турукалов, судя по тому, что в правительстве еще много разногласий по оформлению ограничений, согласование формата и вступление в силу соответствующего указа может быть серьезно отсрочено или вовсе не состояться. Скорее всего, нефтяным компаниям и бирже придется самостоятельно пресекать серый экспорт посредством запросов информации у участников торгов и отключения провинившихся компаний, полагает эксперт.