Несмотря на неопределенность экономической ситуации в стране, компании продолжают радовать инвесторов не только выплатами дивидендов, но и корпоративными программами выкупа акций с рынка (байбэк). Таким образом, корпорации стремятся поддержать котировки своих акций, делятся прибылью с акционерами, решают иные корпоративные задачи. Поучаствовать в росте цены акций могут и частные инвесторы, но они должны понимать, что, в отличие от дивидендов, такие программы сложнее прогнозировать, следовательно, ожидания могут не оправдаться.

Фото: Анатолий Жданов, Коммерсантъ

Фото: Анатолий Жданов, Коммерсантъ

Во втором квартале сразу несколько российских эмитентов объявили о запуске программ обратного выкупа акций. 29 мая совет директоров (СД) ГК «Самолет» утвердил программу байбэка собственных акций группы у акционеров на общую сумму 10 млрд руб., что соответствовало 6% ее рыночной капитализации на момент объявления. В середине июня крупный продуктовый ритейлер «Магнит» объявил о программе выкупа 10% акций на общую сумму 22,5 млрд руб. 27 июня «Инарктика» (бывшая «Русская аквакультура») заявила о планах выкупить собственные акции на 1 млрд руб.

Эти новости оказали позитивное влияние на цену акций компаний. По итогам торгов 29 мая акции ГК «Самолет» подскочили более чем на 11%, тогда как основной российский индекс Московской биржи прибавил менее 2%. Акции «Магнита» подорожали 16 июня на 8,5%, в то время как индекс остался на уровне закрытия предыдущего дня. Акции «Инарктики» выросли на 7%, тогда как индекс — только на 0,7%. Во всех случаях подъем происходил при высокой активности инвесторов. Так, объем торгов акциями девелопера составил по итогам 29 мая 5,25 млрд руб., и по этому показателю они заняли третье место среди ликвидных бумаг. Объем торгов ценными бумагами продуктового ритейлера достиг 16 мая 14,4 млрд руб.— это второй по величине результат среди ликвидных бумаг. Акции «Инарктики» не смогли выбиться в число самых ликвидных, но даже с ними объем торгов достиг максимальной величины за все время их торгов — отметки 709 млн руб., что в 15 раз больше среднего дневного объема торгов в мае.

Программы обратного выкупа акций действуют и у других российских эмитентов, но поскольку в основном они были объявлены в предыдущие годы, в настоящее время они не оказывают сильного влияния на цену акций. Директор аналитического департамента инвестбанка «Синара» Кирилл Таченников обращает внимание на программу выкупа ритейлера «Детский мир», который в рамках реорганизации планирует выкупить весь free-float (около 35 млрд руб.), также есть давно утвержденные активные программы выкупа акций у «Роснефти» ($2 млрд до конца 2023 года) и НОВАТЭКа ($1 млрд до конца 2026 года). «Есть утвержденные программы выкупа у Сбербанка (50 млрд руб. на 2022–2025 годы)»,— напоминает господин Таченников.

Выкупательная возможность

Суть обратного выкупа акций заключается в том, что компания выкупает на рынке свои акции у своих акционеров. Таким образом, получается операция, обратная размещению акций (которых, к слову, в этом году очень мало). Проводить выкуп акций может как сама компания, так и ее дочерняя структура или наемный брокер. Параметры и сроки реализации программы определяются эмитентом. «Решение о выкупе принимается сначала советом директоров компании, затем планы утверждаются на собрании акционеров»,— поясняет портфельный управляющий УК «Первая» София Кирсанова.

При проведении байбэка компания может преследовать несколько целей. Например, в непростых экономических или рыночных условиях с его помощью она может продемонстрировать инвесторам, что у бизнеса достаточно денежных средств, отложенных на случай чрезвычайных ситуаций, а вероятность экономических проблем низка. Это, по словам эксперта по фондовому рынку «БКС Мир инвестиций» Евгения Калянова, может создавать видимость финансовой устойчивости и привлечь внимание к бумагам инвесторов. В итоге такой выкуп акций обычно приводит к росту их цены за счет дополнительного спроса как со стороны эмитента, так и инвесторов, поверивших компании.

Выкупая свои акции, эмитент может изменить структуру капитала, уменьшить объем бумаг, находящихся в свободном обращении. Последнее может потребоваться как для увеличения прибыли на одну акцию, так и для исключения из состава акционеров определенной группы инвесторов. Наглядным примером стал обратный выкуп акций «Магнита», в рамках которого цена приобретения была установлена на уровне 2,215 тыс. руб. за акцию, что более чем вдвое ниже рыночной цены. Несмотря на это, акции компании после объявления выкупа уверенно выросли.

Программы выкупа акций российских компаний

#TABLE02: перейдите в режим FullText для редактирования таблицы#

Чем же хороша программа выкупа акций «Магнита» по цене значительно ниже рыночной стоимости? Почему инвесторы так позитивно на нее отреагировали? Ответ на эти вопросы весьма прост — ориентирована программа выкупа на иностранных держателей бумаг. «Цена выкупа учитывает наличие обязательного дисконта для таких владельцев (не менее 50% дисконт в случае нерезидентов из недружественных стран.— "Деньги")»,— отмечает аналитик ИК «Велес Капитал» Артем Михайлин. Выкуп акций у нерезидентов даст возможность компании снизить их число в общей структуре владения, что облегчит задачу избрания нового совета директоров (СД). 1 июля прошлого года компания не смогла провести годовое собрание акционеров из-за отсутствия необходимого для этого кворума. В итоге не был избран новый СД компании, что впоследствии стало серьезной проблемой для нее и ее акционеров. 23 мая Московская биржа перевела акции «Магнита» с первого на третий уровень листинга в связи с нарушением в системе корпоративного управления (отсутствие СД). После такого решения акции компании за день просели более чем на 5%. «Компания попала в лист ожидания на исключение из индекса Мосбиржи в ходе последнего квартального пересмотра. Вероятно, выкуп призван изменить ситуацию к лучшему и в перспективе даст компании возможность избрать новый совет директоров»,— полагает Артем Михайлин.

Дивиденды или выкуп

Компании зачастую рассматривают обратный выкуп как альтернативу выплате дивидендов. При байбэке акционеры не облагаются инвестиционным налогом, тогда как при получении дивидендов с акционеров он автоматически удерживается (13% в случае резидента России и 15% — для нерезидентов или резидентов, в случае если налоговая база превышает 5 млн руб.). «В итоге компания может потратить одинаковую сумму на байбэк или выплату дивидендов, а акционер в случае дивидендов получает сумму меньшую»,— поясняет Евгений Калянов. По словам инвестиционного консультанта ФГ «Финам» Тимура Нигматуллина, подобный способ дивидендных «выплат» гораздо более гибок с точки зрения расходования средств на счетах компании, так как их сокращение не происходит скачкообразно.

Однако, в отличие от дивидендов, спрогнозировать доходность обратного выкупа очень сложно. По словам портфельного управляющего УК «Тринфико» Юрия Гроссмана, даже когда об обратном выкупе уже точно известно, трудно сказать, насколько сильно он отразится на цене акций. В то же время размер дивиденда после объявления сразу понятен, как дата его поступления и влияние на цену акций. «Со стопроцентной уверенностью спрогнозировать байбэк той или иной компании до его объявления нельзя, а уже после его объявления цена реагирует практически мгновенно, поэтому зарабатывать целенаправленно на этом непросто»,— предупреждает Юрий Гроссман.

Практика проведения обратного выкупа акций с целью распределения свободных денежных потоков компании очень популярна в США и Европе. «Free-float американских эмитентов при размещении обычно очень высок (вплоть до 100%), поэтому постоянные небольшие выкупы несильно влияют на ликвидность бумаг»,— говорит София Кирсанова. Российские эмитенты реже прибегают к такому способу распределения прибыли, предпочитая для этого уплату традиционных дивидендов, объем которых многократно превышает существующие программы обратного выкупа акций.

Способы выкупа

Байбэк чаще всего проводится на открытом рынке и может продолжаться от нескольких месяцев до нескольких лет. Например, в августе 2018 года «Роснефть» запустила программу выкупа акций объемом $2 млрд, которая будет завершена только в конце этого года. При этом выкуп ценных бумаг может проводиться как регулярно, так и эпизодически, а его результаты раскрываются с задержкой, как и цена выкупа. В частности, по программе «Роснефти» на сегодняшний день выкуплены ценные бумаги лишь на $370,8 млн, свидетельствуют данные сайта «БКС Эксперт».

Менее популярны выкупы акций, осуществляемые в виде тендера и «голландского» аукциона, так как проводятся в более сжатые сроки, от нескольких дней до нескольких недель. В случае тендера эмитент объявляет объем выкупа и цену, по которой будут приобретаться бумаги, а инвесторы сами подают заявки на участие. По итогам сбора заявок компания удовлетворяет предложение только в объявленном объеме, и если было подано больше заявок, чем нужно, они будут исполняться пропорционально. При проведении «голландского» аукциона эмитент оглашает минимальную и максимальную цену, по которой могут подаваться заявки, после сбора которых удовлетворяются в первую очередь предложения по минимальной цене. Оба этих способа байбэка самые доходные для инвестора, но несут и риски того, что могут быть удовлетворены не в полном объеме.

Судьба выкупленных акций

Акции, выкупленные эмитентом и находящиеся у него в собственности, автоматически становятся казначейскими. Эти бумаги не наделены правом голоса, не участвуют в распределении прибыли в виде дивидендов, а в случае ликвидации эмитента — и в разделе имущества. Все, что может сделать c такими акциями эмитент,— в течение года после приобретения продать обратно на рынке либо погасить. Последнее оказывает благоприятное влияние на цену акций, оставшихся в обращении. «В результате уменьшения числа акций при сохранении абсолютной величины прибыли и денежного потока показатели прибыли на акцию увеличиваются, что приводит к росту цены таких бумаг и росту спроса на них. Это приносит доход инвестору, купившему такие акции ранее»,— поясняет Юрий Гроссман.

Погашения акций в российской практике происходят довольно редко, отмечает Тимур Нигматуллин. Чаще всего акции приобретаются дочерними компаниями эмитента. В таком случае они становятся квазиказначейскими и на них не распространяются ограничения, действующие в случае казначейских ценных бумаг. «При отказе от погашения, формирования пакета так называемых квазиказначейских акций — подобная практика выкупа скорее наносит вред благосостоянию акционеров, в том числе за счет ухудшения качества управления в компании (менеджмент может голосовать квазиказначейскими акциями в своих интересах)»,— полагает господин Нигматуллин. К тому же, как отмечает София Кирсанова, бывают случаи, когда программы выкупа не были реализованы до конца. Это также негативно воспринимается инвесторами, следовательно, ведет к снижению цены акций.

Однако даже квазиказначейские акции при правильном обращении с ними могут приносить пользу миноритарным акционерам. Например, компания может использовать такие бумаги для мотивационной программы топ-менеджерам. Чаще всего в такие программы зашиты KPI, направленные на повышение эффективности бизнеса, капитализации компании, ее доли на рынке и многое другое, то есть все то, что может привести к росту цены акций. По мнению инвестиционного стратега «ВТБ Мои Инвестиции» Станислава Клещева, широкое распространение опционных программ мотивации менеджмента — один из ключевых факторов расширения практики обратного выкупа акций на фондовых рынках.

Исторический рекорд

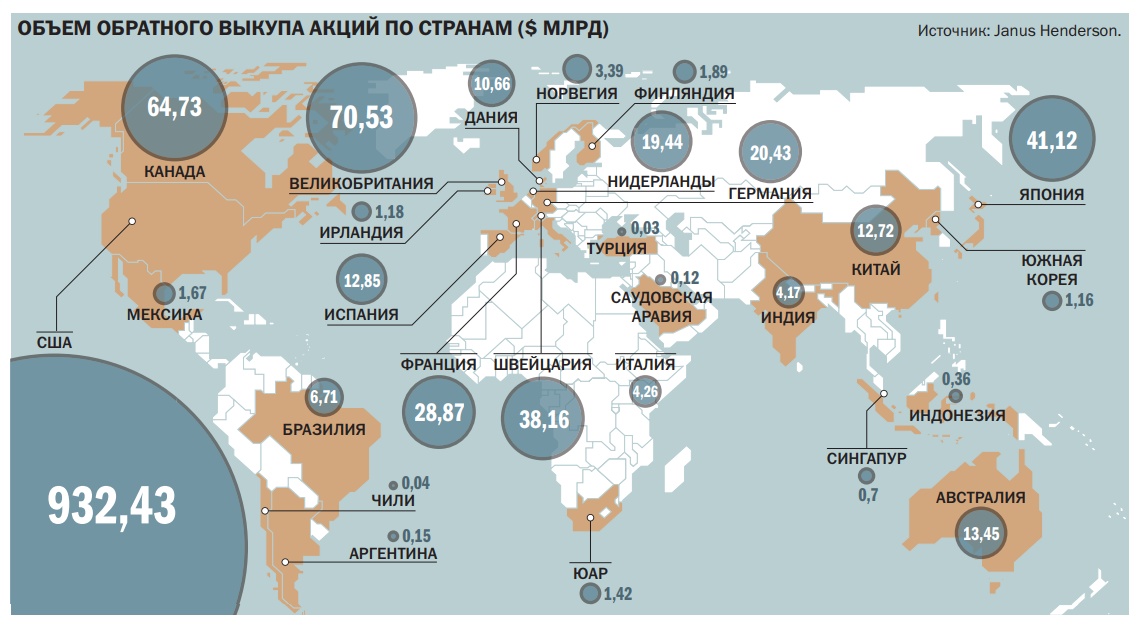

По оценкам британской компании Janus Henderson, под управлением которой находятся активы на $310 млрд, суммарный объем выкупленных акций топ-1200 мировых компаний по итогам 2022 года составил рекордные $1,31 трлн. Это на 22% выше, чем в 2021 году, когда был установлен предыдущий исторический максимум. Основной вклад в прирост показателя внесли компании нефтяной отрасли, которые по итогам минувшего года выкупили свои собственные акции на сумму $135 млрд, что более чем в четыре раза больше показателя за 2021 год. «Почти все эти денежные средства нефтяного сектора были потрачены компаниями в Северной Америке, Великобритании и в меньшей степени в Европе»,— отмечается в обзоре Janus Henderson.

Популярность обратного выкупа акций у компаний растет уже не первый год. По оценкам Janus Henderson, с 2012 года объем выкупов вырос почти втрое (182%), тогда как объем программ дивидендов увеличился лишь на 54%. «Быстрый рост выкупов акций за последние три года, в частности, отражает высокие показатели прибыли и свободного денежного потока, а также готовность вознаграждать акционеров, не возлагая на них непредвиденных ожиданий в отношении дивидендов»,— отмечается в отчете УК.

В западной практике выплата высоких байбэков зачастую используется топ-менеджментом компаний для получения личных премий за рост цены акций и таких показателей, как прибыль на акцию. «Для программ обратного выкупа акций часто привлекается долговое финансирование, что увеличивает долговую нагрузку компаний. Тем не менее акционеры и топ-менеджмент получают свои доходы»,— отмечает эксперт по фондовому рынку «БКС Мир инвестиций» Евгений Калянов. В связи с тем, что глобальная стоимость капитала в настоящее время выше, чем в прошлом году, возникает вопрос сохранения высоких выплат и в этом году. «Для компаний, генерирующих очень большие суммы наличных, таких как Apple или Alphabet, это не является важным фактором. Для других компаний, особенно в США, которые использовали заимствования для финансирования обратного выкупа, расчеты теперь будут гораздо более точно сбалансированы»,— считают в Janus Henderson.

Хотя запуск программ байбэка сложно прогнозируем, вероятность того, что компания, несколько раз осуществившая байбэк в прошлом, сделает это снова, выше, чем шанс байбэка со стороны компании, ни разу его не практиковавшей, считает Юрий Гроссман. Такие бумаги могут быть включены в портфель в расчете на новые программы выкупа. В частности, за последние два года обратный выкуп акций объявлял банк «Санкт-Петербург»: в 2021 году было приобретено 13,65 млн акций, в октябре 2022 года была запущена новая программа выкупа на 2,5 млрд руб. При этом инвесторам стоит ориентироваться не только на частоту запуска программ, но и на динамику финансовых показателей, так как компания, не имеющая свободных денежных потоков, не сможет объявить выкуп акций. «Крупным акционерам, интересам которых обычно следует менеджмент, будет выгодно направить на увеличение собственной доли в бизнесе средства, превышающие потребность компании в поддержании деятельности и инвестициях на развитие, но для этого такие излишки должны у компании существовать»,— считает господин Гроссман.

София Кирсанова обращает внимание, что на американском рынке есть ряд эмитентов, которые делают байбэки регулярно. Многие такие эмитенты торгуются на СПБ-Бирже и доступны розничным инвесторам после прохождения тестирования либо получения статуса квалифицированного инвестора. Руководитель направления анализа акций иностранных эмитентов инвестбанка «Синара» Сергей Вахрамеев рассказал о том, что самые крупные примеры байбэков среди компаний США: Apple — $90 млрд в этом году; Microsoft — $60 млрд с 2022 до 2025 года; Alphabet — $70 млрд. В конце апреля материнская компания Google Alphabet заявила, что ее совет директоров санкционировал выкуп акций на сумму $70 млрд. «Если Google в конечном итоге потратит всю сумму на выкуп, это будет означать продолжение прошлогоднего темпа»,— полагает господин Вахрамеев. «Акции американских эмитентов, регулярно проводящих обратный выкуп, смело можно включать в свой анализ инвестиционного кейса компаний. Однако часто это бывает лишь временное мероприятие, и предположить его заранее невозможно»,— предупреждает София Кирсанова.