Карл Айкан, основатель и владелец контрольного пакета акций инвестиционного холдинга Icahn Enterprises,— легенда мира инвестиций. Айкану 87 лет, из них инвестированием он занимается 55. Его имя в финансовых кругах давно стало знаковым. Если Карл Айкан купил акции какой-то компании, их курс начинает расти из-за притока желающих купить те же самые бумаги. На Уолл-стрит это явление прозвали «лифтом Айкана».

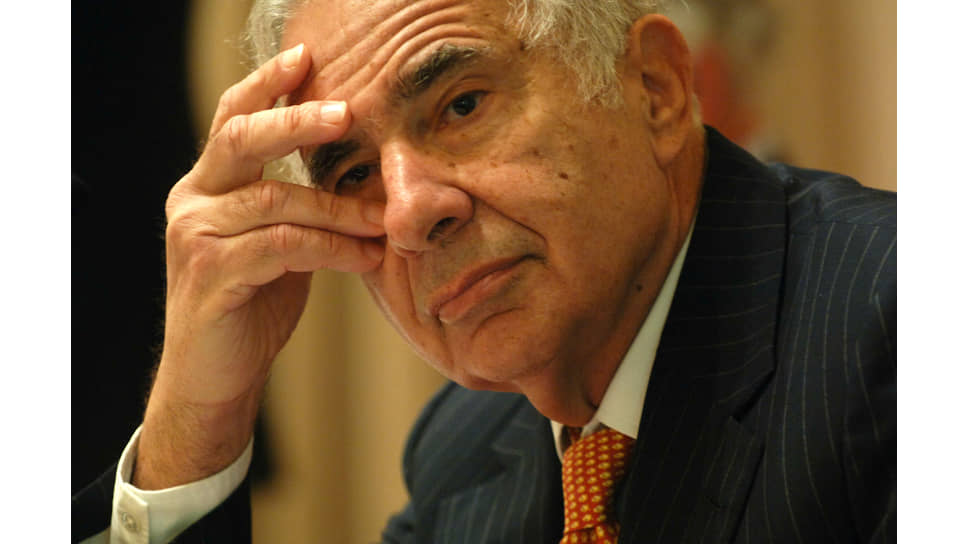

Миллиардер и инвестор Карл Айкан в Нью-Йорке. 2006 год

Фото: Daniel Acker / Bloomberg / Getty Images

Миллиардер и инвестор Карл Айкан в Нью-Йорке. 2006 год

Фото: Daniel Acker / Bloomberg / Getty Images

Бедный папа, богатый дядя

Карл Айкан родился в небогатой еврейской семье в Нью-Йорке, его родители были учителями, папа пел в синагоге, хотя был атеистом. Карл получил степень бакалавра в Принстонском университете. Главным источником дохода в студенческие годы были выигрыши в покер (игре он научился, прочитав за две недели три книги о покере). Учился медицине в Нью-Йоркском университете. Университет бросил. Поступил в резерв армии США.

После увольнения в запас устроился работать брокером в инвестиционную компанию Dreyfus Corporation. Затем работал трейдером, сменив две компании. В 1968 году одолжил $400 тыс. у своего дяди и купил лицензию на брокерскую деятельность для компании, которую создал сам,— Icahn and Company.

На бирже он заинтересовался рисковым арбитражем — инвестиционной стратегией, используемой во время сделок по слиянию и поглощению, позволяющей сыграть на изменении курса акций покупающей и приобретаемой компаний между объявлением о сделке и ее завершением.

Манифест корпоративного рейдера

Семейная фирма бытовой техники Tappan стала первой компанией, на которой был проверен «Манифест Айкана»

Фото: Apic / Getty Images

Семейная фирма бытовой техники Tappan стала первой компанией, на которой был проверен «Манифест Айкана»

Фото: Apic / Getty Images

В 1975 году Айкан и его ближайший соратник Альфред Кингсли разработали революционную для того времени инвестиционную стратегию. Она позволяла не ждать результатов чужих сделок, а самим инициировать сделки по слиянию и поглощению.

В 1976 году Айкан и Кингсли разослали потенциальным инвесторам меморандум (биограф Айкана Марк Стивенс назвал его «Манифестом Айкана»). Вот как выглядели основные положения «Манифеста». В сложившейся экономической ситуации появилась уникальная возможность получения крупных прибылей с относительно малым риском. Реальная стоимость многих американских компаний за несколько предшествующих лет заметно выросла, но это не отразилось на курсе их акций. Топ-менеджеры компаний не заинтересованы в том, чтобы акционеры получали максимальную прибыль, так как сами обычно не владеют крупными пакетами акций. Топ-менеджеры держатся за свои места, поэтому не заинтересованы в том, чтобы их компании были кем-то куплены. В случае попытки враждебного поглощения руководство компании ищет «белого рыцаря» — более «дружелюбного» покупателя, который предложит более высокую цену и оставит топ-менеджеров на их позициях.

Получить крупную прибыль, согласно «Манифесту», можно было следующим образом. Приобрести крупный пакет акций «недооцененной» компании. После этого повлиять на ее судьбу следующими способами: попытаться убедить менеджмент ликвидировать компанию или продать ее «белому рыцарю»; начать битву за приобретение контроля над голосованием в совете директоров; сделать тендерное предложение; продать пакет акций компании обратно.

Четвертый способ известен как greenmail. Термин образован от двух слов: greenback — сленговое название доллара, blackmail — шантаж. Компания покупала у рейдера-шантажиста, грозившего враждебным поглощением, его акции по цене выше рыночной. Впоследствии эта практика была объявлена вне закона. До того как это произошло, Карл Айкан несколько раз воспользовался таким способом (только на обратной продаже акций компании Saxon Industries в 1980 году он заработал около $2 млн, а на акциях Hammermill в 1981 году — $9 млн).

Первый раз изложенная в «Манифесте Айкана» теория была проверена на практике на компании Tappan Stove Company, производившей кухонные плиты, СВЧ-печи и другую технику для дома. Небольшой компанией, основанной в 1881 году, руководил потомок ее основателя Дик Таппан, не настроенный продавать семейную фирму. С точки зрения Айкана, Tappan могла представлять интерес для крупных игроков рынка бытовой техники.

Правила Карла Айкана

- «Не лезьте ни к кому и не говорите, как им вести их бизнес»

- «В жизни и в бизнесе есть два смертных греха. Первый — делать что-то поспешно, необдуманно. Второй — вообще ничего не делать»

- «Я циник по отношению к корпоративной демократии и советам директоров»

- «Когда вы ни перед кем не должны отчитываться, вендетта в качестве инвестиционной стратегии так же хороша, как любая другая стратегия»

- «Некоторые люди становятся богатыми, изучая искусственный интеллект. Я делаю деньги, изучая естественную тупость»

- «Когда большинство инвесторов, в том числе профессионалы, в чем-то согласны друг с другом, они обычно ошибаются»

- «Я заработал столько денег, потому что система плоха, а не потому что я гений»

- «Я должен быть на страже интересов акционеров, и я крупнейший акционер»

- «Если хотите, чтобы у вас был друг, заведите собаку»

Icahn and Company начала скупать акции Tappan, оказавшись со временем крупнейшим ее акционером. Карл Айкан стал убеждать руководство, что продажа компании может быть очень выгодной, даже подыскал потенциального покупателя. Глава совета директоров Дик Таппан был категорически против продажи. Айкан направил письмо другим акционерам, в котором указывал на цифры: в то время, как компания несла огромные убытки, ее руководство получало огромную зарплату и бонусы. Айкан предлагал проголосовать за его включение в совет директоров компании и принять решение о продаже Tappan.

Ему удалось получить место в совете директоров, добиться продажи части ее активов. Чтобы избежать недружественного поглощения, руководители компании нашли «белого рыцаря» — шведскую IB Electrolux. Сделка с Electrolux была проведена в 1979 году. Айкан получил $5,8 млн за свой пакет акций Tappan, который ему обошелся в $3,1 млн.

Дик Таппан был настолько потрясен этой историей, что стал одним из инвесторов Icahn and Company.

Птица высокого полета

В 1980-е Айкан заработал репутацию безжалостного корпоративного рейдера, «убийцы гендиректоров»

Фото: Getty Images

В 1980-е Айкан заработал репутацию безжалостного корпоративного рейдера, «убийцы гендиректоров»

Фото: Getty Images

В 1980-е годы Айкан быстро перешел от сделок с семизначными к сделкам с восьми- и девятизначными цифрами в долларах.

После консультации с экспертом рынка авиаперевозок Сэнфордом Редерером он обратил внимание на авиакомпанию Trans World Airlines (TWA), входящую в пятерку крупнейших авиаперевозчиков США.

В сентябре 1984 года Айкан начал скупать акции TWA. К 29 апреля 1985 года он купил 5% от находящихся в обращении акций. 8 мая Айкан объявил, что он лично и контролируемые им компании владеют 20,53% акций TWA и намерены довести размер своего пакета акций до контрольного. Президент и генеральный директор TWA Карл Эдвин Мейер-младший в ответ заявил, что «присутствие мистера Айкана не требуется и нежелательно». Авиакомпания начала поиски «белого рыцаря». В этой роли выступил авиационный холдинг Texas Air Corporation Фрэнка Лоренцо.

Мейер-младший называл Айкана «одним из самых жадных людей на свете» и заявлял, что тот намерен уничтожить авиакомпанию. А тот продолжал скупать акции. 3 июня Айкану принадлежало 31,6%, 8 августа — 45,5% акций TWA.

21 мая Айкан предложил купить еще не принадлежащие ему акции по цене $18 за акцию. 14 июня TWA согласилась на поглощение компанией Texas Air, предложившей $23 за акцию. Айкан сумел заблокировать сделку с Texas Air. Он нашел союзников в лице двух профсоюзов — пилотов и авиационных техников, в которых состояла большая часть сотрудников компании. Профсоюзы согласились в случае продажи TWA Айкану пойти на снижение зарплат в обмен на акции и участие в прибылях компании.

Затем Айкан поднял свое предложение до $24 за акцию. Совет директоров TWA охарактеризовал его как «отличное для наших акционеров». Хотя Лоренцо из Texas Air заявил, что готов заплатить $26 за акцию, совет директоров предпочел Айкана. Ему на руку сыграл и тот факт, что сделку с ним можно было закрыть гораздо быстрее, чем с Texas Air, так как он не имел отношения к авиаиндустрии и поэтому не должен был получать разрешение от Министерства транспорта.

В 1986 году Айкан приобрел авиакомпанию Ozark и объединил ее с TWA, продал половину принадлежащей TWA системы бронирования PARS компании Northwest Airlines за $140 млн. Когда профсоюз бортпроводников объявил забастовку, он нанял не состоящих в профсоюзе работников и сумел убедить часть бастующих вернуться на свои места. В 1987 году компания вышла в плюс, показав чистую прибыль в размере $106,2 млн (против $106,3 млн чистого убытка годом раньше и $193 млн чистого убытка в 1985 году).

В 1988 году акционеры TWA утвердили план приватизации компании. Айкан заработал на приватизации $469 млн. А размер долга TWA увеличился на $539,7 млн.

Одна из самых известных инвестиций Айкана — в авиакомпанию Trans World Airlines (TWA). Компания прекратила существование в 2001 году. Из фюзеляжа одного из самолетов TWA в нью-йоркском Международном аэропорту имени Джона Кеннеди сделали коктейль-бар (на фото — перевозка фюзеляжа по Нью-Йорку)

Фото: Atilgan Ozdil / Anadolu Agency / Getty Images

Одна из самых известных инвестиций Айкана — в авиакомпанию Trans World Airlines (TWA). Компания прекратила существование в 2001 году. Из фюзеляжа одного из самолетов TWA в нью-йоркском Международном аэропорту имени Джона Кеннеди сделали коктейль-бар (на фото — перевозка фюзеляжа по Нью-Йорку)

Фото: Atilgan Ozdil / Anadolu Agency / Getty Images

В 1991 году Айкан продал самый прибыльный актив TWA — право выполнять перевозки из США в Лондон — American Airlines за $445 млн. Некоторые аналитики считают, что этой сделкой Айкан убил компанию. В 1992 году TWA объявила о банкротстве.

В январе 1993 года Карл Айкан объявил об отставке с поста председателя совета директоров TWA. В том же году TWA была реорганизована, кредиторы компании получили 55% акций. Одним из этих кредиторов был сам Карл Айкан. Компания задолжала ему $193 млн.

Не имея средств на то, чтобы расплатиться, компания заключила сделку с принадлежащей Айкану компанией Karabu. Karabu получила возможность покупать билеты на любой рейс, проходящий через аэропорт Сент-Луиса, за 55% цены и перепродавать их. По условиям договоренности билеты нельзя было перепродавать через турагентов. Представители TWA не приняли в расчет быстрое развитие интернета. Айкан стал торговать билетами через специально созданный сайт Lowestfare.com. По оценке American Airlines, объединившейся с TWA в 2001 году, сделка с Karabu приносила TWA ежегодно $100 млн убытка. Как говорится, если кто-то теряет деньги, то кто-то другой их находит.

История с TWA сделала Айкана знаменитым. Существует мнение, что он стал прототипом персонажа фильма 1987 года «Wall Street» Гордона Гекко (хотя есть и другие претенденты в прототипы).

Активист

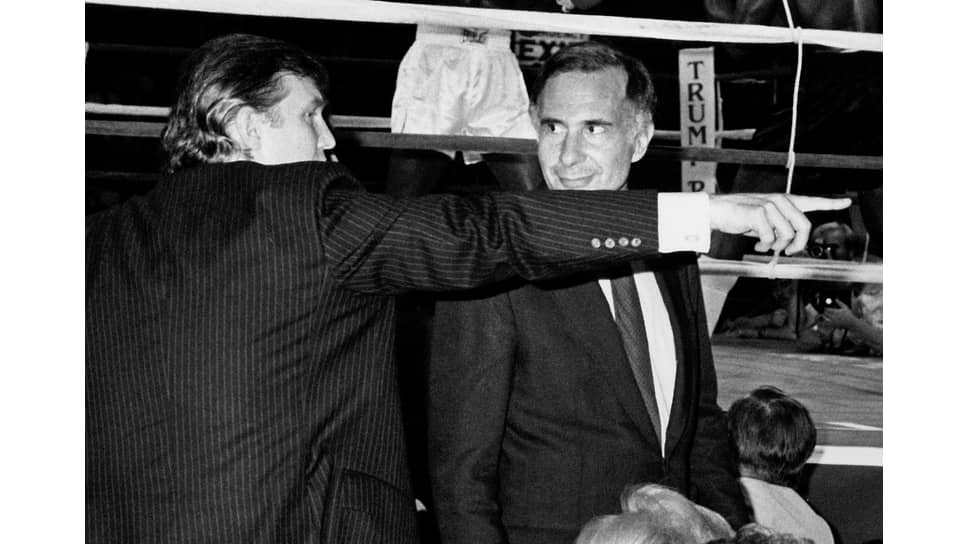

Дружба Карла Айкана с девелопером Дональдом Трампом (на фото слева) началась задолго до того, как Трамп стал президентом США

Фото: Ron Galella / Ron Galella Collection / Getty Images

Дружба Карла Айкана с девелопером Дональдом Трампом (на фото слева) началась задолго до того, как Трамп стал президентом США

Фото: Ron Galella / Ron Galella Collection / Getty Images

В 1990 году Айкан начал скупать акции компании American Real Estate Partners (AREP), доведя со временем размер своего пакета акций до 90%.

В 2004 году Карл Айкан создал хедж-фонд Icahn Capital, который в 2011 году был закрыт для посторонних инвесторов. Он объяснил это решение тем, что после кризиса 2008 года ему не хочется отвечать за чужие деньги.

В 2007 году он провел сделку по покупке AREP группы инвестиционных фондов Icahn Funds, под управлением которой находились активы на сумму около $7 млрд. Объединенная компания получила название Icahn Enterprises.

В настоящее время Icahn Enterprises действует в семи секторах: инвестирование, энергетика, автомобилестроение, недвижимость, упаковка продуктов питания, товары для обустройства дома и фармацевтика. 88,1% акций компании принадлежит Карлу Айкану и его сыну Бретту.

Свою инвестиционную стратегию Айкан определяет так: «Я акционер-активист. Я концентрируюсь на приобретении контроля над недооцененными компаниями (в которых часто бывает плохое управление)». Это полностью соответствует «Манифесту»: купить крупный пакет акций, привести своих людей в совет директоров, улучшить финансовые показатели компании, повысить курс акций, продать эти акции с прибылью.

Айкан также говорит о себе как об инвесторе, действующем вопреки рыночным тенденциям, покупающем «то, что никому не нужно».

Простое перечисление названий компаний, в которые активно инвестировал Карл Айкан, производит сильное впечатление. Остановимся на нескольких сделках.

В ноябре 1987 года он впервые приобрел акции нефтяной компании Texaco, к январю 1989 года стал ее крупнейшим акционером (16,6% акций стоимостью около $2,2 млрд). Он пытался поставить своих людей в совет директоров и призывал к тому, чтобы продать ненужные активы и из полученных средств выплатить вознаграждение акционерам. Первое ему не удалось. В январе 1989 года он подписал мировое соглашение с руководством компании, взяв на себя обязательство в течение семи лет не покупать больше ее акций и не подавать заявку на покупку компании. Со вторым получилось лучше. Компания продала активы на $7 млрд и направила около $2,4 млрд на вознаграждение акционеров (Айкану из этой суммы досталось $320 млн).

Карл Айкан (в центре) и Билл Экман (справа) разошлись во мнениях по поводу судьбы акций Herbalife. Айкан не поверил в обвал их курса и выиграл

Фото: NBCUniversal / Getty Images

Карл Айкан (в центре) и Билл Экман (справа) разошлись во мнениях по поводу судьбы акций Herbalife. Айкан не поверил в обвал их курса и выиграл

Фото: NBCUniversal / Getty Images

В конце 2012 года глава хедж-фонда Pershing Square Capital Management Билл Экман объявил компанию Herbalife, занимающуюся продажей продуктов для здорового питания, финансовой пирамидой. Экман заявил, что зашортил акции Herbalife, поставив $1 млрд на их обвал. За три дня курс акций упал на 20%. Но потом стал расти. В январе 2013 года Экман и Карл Айкан в эфире телеканала CNBC поспорили о Herbalife и об инвестиционных стратегиях. Айкан назвал оппонента «лгуном», «крупным неудачником» и «плаксой в школьном дворе», Экман в ответ сказал, что Айкан занимается буллингом и «использует людей». В феврале стало известно, что Айкан купил 13% акций Herbalife за $214 млн. После того как стало известно о покупке, сработал «лифт Айкана»: инвесторы начали скупать эти акции, подняв их курс на 23%. Далее Айкан удвоил размер своего пакета. Вопреки ожиданиям Экмана, акции росли и росли. К 2018 году он избавился от бумаг Herbalife, потеряв почти весь поставленный миллиард. Айкан избавился от своего пакета в 2021 году, продав часть акций самой компании, а часть — на открытом рынке. На этой инвестиции он заработал около $1,3 млрд.

В 2015 году Айкан купил 7,1% акций Xerox — компании, название которой стало нарицательным для устройств копирования. За последующие годы он многократно докупал эти акции (в настоящее время размер его пакета — 21,89%) и стал крупнейшим акционером. В 2016 году Xerox разделилась на две компании — технологий обработки документов (Xerox Corp.) и аутсорсинга бизнес-процессов (Conduent Inc.). Три лояльных Айкану менеджера стали членами совета директоров Conduent и один, Джонатан Кристодоро,— Xerox Corp. (он продержался на своем посту недолго). Разделение компании Айкан одобрил как выгодное для акционеров. А после ухода Кристодоро из совета директоров Xerox Corp. Айкан заявил, что компании срочно требуется новое руководство. В январе 2018 года японская Fujifilm объявила о поглощении Xerox и объединении ее с совместным предприятием двух компаний Fuji Xerox Co. Айкан и другой крупный акционер, Дарвин Дисон, выступили против сделки как невыгодной для акционеров и потребовали отставки генерального директора и совета директоров. В мае того же года Xerox достигла соглашения с Айканом и Дисоном. Сделка с Fujifilm была разорвана, семь топ-менеджеров Xerox, включая генерального директора и председателя совета директоров, вышли в отставку. Новым генеральным директором стал лояльный Айкану Джон Висентин, а совет директоров возглавил бывший топ-менеджер Icahn Enterprises Кит Коцца. В конце 2019 года Карл Айкан купил 4,24% акций компании-поставщика аппаратного и программного обеспечения Hewlett-Packard (HP) за $1,2 млрд и призвал к объединению Xerox и HP, сулящему большие выгоды для акционеров обеих компаний. HP отвергла три предложения о покупке, после чего Xerox объявила, что отказывается от своих планов в связи с эпидемией коронавируса. В 2022 году поползли слухи, что теперь уже HP планирует купить Xerox, но этого не произошло.

В январе 2014 года Айкан стал миноритарным акционером интернет-компании eBay, купив 0,82% ее акций. «Лифт Айкана» поднял курс акций на 7%. Новый миноритарий номинировал двух своих представителей в совет директоров и призвал выделить платежный сервис PayPal в отдельный бизнес, что должно было принести прибыль акционерам компании. Компания ему отказала. В апреле того же года перед ежегодным собранием акционеров руководство eBay согласилось ввести Дэйва Дормана в совет директоров, а Айкан снял другие кандидатуры своих представителей и отказался от идеи отделения PayPal.

В 2015 году PayPal все-таки отделился от eBay. Айкан поменял все свои акции eBay (к тому моменту 3,8%) на равное количество акций PayPal. К 2018 году он избавился от акций PayPal. Открытые данные о финансовых результатах этой инвестиции отсутствуют.

В 2015 году Айкан купил акции в сервисе заказа такси Lyft на $100 млн. Назвав Lyft сильно недооцененной компанией по сравнению с ее конкурентом Uber, он рекомендовал эти акции другим инвесторам, употребив свое любимое выражение: «и думать нечего». В 2016 году он купил акции Lyft еще на 50 млн, а в 2019 году перед первичным размещением акций (IPO) Lyft Айкан продал все свои акции Джорджу Соросу. По цене IPO пакет стоил $550 млн, но Сорос, скорее всего, приобрел его дешевле. Айкан же явно окупил свои вложения.

Не все задуманное Айкану удавалось претворить в жизнь. В 1997 году он вел так называемую войну комиксов с Рональдом Перельманом за контроль над издателем комиксов Marvel Entertainment. Победа в войне досталась третьей стороне — компании Toy Biz Айзека Перлмуттера и Ави Арада. Toy Biz объединилась с Marvel Entertainment в Marvel Enterprises.

В 2006 году Карл Айкан в составе группы инвесторов, владеющей в общей сложности 3% акций Time Warner, не сумел добиться разделения крупнейшей медиакомпании мира на четыре отдельные компании. Интересно, что три года спустя план Айкана был частично воплощен в жизнь, но уже без него: из состава Time Warner выделили интернет-провайдера AOL и подразделение кабельного телевидения.

Крайне неудачным оказалось вложение в компанию по прокату автомобилей Hertz. Айкан начал приобретать ее акции в 2014 году, начав с пакета в 8,48%. Две последние крупные покупки он сделал 10 и 12 марта 2020 года, что сделало его обладателем 39% акций Hertz. Из-за пандемии COVID-19 компания объявила о банкротстве. Потери Айкана составили около $2 млрд.

В 2022 году Айкан, обладатель микроскопического пакета акций McDonald`s (200 штук из 730 млн акций в обращении, то есть 0,00002739%), не сумел провести двух своих кандидатов в совет директоров компании. Критика жестокого обращения поставщиков с беременными свиноматками не произвела впечатления на более крупных акционеров.

Айкан против Баффетта

Нефтяная компания Occidental Petroleum купила своего конкурента Anadarko Petroleum в августе 2019 года. Сумма сделки с учетом долга компании оценивалась в $55 млрд. Покупку частично профинансировал Уоррен Баффетт, инвестировавший $10 млрд и получивший за это 100 тыс. привилегированных акций Occidental и варрант на покупку 80 млн обычных акций. Договорилась с Баффеттом активно продвигавшая сделку президент и генеральный директор Occidental Вики Холлаб. Карл Айкан начал скупать акции Occidental в мае 2019 года. Став обладателем пакета в 5% акций, он выступил против покупки Anadarko. «Это одна из худших сделок, что я когда-либо видел. А я видел многое»,— заявил Айкан. Он утверждал, что покупка была совершена с громадной переплатой, что нанесло ущерб акционерам. После обвала фондового рынка в марте 2020 года Айкан возглавил группу инвесторов, пытавшуюся сменить весь совет директоров Occidental, включая Холлаб. При этом после обвала Айкан увеличил размер своего пакета акций до 10% и провел двух своих людей в совет директоров. 23 марта 2020 года акции Occidental стоили $9,7 за штуку. За два года их курс вырос более чем в пять раз. 4 марта 2022 года одна акция стоила $56,15. В феврале—марте 2022 года Айкан избавился от своего пакета, заработав на этой инвестиции около $1 млрд.

Уоррен Баффетт же в марте 2022 года активно занимался скупкой акций Occidental и довел размер своего пакета до 21,4%. «Мы начали скупать 28 февраля и купили все, что могли»,— говорил Баффетт в интервью CNBC. Финансовый сайт MarketWatch (дочернее предприятие Dow Jones & Company) признал акции Occidental Petroleum лучшими ценными бумагами 2022 года. За год их курс вырос на 120%, это был лучший показатель среди акций, включенных в биржевой индекс S&P 500.

Айкан после продажи своего пакета Occidental в интервью CNBC объяснил разницу между своей инвестиционной стратегией и стратегией Баффетта: «Я думаю, что мы c Баффеттом в некотором смысле занимаемся разным бизнесом. Я активист. Я ищу компанию, которая, как я считаю, недооценена… И я что-то могу с этим сделать. Вот чем мне нравится заниматься. Вот почему я каждый день прихожу на работу».

Айкан отрицает один из главных принципов Баффетта — владеть акциями самых лучших компаний максимально долго, желательно всегда. Айкан покупает, чтобы выгодно продать: «Мы ждем момента, когда можно нанести удар. Я мог бы сделать намного больше денег, если бы сохранил "Эплы" и "Нетфликсы", которые мы купили, но мы их купили, а потом получили крупную прибыль».

Империя под ударом

2 мая 2023 года американская инвестиционно-исследовательская компания Hindenburg Research атаковала холдинговую компанию Icahn Enterprises. Компания Hindenburg названа в честь дирижабля «Гинденбург». Дирижабль был построен в нацистской Германии в 1936 году, был самым большим на тот момент времени дирижаблем и потерпел катастрофу в 1937 году. Hindenburg Research публикует отчеты, в которых обвиняет компании в финансовых нарушениях и распространении ложной информации, вводящей в заблуждение инвесторов. Информацию из докладов перепечатывает пресса, инвесторы начинают сбрасывать акции попавшей под удар компании, а основатель Hindenburg Research Натан Андерсон зарабатывает на коротких продажах этих акций.

Отчет, посвященный холдингу Карла Айкана, называется «Icahn Enterprises: корпоративный рейдер, бросающийся камнями из своего стеклянного дома». Согласно отчету, оценочная стоимость активов Icahn Enterprises завышена более чем на 75%. Свободный денежный поток компании и ее инвестиционные показатели на протяжении многих лет являются отрицательными. С 2014 года инвестиционный портфель подешевел на 53%, а свободный денежный поток стал меньше на $4,9 млрд. Но за этот же период компания трижды увеличивала размер дивидендов. Из этого авторы отчета делают вывод, что «Айкан использует деньги, взятые у новых инвесторов, чтобы выплатить дивиденды старым», то есть использует схему, схожую с финансовой пирамидой.

Против Карла Айкана было использовано его же оружие — критика корпоративного управления и нанесение ущерба инвесторам.

За три дня после публикации доклада акции Icahn Enterprises потеряли 40% цены. Карл Айкан опубликовал заявление, в котором сравнил тактику Hindenburg с блицкригом — за «беспричинное уничтожение собственности и нанесение ущерба ни в чем не повинным гражданским лицам». В заявлении говорилось, что образ действия Андерсона — «запуск кампаний дезинформации с целью очернить имидж компаний, нанести ущерб их репутации и отобрать у индивидуальных инвесторов их заработанные тяжким трудом сбережения». Айкан пообещал, что будет бороться за права своих инвесторов.

Icahn Enterprises — вторая крупная жертва Hindenburg. Первой была одна из крупнейших компаний Индии — Adani Group, атакованная в январе 2023 года. Хотя Adani категорически опровергала все утверждения, содержащиеся в докладе Hindenburg, курс акций компании обвалился. Состояние владельца Adani Group Гаутамы Адани сократилось с $119 млрд в день публикации до $49,1 млрд месяц спустя.

Карлу Айкану атака Hindenburg Research нанесла сопоставимый по масштабам ущерб. Накануне публикации доклада Айкан «стоил» $24,8 млрд, три недели спустя — $7,48 млрд. Часть потерь ему удалось отвоевать: уже в июне размер его состояния превышал $10 млрд.

«Манифест Айкана» не устаревает

После неприятностей, вызванных отчетом Hindenburg, Айкан уже одержал небольшую победу.

В мае—июне 2023 года ушли в отставку сначала председатель совета директоров биотехнологической компании Illumina Джон Томпсон, а затем ее генеральный директор Фрэнсис де Соуза. Illumina, созданная в 1998 году, занимается продуктами и услугами для секвенирoвания, генoтипирoвания и изучения экспрессии генoв.

В 2020 году Illumina заключила сделку о покупке за $7,1 млрд стартапа Grail, разрабатывающего системы раннего обнаружения рака.

Федеральная комиссия США по торговле (FTC) заблокировала сделку, предписав Illumina продать Grail, обосновав это тем, что слияние компаний нанесет существенный ущерб конкуренции, помешает инновациям в отрасли, приведет к повышению цен, снижению качества и уменьшению выбора на рынке онкологических тестов. Против сделки выступил также антимонопольный регулятор Евросоюза.

Illumina оспаривает решения американского и европейского регулятора в суде.

Карл Айкан, владеющий 1,4% акций Illumina, также выступает против сделки. С момента закрытия сделки в августе 2021 года до июня 2023 года капитализация компании снизилась более чем в два раза — с $73 млрд до $33 млрд.

В марте 2023 года Айкан начал борьбу за места в совете директоров для своих людей. В письме акционерам он обратил внимание, что де Соуза один раз уже «провалился» со сделкой по слиянию: в 2020 году FTC оспорила слияние Illumina с Pacific Biosciences. Использовал Айкан и привычный ход со сравнением финансовых показателей компании и заработков ее руководства (Фрэнсису де Соузе в 2021 году было выплачено $14,3 млн, а в 2022 году почти вдвое больше — $26,8 млн). Победе Айкана способствовали вступившие с 1 сентября 2022 года в силу новые правила Комиссии по ценным бумагам и биржам США (SEC), по которым при выборах совета директоров акционеры получили право выбирать кандидатов из конкурирующих списков, а не только голосовать за какой-то один список.

По мнению аналитиков рынка, отставка де Соузы практически гарантирует отказ Illumina от Grail.

Наследники идей и империи

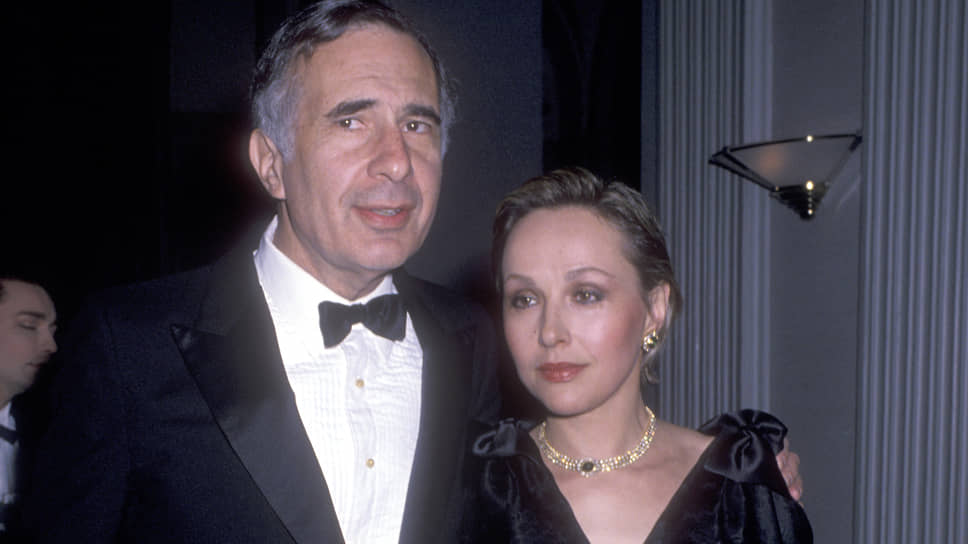

Брак Карла Айкана с Либой Трейбал продлился 20 лет, последние три года занял бракоразводный процесс

Фото: Ron Galella, Ltd. / Ron Galella Collection / Getty Images

Брак Карла Айкана с Либой Трейбал продлился 20 лет, последние три года занял бракоразводный процесс

Фото: Ron Galella, Ltd. / Ron Galella Collection / Getty Images

В 1978 году Карл Айкан познакомился с бывшей балериной, уроженкой Чехословакии Либой Трейбал. В 1979 году они поженились, в том же году у них родился сын Бретт, в 1982 году — дочь Мишель Селия. В 1993 году Либа подала на развод и попыталась оспорить брачный договор, уверяя, что подписала его под принуждением, будучи беременной. Согласно договору, в случае развода ей не полагалось ничего. По словам Либы, Карл предлагал выплатить ей жалкие полпроцента своего состояния (на тот момент времени — около $1,3 млн). Бракоразводный процесс продлился до 1999 года, окончательные условия не оглашались. Сразу после развода Айкан женился на своей сотруднице Гейл Голден. До прихода в Icahn Enterprises Гейл работала риэлтором и владела туристическим агентством Gutsy Women Travel, предоставлявшим туристические услуги класса люкс женщинам, путешествующим в одиночку. C 2010 года Гейл Айкан занимает пост вице-президента Icahn Enterprises.

Бретт Айкан начал работать в отцовской фирме в 2002 году инвестиционным аналитиком. С 2010 по 2016 год он вместе со своим партнером Дэвидом Шехтером управлял портфелем активов Sargon Portfolio, входившим в состав инвестиционного подразделения Icahn Enterprises. Первоначальная стоимость портфеля составляла $300 млн. С 1 апреля 2010 года до 29 июня 2012 года она почти удвоилась — до $587 млн.

В 2012 году Карл доверил сыну и его партнеру на порядок большую сумму — $3 млрд — для инвестиций в компании с капитализацией от $750 млн до $10 млрд. C ними была достигнута договоренность о том, что в случае, если на протяжении четырех лет доходность будет не менее 4% годовых, каждый из них в конце этого срока получит 7,5% от общей прибыли Sargon.

Самую удачную инвестицию Бретт Айкан и Дэвид Шехтер провели, используя уроки Айкана-старшего. Они пошли против рынка, купив акции, от которых другие инвесторы предпочитали в тот момент избавляться. В июле 2011 года гендиректор компании Netflix Рид Хастингс принял решение разделить общую подписку на услуги компании на две — на аренду DVD-дисков и на стриминговое вещание. Вместо $10 за общую подписку клиентам теперь нужно было платить по $7,99 за каждую из двух. В результате такого повышения цен компания потеряла в третьем квартале 2011 года около 800 тыс. подписчиков в США. Вслед за подписчиками стали уходить инвесторы.

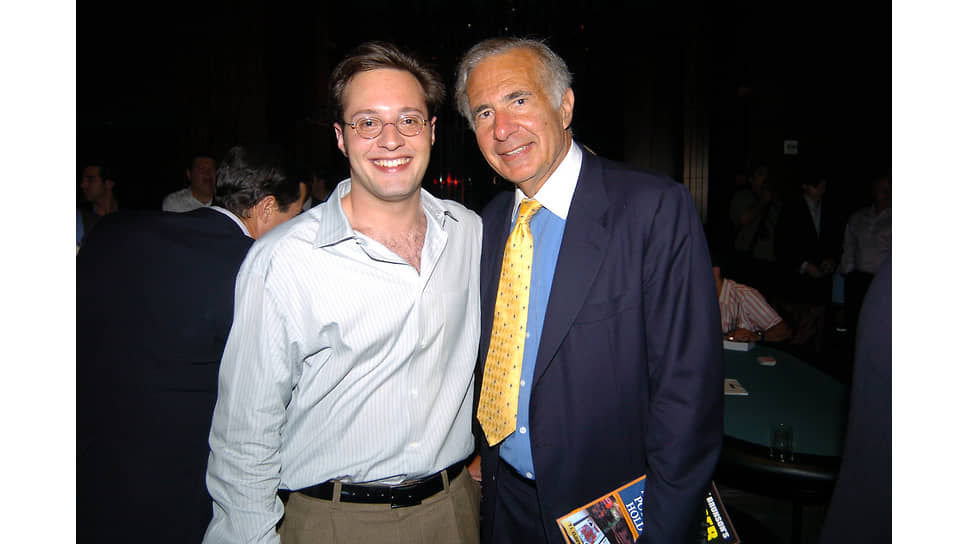

Бретт Айкан (на фото слева) показал себя достойным наследником своего отца

Фото: Billy Farrell / Patrick McMullan / Getty Images

Бретт Айкан (на фото слева) показал себя достойным наследником своего отца

Фото: Billy Farrell / Patrick McMullan / Getty Images

В июле 2011 года курс акций Netflix доходил до $304 за штуку. В феврале 2012 года — около $140. В июне он падал до $62. В сентябре—октябре средства Sargon Portfolio были вложены в покупку 9,4% акций Netflix за $321,4 млн, то есть в среднем по $58,4 за штуку. Год спустя по решению Айкана-старшего была продана половина акций Netflix. Инвестиция принесла $800 млн прибыли. Айкан-младший публично не согласился с отцом, заявив, что акции по-прежнему остаются недооцененными и еще вырастут в цене. К июню 2015 года Карл Айкан полностью избавился от акций Netflix, написав в Twitter, что теперь акции Apple предоставляют такие же возможности, как раньше Netflix. За три года прибыль от вложений в Netflix составила более $1,9 млрд. Но могла бы составить почти $3,5 млрд, если бы отец согласился с мнением сына и не стал продавать половину пакета в 2013 году.

Акции Apple Карл Айкан начал скупать (по совету сына) в августе 2013 года, в январе 2014-го ему принадлежало 0,9% находящихся в обращении акций компании. В общей сложности он потратил на скупку акций $3,6 млрд. «И думать нечего» — так он оценивал покупку этих акций. В 2016 году он избавился от всех акций Apple после сообщения о резком снижении продаж ее продукции в Китае. В интервью CNBC он заявил, что инвестиция принесла ему около $2 млрд.

В 2016 году Бретт Айкан и Дэвид Шехтер получили обговоренные в 2012 году выплаты — по $280 млн на каждого.

С 2017 по 2020 год Бретт занимал должность консультанта Icahn Enterprises, фактически ближайшего советника отца. В 2020 году Карл Айкан ввел сына в состав совета директоров Icahn Enterprises и объявил о том, что через семь лет Бретт сменит его на посту председателя совета директоров Icahn Enterprises и генерального директора Icahn Capital.