Весна была успешной почти для всех финансовых инструментов, доступных частным инвесторам в России. Лучшую динамику продемонстрировали акции российских компаний и паевые инвестиционные фонды, на них ориентированные. На мировых площадках наблюдалась разнонаправленная динамика, но за счет слабости рубля прибыль принесли и фонды с иностранными активами. По этой же причине неплохой доход обеспечили золото и валютные депозиты, хотя положительную переоценку по ним дали и базовые активы. Небольшой доход продолжают приносить рублевые депозиты и облигации.

Фото: Олег Харсеев, Коммерсантъ

Фото: Олег Харсеев, Коммерсантъ

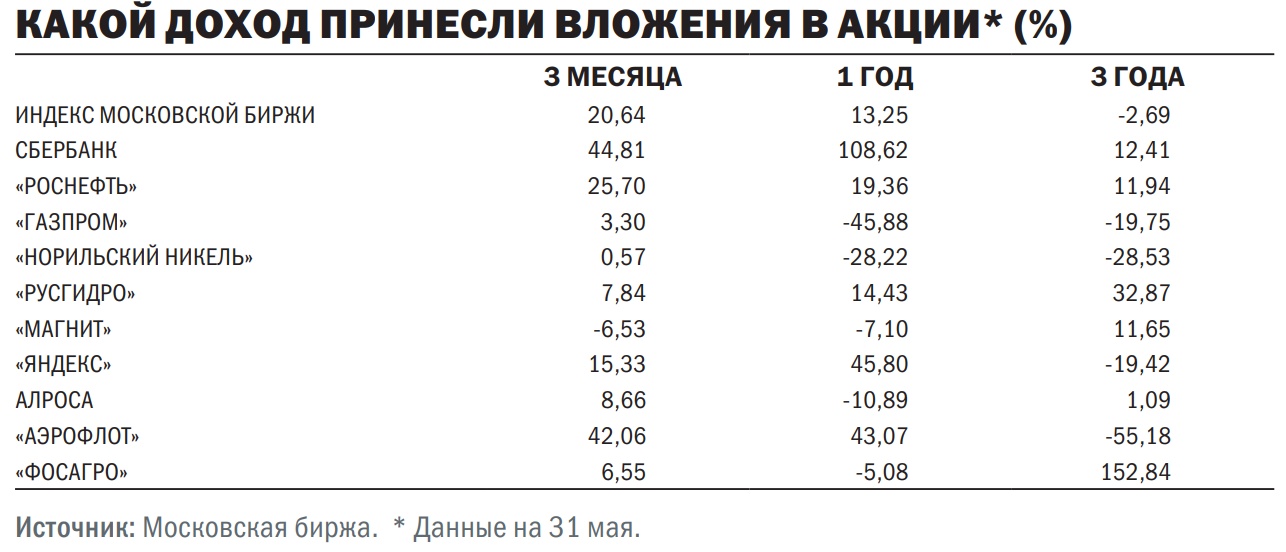

Акции

В весенние месяцы лидирующую позицию закрепили за собой акции российских компаний. В марте индекс Московской биржи последовательно преодолел уровни 2300 пунктов и 2400 пунктов, уже в апреле не устояли следующие барьеры в 2500 пунктов и 2600 пунктов. В конце мая была взята высота 2700 пунктов. Так высоко индекс не поднимался больше года. По итогам последнего весеннего месяца индекс остановился на отметке 2717,64 пункта, что почти на 21% выше значений конца февраля.

Сильнее рынок прибавлял в капитализации в это время года в далеком 2009 году. Тогда индекс ММВБ (в ноябре 2017 года был переименован в индекс Московской биржи, или MOEX Russia Index) вырос более чем на 67%, но этому предшествовало почти четырехкратное его сжатие на фоне острой фазы мирового финансового кризиса. Текущий подъем на российском рынке происходит в отрыве от мировой конъюнктуры, где в весенние месяцы не наблюдалось единой динамики. Поэтому основными причинами для роста были внутренние факторы, а именно слабость рубля и высокие дивиденды российских компаний.

В лидерах роста в отчетный период из рассматриваемых «Деньгами» бумаг оказались обыкновенные акции Сбербанка, подорожавшие за весну почти на 45% и цена которых вернулась на уровни второй декады февраля 2022 года, до отметки 246 руб. Этому подъему способствовали рекордные дивиденды, направленные госбанком акционерам. Всего держатели обыкновенных и привилегированных бумаг получили 565 млрд руб., или 25 руб. на акцию. Такой щедрости никто не ожидал на рынке. «Размер дивидендных выплат составил 565 млрд руб. при чистой прибыли в 270,5 млрд руб. Поэтому акции "Сбера" стали катализатором роста фондового рынка в весенние месяцы»,— отмечает аналитик «Цифра брокер» Даниил Болотских.

Сопоставимый рост продемонстрировали и акции прошлогоднего аутсайдера — «Аэрофлота». За весенние месяцы эти бумаги прибавили в цене более 42%. Способствовали этому хорошие операционные показатели в части пассажиропотока. В апреле перевозки пассажиров выросли на 55,4% к аналогичному периоду прошлого года, до 3,4 млн человек.

Хорошую динамику продемонстрировали и акции «Роснефти», подорожавшие почти на 26%. Инвесторы позитивно оценили финансовые результаты компании и ее щедрость. По итогам года ее чистая прибыль снизилась лишь на 7,9%, до 813 млрд руб., да и это снижение, как отмечает Даниил Болотских, обусловлено неденежными расходами по списанию европейских НПЗ. За первый квартал года чистая прибыль выросла на 45,5% по сравнению с четвертым кварталом 2022 года, до 323 млрд руб. «Расчетный дивиденд за квартал составляет 15,2 руб. на акцию. Рост цен на энергоресурсы и ослабление рубля могут выступить драйвером для роста в летние месяцы»,— считает господин Болотских.

В числе аутсайдеров весны оказались акции ритейлера «Магнит». За три месяца они потеряли в цене 6,5%. Это произошло после перевода их в третий уровень листинга на Московской бирже. Официальной причиной для этого шага послужило «неустранение организацией допущенного нарушения по корпоративному управлению в установленный биржей срок». «Акции включены в список ожидания на исключение из индекса Мосбиржи, что расстраивает инвесторов. К тому же компания не публикует отчетность с середины прошлого года»,— перечисляет Даниил Болотских. Предпосылок для роста цены бумаги он не видит.

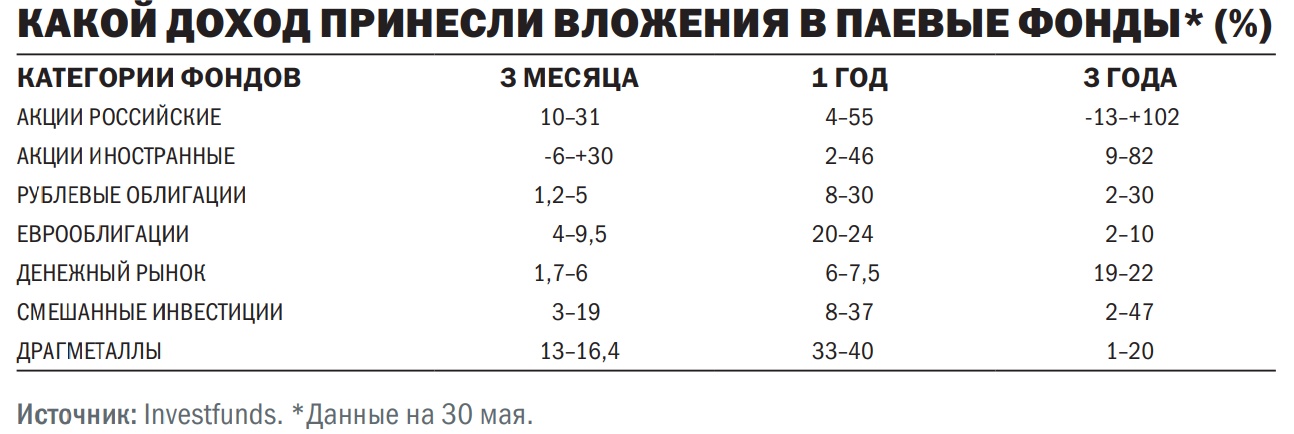

ПИФы

Высокую прибыль обеспечили инвесторам продукты коллективного инвестирования — паевые инвестиционные фонды. По данным Investfunds, из крупных розничных фондов (ОПИФы и БПИФы с активами свыше 500 млн руб.) не было ни одного фонда, показавшего снижение цены пая. При большей части ПИФов (77 фондов) обеспечили доход свыше 5%, а у 20 лучших прибыль достигала 20–30%.

Лучшую динамику показали фонды, ориентированные на вложения в акции как российских, так и иностранных компаний. Среди последних высокую продуктивность показали отраслевые ПИФы, инвестирующие в ценные бумаги высокотехнологических компаний. Паи таких фондов прибавили в цене 15–25%. Рост в этом сегменте начался с публикации финансовой отчетности, которая по большей части компаний отрасли была лучше ожиданий. Финансовые результаты были позитивно восприняты инвесторами, но куда важнее оказались отдельные новости эмитентов относительно разрешения инфраструктурных вопросов, отмечает главный аналитик УК «Тринфико» Максим Васильев. Эффект усиливало ослабление курса рубля, что привело к положительной валютной переоценке таких инвестиций.

Валютная переоценка положительно сказалась и на других инвестициях в валютах как дружественных, так и недружественных стран. В частности, фонды еврооблигаций принесли пайщикам прибыль в размере 6–10%. Среди ПИФов рублевых облигаций лучший результат показали фонды корпоративных облигаций, паи которых подорожали на 2–5%. В то же время паи фондов гособлигаций приросли только на 1,6–2%. Такое расхождение показателей, как отмечает портфельный управляющий УК «Система Капитал» Павел Митрофанов, связано с двумя причинами: во-первых, сокращением кредитных спредов после их расширения в прошлом году; во-вторых, умеренным ростом доходностей ОФЗ на ожиданиях ужесточения монетарной политики ЦБ РФ. «Дополнительный фактор давления на суверенные выпуски — увеличение объемов предложения Минфина на аукционах ОФЗ и предложение излишней премии инвесторам ко вторичному рынку при необходимости финансирования возросшего дефицита бюджета»,— отмечает господин Митрофанов.

В связи с тем, что возможное повышение ключевой ставки Банком России уже в значительной степени учтено рынком, потенциал снижения цен облигаций достаточно ограничен в отсутствие ухудшения геополитической обстановки. По мнению Павла Митрофанова, на горизонте ближайших двух лет привлекательными выглядят вложения в фонды рублевых облигаций. По его мнению, такие инвестиции могут принесли двузначную доходность в годовых. «С точки зрения диверсификации вложения в консервативные валютные инструменты при текущем уровне доходности (8–9% в валюте.— "Деньги") выглядят весьма привлекательно»,— отмечает Максим Васильев.

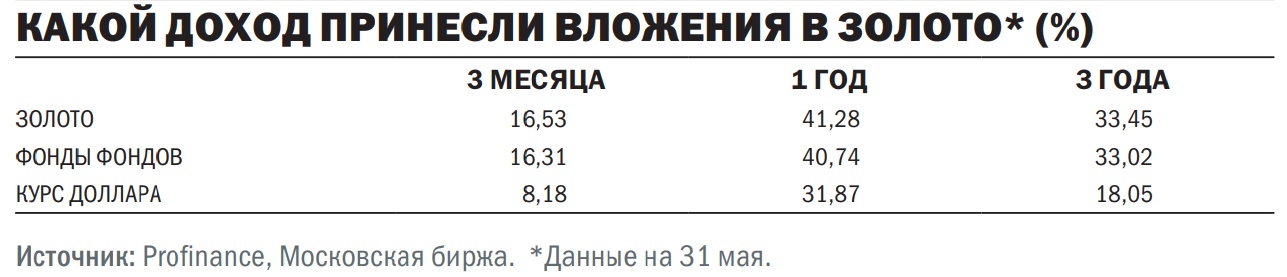

Золото

Высокую прибыль частным инвесторам принесли вложения в золото. По расчетам «Денег», за три весенних месяца такие инвестиции прибавили в цене почти 17%. Этот подъем в значительной степени стал возможен за счет роста курса доллара к рублю, хотя и долларовые цены на металл продемонстрировали неплохую динамику.

В начале мая цена благородного металла на мировом рынке достигала значения $2073,2 за тройскую унцию, не дотянув до исторического максимума, установленного в августе 2020 года, несколько десятков центов. Даже с учетом последующего снижения и закрепления цен возле отметки $1980 за унцию они оказались более чем на 7% выше значений конца зимы. Эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов выделяет три причины для роста цены металла — это ослабление доллара к мировой корзине валют, банковский кризис в США и дебаты вокруг потолка госдолга.

Хотя риски дефолта США не реализовались, но общая неопределенность перспектив мировой экономики позволяет рассчитывать на дальнейший рост цены золота. По мнению Валерия Емельянова, ближайшая психологическая цель — $2100 за унцию, за ней идет $2200. «На очередной волне ослабления доллара мы вполне можем увидеть сценарий дальнейшего подъема цен. Но, скорее всего, ценник продержится на высоких уровнях недолго»,— предупреждает господин Емельянов.

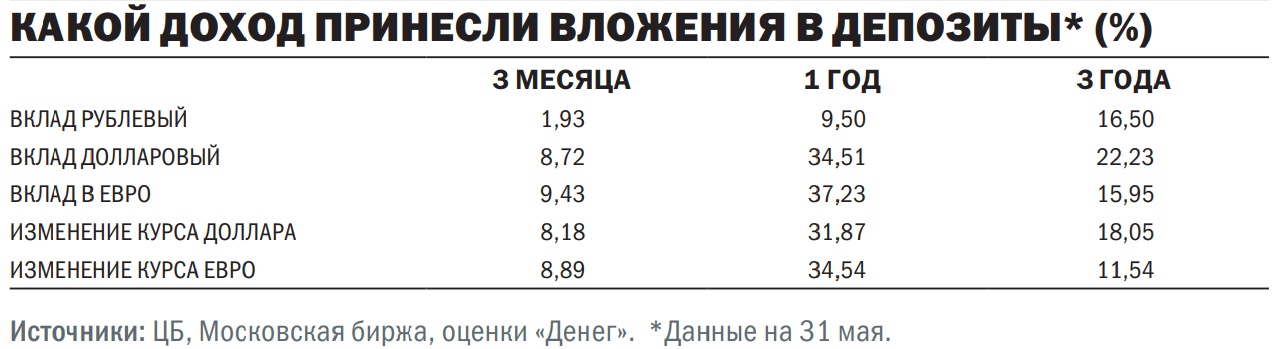

Вклады

Хороший результат показали валютные депозиты. Долларовый вклад принес своему держателю почти 9% прибыли, а в евро — 9,4%. Рублевый депозит обеспечил доход в 1,9%.

Опережающие темпы роста вложений в валюту лишь отчасти связаны со ставками, которые редко превышают 2%. Основной вклад дало ослабление рубля против иностранных валют. За три месяца курс американской валюты на Московской бирже прибавил 6 руб., до 81,1 руб./$, евро — 7 руб., до 86,5 руб./€.

Ослабление национальной валюты связано с восстановлением импорта и снижением экспорта из-за санкций. Главный аналитик Совкомбанка Михаил Васильев обращает внимание, что давление на рубль оказывает и спрос на иностранную валюту со стороны уходящих из России иностранных компаний (например, продажа Shell доли в проекте «Сахалин-2» НОВАТЭКу за 95 млрд руб.). «Против рубля выступают и риски роста бюджетного дефицита, в том числе из-за падения нефтегазовых доходов бюджета»,— отмечает господин Васильев.

Все эти факторы продолжат оказывать давление на курс рубля и во втором полугодии, считают аналитики. В летний период Михаил Васильев закладывает средний курс рубля к доллару на уровне 81–82 руб./$. Против рубля будет играть еще и слабость сырьевых цен. «Поддержку рублю летом по-прежнему будут оказывать превышение объемов экспорта над объемами импорта и профицит текущего счета платежного баланса РФ. Это обеспечит приток валютной выручки в страну»,— отмечает господин Васильев. Важное значение для валютного рынка будут иметь геополитика, вероятное повышение ставок ФРС и ЕЦБ, которое может усилить риски глобальной рецессии, а также вероятное начало цикла повышения ключевой ставки ЦБ. Последнее, по мнению Михаила Васильева, может повысить привлекательность рублевых активов. В своем прогнозе на этот год в Совкомбанке закладывают средний курс рубля к доллару на уровне 80 руб./$, к евро — 89 руб./€.