Основным драйвером роста рынка широкополосного доступа в интернет (ШПД) принято считать дополнительные сервисы, в первую очередь цифровое телевидение. На рынке ШПД Воронежской области уровень покрытия в крупных городах не растет, а весь рост выручки приходится на новых абонентов и расширение списка подключенных услуг. Эксперты и сами участники рынка подготовились к борьбе за избалованных клиентов.

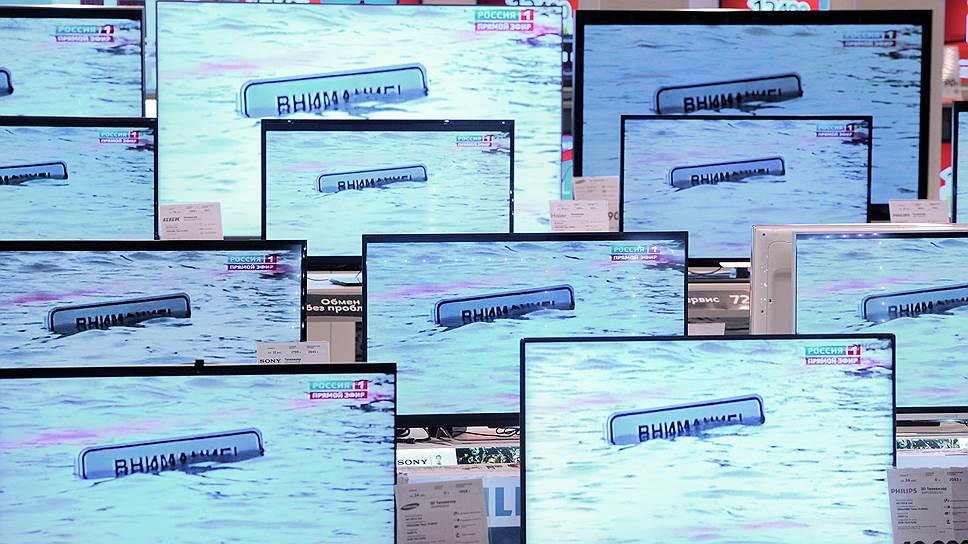

Предоставление ТВ-контента стало неотъемлемой частью услуг операторов ШПД

Фото: Дмитрий Духанин, Коммерсантъ / купить фото

В столице Черноземья еще с 2012 года покрытие сетями ШПД оценивается на уровне более 95% многоэтажных домов. Уже тогда стихли лозунги о «ковровом покрытии». Ни одному оператору не удалось достичь 100%-ного покрытия домов от пяти этажей по технологии «оптика до дома». Но инвестировать в расширение сетей на территории облцентра уже невыгодно – затраты на борьбу с «белыми пятнами» не будут оправданы выручкой. Единственным крупным провайдером, продолжающим планомерное расширение покрытия, остается Freedom, которой в сезон подключает «по одному-два дома в день». Другие федеральные операторы, присутствующие на рынке Черноземья, практически не строили сети на территории Воронежа.

На рынке широкополосного интернет-доступа Воронежа представлены примерно в равных долях ОАО «Ростелеком», ОАО «Вымпелком» (бренд «Билайн»), ЗАО ИК «Информсвязь-Черноземье» (бренд Freedom), «Эр-Телеком» (бренд «Дом.ru»), а также ОАО «МТС», ООО «Нэт Бай Нэт Холдинг» («дочка» ОАО «МегаФон»), ЗАО «Сумма Телеком» и ряд других. Финансовые показатели не раскрываются.

«Формирование рынка в крупных городах можно считать в основном завершенным. Процесс дальнейшего наращивания охвата вряд ли будет активным. Сейчас в качестве целей оператора на рынке следует ставить поддержание прибыльности при одновременном и последовательном наращивании доли», – поясняет Алексей Бойко, эксперт аналитической компании Мforum analitics.

По-прежнему практически отсутствует проводной ШПД в частном секторе Воронежа. При этом сами участники рынка предупреждают: «В частном секторе довольно высок стартовый платеж для нового клиента. Как следствие, абоненты, заплатившие существенные деньги за подключение, выдвигают повышенные требования к надежности и качеству сервиса, что не так просто. Требование абсолютной отказоустойчивости практически невозможно выполнить». Именно поэтому проекты по развитию ШПД в районах малоэтажной застройки операторы сейчас не заявляют. Единственный крупный провайдер, который начал строить сети в малоэтажных районах, – «Сумма Телеком», однако компания не предоставила данные об успешности проекта.

При некоторой перенасыщенности рынка в облцентре развитие проводного интернет-доступа за его пределами идет медленно, хотя аналитики считают это направление перспективным. «Рынок в крупных городах сформирован. Проникновение услуг ШПД уже достаточно высокое, и конкуренция также сильная, чего не скажешь о региональных центрах. В глубинку идут сегодня только большие операторы, – говорит гендиректор агентства TelecomDaily Денис Кусков. – Проникновение услуг высокоскоростного интернета там гораздо ниже, но и срок возврата инвестиций гораздо больше».

В последнее время в небольших населенных пунктах активно прокладывает сети «Ростелеком». По данным компании, в Воронежской области только за первое полугодие было построено более 190 км волоконно-оптических линий, что позволило улучшить качество связи в 29 населенных пунктах, а в 19 появился высокоскоростной доступ к сети интернет (по технологии «оптика до дома»).

МТС запускает сети проводного ШПД с возможностью подключения цифрового ТВ в ряде райцентров области, например в Борисоглебске. Туда компания изначально пришла с цифровым кабельным телевидением (более 90 каналов, из них 10 в HD-качестве в базовом пакете) и множеством допсервисов. В 2014 году в Черноземье сеть запущена также в Курчатове Курской области, где у компании 51% рынка ШПД и покрытие 97% многоэтажных домов, и Железногорске. «Малые города имеют большой потенциал с точки зрения подключения абонентов, ведь спрос есть, а предложения проводного ШПД зачастую недостаточно, – пояснили в МТС. – Сейчас нельзя ограничиваться областными центрами, именно поэтому мы активно развиваем фиксированные сети в регионах, в том числе в райцентрах».

Кроме того, в нескольких райцентрах из федеральных операторов присутствуют «Билайн» и ТТК. «В некоторых городах Черноземья в одном доме могут работать до 10 провайдеров. Небольшие города перспективнее в этом смысле, – отмечает директор макрорегионального филиала «Юго-Восток» компании ТТК Евгений Шевченко. – Борьба за абонентов идет прежде всего за счет повышения качества услуг и сервиса, формирования пакетных предложений».

СЕРВИСЫ ДОПОЛНИТЕЛЬНЫМИ НЕ БЫВАЮТ Проводные провайдеры в последнее время озабочены тем, что они превращаются в «трубу» для сторонних платных сервисов – в первую очередь для крупнейших агрегаторов контента, например, онлайн-кинотеатров. По мнению участников рынка, основным драйвером роста для проводных провайдеров в течение ближайших лет станет именно платное ТВ. Например, на расширении различных видеосервисов в ближайшие год-два сосредоточится «Эр-Телеком», утверждает Сергей Пухарев, руководитель службы разработки продуктов компании. «Наиболее вероятный путь развития проводного оператора – повышение выручки за счет расширения предложения видеоконтента, – поясняет господин Пухарев. – Мы видим растущий спрос и высокую конкуренцию в этом сегменте и будем бороться за абонента, в том числе и с онлайн-кинотеатрами».

Абонента заманивают не только линейным просмотром телевещания, но и архивами программ (за несколько прошедших дней), услугой мультискрин (просмотр на экранах смартфонов и планшетов).

Набирает популярность услуга «Видео по запросу», когда за небольшие деньги можно выбрать из сотен кино- и мультфильмов интересное и «арендовать» его на некоторое время. Функция записи программ практически стала стандартом для цифрового телевидения, хотя и по-разному реализуется: как правило, запись происходит на приставку, но, например, у «Ростелекома» не требуется держать ТВ-приставку включенной, хранение контента организовано на серверах оператора.

МТС, имея в Воронеже довольно широкое покрытие и большое количество абонентов кабельного аналогового ТВ, в начале 2015 года планирует перестройку сети и переход на цифровое. С одной стороны, это позволит повысить качество сервиса и средний счет абонента, с другой – требует значительных инвестиций. «Цифровое телевидение предлагает абонентам высокое качество изображения и звука, возможности управления просмотром и приема каналов в высоком разрешении, – рассказали в пресс-службе МТС. – Будущее развитие ТВ-сегмента – за универсальными услугами на базе проводного или мобильного доступа к видеоконтенту с любого устройства: от стационарных телевизоров до смартфонов и планшетов».

В 2014 году «Дом.ru» вывел на рынок ТВ-приставку второй версии, которая по сути является «экраном на сервер», что позволяет экспериментировать с сервисами, требующими высоких вычислительных мощностей. Так, в конце 2014 – начале 2015 годов планируется ввести игровую платформу, позволяющую, подключив джойстик к приставке, запускать современные игры различных жанров.

Провайдеры также стараются расширить дополнительные функции. Например, услуга «Родительский контроль» позволит ограничить телепросмотр по возрастным ограничениям (есть у «Ростелекома» и «Билайна»). «Ростелеком» предлагает сервис «Караоке» на ТВ-приставке. По сообщению компании, спрос на караоке носит сезонный характер: рост продаж ожидается традиционно в канун нового года.

«В Черноземье уровень конкуренции достаточно высок, если мы говорим об областных центрах. Борьба за клиента усложняется, и для его удержания становится все более важным качество оказания услуг с учетом нескольких факторов. В этом плане важные с точки зрения потенциала доходности дополнительные услуги не так значимы, как бесперебойность, высокая доступность и качество работы службы поддержки, – полагает Алексей Бойко. – Конечно, это не означает, что наличие допуслуг вообще не влияет на конкурентоспособность. Постепенно некоторые из них начинают восприниматься аудиторией как базовые. Важно внедрять именно такие услуги, ориентируясь на спрос клиентов, тогда как наличие нишевых услуг, таких как караоке, вряд ли стоит брать в расчет как конкурентный фактор».

Развивая идею мультиэкранности, крупнейшие провайдеры проводной и мобильной связи расширяют предложение платного ТВ и для своих мобильных абонентов. К примеру, «Билайн» в 2014 году и МТС в 2011-м запустили приложение для мобильных устройств на базе iOS и Android, позволяющее не только смотреть более 90 ТВ-каналов, но и «подписаться» на фильмы или сериалы. Абонентов привлекают также дополнительными бонусами, например, при использовании приложения интернет-трафик в сотовой сети бесплатен.

Среди инновационных разработок операторов, которыми они рассчитывают привлечь абонентов, можно отметить и программу для смартфонов/планшетов, позволяющую превратить устройство в пульт управления телеприставкой («Дом.ru»).

СРЕДНЯЯ ТЕМПЕРАТУРА ПО СЕТИ Воронежские провайдеры продолжают отчитываться о росте рынка. Общий рост числа активных абонентов, по различным оценкам, составил примерно 30% в текущем году. Воронежский филиал «Вымпелкома» сообщил о росте количества частных клиентов более чем в два раза с 2011 года, когда было закончено массовое расширение покрытия (96% домов от пяти этажей). С 2011 года количество абонентов ТТК в Черноземье увеличилось более чем в три раза за счет выхода в пять новых городов региона. За последний год более чем в три раза выросло число абонентов цифрового ТВ МТС в Центральной России (в том числе в Черноземье). При этом доля зрителей цифрового ТВ среди всех подписчиков телевидения МТС достигла 35%.

Именно расширение абонентской базы платного телевидения дает рост рынка. Так, «Билайн» оценивает примерно в 70% количество пользователей платного ТВ от собственной абонентской базы ШПД. Более 50% абонентов ТТК подключены к пакетному тарифу интернет+ТВ. А среди новых абонентов МТС более 80% выбирают сразу пакетное предложение в комплекте с телевидением.

«Многие говорят, что не смотрят телевизор, однако бывает, что даже у них он работает в фоновом режиме. И темп подключений к услуге платного ТВ говорит о росте спроса, – заметил Александр Гольняк, директор воронежского “Вымпелкома”. – Пакетные предложения – интернет+ТВ – пользуются все большей популярностью, они выгодны по цене. Парк телевизоров постепенно обновляется, а на моделях с большими экранами цифровое качество сигнала заметно повышает комфорт от просмотра. Можно предположить, что рост спроса на платное телевидение со временем будет только увеличиваться». Наиболее востребованными в ближайшем будущем, по оценкам «Дом.ru», будут две функции: «архив», который дает возможность смотреть программы или фильмы после эфира, и мультискрин, позволяющий потреблять телеконтент с того устройства, которое находится под рукой, – смартфона, планшета или ПК.

В последний год заметного роста ARPU (средний счет абонента) не отметил ни один оператор. Например, в воронежском филиале «Вымпелкома» сообщили о росте ARPU «не более чем на 10% за год». При этом увеличение выручки дает «прирост абонентской базы», а не сбор с одного абонента. Отметим, что в третьем квартале 2014 года рост ARPU абонентов проводного интернет-доступа МТС в России вырос на 6,1%, до 328 руб., показатели в Черноземье находятся примерно на том же уровне. «Последний год наш показатель ARPU практически не меняется, выручка растет за счет увеличения количества абонентов», – подтвердили тренд в ТТК. «Ростелеком» и «Эр-Телеком» не стали раскрывать данные.

«Вкладывая средства, например, в постоянное поддержание высокого стандарта предоставления услуг, оператор вправе рассчитывать на рост доходов, в том числе связанных с переходом к нему абонентов конкурента и снижением оттока собственных клиентов. Также следует помнить, что даже более высокое качество предоставления услуг не позволяет выставлять премиальные цены за услуги. Они должны определяться исходя из рыночных условий и предложений конкурентов и в идеале быть чуть ниже средних по рынку значений – это поможет решать задачу наращивания рыночной доли. Ключ к невысоким ценам при высоком качестве – постоянный контроль операторов за операционными издержками и усилия по их снижению в расчете “на абонента”», – считает Алексей Бойко.

Уже несколько лет цены на интернет-доступ не меняются и находятся на уровне 400–500 руб. в месяц, в то время как затраты провайдеров повышаются: стоимость содержания сетей растет примерно на 10-15% в год (электроэнергия, аренда площадей и прочее).