Впервые за долгое время частные конкурирующие банки объединились в борьбе за свой бизнес. Как стало известно "Ъ", главы крупнейших банков, специализирующихся на потребкредитовании, официально обратились к главе ЦБ Сергею Игнатьеву с просьбой смягчить регулирование этого сектора. По мнению авторов письма, подготовленные ЦБ регулятивные меры снизят доступность кредитов для населения и поставят под угрозу устойчивость банков, в которых объем депозитов граждан больше, чем фонд страхования вкладов.

В распоряжении "Ъ" оказалось письмо, отправленное председателю ЦБ Сергею Игнатьеву главами пяти банков, лидирующих в сегменте потребительского кредитования (ХКФ-банка, ОТП-банка, ТКС-банка, "Русского стандарта" и "Ренессанс кредита"). На документах есть отметка Банка России о получении документа 2 ноября. В этом обращении банкиры просят ЦБ пересмотреть свою позицию относительно ужесточения подходов к оценке рисков в этом сегменте, указывая, что это может привести к сокращению кредитования банками населения в целом и уходу этого направления бизнеса в теневой сегмент. "При снижении активности банковской розницы и сохранении высокого потребительского спроса граждане будут вынуждены обращаться к альтернативным источникам кредитования (микрофинансовые организации, кредитные кооперативы, ломбарды), предлагающим соответствующие услуги по более высоким ставкам,— предостерегают банкиры.— В результате вместо цивилизованного и подконтрольного рынка банковских услуг население получит услуги худшего качества и с меньшим уровнем правовой защиты". Подобного единства коммерческих банкиров не наблюдалось уже давно. За последние годы с совместными инициативами к высшему руководству страны выступали лишь главы двух крупнейших госбанков. Представители же коммерческих банков обычно предпочитали действовать обезличено — через ассоциации.

На такой жест банкиров толкнула настойчивость ЦБ в изменении ситуации на стремительно растущем рынке потребкредитования (кредиты наличными, POS-кредиты — кредиты на приобретение товаров в торговых сетях, карточные кредиты). Как говорится в письме, негативные последствия ужесточения регулирования в этом сегменте тем более вероятны, что изменения, вводимые ЦБ, носят комплексный характер. Банкиров беспокоит двукратное повышение резервирования по необеспеченным розничным ссудам с 1 марта 2013 года, одновременное введение повышенных коэффициентов риска по таким кредитам в зависимости от размера их полной стоимости (ПСК) для заемщиков, а также повышение величины операционного и рыночного риска с апреля следующего года и накладывающийся на это возврат ЦБ права ограничивать сверху ставки по депозитам граждан, за счет которых финансируют свой кредитный бизнес многие игроки.

От внедрения этих мер в первую очередь пострадают банки, работающие в сегменте POS-кредитования, как обладающие меньшей мобильностью в изменении своих продуктов. Причины этого — необходимость согласования линейки кредитов с торговыми сетями и уплаты им части своих доходов. Комиссии торговых сетей за право банков кредитовать в них могут составлять 5-10% от оборота банка в сети, что равнозначно 10-20% годовых, подтверждают участники этого рынка опасения своих коллег. В такой ситуации предложенные ужесточения могут "сделать POS-бизнес абсолютно нерентабельным" и "радикально повлиять на устойчивость кредитных организаций с высокой долей POS-кредитов в портфеле", уверены авторы письма. По данным на 1 октябре, все банки, главы которых подписали письмо в ЦБ, имеют довольно высокий уровень достаточности капитала (Н1): ХКФ-банк — 12,88%, банк "Ренессанс кредит" --13,02%, ТКС-банк — 13,72%, ОТП-банк — 16,67%, "Русский стандарт" — 14,35% (по данным отчета эмитента на 1 июля) при минимально допустимых 10%. Официально комментировать свои опасения подписанты письма "Ъ" отказались. Однако в неофициальной беседе некоторые из них признали, что, если ужесточения вступят в силу, достаточность капитала может снизиться на 1,5-4 процентных пункта в зависимости от банка, то есть у многих — до критичного уровня.

Чтобы не допустить столь радикальных последствий, банкиры предлагают ЦБ отсрочить введение ужесточений по резервам на вторую половину 2013 года и начало 2014 года, чтобы у них было время на разработку новых продуктов и увеличение капитала. Кроме того, предлагается не применять повышенные коэффициенты риска по кредитам заемщикам с положительной кредитной историей, а по остальным кредитам изменить порядок расчета их полной стоимости. Ее предлагается считать, исходя не из ожидаемых, а из фактических поступлений по ссудам (то есть исключив из расчета платежи по необслуживаемым ссудам). Это должно снизить применяемые банками коэффициенты риска, а значит, и нагрузку на их капитал. Свои предложения банкиры предлагают обсудить на встрече с руководством ЦБ.

Банкиры, не участвовавшие в подготовке письма, коллег поддерживают. "Многие из перечисленных предложений имеют большую долю рационального смысла,— считает зампред правления Сбербанка Антон Карамзин.— Особенно важным при этом кажется перенос сроков вступления в силу ужесточений, поскольку при таких фундаментальных изменениях в подходах у банков должно быть время подготовиться". "Для многих банков, особенно розничных, такие ужесточения сильно ударят по капиталу,— говорит глава банка из топ-10.— На пересмотр акцентов в бизнесе либо докапитализацию требуется время, мы бы поддержали коллег".

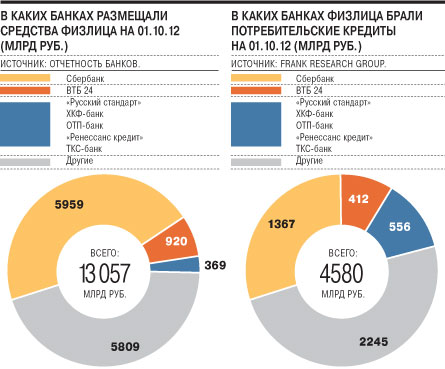

По мнению участников рынка, совершенно не прислушаться к позиции банков, в которых аккумулирована существенная часть вкладов населения: 369 млрд руб., что больше, чем в фонде страхования вкладов (189 млрд руб.), учитывая риски снижения их устойчивости, было бы странным.

Оценивая сам факт обращения представителей крупнейших игроков в сегменте экспресс-кредитования, зампред Банка России Михаил Сухов сообщил следующее: "Аргументы против ужесточений в регулировании, изложенные в письме, отражают характер бизнеса этих банков, который нас как раз и настораживает". При этом, по его мнению, ряд аргументов, приведенных банкирами, свидетельствует о преувеличенной оценке ими своих рисков. "В частности, ограничение максимальных ставок по депозитам не будет затрагивать финансово устойчивые банки, а повышение операционных рисков с 1 апреля вводится в аналитических целях и пока не будет влиять на достаточность капитала",— отметил он. Комментировать конкретные предложения банкиров господин Сухов не стал, сообщив, что ответ авторы письма получат в установленном порядке.