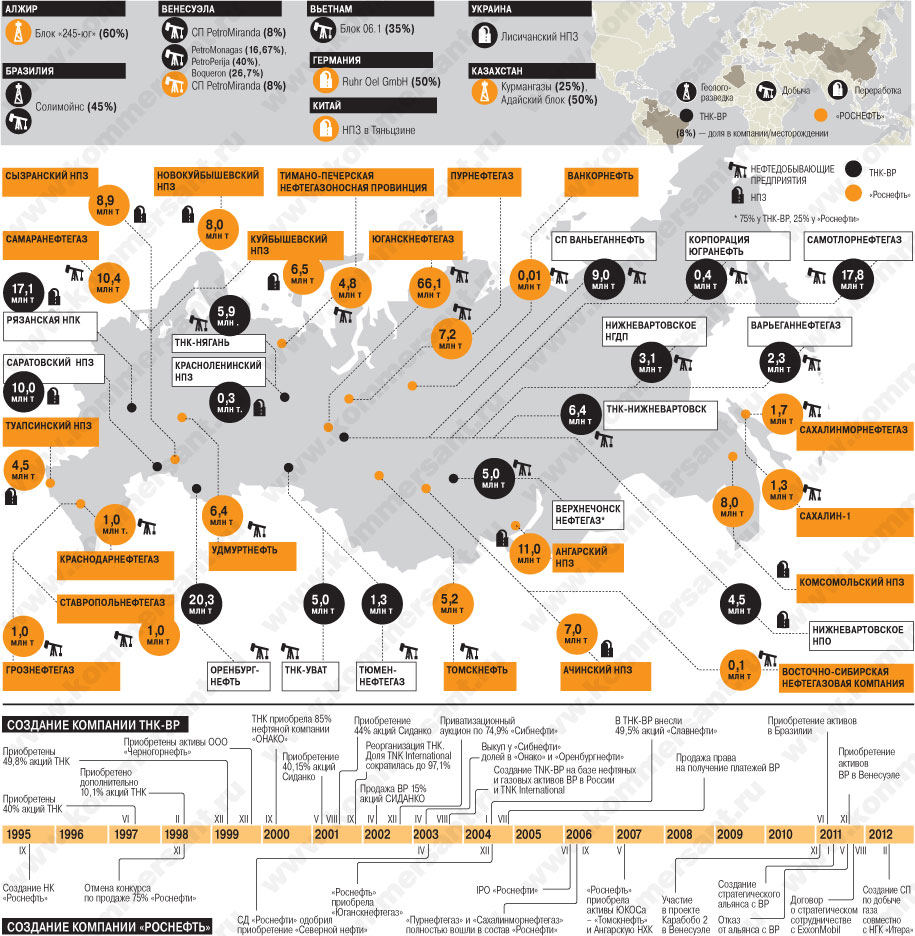

"Роснефть" получила долевую передачу

Компания может выкупить ТНК-ВР полностью

"Роснефть" может стать владельцем 100% акций ТНК-ВР. Госкомпания уже почти договорилась о приобретении 50% у ВР и рассматривает возможность выкупа оставшихся акций у российских совладельцев — консорциума AAR. Но сделка потребует более $50 млрд, только часть из которых "Роснефть" может выплатить своими акциями. У самого AAR, который хотел выкупить долю ВР, привлечь финансирование не получилось.

Сегодня в Лондоне президент "Роснефти" Игорь Сечин проведет очередные переговоры с менеджментом и акционерами ВР о приобретении принадлежащих ей 50% акций ТНК-ВР, рассказали "Ъ" источники, знакомые с ходом обсуждения. По словам одного из собеседников "Ъ", сделка находится "в очень продвинутой стадии". Но планы госкомпании неожиданно стали гораздо масштабнее. Вчера телеканал Sky News сообщил, что "Роснефть" и консорциум AAR заключили предварительное соглашение о продаже госкомпании еще 50% акций ТНК-ВР. В "Роснефти" и AAR эту информацию не комментируют. По данным Sky News, "Роснефть" может приобрести долю AAR за $28 млрд. Источники "Ъ", близкие к обеим сторонам, признают возможность такой сделки. "Но пока договоренности предварительные, ни к чему не обязывающие",— говорит один из собеседников "Ъ".

"Роснефть" еще в июле объявила, что собирается приобрести долю ВР в ТНК-ВР. Она оценивается примерно в $25 млрд. Часть средств британская компания может получить наличными, а часть — акциями "Роснефти", которые принадлежат государству. Размер пакета составит 10-12%. Собеседник "Ъ", знакомый с ходом переговоров, говорит, что "потенциальная покупка доли AAR не повлияет на сделку с ВР". "Это два параллельных процесса, от приобретения акций ВР в ТНК-ВР "Роснефть" отказываться не собирается",— говорит он.

AAR объявил о планах продать долю в ТНК-BP в начале октября. "Консорциум рассматривает для себя самые разные сценарии развития событий",— говорит источник, знакомый с деталями этого уведомления. Но процесс переговоров "Роснефти" с AAR может затянуться на неопределенное время. "Если AAR действительно готов продать свою долю, то переговоры будут вестись. Но финансирование такой сделки — очень сложный вопрос, решения которого пока нет",— считает один из собеседников "Ъ".

Договоренности между "Роснефтью" и ВР, которые в сентябре уже обсуждались топ-менеджментом компаний с президентом страны Владимиром Путиным, могут быть формализованы в ближайшее время. "Формальные вещи планируется уладить во время поездки Игоря Сечина в Лондон",— говорит один из собеседников "Ъ". AAR соперником "Роснефти" в этой сделке не станет.

Сегодня истекает срок, в течение которого претенденты на долю ВР в ТНК-ВР должны подать свои предложения. По словам источника "Ъ", знакомого с ситуацией, консорциум этого делать не планирует: в процессе переговоров с крупными банками по поводу привлечения средств для финансирования сделки выяснилось, что большинство из них уже связаны обязательствами об эксклюзивности в рамках сделки по доле ВР в ТНК-ВР с "Роснефтью". "Решение вопроса о финансировании сделки требовало больше времени, чем те две-три недели, которые оставались до подачи официального предложения о приобретении акций у BP",— говорит собеседник "Ъ".

Однако основной причиной отказа от подачи предложения стали не сложности в работе с банками, считает он. По словам источника, по мере приближения срока подачи предложения AAR "стало очевидно, что ВР не намерена всерьез рассматривать предложение AAR и что в любом случае ВР отдаст приоритет "Роснефти"". После встречи акционеров консорциума на прошлой неделе они отправили в ВР письмо, предложив британской компании нормализовать отношения и остаться партнерами в ТНК-BP.

По словам другого собеседника "Ъ", AAR также предложил выплатить около $6 млрд дивидендов ТНК-ВР. Менеджмент ТНК-ВР поддержал выплату $4,1 млрд. Но в ВР на это ответили, что для нее приоритетным вариантом является выход из нефтекомпании, говорит источник "Ъ".

Российское правительство от судьбы ТНК-ВР решило дистанцироваться. Профильный вице-премьер Аркадий Дворкович вчера лишь сказал, что "Роснефть" не обращалась к правительству по поводу покупки доли ААR в ТНК-ВP. По словам чиновника, для такой сделки совету директоров госкомпании понадобится директива, так как "речь идет об очень больших суммах, поэтому мы должны понимать, как это скажется на финансовом положении, откуда приходит финансирование". До сих пор правительство возражало против новых сделок "Роснефти". В частности, сам Аркадий Дворкович в конце сентября говорил "Ъ", что "принципиальная позиция в следующем — государство не должно расширять свое прямое участие в экономике, в том числе путем покупки частных компаний государственными". Но теперь вице-премьер звучит гораздо мягче, отмечая лишь, что "госкомпании не должны участвовать в процессе приватизации".

У "Роснефти" есть разные варианты финансирования сделки, отмечает Валерий Нестеров из Sberbank Investment Research, от синдицированного кредита до льготного займа от китайских госбанков и привлечения партнера. Госкомпания имеет амбициозную задачу стать крупнейшим мировым игроком, сделка также позволит решить вопрос сложностей в управлении, которые возникнут с консорциумом AAR, отмечает аналитик. Участие AAR в акционерном капитале ТНК-ВР "Роснефти" не нужно, потому что это создаст сложности в управлении, особенно если консорциум реализует часть своих акций инвесторам, соглашается аналитик UBS Константин Черепанов. В то же время он не исключает, что сначала "Роснефть" приобретет долю AAR и будет оставаться партнером ВР по компании, консолидировав ее долю со временем. По оценке Дениса Борисова из Номос-банка, после консолидации ТНК-ВР соотношение чистого долга "Роснефти" (сейчас он составляет около $20 млрд) к EBITDA составит 2, что не является критичным показателем: на этом уровне он уже был после приобретения активов ЮКОСа и потом существенно снизился.