Большинство потребителей товаров класса люкс предпочитают делать покупки за границами России. Однако в обозримом будущем ситуация может измениться. Один из самых феодальных рынков на глазах приобретает цивилизованные формы, а поделившие его некогда монополисты теряют свое положение. Цены в итоге становятся не такими дикими.

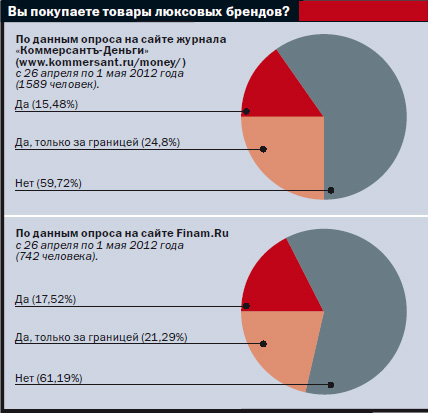

Россияне — любимые клиенты Chanel, Prada, Gucci, Dior, Louis Vuitton и десятков других крупнейших брендов класса люкс. Каждый четвертый (а для некоторых марок — каждый второй) покупатель этих брендов в США и Европе — русский. Загадка российского рынка luxury в том, что стоимость аналогичных товаров на нем отличается от европейской в два раза, от американской — как минимум в три, и потому 60% покупок такого рода россияне до сих пор совершают за рубежом.

Сегодня, как уверяют игроки, на российском рынке как раз происходит перелом. "К 2014 году около 70% покупок люкса будет совершаться россиянами внутри страны",— уверена Екатерина Петухова, управляющий директор компании Esper Group, специализирующейся на оказании услуг в индустрии моды. Такие прогнозы подкрепляются и показателями роста российского рынка люксовых товаров. Консалтинговые компании и непосредственные игроки рынка выдают разную статистику, но сходятся в одном: динамика развития — положительная. Так, по данным американской консалтинговой компании Bain & Co., прирост рынка в России за 2010 год составил 9%, а за 2011 год — 12%. Екатерина Петухова также отмечает, что в 2011 году рынок вырос на 11,1%, и это по сравнению с 8,45% роста в сфере продаж обычной одежды, обуви и аксессуаров. Совладелец "Люкс-холдинга" и сети бутиков "Лувр" Владимир Воронченко говорит, что за последние два года российский рынок люксовых товаров оживился настолько, что прирост за 2011 год по сравнению с 2010-м составил 30%, и в этом году будет то же самое.

Разница в показаниях объясняется тем, что ключевые игроки данные о себе не раскрывают. Поэтому точно неизвестен и годовой объем рынка luxury, по разным оценкам составляющий от €5 млрд до €7 млрд. Но положительная новость заключается в том, что игроков становится больше и расширение происходит за счет включения в игру самих производителей товаров роскоши.

Столпы ритейла

Появившийся в России в начале 90-х рынок товаров класса люкс фактически был поделелен между тремя игроками. Тогда мировые производители дорогой одежды, часов и ювелирных украшений даже не помышляли о бизнесе в России, и немногочисленные дистрибуторы легко добивались от пугливых иностранцев эксклюзивных прав на продажу их товара. Одной из первых на рынок в 1991 году вышла компания Bosco di Ciliegi Михаила Куснировича. Из трех сегментов люксовых товаров — luxury, premium и upper middle — компания сделала ставку на premium. Решение оказалось стратегически верным: именно этот сегмент до сих пор сохраняет лидерство в общих продажах люксовых товаров (45% в 2010 году). За 20 лет работы на рынке в портфеле группы оказалось более 80 монобрендовых бутиков, среди которых Barbara Bui, Iceberg, Jean Paul Gaultier, Kenzo, La Perla, Max Mara, Moschino, Pollini и многие другие. Кроме того, сейчас группа развивает мультимарочные магазины (BoscoFamily, BoscoScarpa и др.), выпускает спортивную одежду под маркой BoscoSport, а также владеет магазинами парфюмерии и косметики Articoli, ювелирным и часовым бутиком Sublime by Bosco, салонами красоты, кафе и ресторанами, стоматологической клиникой и аптекой.

Следом за Bosco di Ciliegi на рынок в 1993 году вышла компания "ДжамильКо", основанная бизнесменом Халедом Джамилем. "ДжамильКо" постаралась охватить все сегменты люксовых товаров, представив в России целый спектр различных по стоимости брендов: Burberry, Chaumet, Dormeuil, Hermes, J. M. Weston, Salvatore Ferragamo, Sonia Rykiel, Wolford, Escada, De Beers. 120 магазинов группы расположены в Москве, Петербурге и городах-миллионниках. Кроме того, у "ДжамильКо" есть дочерняя компания ЛВБ, которая занимается продажами в России одежды класса масс-маркет Naf Naf, Chevignon, Timberland, Desigual, New Balance и Berghaus.

Наконец, в 1994 году на рынок вышла тяжелая артиллерия. Основанная Леонидом Фридляндом и Леонидом Струниным компания Mercury монополизировала цвет luxury-рынка. В их портфеле оказались марки Chanel, Prada, Armani, Gucci, Patek Philippe, Dolce & Gabbana, Tod's, Rolex, Brioni, Bvlgari, Tiffany & Co., Valentino, Yves Saint Laurent, Baccarat, Chopard, торговый дом стал эксклюзивным дистрибутором на территории России автомобилей марок Bentley, Ferrari, Maserati, Bugatti, Lamborghini. Заключив с многими из этих компаний договоры, согласно которым торговать их продукцией в Москве больше никто не имел права, Mercury сама устанавливала размеры наценки, которая, по словам участников рынка, всегда была на порядок выше общепринятой. Компания стала настоящим супермаркетом для миллионеров, и игроки помельче могли как-то конкурировать с Mercury только в отдельных нишах. Так, группа компания "Калигула" и холдинг "Седьмой элемент" налаживали собственные контакты в реализации консервативных мужских костюмов, "Люкс-холдинг" — в ритейле ювелирных изделий и часов, а группа компаний "Крокус" — в сегменте дорогой обуви.

Новые тенденции на рынке привели к тому, что именно Mercury в силу своей консервативности и ставки на монополизм стала терять одного клиента за другим. Дома высокой моды освоились на рынке и все чаще хотят вести игру самостоятельно.

Компания Prada самостоятельно вышла на российский рынок люксовых товаров, чтобы наконец добраться до регионов

Фото: Александр Миридонов, Коммерсантъ

Без посредников

В качестве самостоятельного игрока первопроходцем на рынке luxury стала компания Louis Vuitton, которая в 2002 году отказалась от услуг сразу нескольких своих дистрибуторов. Смельчаку предрекали провал, но торговый дом с успехом открыл первый магазин в Столешниковом переулке, затем в ГУМе, а потом и в регионах и с тех пор наслаждается ежегодным ростом продаж на 15-20%. Самый неприятный для всех вопрос — с российской таможней — LV решила, заключив договор с международной логистической компанией Daher.

Именно "серые" схемы, которые использовали российские партнеры, завозившие товар в страну по заниженным ценам, стали неофициальными причинами разрыва с ними многих других известных брендов. Дистрибуторы не стеснялись провозить через таможню дорогие костюмы за $5-8, продавая их здесь уже за $1,5-$3 тыс. Иногда luxury-продукция проводилась через таможню и на вес — как секонд-хенд. Все это увеличивало прибыль ритейлеров в разы, что заставляло их скрывать от брендов свои истинные доходы. Так, ходили слухи, что марка Guess, долго работавшая с компанией "ДжамильКо", разорвала с нею контракт именно из-за разногласий в стандартах ведения таможенных дел.

Еще одной причиной новых расторжений договоров на эксклюзивные права продажи стали подделки, продавать которые в общем потоке качественной продукции не стеснялись дистрибуторы. По данным участников рынка, именно "фейковые" сумки Chanel стали причиной разрыва отношений этого бренда с Mercury в 2006 году. Для Mercury, нужно сказать, это был серьезный удар: продажи Chanel, по некоторым данным, занимали до 10% в обороте холдинга.

В 2010 году расстались Mercury и Prada. В качестве причины источники на сей раз указывали желание Prada проводить экспансию в регионы. Помимо этого бренда торговый дом Mercury лишился за последнее время и таких марок, как Armani, Breitling (швейцарская марка дорогих часов) и Lamborghini.

Сама Mercury случившееся никак не объясняет. На рынке же эти события оценивают в основном позитивно. "Можно называть десятки причин, но на самом деле это всего лишь следствие того, что рынок стал более цивилизованным,— объясняет Иван Федоров, президент ГК "Калигула".— Прозрачные условия игры сразу же сводят на нет потребность в посредниках. К примеру, на растущем рынке люксовых товаров в Китае потребность такая еще велика, потому что там есть множество ограничений на работу иностранных компаний в стране".

Потеря эксклюзивных прав на продажу сильно бьет по бизнесу крупнейших игроков рынка, уверен совладелец "Люкс-холдинга" и сети бутиков "Лувр" Владимир Воронченко: "У них есть торговые площади и возможность постепенно уходить в сторону коммерческой недвижимости, однако доходы от сдачи в аренду куда меньше, чем от самих продаж".

Недвижимостью столпы рынка товаров класса люкс себя, нужно сказать, обеспечили, поделив или создав под себя ключевые объекты роскоши Москвы и Санкт-Петербурга. ГУМ является территорией Bosco di Ciliegi, Столешников переулок освоен "ДжамильКо", а Mercury владеет почти всеми оставшимися точками — контрольным пакетом акций ЦУМа, улицей бутиков в Третьяковском проезде, торговым домом "Москва", объектами на Кутузовском проспекте, а также площадками в Санкт-Петербурге, Сочи, Краснодаре и других городах России. Владелец Crocus Group Арас Агаларов на фоне все большего количества брендов, выходящих на рынок самостоятельно, и вовсе в прошлом году решил уйти из luxury-ритейла, сосредоточившись на строительстве и сдаче в аренду торговых площадей. В первую очередь — в принадлежащем ему "Крокус Сити Молле".

Недосягаемые цены

Ставить крест на ритейловом бизнесе люксовых товаров все же рано. Есть, например, абсолютно неосвоенные регионы. Сейчас, по словам Екатерины Петуховой, 59% всего люкса продается в Москве, 16,4% — в Санкт-Петербурге, во всех остальных городах и регионах — всего около 25%. Кроме того, на этот рынок по-прежнему можно попасть с помощью новых, агрессивных и молодых марок, которые еще нуждаются в российских партнерах. Правда, работать с ними все равно придется по-другому. Оксана Бондаренко рассказывает, что модель бизнеса ее шоу-рума "Ли-Лу" строится на партнерских отношениях с люксовыми брендами. "Если дистрибутор зачастую владеет эксклюзивными правами на реализацию и контролирует весь процесс сам — закупает товар, ввозит его и реализует, то мы занимаемся больше развитием бренда,— поясняет она.— Наши клиенты вполне самостоятельны, мы лишь помогаем им с продвижением марки, с его рекламой и так далее. Думаю, это сейчас более интересный путь".

По ее словам, количество брендов, самостоятельно ведущих свой бизнес в России, будет только расти, и это очень хорошо для рынка. "Это, конечно, не приведет к обвалу цен,— считает она.— Подешеветь товары могут только при резком падении их ввозной стоимости. Но цены все-таки будут снижаться, а кроме того, рынок будет качественно расти, а сервис — только улучшаться".

Сейчас в России практикуется примерно тройная наценка на люксовые товары, то есть итоговая цена в три-четыре раза больше цены производителя. "Высокие цены объясняются, конечно же, не жадностью предпринимателей, а существующими экономическими предпосылками: таможенными пошлинами и налогами,— говорит Иван Федоров.— Даже вышедшие самостоятельно на рынок бренды не намного снизили стоимость своих люксовых товаров. То есть там изначально произошел отскок за счет отсутствия необходимости отдавать часть прибыли дистрибутору, но потом он в значительно части своей вернулся. Ведь для того, чтобы существенно снизить цены, нужно резкое повышение эффективности бизнеса. То есть, например, компании должны увеличить свой товарооборот в России в 2-2,5 раза".

Все опрошенные игроки рынка люксовых товаров жалуются на то, что "компании, которые пытаются прозрачно вести свой бизнес", неимоверно страдают от высоких таможенных пошлин, долгой процедуры оформления бумаг, а также существующей рокировки таможенной стоимости, когда сотрудники таможни могут, не глядя в декларацию, сами определять цену товара. При этом, например, понижение таможенной пошлины на ввозимые в страну наручные часы с 20% до 10% к снижению цен на рынке данных товаров не привело. Игроки обнадеживают реальных и потенциальных покупателей: дальше будет лучше. "Перспективным направлением на этом рынке сейчас станет развитие стоковых продаж,— уверена Оксана Бондаренко.— В июле в торговом центре "Белая дача" появится свой Outlet. Думаю, что следом появятся и другие места, в которых можно будет купить люксовую одежду прошлых коллекций по гораздо более низкой, чем обычно, цене". Впрочем, привычный для этого рынка уровень доходности участники рынка снижать тоже не собираются. По мнению большинства экспертов, ключевые игроки сегодня имеют прибыль не ниже 30%, что сопоставимо с прибылью в нефтяной и газовой отраслях. Поэтому и аналитики, и участники рынка считают, что европейских цен на товары luxury у нас не будет никогда.