Владелец компании «Обувь России» Антон Титов придумал новый формат розничной торговли и рассчитывает за три года создать крупнейшую в стране сеть обувных магазинов. Правда, пока ему не удалось стать лидером даже в родном Новосибирске.

|

Отцы и дети

КАК-ТО В 2002 ГОДУ Антон Титов приехал на обувную выставку в

Дюссельдорф. Его отец Михаил Титов, основатель обувной фабрики

«Вестфалика», всерьез рассчитывал наладить продажи своей обуви в

Европе. Ему даже удалось выйти на крупнейшую в Германии обувную

розничную сеть Deichmann и убедить их представителя посетить стенд

«Вестфалики».

«Мы будем покупать вашу обувь за $10»,— бросил на ходу спешащий

куда-то ритейлер. «Это отрезвило, ведь себестоимость той обуви была

$20,— вспоминает Антон.— Я понял, что мир сейчас не

производственный, всем заправляют продавцы». Отец придерживался

иного мнения. Отставной военный Михаил Титов запустил с нуля в 1995

году обувную фабрику и стал одним из крупнейших производителей в

России — в начале 2000-х он выпускал 1 млн пар обуви в год, а

оборот чуть-чуть не дотягивал до 1 млрд руб. (по объемам

производства с «Вестфаликой» мог сравниться лишь челябинский

«Юничел»).

Титов-старший сделал ставку на полный производственный цикл —

«Вестфалика» сама выпускала стельки, подошвы и колодки, хотя обычно

все эти комплектующие обувные фабрики закупают на стороне. Компания

даже приобрела в Европе меховое производство и перевезла его в

Новосибирск — на нем шились меховые подкладки для обуви

«Вестфалики», а также шубы для сторонних заказчиков.

«Настоящее натуральное хозяйство»,— комментирует Александр Фелюрин.

А вот сбыт обуви был отдан на откуп независимым оптовикам и более

ста франчайзинговым магазинам, работавшим под вывеской

«Вестфалика». Их фабрика поддерживала маркетинговыми бюджетами и

сбывала через эту сеть большую часть своей обуви.

«Нас сильно расслабил кризис 1998 года,— рассказывает пришедший

работать на фабрику в 17 лет Антон Титов.— Внезапно долларовая

себестоимость обуви стала падать вместе с дешевеющим рублем,

рентабельность возросла в несколько раз. Основной проблемой было

успеть произвести товар, а не заморачиваться с продажами».

Спустя пять лет заморочиться все-таки пришлось — эффект слабого

рубля сошел на нет, а бороться ценами с китайцами стало невозможно.

В итоге летний ассортимент к 2003 году приносил фабрике одни

убытки. «Кризис назрел — наши франчайзи втихую закупали летние

туфли у конкурентов, прибыль заводу приносила только зимняя женская

обувь,— вспоминает Антон Титов.— Я видел перспективы в рознице, а

отца больше интересовали производственные процессы».

Неудивительно: в 2003 году новосибирский обком КПРФ выдвинул

Михаила Титова кандидатом в губернаторы Новосибирской области.

Имидж крепкого производственника кандидату был явно на руку.

Правда, в итоге выборы Титов-старший все-таки проиграл.

|

ТИТОВ-МЛАДШИЙ политических амбиций отца не разделял. В 2003 году он организовал свою компанию «Обувь России». Она принялась развивать розничную сеть среднеценовых магазинов «Вестфалика», конкурируя при этом с франчайзинговой сетью, которую сам же Антон и создал для отца.

«Обувь России» закупала обувь не только у «Вестфалики», но и у других игроков — сначала у оптовиков, а спустя пару лет Титов стал самостоятельно размещать заказы на китайских и российских фабриках.

«К счастью, порог входа в этот бизнес оказался невелик — оптовики тогда давали товарные кредиты, а арендные ставки на торговые площади были вполне разумными»,— вспоминает Титов. Уже к концу 2005 года Антон открыл 45 магазинов «Вестфалика», а выручка «Обуви России» превысила 300 млн руб. Это даже позволило Титову провернуть свою первую M&A-сделку — выкупить сеть из 16 магазинов компании «Рособувьторг» (объем сделки стороны не раскрывают).

В этот момент «Обувь России» неожиданно стала обладателем еще одного актива: Титов-старший передал Титову-младшему производственные мощности «Вестфалики», сохранив, впрочем, за собой ее помещения. Сейчас Антон у отца эту площадку арендует.

«Михаила Титова подкосила неудача на губернаторских выборах. Он практически отошел от дел»,— делится информацией источник СФ. Дела у фабрики к тому времени шли совсем плохо — «Обувь России» отказалась закупать очередную летнюю коллекцию «Вестфалики», так как Антона не устраивал ее дизайн. Франчайзинговая сеть практически развалилась, не выдержав конкуренции с компанией Титова.

В 2006 году фабрика встала. Антон Титов подумывал совсем отказаться от собственного производства, но потом решил-таки сохранить семейный бизнес. Пришлось идти на непопулярные меры — увольнять людей, сокращать объемы производства, сконцентрировавшись только на пользующейся спросом зимней женской обуви. Сейчас «Вестфалика» выпускает всего 14–20 тыс. пар в месяц (тогда как производственные площадки, к примеру, Ralf Ringer — около 100 тыс.). Причем Титов по-прежнему четко разводит производственный и розничный бизнес — лишь около 20% обуви, продающейся в его магазинах, выпущено на «Вестфалике», а фабрика в свою очередь шьет обувь по заказу других ритейлеров — конкурентов «Обуви России».

|

ВПРОЧЕМ, перспективы обувного производства волнуют Антона Титова гораздо меньше, чем развитие собственного розничного бизнеса. В апреле 2007 года он первым среди российских обувщиков разместил вексельный облигационный заем на общую сумму 220 млн руб. «Быть первопроходцем всегда трудно,— говорит руководитель департамента по работе с инвесторами консультанта „Обуви России“ компании БКС Нина Сухорослова.— „Обуви России“ пришлось отвечать за всю отрасль». Впрочем, дебют удался — спрос на векселя превысил предложение в три раза. В середине 2008 года компания собирается выпустить облигации, а к 2011-му, чем черт не шутит, провести IPO — в «Обуви России» готовятся вести отчетность по МСФО.

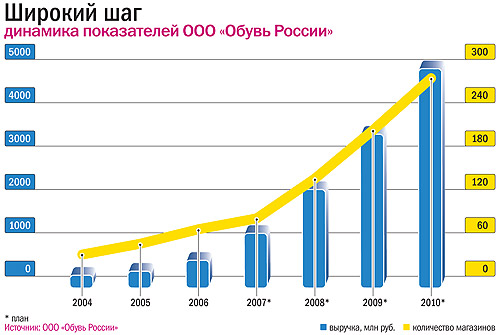

Деньги Титову нужны позарез — к 2011 году он рассчитывает расширить сеть своих магазинов с 90 до 270 и нарастить оборот с 1,2 млрд до 5 млрд руб.— таких амбициозных планов не анонсировал еще никто из российских обувщиков. Даже с учетом того, что вся прибыль будет направляться на развитие, для этого бизнесмену необходимо еще 1,5 млрд руб.

«Рынок обуви пустой и не развитый. Значит, самое время его консолидировать»,— рассуждает Титов. По расчетам аналитической компании «Экспресс-обзор», объем обувного рынка — около $21,5 млрд. Это больше, чем, например, рынок мобильных телефонов ($6,7 млрд), бытовой техники ($8,3 млрд), но при этом здесь совсем нет крупных игроков. Сетевая розница покрывает всего 10% рынка. По данным Discovery Research Group, каждый из крупных игроков — «Центробувь», Ecco, Monarch, «Эконика», Ralf Ringer, «Монро», «Обувь России» и «Терволина» — занимает не более 1% рынка. К примеру, у лидера, «Центробуви», выручка в прошлом году, по данным СФ, не превысила $117 млн.

Владелец компании Ralf Ringer Андрей Бережной с доводами Титова отчасти согласен: «Рыночных ограничений для быстрого роста сейчас нет, но нет и внятной структуры потребления. Очень сложно планировать ассортимент, когда вкусы потребителей и их предпочтения постоянно меняются».

Однако убедить инвесторов в реальности грандиозных планов будет не так-то просто. «Обувной рынок действительно не консолидирован, но это вовсе не означает, что именно „Обуви России“ суждено стать его лидером. Сейчас компания в конце первой десятки и ей надо придумать что-то действительно инновационное, чтобы опередить конкурентов»,— считает директор по исследованиям Discovery Research Group Александр Болтавин. Как раз с инновациями у «Обуви России» все в порядке.

Обувь просто о…еть

НЕ ТАК ДАВНО Антон Титов прочитал книгу журналиста СФ Максима

Котина «Чичваркин Е…гений». С тех пор судьба создателя «Евросети»

не дает ему покоя — он постоянно приводит в пример рынок сотового

ритейла и вспоминает случаи из жизни Чичваркина. «Обувной рынок

отстает в развитии от сотового ритейла на пять-семь лет, так что

ничего не мешает нам повторить взлет „Евросети“»,— мечтает

Титов.

Как и «Евросеть», этой весной «Обувь России» стала продавать свой

недорогой товар в кредит. «Мы тоже подумывали об этом,—

рассказывает директор по маркетингу новосибирской обувной компании

„Монро“ Андрей Калмыков.— Но когда средняя стоимость пары обуви 1

тыс. руб., говорить о кредитах как-то не совсем логично». Титова

это не остановило — он провел в свои магазины интернет, установил

компьютеры и заключил договор с банком «Русский стандарт». В итоге

сейчас магазины «Обуви России» продают более 20% обуви в кредит, а

в некоторых точках доля кредитных продаж доходит до 50%. «Своей

программой они собрали с рынков небогатых покупателей»,— отмечает

Александр Фелюрин.

В маркетинговой политике Титов тоже пошел по следам Чичваркина,

сделав ставку на агрессивную рекламу с поправкой на более взрослую

и консервативную целевую аудиторию. В 2007 году «Обувь России»

потратила на рекламу около 60 млн руб.— чуть меньше, чем самые

активные рекламодатели Ecco и Ralf Ringer (по оценкам, они

расходуют 70–80 млн руб.), но больше, чем остальные игроки. Часть

бюджета ушла на нетрадиционный BTL. Титов не стал раздевать

покупателей или устраивать драки в грязи, но тоже сумел удивить

клиентов. «Сентябрь для обувных дискаунтеров — провальный месяц,—

рассказывает он.— Наши покупатели едут на дачи копать картошку».

Чтобы все-таки заманить дачников в магазины, «Обувь России» решила

пополнить ассортимент. Компания закупила партию лопат и стала

продавать их по 110 руб.— ниже закупочной цены. Затем настал черед

крышек для солений, а прошлогодней зимой в магазинах появились

валенки. В этот зимний сезон Титов обещает продавать по дешевке

беговые лыжи.

|

Аренда оптом

НО УБЕЖАТЬ от конкурентов на одних только лыжах вряд ли получится.

И помимо агрессивного маркетинга Антон Титов придумал для своей

компании новый ускоритель.

Однажды он прогуливался по Остенштрассе в Дюссельдорфе и поразился

обилию различных обувных магазинов, но еще больше его удивил тот

факт, что большинство этих розничных точек принадлежат одному

игроку — компании Deichmann. Теперь Титов решил скопировать

стратегию одного из мировых лидеров. Не выстроив толком федеральную

сеть магазинов «Вестфалика» (сейчас в ней около 70 торговых точек),

Титов начал экспериментировать с форматами. В прошлом году он

запустил сеть дискаунтеров «Пешеход» (женские зимние сапоги там

можно купить за 1,5 тыс. руб.), а в этом — премиальную сеть Emilia

Estra (4–5 тыс. руб. за сапоги). Для первой сети закупаются стоки

со всего рынка, а в разработке моделей для второй принимают участие

итальянские дизайнеры (производится обувь, правда, в Китае). По

замыслу «Обуви России», эти сети удачно дополнят работающую в

среднем ценовом сегменте «Вестфалику» (сапоги там продаются по 3

тыс. руб.). «Имея один брэнд и один тип магазинов, лидером рынка не

станешь»,— убежден Титов.

Затея разумная, хоть и рискованная. Эксперименты с форматами —

недешевое удовольствие. «В среднем ценовом сегменте самая

ожесточенная конкуренция. Нужно уходить вверх или вниз»,— убежден

владелец сети обуви и одежды «Камелот» Евгений Власов, сделавший

ставку на недорогие молодежные магазины. Но Титов идет одновременно

и вверх, и вниз, и остается на среднем уровне.

Запустив три сети в разных ценовых сегментах, Титов вскоре придумал

очередное ноу-хау — торговый формат шуз-корт. В октябре «Обувь

России» хотела арендовать 100 кв. м под свой магазин в новом ТЦ в

Омске, но девелопер не спешил принять предложение ритейлера. «Тогда

мы сделали ход конем — предложили арендовать весь этаж»,—

рассказывает руководитель омского филиала сети Алексей Колоколов. В

итоге арендную ставку удалось уронить с 1200 до 900 руб. за

квадратный метр в месяц, а «Обувь России» открыла все три своих

магазина по соседству.

Вообще-то шуз-корты существуют уже давно. Это удобно для

покупателей, которые могут в одном месте получить большой выбор

обуви. Инновация Титова в том, что он первым среди обувщиков

решился управлять этим процессом, арендуя площадку оптом. Помимо

скидок по аренде это позволяет экономить на логистических издержках

за счет объединения поставок и складов.

Идея так понравилась Титову, что для пополнения ассортимента он

стал торговать обувью конкурентов — заключил договор на продажу

обуви Ralf Ringer. «Шуз-корт — это здравая и действительно новая

идея, которая позволяет диверсифицировать риски аренды,— уверен

Андрей Бережной.— Главное теперь сбалансировать ассортимент, чтобы

соседние магазины не „воровали“ клиентов друг у друга».

Но вот проблема — несмотря на все свои инновации и амбиции Антон

Титов до сих пор не сумел стать лидером даже в сибирском регионе.

Новосибирская «Монро» не раскрывает свои обороты, но опережает

«Обувь России» и по выручке, и по объемам торговых площадей, что

признает сам Титов. «Сеть „Вестфалика“ пока не реализовала весь

свой потенциал — она может расти в существующем формате,—

рассуждает Андрей Калмыков,— а параллельный запуск еще двух

проектов многократно усиливает риски и рассредоточивает

ресурсы».

Не исключено, что первопроходец Титов чересчур торопит события и на

некоторых резких поворотах ему не помешало бы слегка притормозить.

К примеру, для начала выстроить бизнес «Вестфалики», а затем

тиражировать другие сети и придумывать торговые форматы. «Но ведь в

нашем предпринимательском деле без амбициозных целей вообще делать

нечего»,— поддерживает молодого конкурента Андрей Бережной. Уж

чего-чего, а амбиций и новых идей у Антона Титова хватает с

лихвой.