Номос-банк и чешская PPF Group решили создать первый на российском банковском рынке совместный холдинг. Удастся ли партнерам «скрестить» корпоративный банковский бизнес «Номоса» с чешским опытом потребкредитования?

|

До сих пор иностранные банки с удовольствием приобретали доли в российских кредитных организациях или покупали их целиком. Societe Generale владеет 20-процентным пакетом акций Росбанка и имеет опцион на приобретение еще 30% акций за $1,7 млрд, группа Raiffeisen проводит слияние с Импэксбанком, а бельгийская KBC Group приобрела 92,5% Абсолют банка за $1 млрд. Однако совместных с зарубежными финансовыми организациями холдингов на российском банковском рынке пока не было. Если сделка «Номоса» с PPF Group будет завершена (пока стороны лишь подписали меморандум о партнерстве), она создаст прецедент. Хотя утверждать, что их примеру тут же последуют другие банки, было бы преждевременно: обстоятельства, подтолкнувшие игроков к странному союзу, весьма специфичны.

В детский сад

Первого заемщика «Номоса» по имени Паша Дмитрий Соколов помнит до

сих пор. Настолько хорошо, что мог бы даже поставить ему памятник,

подобный мемориалу в честь первого вкладчика Сбербанка

Николая Кристофари, недавно установленному рядом с

офисом этой государственной организации. Останавливает Соколова

только одно прискорбное обстоятельство: кредит Паша так и не

вернул.

В смутном 1993-м старые знакомые из компании ИСТ предложили двум

внешнеторговым работникам — самому Соколову и нынешнему главе

Евразийского банка развития Игорю Финогенову —

попробовать «торговать деньгами». Это проще, чем

металлоконструкциями, рассудили друзья — и арендовали под

банковский офис комнату в детском садике. Вскоре «детсадовцы»

шагнули в корпоративный бизнес: более надежных, чем Паша, клиентов

разыскали акционеры группы ИСТ во главе с Александром

Несисом — ходили по знакомым и оповещали их о том, что в

компании завелся собственный банк. Помогли и связи возглавившего

банк Игоря Финогенова, который, работая в Торгово-промышленной

палате, одно время занимался военно-промышленным комплексом и был

знаком с директорами многих оборонных предприятий. Также с помощью

знакомых в числе клиентов появились предприятия системы

Минатома.

За 14 лет своего существования «Номос» превратился из детсадовской

игрушки в мощный корпоративный банк: по объему активов и размеру

собственного капитала он уже несколько лет входит в двадцатку

крупнейших российских банков, кредитуя клиентов в таких сферах, как

ВПК, атомная энергетика и золотодобыча.

СПРОС ЗАРУБЕЖНЫХ ИНВЕСТОРОВ на акции российских банков велик как никогда. Так, в ходе дополнительной эмиссии Сбербанк привлек $8,8 млрд, а ВТБ за время IPO — около $8 млрд, что стало крупнейшим в мире первичным размещением первой половины 2007 года. О планах проведения IPO заявляли «КИТ финанс», Газпромбанк, МДМ-банк и прямой конкурент «Номоса» банк «Зенит». Другой ближайший соперник — Промсвязьбанк, также игравший в основном на рынке корпоративного кредитования, сейчас активно развивает банковский ритейл. Между тем рынок потребительского кредитования переживает не лучшие времена. С 1 июля 2007 года ЦБ обязал банки раскрывать эффективные ставки по кредитам. Это серьезно ударит по банкам, специализирующимся на экспресс-кредитовании,— им придется либо снижать ставки, либо терять клиентов, объявляя реальные проценты. Многие игроки этого рынка, включая лидеров — «Хоум кредит», «Русский стандарт» и «Ренессанс Капитал», начинают переориентацию на менее рискованные сегменты ипотеки и автокредитования.

В узких кругах

|

Пока банк работал в основном на рынке корпоративного кредитования и проектного финансирования, отсутствие внятного имиджа не слишком мешало. Однако прошлой осенью в Номос-банке решили провести IPO. Сначала предполагалось разместиться в 2008 году, а позже и вовсе было решено идти на биржу сразу после ВТБ — летом 2007-го. Стать первым частным банком, проведшим IPO,— хороший способ обрести известность.

Предпродажные мероприятия стали заметны весной: к маю банк вполовину сократил состав правления, перерегистрировался из ЗАО в ОАО и оптимизировал структуру капитала. В частности, доли в банке приобрели его конечные бенефициары: Александр Несис (20%), Николай Добринов (15%) и Алексей Гудайтис (15%), а ООО «ИСТ-капитал» вышло из состава акционеров банка.

Несмотря на ставшую более прозрачной структуру, известность, которая ожидала банк после IPO, могла оказаться вовсе не того рода, на которую рассчитывали его акционеры. «После всех предыдущих сделок M&A стало понятно: только банк, обладающий развитой инфраструктурой и большим кредитным портфелем на рынке розничного кредитования, может быть оценен достаточно высоко, как, например, „Абсолют”»,— поясняет аналитик ФК «Уралсиб» Леонид Слипченко.

Развитой розницей «Номос» похвастаться не мог, хотя Соколов и старался позиционировать банк как универсальный. У Номос-банка сильные позиции на рынке корпоративного кредитования и проектного финансирования, он является одним из крупнейших операторов рынка ценных бумаг, а вот доля розничного бизнеса в его портфеле, по оценкам старшего аналитика компании «Русрейтинг» Юлии Архиповой, не превышает 3%. В такой ситуации, предрекали аналитики, за 20% акций банк смог бы выручить не более $200–250 млн.

Кроме того, в отсутствие не только розницы, но и серьезной региональной сети (16 филиалов) «Номос» вряд ли мог рассчитывать на то, что им заинтересуется стратегический иностранный инвестор.

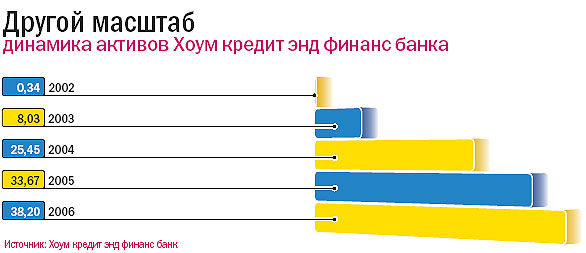

Чешские товарищи

Отговорить от заведомо невыгодного IPO акционеров банка удалось

консультанту — The Boston Consulting Group. Одновременно с

объявлением о том, что публичное размещение откладывается «на

неопределенный срок», в середине мая Номос-банк подписал меморандум

«о взаимопонимании с целью достижения стратегического партнерства»

с чешской компанией PPF Group, у которой уже есть один российский

актив — «Хоум кредит энд финанс банк» (ХКФБ), занимающий 22% рынка

потребительского кредитования (второе место после «Русского

стандарта»). Подписание договора должно привести к созданию

универсальной банковской группы, которой владельцы Номос-банка

должны передать свои акции, а PPF — акции ХКФБ. Взамен акционеры

кредитных организаций получат доли в холдинге. Пропорции, в которых

«Номос» и PPF будут владеть акциями новой компании, должны быть

рассчитаны после аудита банков за первое полугодие — примерно в

сентябре этого года. Однако, полагают аналитики, контролировать

холдинг скорее всего будут чехи. Сделку планируется закрыть в

четвертом квартале.

При этом в рамках холдинга банки продолжат самостоятельное развитие

— условием сделки является неизменность как политики, так и

состава менеджмента обеих организаций. Сферы деятельности

Номос-банка и «Хоум кредита» практически не пересекаются, а потому

объединять их — занятие рискованное и даже бессмысленное. «Не

факт, что от интеграции они смогут выиграть в стоимости»,—

предупреждает генеральный директор «Интерфакс-ЦЭА» Михаил

Матовников.

Что же принесет сторонам этот «фиктивный брак»?

Интерес «Хоум кредита» к «Номосу» понятен: ХКФБ работает в самом

массовом и самом рискованном сегменте банковского ритейла — на

рынке потребкредитования, где доля невозвратов, по мнению

экспертов, зашкаливает за 20–30%. При этом на рынке отмечают, что

«Хоум кредит» лидирует по доле просроченной задолженности, правда,

во многом из-за того, что полностью раскрывает данные, а не

использует различные схемы для списания невозвратов. Соколов

называет цифру 14%, но даже к таким показателям он не привык:

просрочка по кредитам в «Номосе» составляет 0,3%, а списаний

безнадежных долгов и вовсе нет. Альянс с банком, который имеет

устойчивый корпоративный бизнес, сложившийся круг клиентов и

консервативную стратегию,— хороший способ компенсировать

рискованный бизнес «Хоум кредита».

Немало выгоды может принести чешской стороне доступ к зарплатным

клиентам «Номоса», которых сейчас насчитывается свыше 300 тыс.,—

лакомый кусок для банка, специализирующегося на

потребкредитовании.

Розница с накладкой

Если выгода PPF от альянса с «Номосом» более или менее понятна, то

о российской стороне этого не скажешь. Да, ХКФБ может поделиться

опытом в потребительском кредитовании, которое хочет развивать

Номос-банк. Но Соколов подступается к этому бизнесу не без опаски.

«Психология российского банкира, прошедшего через кризисы 1990-х,

сформирована так, что он не привык к потерям. Мы на это так и не

решились,— объясняет он.— Но сейчас приходит новый партнер,

который обладает безусловными знаниями в этой области».

Главную же задачу «Номоса» — построение полноценной розницы —

альянс с чехами пока не решает. Розничная сеть ХКФБ достаточно

специфична: чаще всего кредитование происходит непосредственно в

торговых сетях, собственных кредитно-кассовых офисов у ХКФБ лишь

около 60 (у Росбанка, обладающего самой крупной в стране частной

региональной сетью, примерно 600 точек обслуживания). Поэтому

«Номосу» все же придется развивать филиальную сеть: до конца 2008

года он обещает довести число точек до ста.

Что касается ассортимента, то и тут действия «брачующихся» также не

слишком согласованы. Стремясь снизить риски, ХКФБ, подобно другим

банкам, специализирующимся на экспресс-кредитах, начал развивать

автокредитование и ипотеку. В том же сегменте собирается играть и

наращивающий ритейл «Номос». Пока договоренностей о том, как банки

будут разводить дублирующие бизнесы, нет. «На базе „Номоса” можно

было бы развивать стандартный розничный бизнес, оставив ХКФБ сектор

потребительского кредитования»,— предполагает Матовников. Другие

аналитики, напротив, предлагают поручить всю розницу «Хоум

кредиту», оставив «Номосу» то, в чем он разбирается,—

корпоративный бизнес. Сам Соколов высказывается категорично: «Пока

я не готов передать ХКФБ ни одного сотрудника. Банк — очень

психологичный и тонкий механизм, резкие движения тут

неуместны».

В «Номосе» рассчитывают на помощь ХКФБ в «окучивании»

многочисленных торговых сетей, с которыми тот работает,—

российский партнер надеется предоставлять им кредиты как

юридическим лицам. Однако, как замечает Юлия Архипова, в розничных

сетях помимо ХКФБ работает множество других банков: «Если „Хоум

кредит” разместил своих сотрудников на территории какого-либо

магазина, это еще не значит, что его владелец будет готов

обслуживать свои счета у партнера ХКФБ». Кроме того, у большинства

торговых сетей давно сложились отношения с кредитующими их банками,

и «Номос» должен будет предложить более выгодные условия, чтобы их

переманить. Кредитные точки ХКФБ в этом вряд ли помогут.

|

К новым IPO

Пожалуй, единственный

существенный плюс для «Номоса» от союза с чехами — доступ к более

дешевым денежным ресурсам. Конечно, на рынке заимствований «Номос»

не новичок — в свое время, например, он оказался первым банком,

начавшим привлекать так называемые золотые синдикаты для нужд

кредитуемых им золотодобывающих компаний. Однако одно дело

использовать эти деньги для перекредитования, получая прибыль,

другое — пускать их на собственное развитие. «Номос-банку альянс с

PPF может облегчить доступ к рынкам капитала,— считает аналитик

Fitch Rating Алексей Кечко.— он сможет привлекать

капитал от большего круга инвесторов, заинтересованных как в его

корпоративном бизнесе, так и в розничном бизнесе „Хоум

кредита”».

Впрочем, это отдаленная перспектива: пока банки только начинают

обсуждать детали будущего взаимодействия. Инвестиционную

привлекательность, обещает Дмитрий Соколов, новая структура обретет

через полтора-два года. Председатель правления не исключает, что

тогда-то холдинг сможет наконец выйти на IPO. «Если будет

консолидированная отчетность по МСФО, то у холдинга с хорошо

диверсифицированными рисками намного больше возможностей, чем у

банков по отдельности,— даже если „Номос” все же станет

универсальным»,— говорит Юлия Архипова. «Крупный актив может быть

интересен инвесторам,— рассуждает начальник отдела M&A

МДМ-банка Олег Сеньков.— С другой стороны, их

может смутить, что он представляет собой два банка — розничный и

корпоративный: как правило, инвесторы предпочитают так называемые

монолайны».

Пока же, говорят эксперты, создается ощущение, что альянс нужнее

PPF и «Хоум кредиту» с их рискованным бизнесом и просроченными

задолженностями, а вот Номос-банк вполне мог бы развивать розницу

самостоятельно. И тут же добавляют: если банки так и не удастся

привести к единому знаменателю, стороны расстанутся безболезненно.

Альянс — очень удобная форма для «развода».

|