Крупный оператор стокового рынка — сеть «Фамилия» — проводит ребрэндинг. Компания хочет изменить имидж, чтобы конкурировать с брэндовыми магазинами, которые открывают собственные стоки

|

Неунывающая покупательница была лицом сети «Фамилия» вплоть до весны 2007 года. «Наш основной покупатель — замужние женщины от 30 до 45 лет с доходом до $700 в месяц,— поясняет выбор рекламного образа директор по маркетингу и один из авторов рекламы Елена Москалева.— В семьях нередко именно женщина занимается покупкой одежды и для мужа, и для детей».

Однако сегодня руководство компании решило скорректировать портрет среднестатистического покупателя, рассчитывая благодаря этому увеличить выручку существующих магазинов на 15% за счет расширения целевой аудитории. «Фамилия» уже обновила свой логотип и фирменный шрифт, а три универмага, открывшиеся с начала этого года, оснащены новым торговым оборудованием и по оформлению интерьера напоминают магазины британской сети Marks & Spencer. До конца 2008 года процедуру ребрэндинга должны пройти и 27 старых торговых площадок «Фамилии». Как говорит Елена Москалева, сходство с иностранным ритейлером ограничивается исключительно сферой дизайна. Но уже одним этим «Фамилия» рассчитывает серьезно омолодить состав своей аудитории.

Дети дефолта

Первый российский стоковый оператор — компания «Сток-центр» — образовался в 1998 году. «Фамилия» появилась пару лет спустя (по данным системы «Спарк», она принадлежит компании «Максима групп», учредителями которой являются Галина Мельникова и Павел Костромин). Своим рождением она также обязана кризису 1998 года. Тогда покупательная способность населения упала в несколько раз, и несмотря на распродажи с 50–70-процентными скидками многие продавцы брэндовой одежды среднеценового сегмента не могли сбыть свои коллекции. Объем товарных остатков превышал у них 40% при норме 10–20%.

«Чтобы не уйти с рынка, нам приходилось продавать свой товар даже через вещевые ярмарки»,— вспоминает тяжелые времена брэнд-менеджер компании Sprandi Ирина Герасимова. А уж дисконтный центр, худо-бедно выдерживающий формат цивилизованного магазина (нормальные условия для примерки одежды, выдача чека и т. п.), казался ритейлерам настоящим спасением. Он позволял им хоть как-то поддержать правильное позиционирование своих брэндов в глазах потребителей.

«Фамилия» в полной мере использовала свои сильные позиции — и добивалась от партнеров максимально выгодных для себя условий. По словам генерального директора сети «Зима-лето» Ирины Никифоровой (до января 2007-го она возглавляла московское представительство компании Sela), «Фамилия» соглашалась брать товар только на реализацию и по самым низким ценам. Вдобавок спустя оговоренное время сеть могла самовольно изменять их без согласования с поставщиком.

Несмотря на такие драконовские условия, недостатка в партнерах у «Фамилии» не было. Ассортимент ее первых двух универмагов, открывшихся в 2000 году, на 30% состоял из стоков брэндовых магазинов (остальное приходилось на одежду категории noname, в основном китайского производства).

Проблем с клиентурой сеть тоже не испытывала. Потенциальными покупателями «Фамилии» было 90% населения Москвы — от пенсионеров до прогрессивной молодежи. Чтобы попасть в универмаг, люди отстаивали пятидесятиметровую очередь. Елена Москалева вспоминает начало 2000-х как «золотой век» «Фамилии». Едва ли не единственным ее прямым конкурентом тогда был «Сток-центр».

Однако те времена остались в прошлом — стоковый рынок становится все более конкурентным.

РЫНОК

Оборот российского рынка одежды, по оценкам экспертов, в 2006 году

составил около $30 млрд (из них $4,5 млрд приходится на Москву).

Его ежегодный прирост — 25–30%. При этом примерно 10–20% коллекций

брэндовых операторов, работающих в среднеценовом и дорогом

сегменте, остаются нераспроданными и становятся стоковым товаром,

который реализуется на 50–70% ниже изначальной цены. Таким образом,

в стоковых центрах, торгующих дорогими брэндами (например, сети

«Остатки сладки» и «Модная мозаика»), костюм или платье будут

стоить от $300. Тогда как в стоковых центрах среднеценовых брэндов

цена покупки находится в пределах $50. Например, в стоковых

магазинах Oggi цена на жакеты, юбки и брюки начинается от 200

руб.

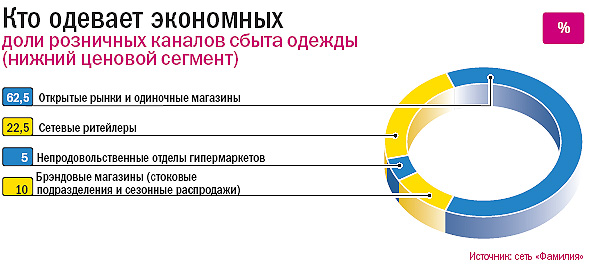

По типу стоковые центры делятся на три категории. Первые являются сетевыми дисконтными ритейлерами, как «Сток-центр», «Фамилия» или «Дисконт-центр». Вторые — центры, основанные непосредственно брэндовыми ритейлерами для реализации остатков своих коллекций. И третьи — независимые одиночные магазины.

Здоровый снобизм

|

Поскольку обороты российского одежного рынка ежегодно растут на 25–30%, многие ритейлеры сегмента массмаркет достигли нужного масштаба бизнеса три-четыре года назад. Та же Sela насчитывает в настоящий момент свыше 500 магазинов, сети Mexx и Sprandi — примерно по 100, Nike — более 80. И все они развивают собственные стоковые проекты, через которые реализуют остатки старых коллекций с 50–70-процентной уценкой (цена за вещь, таким образом, как и в сети «Фамилия», лежит в пределах $50). Так, у Sela и Nike есть три магазина распродаж, у Mexx — четыре, а Sprandi успела открыть 12 собственных стоков. По оценкам экспертов, в совокупности на долю брэндовых операторов приходится уже более половины стокового рынка.

Маржа такого бизнеса невелика — 3–5% (для сравнения, обычные магазины приносят брэндовым ритейлерам 25% прибыли). Однако это направление деятельности позволяет компаниям, с одной стороны, полностью контролировать процесс реализации товара вне зависимости от условий дисконтных универмагов наподобие «Сток-центра» и «Фамилии», а с другой стороны, не ронять свой брэнд. «Нельзя одновременно давать рекламу в гламурной прессе и распространять остатки коллекции в дисконтных сетях»,— подчеркивает Ирина Герасимова. Сегодня через «Фамилию» Sprandi продвигает лишь свой нижнеценовой брэнд Ace, чтобы «удержать потребителя с низким доходом».

К настоящему моменту объем брэндовой продукции в структуре продаж «Фамилии» сократился с 30% до 15%, а доля безымянного китайского ширпотреба увеличилась до 85%.

Дорогая молодежь

«Мы не ставим себе целью увеличить долю брэндовой одежды в ассортименте. Ведь noname тоже бывает молодежного фасона»,— отмечает Елена Москалева. Однако согласно исследованию, проведенному компанией «Энроф» (владеет франшизой Mexx и Calvin Klein в России), 70–80% молодых людей при покупке придают первостепенное значение именно брэнду. Сегодня люди в возрасте до 35 лет закупаются преимущественно в престижных торговых центрах или в стоковых магазинах брэндовых операторов. Таким образом, утратив марочную одежду, «Фамилия» потеряла существенную и наиболее активную часть своих покупателей.

Насколько сильно это ударило по бизнесу «Фамилии», точно сказать нельзя — финансовые показатели компания не раскрывает. По оценкам СФ, ее выручка в 2006 году составила примерно $80 млн. Представители самой компании говорят лишь о том, что оборот сети стабильно растет.

Однако происходит это, судя по всему, за счет увеличения количества магазинов. В 2005 году было открыто четыре «Фамилии», в 2006-м — уже 14, а к концу нынешнего года сеть должна пополниться 10 магазинами. Тогда как выручка каждого конкретного дисконтного центра по сравнению с «золотым веком» начала 2000-х не могла не сократиться. С учетом инфляции доход с отдельно взятого клиента остался неизменным (средний чек в «Фамилии» составляет 500–600 руб.). Но вместо длинных очередей на вход по переделанным из заводских цехов торговым площадям «Фамилии» бродят немногочисленные заблудившиеся Виктории Смекалкины (очевидно, большая часть из них все-таки нашла дорогу домой). Еще реже встречаются гости из южных республик, деловито выбирающие «солидные» костюмы. И практически не видно молодежи.

«Молодые люди, хоть и ограничены в средствах, гораздо чаще взрослых обновляют свой гардероб»,— признает Елена Москалева. Поэтому чтобы восстановить утраченные объемы товарооборота с каждой розничной точки, «Фамилии» необходимо расширить аудиторию за счет привлечения молодежи. Для чего компания и решила провести ребрэндинг.

Уровень обслуживания в магазинах сети будет прежним: затраты на персонал останутся на 20% меньше на единицу площади, чем в магазинах брэндовых операторов сегмента массмаркет. А вот в ассортименте увеличится доля молодежной, хотя и безымянной одежды. Внешний вид дисконтных центров также изменится. За образец компания взяла магазины Marks & Spencer. Любопытно, что с конца 1990-х и до недавнего времени эта британская сеть, работающая в среднеценовом сегменте, несла убытки. Компании удалось выйти из кризиса после того, как она попыталась избавиться от имиджа «пенсионерской» и обратила внимание на молодежь. Marks & Spencer провела глобальную реструктуризацию и разбавила ассортимент консервативной одежды более «продвинутыми» коллекциями. По итогам финансового года, завершившегося 31 марта 2007 года, Marks & Spencer показала увеличение прибыли на 28,5% — до $1,9 млрд.

По расчетам СФ, переоборудование имеющихся у «Фамилии» 27 старых магазинов (всего сеть насчитывает 30 центров) может обойтись от $5 млн до $8 млн.

Еще больше средств «Фамилия» готова выделить на маркетинг — по словам Елены Москалевой, до 10% от своего оборота. Таким образом, исходя из оценки прошлогодней выручки, на продвижение обновленного брэнда среди молодежи может уйти до $8 млн. Для сравнения, сеть «Снежная королева» в 2006 году запланировала на рекламный бюджет $11,4 млн, или около 6% от своего оборота, а сеть молодежной одежды «Вещь!» — $2,5 млн (5% от оборота).

В течение ближайших пары месяцев стартует новая рекламная кампания «Фамилии», где госпожу Смекалкину заменят «энергичные и счастливые молодые люди». Правда, удастся ли стоковому оператору привлечь в свои магазины «энергичных и счастливых» — большой вопрос. «С развитием рынка и появлением новых недорогих одежных брэндов привлечь молодежь за счет noname становится все сложнее»,— замечает начальник сети магазинов «Mexx-дисконт» Александр Ромашкин. С другой стороны, существует опасность, что в результате ребрэндинга «Фамилия» может лишиться части уже лояльных клиентов. «У современного покупателя есть четкое понимание, зачем он идет в сетевой одежный магазин. Отток старых покупателей может составить до 20%»,— полагает Даниил Сомов, управляющий партнер Retailer Group.

Гораздо радужнее перспективы «Фамилии» выглядят на региональных рынках. И, похоже, не случайно именно на них будет сделан акцент в предстоящей рекламной кампании: если в Москве основным медиаканалом будет метро, то в регионах сеть собирается крутить свои ролики в местных рекламных блоках центральных каналов.

|

Время пошло

Пока помимо Москвы и Подмосковья торговые точки «Фамилии» работают лишь в Санкт-Петербурге, Ярославле и Рязани. Но в течение ближайших двух лет компания планирует открыть 40 магазинов, и более половины из них как раз в регионах, прежде всего в городах-миллионниках.

Такой акцент отнюдь не случаен. Ведь для «Фамилии», которая пока проигрывает брэндовым операторам в споре за столичного молодого потребителя, это еще одна возможность вернуться в «золотое» прошлое. В отличие от Москвы, где доля вещевых рынков за последние семь лет сократилась с 85% до 40%, в региональных городах «дикая торговля» по-прежнему контролирует до 80% одежного рынка. Следовательно «Фамилия» может рассчитывать на широкую лояльную аудиторию: отбивать клиентов у нецивилизованной торговли стоковому оператору будет гораздо проще, чем брэндовым ритейлерам.

С другой стороны, по данным Минэкономразвития, реальные доходы населения России с учетом инфляции в 2005 году выросли на 10,5%, в 2006-м — на 12,3%. Марочные операторы проводят активную экспансию. Их местные франчайзи, как, например, у Mexx, уже открывают в регионах стоковые центры. По мнению Ирины Никифоровой, региональные рынки насытятся брэндовыми магазинами сегмента массмаркет уже к 2009 году. А значит, у «Фамилии» есть фора всего в пару лет, чтобы закрепиться в провинции, прежде чем уровень конкуренции там станет таким же, как и на столичном рынке.

|