В течение ближайшей недели каких-либо крупных событий, способных кардинально повлиять на ситуацию на российском фондовом рынке, не предвидится, говорят опрошенные Ъ эксперты. По совокупности же мелких, а также учитывая текущие настроения инвесторов, большинство из них склоняется к мнению, что рынок акций, скорее всего, будет падать. Тем не менее достойные объекты для вложений на нем имеются. И, что особенно интересно, мнения экспертов относительно того, какие бумаги стоит покупать, практически совпадают.

Минорные настроения

Рассуждая о динамике рынка акций на ближайшую неделю, эксперты прежде всего отмечают довольно скудный информационный фон. "На ближайшей неделе каких-либо судьбоносных для российского рынка событий не ожидается. Причем это касается как внешних факторов, так и внутрироссийских,— отмечает аналитик ИК 'Велес Капитал' Илья Федотов.— Из внешних событий стоит отметить публикацию в среду статистических данных по строительному рынку США и в четверг предварительных данных по динамике ВВП Японии. Однако их важность для российского рынка не слишком высока и реакция на них если и будет, то кратковременная и несущественная. Впрочем, из-за отсутствия российских новостей влияние зарубежной статистики может быть несколько большим. Серьезных внутренних новостей также не ожидается. Не так давно у большинства российских компаний были закрыты реестры, однако собраний акционеров крупных компаний на ближайшей неделе не намечается. Аналогичная ситуация и с публикацией финансовых отчетов — все крупнейшие компании отчитались по российским стандартам за прошлый год и первый квартал, а ожидать квартальную или годовую отчетность по зарубежным стандартам пока еще рано".

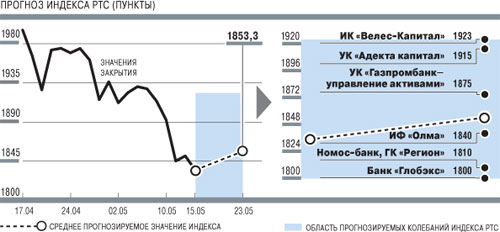

При этом Илья Федотов оказался единственным из опрошенных Ъ экспертов, оптимистично оценивающим краткосрочные перспективы рынка. "Основные факторы, оказывающие поддержку рынку, остаются благоприятными,— поясняет он свою точку зрения.— Так, цены на сырьевых рынках остаются высокими. Цены на нефть в последнее время не слишком сильно влияли на российские бумаги, но в условиях скудного новостного фона их значимость может увеличиться. Мы не исключаем, что в случае отсутствия серьезного негатива индекс РТС к следующему вторнику сможет отыграть падение прошлой недели и повыситься до отметки 1923 пункта за счет благоприятной конъюнктуры сырьевых рынков".

Его коллеги оценивают ситуацию гораздо более мрачно. "Каких-либо существенных событий в ближайшую неделю не ожидается. Публикация американских статистических данных может локально повлиять на наш рынок, но глобальных изменений, как показывает практика, такие события не вызывают,— говорит ведущий специалист департамента операций на финансовых рынках НОМОС-банка Сергей Сотников.— Поэтому в краткосрочной перспективе я жду от рынка в лучшем случае консолидации. На рост рынка надеяться нельзя: для роста нужны какие-то поводы, которых не наблюдается. А общее настроение инвесторов сейчас — на продажу".

Стоит отметить, что если конкретных поводов для роста в ближайшую неделю эксперты не находят, то причин для падения, пусть и не глобального характера, видят достаточно. "В целом на рынок в краткосрочной перспективе я смотрю нейтрально,— говорит главный директор по инвестициям УК 'Газпромбанк — управление активами' Андрей Зокин.— Но есть факторы, которые могут привести к коррекции. Движение котировок будет в основном определяться ликвидностью внутреннего рынка. А как раз на конец этой недели приходятся расчеты по выкупу GDR Внешторгбанка, а это $6 млрд отвлеченных с рынка средств. Кроме того, в двадцатых числах уже начинаются налоговые платежи. К этому можно добавить и наметившуюся общую тенденцию оттока средств с развивающихся рынков".

Наиболее же пессимистично из собеседников Ъ оказался настроен ведущий аналитик ГК "Регион" Константин Гуляев. Он также не ожидает существенных для рынка событий в ближайшие дни, но при этом полагает, что для падения котировок новых поводов не нужно — негатива и без того скопилось предостаточно. "Последние три недели российский рынок акций падал, несмотря на то что мировые рынки росли,— рассуждает эксперт.— При этом со стороны нерезидентов наблюдается не просто отсутствие спроса, а вывод средств из наших активов. Это можно было бы попытаться объяснить увлечением инвесторов бурно растущим американским рынком акций, однако другие emerging markets, в отличие от российского, показывают рост. Поэтому я думаю, что все дело в политике — инвесторы реагируют на явное охлаждение отношений России с Западом. Поводов при этом достаточно: мюнхенская речь Владимира Путина и его послание Федеральному собранию с объявлением моратория на договор по обычным вооружениям, конфликт с Эстонией. Плюс к этому западная пресса в последнее время раздула негативный образ России. Поэтому я думаю, что в отсутствие спроса индекс РТС через неделю в лучшем случае окажется в диапазоне 1850-1900 пунктов, в худшем — упадет ниже 1800".

Мажорные предложения

Несмотря на то что большинство экспертов смотрит на краткосрочные перспективы российского рынка довольно мрачно, отдельные бумаги они все же рекомендуют к покупке. При этом частных инвесторов должна порадовать как "кучность рекомендаций" (эксперты называют одни и те же акции), так и то, что все они относятся к высоколиквидным фишкам.

Так, и Константин Гуляев, и Андрей Зокин, и Сергей Сотников советуют покупать акции "Норильского никеля" и РАО ЕЭС. "Бумаги РАО стали выглядеть особо привлекательными после коррекции, в ходе которой их цены упали на 15%,— рассуждает Константин Гуляев.— Кроме того, спрос на них будет усиливаться из-за предстоящих в ближайшее время аукционов по продаже энергетических активов. Бумаги 'Норникеля' выглядят интересно как в силу высоких цен на никель, так и в связи с предстоящим выделением его энергетических активов в отдельную компанию с капитализацией порядка $10 млрд".

"Бумаги РАО ЕЭС сейчас перепроданы,— поддерживает коллегу Андрей Зокин.— А продолжение реформы электроэнергетики может привести к росту интереса к ним со стороны стратегических инвесторов. Поэтому вероятно начало их покупки как из фундаментальных, так и из спекулятивных соображений. Что касается 'Норникеля', то на сегодняшний день в аналитических моделях по расчету стоимости его акций заложена цена на никель в районе $32-35 тыс. за тонну, а она сейчас выше $50 тыс. Поэтому должна произойти коррекция моделей, в результате чего расчетные цены акций компании вырастут процентов на тридцать".

"Акции 'Норильского никеля' должны подорожать при выделении энергоактивов, как это уже было при выделении золотодобычи в компанию 'Полюс Золото',— говорит Сергей Сотников.— РАО ЕЭС также находится в процессе реструктуризации, а это всегда повод для роста бумаг".

Отметим, что бумаги как РАО ЕЭС, так и "Норникеля" находятся среди лидеров по потенциалу роста котировок (40,0 и 26,7% соответственно) и согласно консолидированному прогнозу аналитиков ведущих российских инвесткомпаний (см. таблицу).

Не обошли эксперты вниманием и популярный в последнее время банковский сектор, правда, здесь их мнения разошлись. Андрей Зокин обращает внимание на акции ВТБ, которые вскоре должны появиться на рынке, отмечая, что, если исходить из размера капитала банка, они выйдут на рынок с 40-60-процентным дисконтом к российским аналогам. Константин Гуляев рекомендует покупать акции Сбербанка (с горизонтом инвестирования порядка одного месяца), а также петербургского Промстройбанка в расчете на конвертацию последних в бумаги ВТБ. Илья Федотов, напротив, к акциям Сбербанка настроен негативно: "Его акции дорожали в преддверии IPO ВТБ, однако в ближайшее время возможно некоторое охлаждение интереса к ним. В частности, с учетом последних эмиссий, исходя из показателя 'капитализация/капитал', акции Сбербанк сейчас стоят значительно выше цены бумаг ВТБ. Кроме того, размещение акций второго по величине российского банка лишает бумаги Сбербанка статуса единственной банковской blue chip".

Высокий спрос

Рынок рублевых облигаций проснулся после затяжных праздников. Объем первичных размещений в корпоративном секторе в течение ближайшей недели составляет вполне солидные 11,6 млрд руб. С учетом ожидающихся размещений ОФЗ (15 млрд руб.) и облигаций Банка России (10 млрд руб.) получаем вполне солидные 36,6 млрд руб.

Вместе с тем, несмотря на достойные масштабы размещений, в последнее время давление избыточной денежной ликвидности столь сильно, что на первичном рынке ощущается явный дефицит предложения. Уже больше месяца все предлагаемые размещения проходят с переподпиской, причем в некоторых случаях она составляет полтора-два объема выпуска. Период с 16 по 22 мая не станет исключением.

Наиболее масштабным корпоративным размещением будет третий выпуск банка "Русфинанс" объемом 4 млрд руб. Предлагаемый инструмент имеет очень короткую дюрацию — два года. В связи с ростом интереса к сокращению дюрации портфелей участники рынка оценивают бумагу достаточно оптимистично. Кити Панцхава, аналитик ФК "Уралсиб": "Мы считаем, что справедливая доходность выпуска 'Русфинанс-3' находится в диапазоне 7,35-7,55% годовых к погашению. Поскольку ориентир доходности к погашению, названный организаторами размещения, составляет 7,7-7,9% годовых, у инвесторов есть возможность приобрести бумагу с доходностью выше справедливого, по нашей оценке, уровня".

Интерес потенциальных инвесторов вызвал также дебютный выпуск облигаций ТГК-8. При этом эксперты прогнозируют, что размещение пройдет успешно, правда, не столько из-за качества самого инструмента, сколько в связи с благоприятной ситуацией на рынке в целом. Ольга Ефремова, аналитик банка "Зенит": "Справедливую премию для выпуска ТГК-8 к доходности бумаг ТГК-1, компенсирующую разницу в кредитном качестве двух генерирующих компаний, мы оцениваем на уровне не менее 50 базисных пунктов. То есть справедливый, на наш взгляд, спрэд облигаций ТГК-8 к ОФЗ составляет порядка 230 базисных пунктов. Учитывая, что в условиях сложившегося дефицита качественного предложения требования к премии за первичное размещение могут быть менее жесткими, чем обычно (в пределах 10 базисных пунктов), интересный для участия в аукционе диапазон доходности к оферте через два года составляет 8,3-8,4% годовых".

Что касается вторичного рынка, то на его конъюнктуру высокий уровень ликвидности вряд ли окажет существенное влияние. Владимир Малиновский, начальник отдела анализа рынка долговых обязательств ИБ "КИТ Финанс": "Свободных ресурсов в банковской системе достаточно для поддержки долгового рынка, и мы считаем, что эта 'подушка ликвидности' сохранится как минимум до конца мая. Однако желающих покупать на текущих ценовых уровнях становится все меньше. Так что роста цен в секторе рублевых облигаций мы пока не ждем".