Финансовое ритардандо

Снижение спроса на кредиты и санкционное давление приведут к уменьшению доходов банков

В 2024 году «Эксперт РА» ожидает замедления темпов роста кредитования, особенно в рознице. При этом сокращение доходов с учетом постепенного роста резервов по проблемным долгам приведет к снижению прибыли сектора на 13% по итогам 2024 года. В 2024 году государственные инфраструктурные проекты останутся существенными факторами роста кредитования крупного бизнеса. Но сохраняющийся дефицит государственного бюджета может привести к коррекции софинансирования новых проектов. А снижение темпов роста кредитования и расширение санкционного давления ведут к уменьшению доходов все большего числа банков.

Фото: Евгений Павленко, Коммерсантъ

Фото: Евгений Павленко, Коммерсантъ

Корпоративные перспективы

В начале 2022 года на фоне кризисной ситуации, вызванной реализацией процентных и валютных рисков, санкционным давлением на банковский сектор и бизнес, заморозкой активов и паникой вкладчиков, российские кредитные организации существенно ограничили объемы выдачи новых ссуд.

Во втором полугодии 2022-го по мере адаптации российской экономики к шокам кредитная активность стала постепенно восстанавливаться, тем не менее по итогам года темпы роста практически во всех сегментах рынка оказались существенно ниже показателей 2021-го.

В 2023 году тренд на восстановление продолжился как в рознице, так и в корпоративном кредитовании, чему способствовали комфортные ставки в течение первой половины года, реализация отложенного спроса со стороны клиентов и относительная стабильность валютного курса.

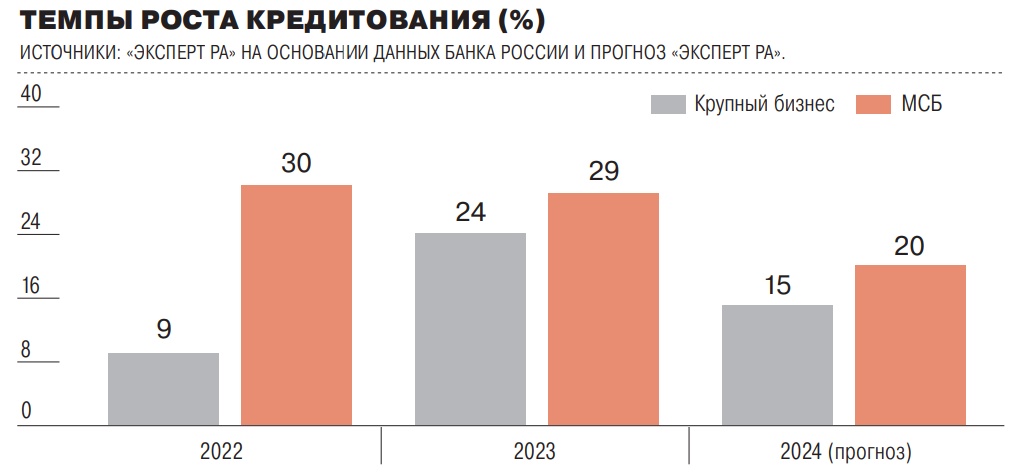

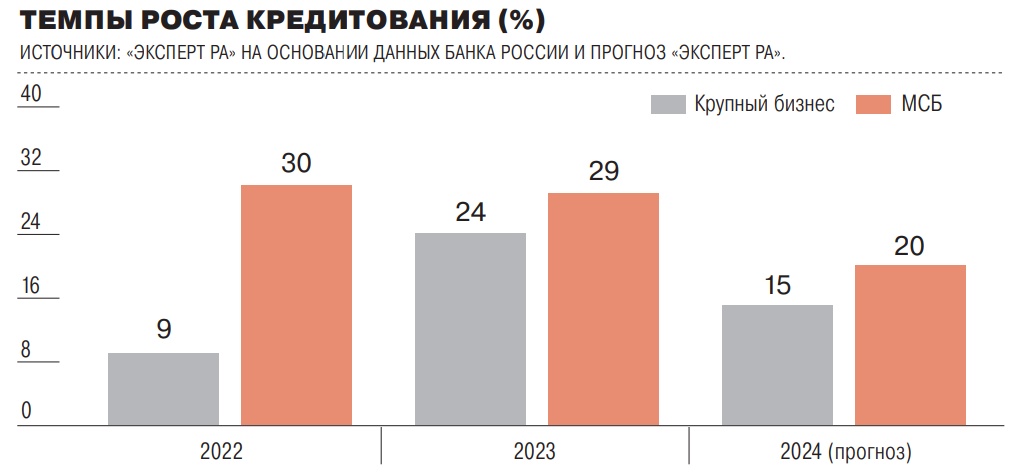

В 2024 году рост портфеля крупных корпоративных кредитов, по нашим оценкам, останется на достаточно высоком уровне и по итогам года составит около 15% против 24% годом ранее. Давление на инвестиционную активность крупного бизнеса оказывает высокая стоимость заимствований, по этой причине среди корпоративных клиентов стали востребованы плавающие ставки, которые будут следовать за динамикой ключевой ставки и снижать необходимость в рефинансировании по более низким ставкам. Наряду с этим для кредитования бизнеса дополнительными сдерживающими факторами по-прежнему остаются угрозы срывов в цепочках поставок ВЭД, в том числе в виде вторичных санкций против крупных финансовых и торговых партнеров-нерезидентов.

Спрос на кредиты со стороны МСБ сохранится на высоком уровне. Значительный вклад в развитие сегмента продолжат оказывать программы государственной поддержки МСБ. Тем не менее за счет постепенного исчерпания эффекта низкой базы, согласно нашему прогнозу, темп роста кредитного портфеля МСБ замедлится с 30% в 2023-м до 20% в текущем году. Вследствие бурного роста сегмента в прошлые годы будет наблюдаться постепенное вызревание проблемной задолженности, что может повлечь за собой умеренное ужесточение банками условий выдачи новых кредитов с целью более тщательного контроля принимаемых рисков.

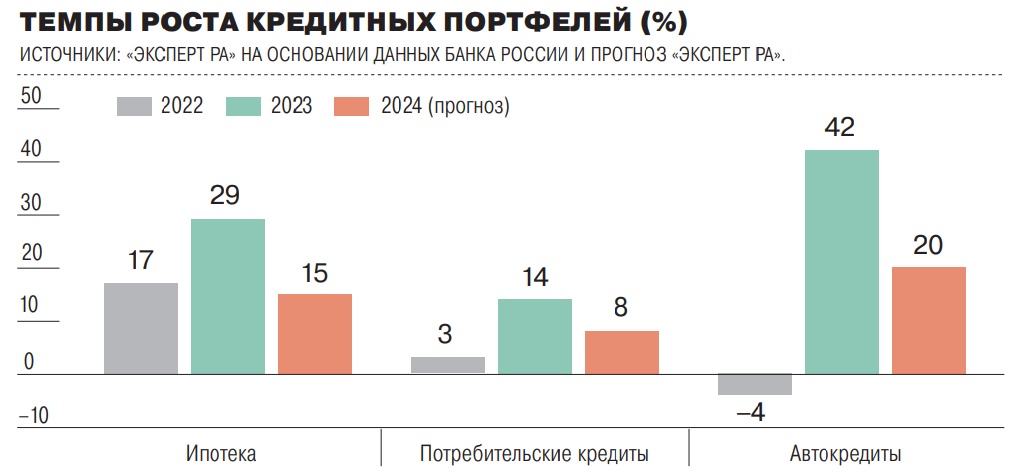

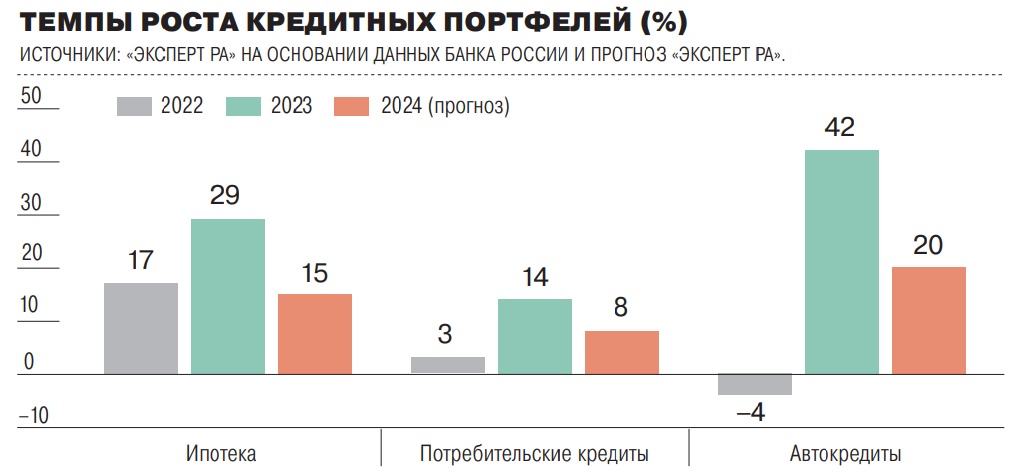

Замедляя розницу

К необеспеченному потребительскому кредитованию регулятор проявляет особое внимание в рамках противодействия росту дальнейшей закредитованности населения и принятия банками повышенных рисков. В 2024 году продолжат действовать вступившие в силу в конце прошлого года МПЛ для заемщиков с ПДН выше 80%. Кроме того, в сентябре прошлого года были вновь повышены надбавки к коэффициентам риска по наиболее рискованным кредитам. Совокупность регуляторных мер по охлаждению рынка в сочетании с высокими ставками, ограничивающими спрос, приведут к замедлению роста потребительского кредитования до 8% по итогам года. Зато этот рост будет обеспечен более качественными заемщиками, что позволит снизить риски для финансовой устойчивости банков.

Под значительным регуляторным воздействием оказался и ипотечный сегмент. В 2023–2024 годах неоднократно увеличивались риск-надбавки по кредитам с низким первоначальным взносом и повышенным уровнем ПДН. При этом в 2024 году также очень вероятно введение МПЛ для наиболее рискованных ссуд, как в необеспеченном потребительском кредитовании, что окажет давление на темпы роста ипотечного сегмента.

Основной причиной замедления роста ипотеки станет снижение объемов поддержки в рамках государственных льготных программ, за счет которых в 2023 году было выдано более 50% кредитов, в результате чего прирост портфеля составил 29%. Действие основной льготной программы заканчивается с 1 июля 2024 года, и ее продление в нынешней версии маловероятно, кроме того, уже в декабре условия были скорректированы и первоначальный взнос повышен с 20% до 30%. Рынок будет поддержан за счет ожидаемого продления «семейной ипотеки», а также льготных региональных программ, тем не менее по итогам года, по оценкам агентства, объемы ипотечных выдач будут на 20% ниже значений 2023-го, а темп роста портфеля замедлится до 15%.

Автокредитование, наименее подверженное регуляторному воздействию, по итогам 2024 года сможет продемонстрировать наибольшие среди розничных сегментов темпы роста — около 20%, что значительно ниже итогов прошлого года, когда портфель автокредитов вырос на 42%. Исчерпание эффекта низкой базы кризисного периода и реализация отложенного спроса, которые обеспечили бурную динамику прошлого года, приведут к замедлению темпов роста автокредитования. Кроме того, за счет десятков китайских и отечественных брендов на рынке больше не наблюдается острого дефицита предложения, который подогревал цены и, как следствие, стимулировал увеличение объема выдач в прошлом году. В случае отсутствия новых валютных шоков мы ожидаем относительной стабилизации цен на новые транспортные средства, что также приведет к снижению темпов роста в автокредитовании.

Шаг назад

Снижение темпов роста кредитования отразится на величине чистых процентных и комиссионных доходов, что повлияет на финансовый результат кредитных организаций.

Кроме того, мы ожидаем постепенного роста отчислений в резервы по мере исчерпания эффекта масштабного досоздания резервов в 2022-м и постепенного вызревания новой задолженности как корпоративных, так и розничных клиентов.

Не исключено дальнейшее точечное санкционное давление на отдельные отрасли российской экономики, что может временно затруднить обслуживание долга рядом заемщиков и потребовать формирования дополнительных резервов.

Мы также ожидаем меньшего положительного эффекта от валютной переоценки, которая внесла значительный вклад в прибыль сектора в 2023-м. Согласно базовому прогнозу, чистая прибыль сектора по итогам 2024 года будет на 13% ниже рекордного уровня 2023-го и составит 2,8 трлн руб.

При этом мы ожидаем дальнейшего роста концентрации прибыли на крупнейших игроках. По нашим оценкам, на топ-10 банков будет приходиться свыше 75% финансового результата сектора против 73% годом ранее. Увеличению доли крупнейших игроков в прибыли сектора будут способствовать более низкая стоимость фондирования по сравнению с конкурентами и более высокий уровень технологического развития, который за последние несколько лет стал важным конкурентным преимуществом в борьбе за клиентов.

На банки за пределами топ-10 постепенно распространяются санкционные ограничения, которые лишают их трансакционного бизнеса, выступавшего точкой роста последние два года, и, как следствие, доходов.

Банки вне топ-100 по-прежнему смогут зарабатывать на размещении денежных средств в ликвидные активы в период действия высокой ключевой ставки. Однако по мере постепенного снижения ключевой ставки небольшие игроки столкнутся со снижением доходов, поскольку не имеют устойчивой клиентской базы и конкурентных преимуществ для дальнейшего развития.