Безальтернативная ипотека

Деловой разговор

Осенью рост ставки рефинансирования Центробанка повлек изменения на рынке первичного жилья, где большая часть покупок осуществляется на условиях ипотечного кредитования. Business Guide разбирался, как ипотека в новостройках будет развиваться в сложившихся условиях в текущем году и есть ли ей альтернатива.

По мнению экспертов, ипотека по-прежнему останется главным способом покупки недвижимости, даже в условиях высоких кредитных ставок

Фото: Евгений Павленко, Коммерсантъ

По мнению экспертов, ипотека по-прежнему останется главным способом покупки недвижимости, даже в условиях высоких кредитных ставок

Фото: Евгений Павленко, Коммерсантъ

Во втором полугодии 2023 года в стране был взят курс на подавление инфляции и ужесточение денежно-кредитной политики, которое сопровождалось повышением ключевой ставки ЦБ РФ. В определенной степени эти меры затронули и сферу ипотечного кредитования. Так, например, по всем ипотечным программам, кроме семейной, первоначальный взнос был повышен до 30%, также выросли надбавки к коэффициентам риска по ипотечным кредитам и снизились лимит льготной ипотеки и предельный размер субсидии банкам от государства (до 1% от суммы кредита), было введено правило «одна ипотека в одни руки» по всем госпрограммам за исключением семейной. В результате к концу года востребованность «классической» ипотеки снизилась, а доля льготных продуктов в общем объеме выдачи ипотеки в среднем увеличилась до 75%. Вслед за этим в январе ряд банков ввел комиссии для девелоперов при выдаче ипотеки по льготным программам, призванные досубсидировать такие кредиты.

По данным аналитиков «Петербургской недвижимости», продажи на рынке строящегося жилья напрямую связаны с ипотекой. Так, например, в 2023 году ее доля в общем объеме продаж агентства составила 86%. Изменение условий действующих льготных программ привело к закономерному перераспределению сделок. В 2024 году в структуре продаж доля семейной ипотеки по сравнению с 2023 годом выросла на 9 п. п., до 44%, IT-ипотеки — на 6 п. п., до 12%, объем сделок по госпрограмме сократился с 55 до 38%.

Заемные перспективы

По мнению экспертов, ипотека по-прежнему останется главным способом покупки недвижимости, даже в условиях высоких кредитных ставок. Сергей Софронов, коммерческий директор ГК «ПСК», уверен, что полноценной альтернативой ипотеке может быть только ипотека. Например, субсидированная. Все остальное — немассовые решения. Рассрочка, даже если продлить ее лет на пять с некоторым удорожанием, все равно не станет полноценной заменой ипотеке с небольшим первоначальным взносом и сроком кредитования в 15–20 лет.

«Однако если рассматривать ситуацию от обратного, когда ипотека все больше напоминает рассрочку, то вводные корректируются. 1 марта ЦБ в очередной повысил надбавки к коэффициентам риска по ипотечным кредитам. Он делал это и в прошлом году, и даже три года назад. Простым языком, это означает, что банки должны строже относиться к заемщикам, оценивая их кредитную нагрузку. Если у заемщика минимальный первоначальный взнос, высокая закредитованность, не говоря уже о займах на первоначальный взнос через потребкредит, то такие ипотеки оцениваются как высокорисковые. И банк должен компенсировать эти риски дополнительными отчислениями в резервный фонд. Тем самым растет нагрузка на финансовые активы банка вплоть до момента, когда выдача ипотеки при определенных условиях становится невыгодной. И следуют отказы»,— поясняет он.

МНЕНИЕ

Сергей Софронов, коммерческий директор ГК «ПСК»:

Фото: Александр Коряков, Коммерсантъ

— Сегодня минимальный первоначальный взнос по ипотеке с господдержкой — 30%. Другие программы льготного ипотечного кредитования пока предлагают условия мягче, но доступны не всем. И если у покупателя в ближайшей перспективе сделка по продаже имеющейся недвижимости, до того как дом достроится, то ипотечный заем может быть и не оправдан. В конечном счете, если продажа вторички и затянется, на долг по рассрочке можно оформить ипотеку. Это частный случай, но такая логика возможна.

Запасные варианты

Среди факторов, которые сегодня влияют на рынок покупки первичного жилья в ипотеку и поведение покупателей,— увеличение первоначального взноса до 30% по программе с господдержкой, сокращение размера кредита, выдача льготной ипотеки только в одни руки, высокий уровень стандартных ставок. По данным «Петербургской недвижимости», в результате показатели спроса и продаж меняются, что дает ряду застройщиков основание удерживать старты проектов, строительство которых еще не началось с расчетом, на корректировку условий кредитования. При этом на фоне текущих событий застройщики и банки продолжат искать альтернативные решения. Например, девелоперы могут предлагать клиентам программы, которые не влекут удорожания стоимости квартир и снижают финансовую нагрузку на покупателя на период строительства. Один из популярных инструментов — выгодные варианты рассрочки, в том числе — на три года с первоначальным взносом 30%.

По словам Сергея Софронова, субсидии по ипотеке, с которыми так долго боролся ЦБ, вновь оказываются чуть ли не единственным способом снизить ежемесячный платеж. Покупатели не стремятся досконально разбираться в ипотечных предложениях и их нюансах, так как их слишком много. Они отталкиваются от простых и понятных параметров: ежемесячный платеж и срок кредитования. Фактически все строится вокруг того, чтобы обеспечить посильный ежемесячный платеж.

Что касается востребованных у покупателей программ со стороны банков, то, по словам эксперта, довольно большой популярностью пользуются предложения с минимальной, околонулевой, ставкой на первые год-два. Это позволяет примерно вдвое снизить ежемесячный платеж на период, пока дом достраивается или пока покупатель готовится к переезду. «То есть здесь мы также идем от фактической финансовой нагрузки на заемщика, снижая ее, насколько это возможно, совместно с отдельными банками. Также среди альтернативных ходов можно выделить накопления на первоначальный взнос через аренду квартиры. Некоторое время покупатель платит арендный платеж застройщику, он накапливается и по мере накопления служит первоначальным взносом на эту же квартиру. Это отложенная ипотека, не всем это нравится. Но такое предложение имеет место быть»,— добавляет господин Софронов.

По словам Наталии Коротаевской, коммерческого директора группы «Аквилон» в Санкт-Петербурге и Ленинградской области, достаточно сложно за короткое время придумать альтернативу такому эффективному инструменту, как ипотека. Особенно учитывая тот факт, что в последние годы доля ипотечных сделок практически у всех крупных девелоперов достигла 90%. «Тем не менее мы анализируем наши возможности и разрабатываем различные программы рассрочек. Раньше у нас действовали акционные рассрочки с разным первоначальным взносом, например, 20/80, 50/50, пять платежей по 20% и другие. В этом месяце мы запустили годовую рассрочку 20 на 80: 20% — первоначальный взнос, остаток вносится через год. Главная ее особенность в том, что она идет без удорожания»,— указывает эксперт.

Ситуация с льготами

На сегодняшний день к льготной ипотеке возможно отнести такие ключевые направления, как общая (по ставке 8%), семейная, дальневосточная, сельская, ИЖС и IT-ипотека. По данным экспертов семейная ипотека в минувшем году увеличивалась рекордными темпами: в совокупном объеме льготной ипотеки ее доля выросла приблизительно с 30% в начале 2023 года до 73% к концу года. «IT-ипотека показала кратный рост, но по причине имевшейся низкой базы. В целом сделки по этой программе есть регулярно, мы регистрируем их практически еженедельно. Проблема данной программы в том, что она не настолько целевая, как могла бы быть. Выдается заемщикам не по профилю их профессиональной деятельности, а по факту занятости в компании, которая есть в реестре Минцифры. Поэтому довольно большое количество IT-специалистов этой программой не охвачено. И это, в том числе, тормозит ее развитие»,— отмечет господин Софронов.

«Что касается такой программы, как, например, "Росвоенипотека", то нельзя сказать, что по ней действуют особенно выгодные условия. Процентная ставка варьируется значительно, есть предложения как в районе 7–8%, так и 15–16% годовых. Это одна из самых категорированных программ, и по ней немало условий. Есть и ряд ограничений по размерам ежемесячного платежа, которые компенсируются государством. Также есть семейная ипотека для военнослужащих с похожими на "гражданскую" семейную программу условиями займа. Например, мы готовимся запустить военную ипотеку в одном из своих проектов, "Plus Пулковский", в мае. Доля программы — ориентировочно на уровне 5%, но в отдельных проектах может доходить до 10–12%, в зависимости от расположения»,— заключает эксперт.

МНЕНИЕ

Наталия Коротаевская, коммерческий директор группы «Аквилон» в Санкт-Петербурге и Ленинградской области:

Фото: Группа Аквилон

— Мы считаем, что текущее положение дел приведет к улучшению продукта и развитию клиентоориентированности. Уже много лет девелоперы работают на рынке покупателя, но сейчас привлечь клиента компании будут стремиться еще более тщательно. Поэтому растет число различных сервисных услуг: такси на объект, оплата билетов, увеличение скидок региональным покупателям, проведение дней открытых дверей. Более того, совершенствуется и сам продукт: улучшается качество отделки, развиваются предложения с меблировкой. Так что в итоге мы получим еще более цивилизованный и прозрачный рынок с высококачественным продуктом. Спрос рано или поздно восстановится. А девелоперы, возможно, более внимательно оценят новые регионы для работы и расширят географию своего присутствия.

Дмитрий Панов, председатель петербургского отделения «Деловой России», считает важным упомянуть инициативу в сфере ипотечного кредитования, сформированную недавно экспертами профильной комиссии по инвестициям Законодательного собрания Санкт-Петербурга и направленную в адрес профильных комитетов Государственной думы РФ и Совета федерации РФ. Речь идет об утверждении специализированных государственных программ, предусматривающих возможность получения государственными корпорациями и компаниями с госучастием из федерального бюджета частичной либо полной компенсации средств, направленных на оплату процентных ставок в рамках заключенных сотрудниками таких компаний ипотечных договоров при приобретении первичной жилой недвижимости.

«Вследствие того, что численность сотрудников государственных корпораций и компаний с государственным участием в стране составляет несколько миллионов человек, а также учитывая широкую географию присутствия филиалов госкорпораций во всех регионах нашей страны, реализация указанной инициативы позволит не только гарантировать дальнейшую занятость для сотрудников этих компаний и снизить кадровый дефицит в стратегически значимых отраслях экономики, но и децентрализовать жилищное строительство и спрос на него от мегаполисов к малым городам, оказывая тем самым влияние на перспективное снижение цен в объектах жилого строительства городов-миллионников»,— полагает господин Панов.

Время перемен

По расчетам экспертов «Циан.Аналитики» на основе данных ЦБ РФ, опубликованных в конце февраля, в январе 2024 года в России было выдано 75,9 тыс. ипотек, то есть в 2,5 раза меньше, чем в декабре. «В первый месяц года традиционно мало сделок из-за праздничных дней, а в 2024 году к этому добавился также фактор ужесточения условий кредитования. Если сравнивать с январем 2023 года, то спрос на ипотеку лишь на 1,8% меньше, что довольно удивительно, учитывая, что год назад ипотечные условия были значительно лучше»,— поясняют в компании. По сравнению с концом 2023 года количество выдач сильнее сократилось на рынке новостроек: в 3,3 раза, на вторичном рынке — в два раза.

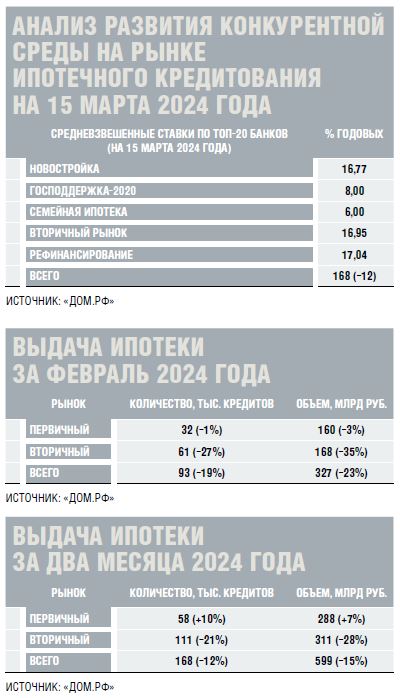

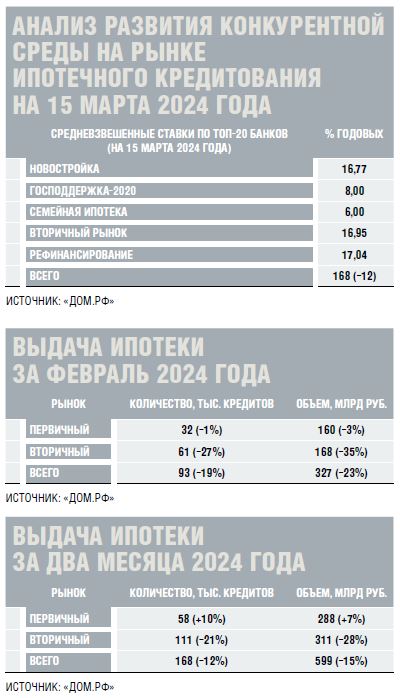

Аналитики «Дом.РФ» отмечают, что в 2023 году выдача ипотеки стала рекордной за всю историю и составила 2 млн кредитов (+53% к 2022 году) на 7,8 трлн рублей (+62%). Спрос на ипотеку в 2023 году был высоким, а в отдельные месяцы — ажиотажным. Драйверами рынка стали сегменты новостроек (684 тыс. кредитов, +67% к 2022 году) и строительства частных домов (ИЖС, 119 тыс. кредитов, +261%), где распространены льготные программы (ставки по ним не более 8%). Выдача ипотеки на готовые квартиры (преимущественно рыночный сегмент) росла меньшими темпами (1 млн кредитов, +38% к 2022 году) на фоне увеличения рыночных ставок (с 11% в первом полугодии до 16–17% в конце года). В результате в продуктовой структуре выдачи увеличилась доля ипотеки на новостройки (34%, +3 п. п. к 2022 году) и ИЖС (6%, +4 п. п.), а доля готовых квартир снизилась до 51% (–6 п. п.). По прогнозу «Дом.РФ», в 2024 году на ипотечном рынке ожидается спад по сравнению с рекордным уровнем 2023 года. Этому будут способствовать высокие процентные ставки, ужесточение регулирования, модификация условий ипотеки с господдержкой и ожидаемое завершение программы льготной ипотеки после 1 июля 2024 года.

«Чтобы понимать, что произойдет со спросом на первичном рынке, на ситуацию нужно смотреть в динамике. Если к лету ключевая ставка ЦБ снизится, а субсидированные программы в том или ином виде вновь получат шанс на какое-то развитие, то спрос не рискует провалится. Но эффект, конечно, будет. Скорее всего, продажи недвижимости во втором квартале вырастут, поскольку все захотят успеть по текущим условиям. А со второй половины года начнется охлаждение, которое будет отыгрываться уже во второй половине осени»,— рассуждает господин Софронов.

В группе «Аквилон» смотрят на ситуацию достаточно оптимистично. «Да, требования к заемщикам становятся более высокими, ипотека дорожает, но история начала года показала, что кардинальные меры могут негативно отразиться на всех участниках рынка, не только на покупателях и девелоперах, но и на банках. После того как ведущие банки ввели комиссию в рамках льготных программ, произошло перераспределение потоков среди кредитных организаций: клиенты стали выбирать другие учреждения»,— поясняет госпожа Коротаевская.

Поэтому, по словам эксперта, уже сейчас чувствуется «оттепель». Ждать отката к низким ставкам, конечно, не приходится, но выгодные программы приобретения жилья еще остаются. «Например, среди наших клиентов большим спросом пользуются программа "Берем проценты на себя" и траншевая ипотека, которая помогает сократить размер ежемесячного платежа в 5–10 раз в то время, пока дом строится, а покупатели, возможно, арендуют жилье. Действуют программы с господдержкой, семейная ипотека. IT- и военная ипотека востребованы, но их доля в общем объеме продаж невысока. Тем не менее для IT-специалистов мы предлагаем дополнительную скидку»,— заключает она.

Жизнь после программы

В случае завершения программы льготной ипотеки во второй половине текущего года девелоперам не придется уходить с рынка, считает Сергей Софронов. «Это не тот масштаб изменений, как, например, при переходе на проектное финансирование и эскроу-счета несколько лет назад. Тогда действительно ряду маленьких застройщиков просто отказывали в таком финансировании. Поэтому были и поглощения, и сокращения числа строительных компаний. Но даже сейчас, если посмотреть на четвертый-пятый десяток строительных компаний по объемам, то многие из них строят по одному-два проекта в моменте. То есть даже малый, по строительным меркам, бизнес адаптировался»,— поясняет он.

При этом, по словам эксперта, предложение, скорее всего, будет уменьшаться. И хотя есть статистика о том, что за январь — февраль строительные компании вывели на рынок Петербурга на треть больше предложения, чем в прошлом году, пока выводы делать рано. Так как ощущается тенденция к сокращению объема вывода в продажу новых объектов. Земли в городе мало, спрос на недвижимость нестабилен, проектное финансирование дорогое. Последний фактор весьма значительно влияет на строительную активность.

Цены на жилье снижаться не будут. Как отмечают эксперты, финансовые модели, которые девелоперы согласуют с банками в рамках проектного финансирования, учитывают и инфляцию, и рост себестоимости строительства, включая возведение социальной инфраструктуры. При этом фактор льготной ипотеки в ценообразовании несколько переоценен. «При запуске льготной ипотеки в 2020 году произошел рост цен. До сих пор многие думают, что это так и работает, что других факторов нет. И отмена льготной ипотеки позволит вернуть цены на какие-то старые значения или близкие к ним. Но даже ввиду того, сколько сейчас стоит земля, снижать цены на квадратный метр практически невозможно»,— подчеркивает господин Софронов.

Прогнозы на перспективу

Относительно прогнозов развития рынка ипотеки в новостройках в 2024 году в группе «Аквилон» ожидают небольшого снижения спроса, но уверены, что программы кредитования будут развиваться, трансформироваться. «Цены на квартиры останутся на прежнем уровне, если не произойдет резких изменений на рынке стройматериалов и услуг. Серьезных потрясений отрасли никто не допустит, потому что всем известно, что строительный рынок — локомотив экономики, от которого зависит развитие множества смежных сфер. В целом же, как показывал каждый кризис рынка недвижимости, в итоге мы все равно приходим к положительным изменениям. Так, в свое время все остро реагировали на введение проектного финансирования. А уже сейчас это стало нормой, все адаптировались. При этом с рынка ушли недобросовестные компании или те, кто просто не мог объективно оценить свои силы. И по факту мы решили проблему обманутых дольщиков»,— считает госпожа Коротаевская.

Что касается потрясений, то, по словам господина Софронова, в плане такой «сейсмической» активности строительство можно сравнить с Японией. «Трясет практически постоянно: меньше или больше. Иногда бывают цунами, вымывающие покупательскую активность. Но рынок уже привык функционировать в таких условиях: меньшими горизонтами планирования, где-то превалированием тактик над стратегиями и адаптациями к меняющейся картине»,— резюмирует он.