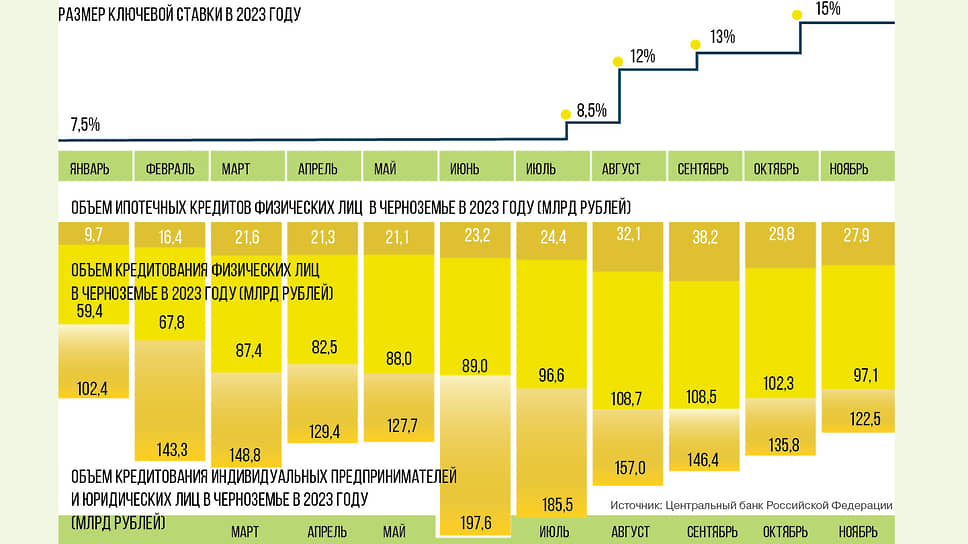

Ставка сыграла

Как рост ключевой ставки сказался на кредитовании бизнеса и жителей Черноземья

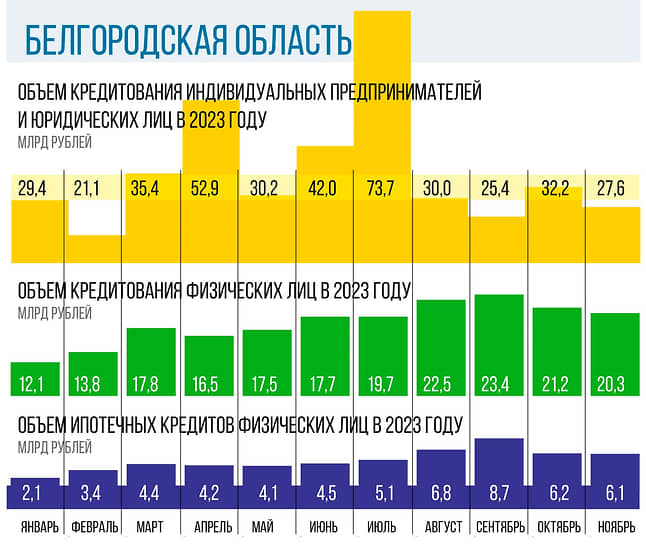

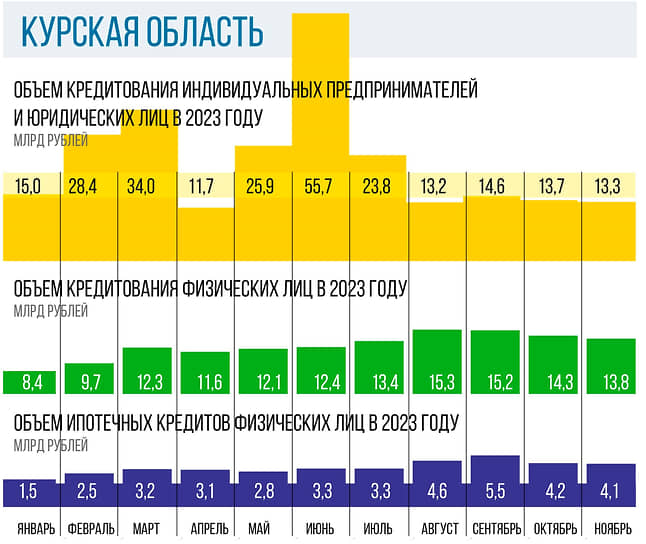

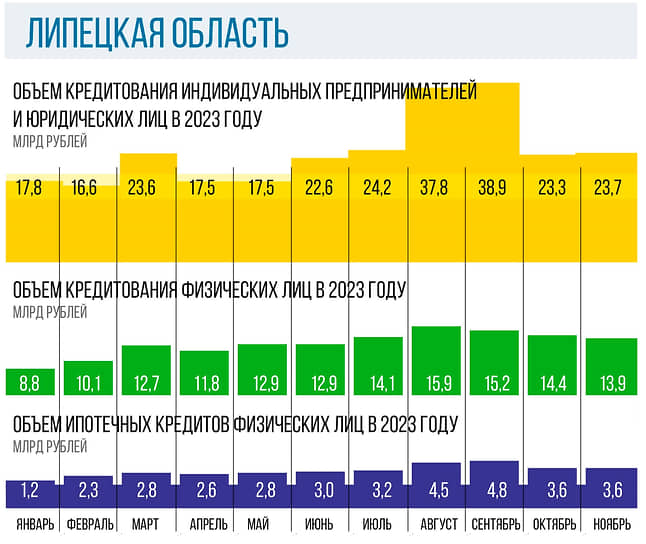

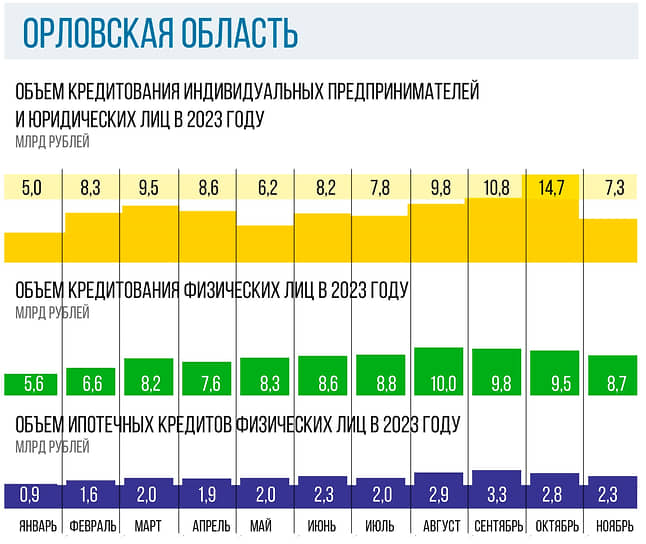

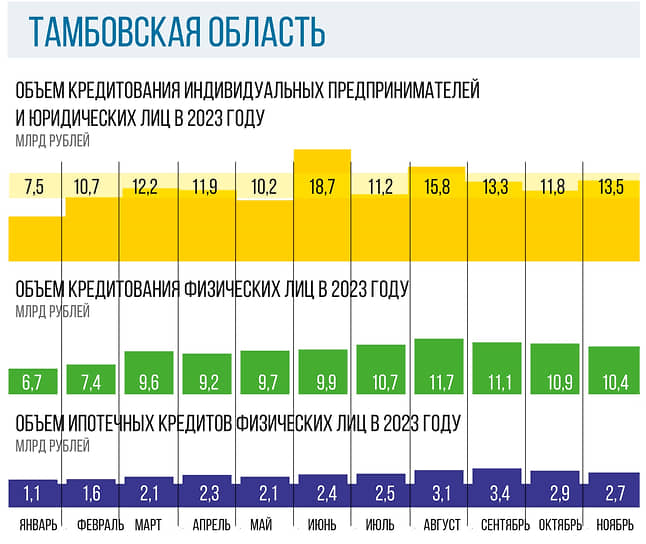

На фоне повышения инфляционного давления во второй половине 2023 года Банк России несколько раз повысил ключевую ставку. В Черноземье объем кредитования перешел к серийному снижению у физических и юридических лиц, но бизнес оказался более чувствительным к изменениям. Об этом свидетельствуют данные отделения Центробанка по Центральному федеральному округу за январь–ноябрь 2023 года.

Фото: Игорь Иванко, Коммерсантъ

Всех сведений за декабрь в ЦБ не предоставили: на момент запроса у регулятора еще не было таких данных. В отделении Центробанка по ЦФО отметили, что решения по ключевой ставке направлены на приближение инфляции к 4%. Однако разового повышения для этого недостаточно: для достижения эффекта нужно несколько месяцев. За это время банки пересматривают свои ставки, а затем граждане решают, нужен ли им кредит на новых условиях.

Александр Данилов, директор департамента банковского регулирования и аналитики Банка России:

Александр Данилов, директор департамента банковского регулирования и аналитики Банка России:

— Объем кредитов юридических лиц в целом по России в 2021 году вырос на 12%, в 2022-м — на 14,3%, в 2023-м — на 20,1%. Росту в прошлом году поспособствовали пять факторов: увеличение финансирования строительства жилья; замещение кредитов в зарубежных банках кредитами в российских; высокая инвестиционная активность на фоне восстановления экономики; кредитование в рамках бюджетных контрактов, за счет которых юрлица сначала сами несут расходы, в том числе посредством кредитов, а затем получают возмещение за счет бюджета; покупка бизнеса иностранных инвесторов.

Темп роста ипотечных кредитов в 2021 году составил 30%, в 2022-м — 20,4%, в 2023-м — 34,5%. Причина в высоких инфляционных ожиданиях населения, желании сберечь свои средства на фоне изменения валютного курса, а также в льготных госпрограммах.

Объем кредитов физических лиц в начале 2022 года вырос на 20,2%, в конце прошлого и начале 2023-го — на 2,7%, в конце года — на 15,7%. Во втором полугодии «произошел разгон», который удалось «охладить» благодаря комплексу упреждающих мер Центробанка. К ним относятся различные лимиты: например, в четвертом квартале ЦБ обязал банки иметь в выдаче не более 5% кредитов сроком свыше пяти лет, предоставляемых заемщикам с высокой долговой нагрузкой (80%+ дохода уходит на обслуживание кредитов). В 2024 году будет установлен лимит на выдачу кредитов гражданам, которые тратят 50–80% на обслуживание кредитов.

По нашим прогнозам, в 2024 году темп прироста корпоративных кредитов составит 5–10%, ипотечных — 7–12%, потребительских — 3–8%.

Ольга Кретова, директор по развитию бизнеса Росбанка в Воронеже:

Ольга Кретова, директор по развитию бизнеса Росбанка в Воронеже:

— На фоне макропруденциальной политики Банка России с четвертого квартала 2023 года мы отмечаем замедление рынка необеспеченного кредитования. При этом в нашем банке увеличилась доля потребительских кредитов, выданных под залог авто или недвижимости. В новых реалиях рост будет показывать именно сегмент таких потребительских кредитов.

В 2023 году на рынке недвижимости можно было заметить рекордную покупательскую активность. Это связано в первую очередь с доступностью госпрограмм стимулирования ипотеки. В этом году спрос на ипотечные кредиты может поддерживаться адресными ипотеками, запуском новых ипотечных программ вместе с застройщиками, отсрочкой выплаты первоначального взноса по ипотеке от продавца.

Несмотря на рост процентных ставок в четвертом квартале 2023 года, в январе 2024-го стоимость автокредита стабилизировалась. Это связано с ростом объема поддержки со стороны производителей. Также была продлена госпрограмма льготного автокредитования, бюджета которой хватит, чтобы поддержать спрос как минимум в первом полугодии. Ожидаем, что продажи рынка будут сопоставимы с прошлым годом.

Антон Каменев, заместитель председателя Центрально-Черноземного банка Сбербанка:

Антон Каменев, заместитель председателя Центрально-Черноземного банка Сбербанка:

— В 2023 году Сбербанк выдал корпоративные кредиты в Черноземье на 722 млрд руб., что на 30% больше, чем в 2022 году. По данным на начало 2024 года, корпоративный кредитный портфель ЦЧБ составил 614 млрд руб., что на 8% больше, чем годом ранее. Большую часть портфеля сформировал агропромышленный комплекс. У сельхозпроизводителей были востребованы программы субсидирования от Минсельхоза РФ, которые позволяют получать льготные краткосрочные и инвестиционные кредиты. Кредитный портфель по этому направлению составляет 198 млрд руб. Также поддержкой Минсельхоза воспользовались 1,4 тыс. представителей малого бизнеса.

Александр Исаенко, директор ПСБ в Воронеже:

Александр Исаенко, директор ПСБ в Воронеже:

— По результатам исследования RSBI, индекс деловой активности малого и среднего бизнеса (МСБ) в Воронеже остается в зоне уверенного роста. Это связано с высокой адаптивностью бизнеса к меняющимся экономическим условиям, умением быстро находить новые способы развивать свое дело и как следствие – с существенным улучшением инвестиций и ростом продаж в субъекте. 15% опрошенных предпринимателей сообщили об удовлетворенном спросе на кредитование, что успешно отразилось на дальнейшем развитии регионального бизнеса. Большинство представителей МСБ, как свидетельствует опрос, считает свой бизнес успешным: в 2023 году процент тех предпринимателей, кто получил значительную прибыль несмотря на сложности, вырос.