Валютные долги с рублевым расчетом

Какие перспективы есть у замещающих облигаций российских эмитентов

Смягчение риторики Федеральной резервной системы США (ФРС) привело к падению доходности американских облигаций. Однако это оказывает слабое влияние на рынок российских замещающих облигаций, выпускаемых взамен замороженных евробондов. На фоне расширения предложения таких бумаг и выхода новых эмитентов на рынок доходность большинства из них держится в районе 5–7% годовых. При этом в таких инвестициях следует учитывать не только кредитный, но и валютный риск, связанный с возможным укреплением российской валюты.

Фото: Александр Миридонов, Коммерсантъ

Фото: Александр Миридонов, Коммерсантъ

Ставки на смягчение

ФРС, судя по всему, завершила текущий цикл ужесточения политики. Об этом по итогам декабрьского заседания, завершившегося 13 декабря, заявил глава американского регулятора Джером Пауэлл. На этом заседании, как и ожидали аналитики, ставка была сохранена на уровне 5,25–5,50%. При этом 17 из 19 членов руководства ФРС не исключили к концу 2024 года более низкую ставку, чем сейчас. При этом медианный прогноз показывает снижение ставки на 0,75 п. п.

По мнению главного аналитика Совкомбанка Михаила Васильева, американский Центробанк уже в марте начнет цикл снижения ключевой ставки, а к концу следующего года снизит ее минимум на 150 б. п., до 4%.

В сложившихся условиях произошло сильное падение доходностей на американском долговом рынке. По данным Investing.com, в пятницу доходность пятилетних казначейских облигаций США составила 3,89% годовых, что близко к минимуму с начала июня. С заседания ФРС она снизилась почти на 34 базисных пункта. Немного меньше (на 29 б. п.) снизилась доходность десятилетних гособлигаций (US Treasuries), которая откатилась к отметке 3,92% годовых, минимума с середины августа.

Локальная замена

Снижение ставки ФРС и доходностей гособлигаций США оказывает ограниченное влияние на доходности российских замещающих облигаций на фоне высокого предложения таких бумаг со стороны эмитентов.

По данным главного аналитика по долговым рынкам БК «Регион» Александра Ермака, в настоящее время на рынке обращается почти пять десятков выпусков замещающих облигаций 14 эмитентов в пяти валютах на общую сумму, эквивалентную 1,7 трлн руб. ($18,5 млрд).

Большая часть (35 выпусков) выполнена в долларах США. При этом восемь выпусков в евро сделал только «Газпром Капитал» (но в настоящее время еще два эмитента собираются выпускать замещающие облигации в европейской валюте). По одному выпуску в швейцарских франках и британских фунтах также осуществил «Газпром Капитал» (еще один эмитент готовит выпуск в швейцарских франках).

Осенью Альфа-банк заместил два рублевых выпуска еврооблигаций на сумму 20,75 млрд руб. «В настоящее время в процессе сбора заявок, которые планируются завершить до конца текущего года, находятся пять выпусков замещающих облигаций таких эмитентов, как "Норильский никель", ГТЛК, НЛКМ и Совкомбанк»,— отмечает господин Ермак. Общий объем евробондов составляет $2,4 млрд.

Решение разместить замещающие облигации принято еще по двум десяткам выпусков таких эмитентов, как МКБ, ТМК, ЧТПЗ, ХКФ-банк, ВТБ, ГК ПИК, НЛМК и СИБУР. Выпуски готовятся как долларах, так и в евро, рублях и швейцарских франках, а суммарный заявленный объем превышает эквивалент $9 млрд. «До конца текущего года размесить эти выпуски не хватит времени, но российским эмитентам было разрешено продлить замещения еврооблигаций до 1 июля 2024 года»,— отмечает господин Ермак.

Влиятельный рубль

Новое предложение замещающих облигаций (ЗО), как считает Михаил Васильев, будет выступать сдерживающим фактором для роста котировок этих ценных бумаг. Доходность их в зависимости от сроков обращения и валюты выпуска составляет 5–9% годовых. Поэтому у инвесторов сохраняется возможность приобрести ценные бумаги, зафиксировав высокие ставки по валютным инвестициям. Тем более что по мере завершения процесса замещения еврооблигаций и смягчения денежно-кредитной политики ФРС, если оно произойдет в будущем году, цены таких бумаг могут вырасти.

«В 2024 году ЗО, номинированные в долларах и евро, останутся в тренде и покажут положительную динамику, так как рыночный консенсус говорит о скором начале снижения ставки не только ФРС, но и Банком России»,— отмечает начальник отдела по работе с облигациями УК «Ингосстрах-Инвестиции» Игорь Кириллов.

При выборе бумаг стоит учитывать, что выплата купонов и погашение облигаций производятся в рублях по курсу ЦБ.

Важный параметр при выборе бумаги — это ее ликвидность, которая влияет на возможность оперативно купить или продать бумаги по приемлемой цене. Как отмечает директор по инвестициям ООО УК «Эра Инвестиций» Иван Лавриненко, наиболее ликвидными являются выпуски «Газпром Капитала» при доходности в долларах от 5,5% годовых на коротких сроках до 6,8% годовых на длинных.

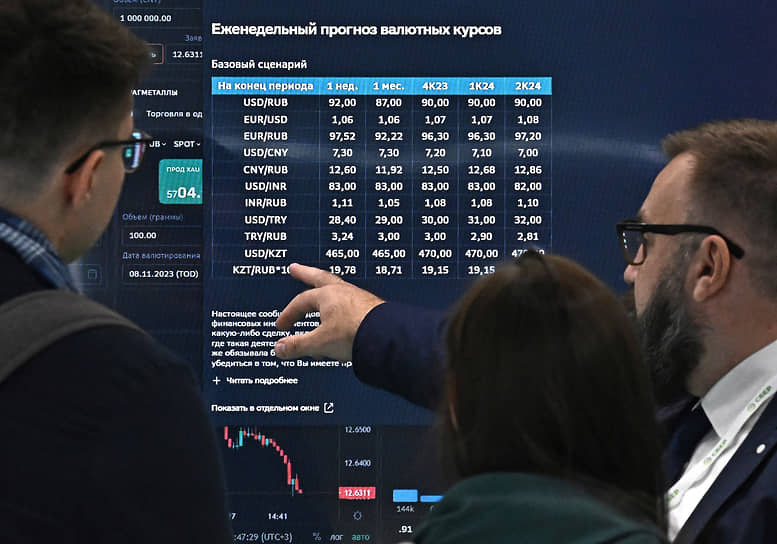

В таких инвестициях стоит учитывать не только кредитные, но и валютные риски. По оценке Михаила Васильева, в первом квартале 2024 года курс доллара может откатиться до 87 руб./$ на фоне снижения сезонного спроса на валюту. «Со второго квартала мы ожидаем умеренного ослабления рубля вслед за сезонным возрастанием спроса на валюту и вероятной отмены указа об обязательной продаже валютной выручки для крупнейших экспортеров»,— отмечает эксперт. По его оценке, в следующем году средний курс доллара может составить 95 руб./$, курс евро — 104 руб./€.