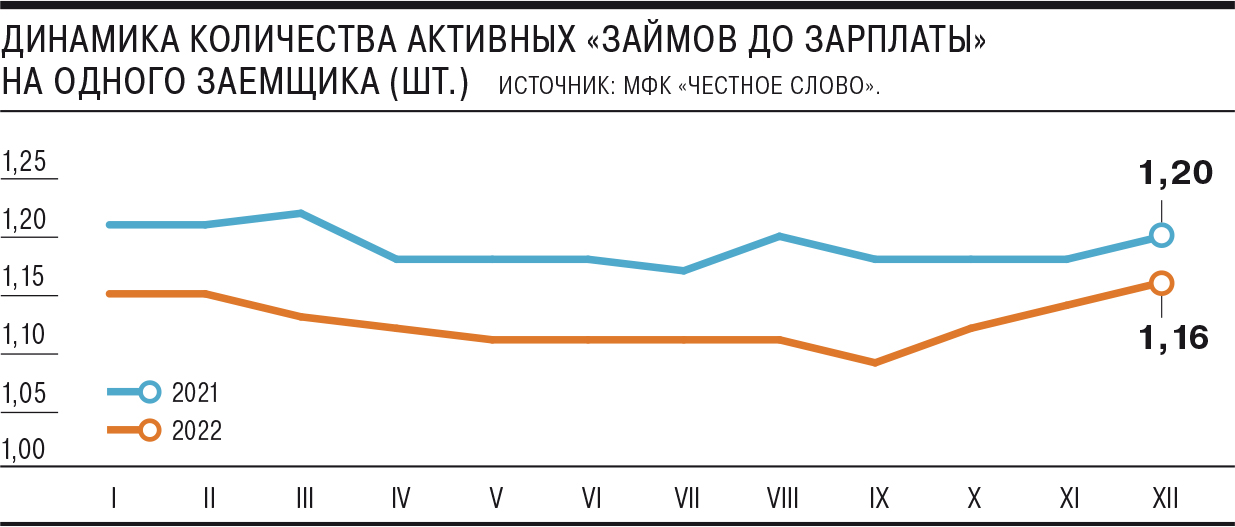

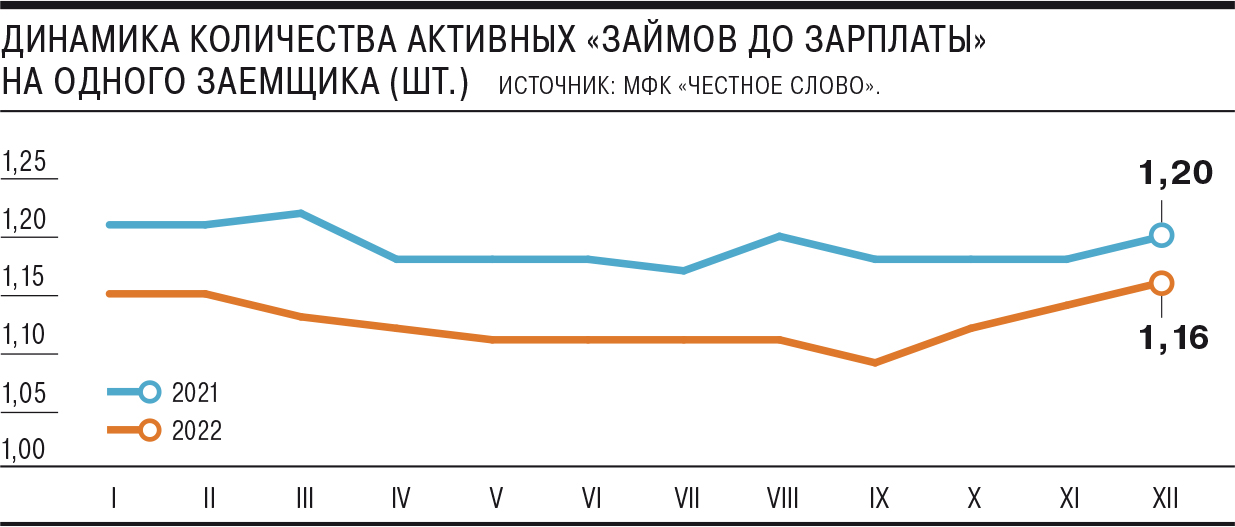

Несмотря на сезонный рост в декабре прошлого года количества активных микрозаймов на одного клиента, этот показатель оказался ниже 2021 года. Компании микрофинансового сектора пытаются снизить риски выхода клиентов в просрочку. Ожидать роста показателя в текущем году не стоит: помимо сохраняющейся экономической нестабильности и снижения доходов россиян, Банк России установил для сегмента лимиты доли займов, выдаваемых клиентам с повышенной долговой нагрузкой, на уровне 35%.

Фото: Виктор Коротаев, Коммерсантъ

Фото: Виктор Коротаев, Коммерсантъ

В декабре 2022 года число активных «займов до зарплаты» (PDL) на одного клиента достигло 1,16 штуки. Это максимальное значение за прошедший год, следует из материалов МФК «Честное слово».

В среднем в 2022 году в одни руки выдавали 1,09–1,16 займов, тогда как годом ранее было 1,17–1,22 штуки.

В ГК Eqvanta в 2022 году среднее количество PDL-займов на одного клиента в месяц оказалось чуть больше, 1,19 штуки. Однако показатель снизился относительно 2021 года, когда он составлял 1,23 займа, уточнил директор по рискам ГК Eqvanta Ион Болобошенку.

«Займы до зарплаты» выдаются на срок до 30 дней объемом до 30 тыс. руб. Это самые популярные займы на рынке микрофинансирования — по данным НБКИ, в прошлом году ежемесячно количество выданных PDL составляло 2–2,8 млн штук. По объему выдачи они занимают второе место на рынке (после Installment-займов) — по данным ЦБ, за последние три года на них приходилось 35–43% квартальной выдачи.

Тенденция прошлого года обусловлена совокупностью факторов, отмечают участники рынка. По словам гендиректора Moneyman Сергея Весовщука, произошло «ужесточение скоринга, то есть займы было сложнее получить, часть заемщиков, наработав положительную репутацию и испытывая потребность в заемных средствах на более длительные сроки, перешла в сегмент Installment-займов (среднесрочные ссуды)».

Сыграло роль и изменение в поведении заемщиков.

«Выработанное после пандемии расчетливое отношение к заемным средствам и своим возможностям по погашению еще больше усилилось на фоне экономической ситуации в 2022 году»,— поясняет господин Весовщук.

Исторически сегмент PDL считается самым рискованным на долговом рынке. Средний показатель просрочки в нем варьируется в пределах 20–40%, отмечают в ассоциации коллекторов НАПКА. При увеличении среднего количества займов на одного клиента риск возникновения просроченной задолженности или дефолта всегда увеличивается, отмечает гендиректор МФК «Честное слово» Андрей Петков, а за 2022 год уровень просрочки на первый день от плановой даты платежа заметно вырос.

Чем больше непогашенных займов, тем меньше вероятность одобрения и величина лимита, подчеркивает господин Болобошенко. Для определения профиля риска важнее смотреть на количество займов, погашенных без просрочек или на глубину просрочек, которую показывает заемщик, отмечает коммерческий директор МФК «МигКредит» Марат Аббясов. При этом коллекторы отмечают, что «в повышенной зоне риска оказываются те, кто обслуживает более двух ссуд — там вероятность выхода в дефолт близка к 50%».

Впрочем, с января 2023 года вступили в силу введенные Банком России макропруденциальные лимиты доли займов, выдаваемых клиентам с повышенной долговой нагрузкой, напоминает Ион Болобошенку. Так, в первом квартале 2023 года в сегменте МФО доля таких займов не должна превышать 35%. В связи с этим, поясняет господин Болобошенку, многие микрофинансовые компании уже с января этого года внесли корректировки в свои скоринговые системы для дополнительного контроля уровня долговой нагрузки своих заемщиков.