Сибирь накормит

Регионы Сибирского федерального округа в 2022-м увеличили производство продуктов питания, драйвером стала экспортная ориентированность

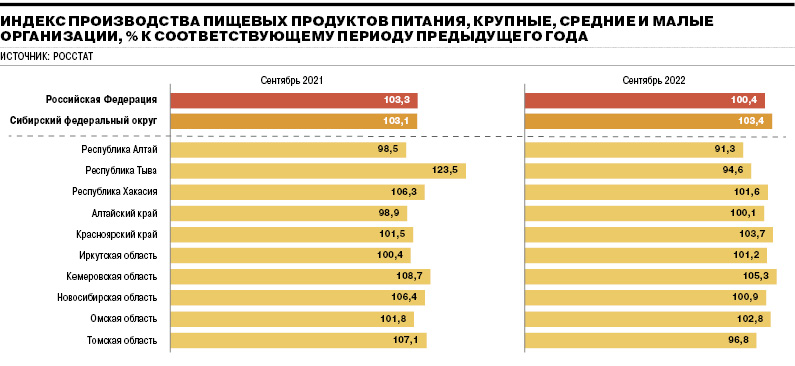

Регионы Сибирского федерального округа в 2022 году увеличили производство продуктов питания. Всего за прошедшие девять месяцев в сравнении с аналогичным периодом 2021-го рост объемов составил 3%. Наибольшую динамику демонстрирует производство растительного масла — в два раза (год к году). Также компании существенно увеличили выпуск сыров — на 11%. При этом сократилось производство колбасы на 13% и шоколада на 12%. Рост показателей эксперты объясняют повышением спроса на внутреннем и внешнем рынках, а также комплексом мер, стимулирующих развитие переработки.

Колбасные изделия вошли в число продуктов, производство которых в Сибири в 2022-м более всего сократилось

Фото: Виктор Коротаев, Коммерсантъ

Колбасные изделия вошли в число продуктов, производство которых в Сибири в 2022-м более всего сократилось

Фото: Виктор Коротаев, Коммерсантъ

С января по сентябрь 2022 года, по данным Росстата, производство пищевых продуктов в Сибири в сравнении с аналогичным периодом 2021 года выросло на 3%. Наибольший рост демонстрирует производство растительных масел и их фракций: объем в сентябре 2022-го в сравнении с аналогичным периодом прошлого года увеличился вдвое — до 31 млн т (в сентябре 2021-го было произведено 16,5 млн т).

ГК «Благо» подтверждает тенденцию. По словам представителя компании, директора по маркетингу Кирилла Мельникова, в Сибири предприятие ведет выпуск растительных масел на омском и барнаульском маслоэкстракционных заводах. За девять месяцев текущего года обе площадки произвели 99 тыс. т масел, из которых 60 тыс. т были проданы за рубеж. За аналогичный период 2021 года общий объем производства был равен 87,5 тыс. т. Более половины экспортных поставок составило наливное рапсовое масло, отгруженное в Китай (36 тыс. т). «Рост произошел за счет увеличившейся переработки»,— говорит Кирилл Мельников. Масло ГК экспортирует в Китай, страны Центральной Азии, а также Израиль. В этом году к списку заказчиков добавилась Турция: объем отгрузки с барнаульского завода составил 3 тыс. т.

Об увеличении экспорта растительных масел из России в октябре отчитался Минсельхоз. За девять месяцев 2022 года поставки этой продукции из России выросли на 29% по сравнению с аналогичным периодом прошлого года. «Наибольшую долю в реализации занимает подсолнечное масло — 68% всего объема. На рапсовое и соевое масла приходится 19% и 13% соответственно»,— говорится в сообщении официального Telegram-канала министерства. Первое место среди импортеров российского подсолнечного масла занимает Турция, прирост составляет порядка 42%. При этом поставки рапсового масла в Китай увеличились более чем в два раза по сравнению с аналогичным периодом прошлого года.

Положительную динамику объемов производства и, как следствие, экспорта растительных масел эксперты объясняют сокращением поставок этого продукта из Украины и его высокой стоимостью на мировом рынке.

По словам представителей отрасли, экспортная ориентированность стала ключевым драйвером в текущем году. Однако увеличению доли экспортных поставок способствует еще и рост урожая. По итогам 2022 года сбор подсолнечника в России, по оценке главы «Прозерно» Владимира Петриченко, может составить рекордные 16,8 млн т. Благодаря высокому урожаю подсолнечника в текущем сезоне могут выпустить порядка 5,6–5,8 млн т подсолнечного масла (против 5,1 млн т в 2021-м), комментировал ранее «Коммерсанту» директор брендового дивизиона «Эфко» Евгений Шулепов.

Сыр да хлеб

Высокие показатели производства в Сибири в 2022 году демонстрируют сыры (+11%), молоко (+6%) и хлеб (+5%).

По данным «Союзмолоко», рост производства сыров отмечается в России с момента ограничения поставок этой продукции из ряда стран в 2014 году и начала процесса импортозамещения. При этом в течение последних нескольких лет темпы роста производства существенно ускорились благодаря реализации целого ряда крупных инвестиционных проектов в отрасли. Объем инвестиций в производство сыров за последние 10 лет составил более 70 млрд руб., при этом каждый пятый рубль, вложенный в переработку молока, вкладывался в производство сыров. С точки зрения нового строительства сырная категория является локомотивом инвестиций в отрасль.

«Сыроделие остается одним из самых привлекательных секторов в молочной индустрии,— подчеркнул генеральный директор „Союзмолоко“ Артем Белов.— По рейтингу мы видим, что крупные инвесторы продолжают реализацию масштабных проектов, и это меняет расклад сил не только на рынке сыров, но и во всей молочной отрасли».

В конце августа стало известно, что «Эконива» планирует возобновить строительство завода по производству сыра в Новосибирской области. Мощность нового предприятия составит более 1,1 тыс. т сырого молока в сутки. Завод будет выпускать цельномолочную и кисломолочную продукцию, до 35,2 тыс. т полутвердых и твердых сыров в год, а также сыворотку для производства заменителей грудного молока.

В целом объем потребления сыров с января по сентябрь 2022 года представители отрасли называют стабильным, хотя риски падения спроса в краткосрочный период, как и во всей молочной категории, присутствуют, говорит владелец сыроварни «Солоновкино» Алла Роенко. Потребление сыров выросло за последние пять лет на 25% и сейчас составляет 5–6 кг в год на человека.

К негативным факторам она относит увеличение стоимости продукта, а также его ингредиентов и падение доходов населения. «В течение последнего года производители сталкивались с очень серьезным ростом себестоимости. Помимо удорожания затрат на производство сырого молока, выросли и затраты на упаковку готовой продукции, ремонт и обслуживание техники и оборудования, подорожала транспортная логистика»,— отмечает спикер.

Рост в сегменте производства хлеба и хлебобулочных изделий в 2022 году эксперты объясняют увеличением розничных сетей продуктовых магазинов. Торговые сети активно ищут новых поставщиков и массово проводят закупочные сессии. Кроме этого, рост потребления массовых сортов хлеба будет обусловлен сокращением ассортимента (из-за ухода ряда брендов), считает заместитель директора по научной работе ФГАНУ НИИ хлебопекарной промышленности Владимир Мартиросян.

Попали под сокращение

Из числа продуктов, производство которых в 2022 году наиболее существенно сократилось, — колбасные изделия: в сентябре 2022-го к сентябрю 2021-го произведено на 13% меньше. Также упало производство шоколада на 12%.

В целом по итогам 2022-го объем российского рынка мясных полуфабрикатов и колбасных изделий может снизиться до 2,2–2,4 млн т против 2,5 млн т в 2021-м, считает аналитик Freedom Finance Global Владимир Чернов. Данная тенденция, по его словам, связана с ростом цен и снижением экспортных поставок.

В мае 2022 года производители колбас и сосисок предупредили ритейлеров о риске сокращения ассортимента товаров из-за дефицита оболочек. Основной причиной сложившейся ситуации участники рынка называли запрет ЕС на поставки искусственных колбасных оболочек с 10 июля 2022 года. В 2021 году на долю ЕС пришлось почти 73% импорта в РФ колбасных оболочек из общего объема почти 8 тыс. т. Среди крупнейших поставщиков были Испания, Германия, Франция, Бельгия и Польша. Позже ряд производителей заявил о преодолении кризиса путем перехода на отечественную оболочку.

Снижение производства шоколада сибирскими предприятиями аналитики объясняют уменьшением поставок какао-продуктов, усложнением логистики, а также падением реальных располагаемых доходов населения. При этом явным трендом стало существенное увеличение цен на готовую продукцию, а также на сырье по всем направлениям товарных потоков. Ранее компания «Монделис» (бренды Alpen Gold, Milka и «Барни») предупредила о повышении цен с 1 июня на 9–15%.

Прогноз на потребление

Сейчас пищевая отрасль переживает сложный период, как и вся российская экономика, указывают игроки рынка. Несмотря на то что в 2022 году ожидается рекордный урожай зерновых (в отличие от прошлого года, когда урожай был самым низким за три года), представители отрасли столкнутся с вызовами. В первую очередь из-за трудностей, связанных с нарушением логистических цепочек. Сложности возникают с комплектующими для импортного оборудования и поставками импортных ингредиентов. Рост инфляции также может замедлить экономическое развитие. В этой ситуации представителям отрасли предстоит поиск новых решений, таких как выход на новые рынки сбыта и снижение маржинальности.

Тем не менее российские пищевая и перерабатывающая промышленности демонстрируют высокую адаптивность к текущим условиям, способность развиваться и обеспечивать внутренний рынок необходимыми объемами качественной продукции, несмотря на внешние неблагоприятные факторы, подчеркивают эксперты.

«Пищевая промышленность в целом является достаточно устойчивой в условиях санкций из-за умеренной импортозависимости. В 2022 году мы ждем роста выручки предприятий отрасли на 7% г/г, до 8,3 трлн руб. в целом по России»,— указывают аналитики ГК «Финам».

Согласно предварительным оценкам Infoline, рост производства продуктов питания в 2022 году сохранится, в 2021-м объемы выросли не менее чем на 2%.