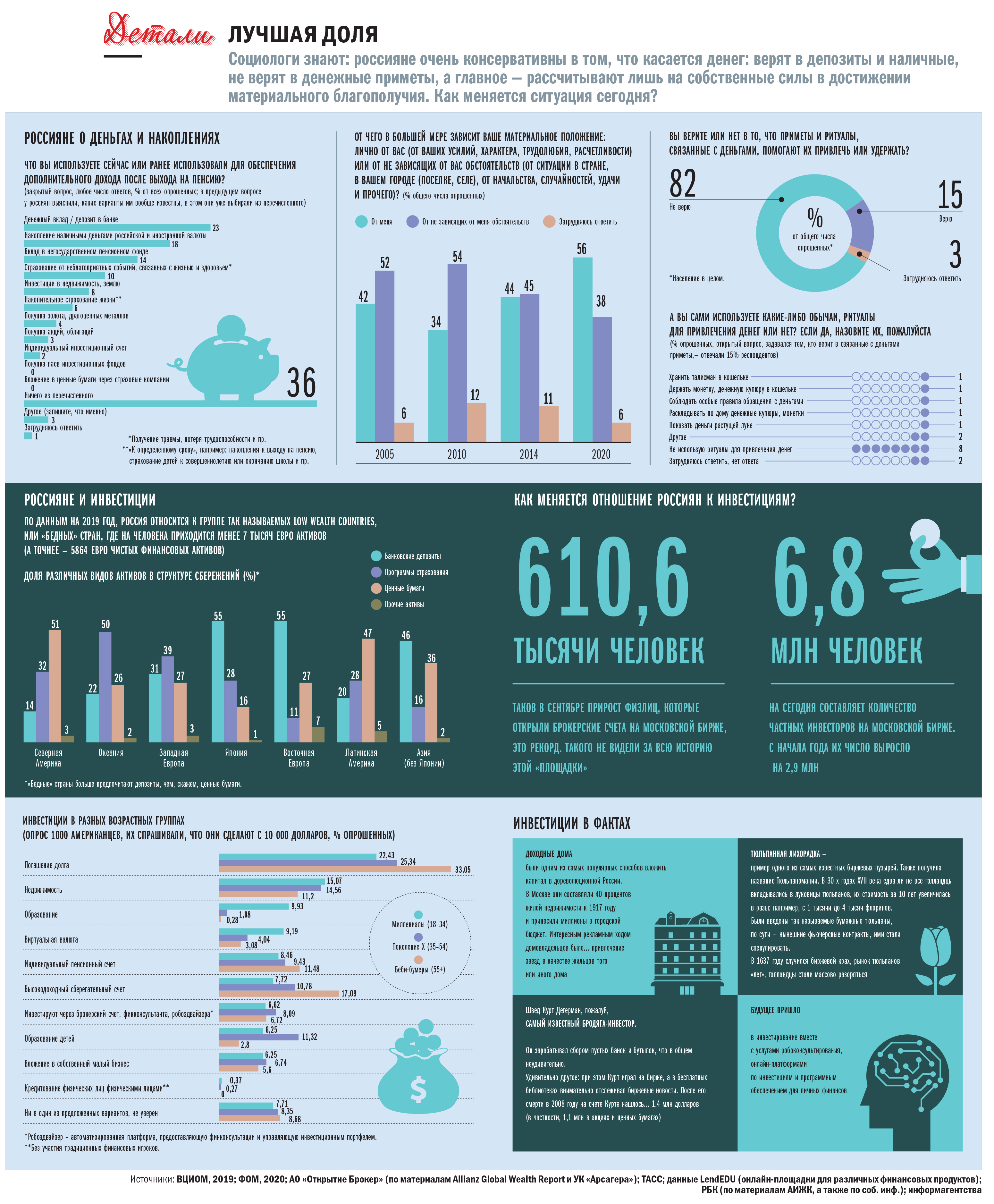

В России резко возросло число игроков на бирже. «Огонек» разбирался, в чем причины небывалого для отечественного фондового рынка явления и каковы могут быть последствия.

Приток «диванных инвесторов» на фондовые рынки — общемировой тренд, но в России он для многих стал неожиданностью

Фото: Ирина Бужор, Коммерсантъ / купить фото

Приток «диванных инвесторов» на фондовые рынки — общемировой тренд, но в России он для многих стал неожиданностью

Фото: Ирина Бужор, Коммерсантъ / купить фото

По словам инвестора Сергея Васильева (Группа «Русские фонды»), наблюдаемое есть не что иное, как «тектонический сдвиг»: «Ежемесячно открываются миллионы новых брокерских счетов, и туда физлица и компании переводят свои деньги из банков на фондовый рынок. Совокупный объем активов на брокерских счетах увеличился с начала года в несколько раз и приблизился к 13 трлн рублей, что уже по сумме почти сравнялось с ФНБ».

И если в начале года соотношение банковских депозитов к активам на брокерских счетах было 1:10 в пользу банков, то сейчас — 1:2.

«Феноменальный процесс! Я такого не припомню ни в нашей новейшей российской истории, ни в истории фондовых рынков других стран»,— восторгается инвестор.

Куда меньше оптимизма выказал первый зампред Центробанка России Сергей Швецов. По его словам, инвесторы, массово хлынувшие на фондовый рынок, гораздо активнее скупают иностранные акции, чем российские. Объем торгов иностранными акциями за год вырос в 13 раз, достигнув 25,2 млрд долларов. Для сравнения: объем торгов физлиц российскими акциями на Московской бирже составил 13,1 млрд долларов. И это, по мнению представителя Центробанка, плохо. Швецов предлагает сделать так, чтобы брокеры покупали в первую очередь отечественные бумаги. Вот только как этого добиться, он не разъяснил.

Банкиры подтверждают: деньги со счетов уходят. Клиенты Сбербанка в ноябре забрали с депозитных счетов максимальный за последние шесть лет объем средств — более 100 млрд рублей. Такого оттока банк не помнил с декабря 2014 года. По мнению экспертов, причиной тому — невыгодные ставки. Но вот куда перемещают россияне деньги, вопрос. Есть мнение, что деньги идут на покупку валюты или перетекают на эскроу-счета для последующей покупки недвижимости по договору долевого участия (средства на эскроу-счетах выросли с января в восемь раз).

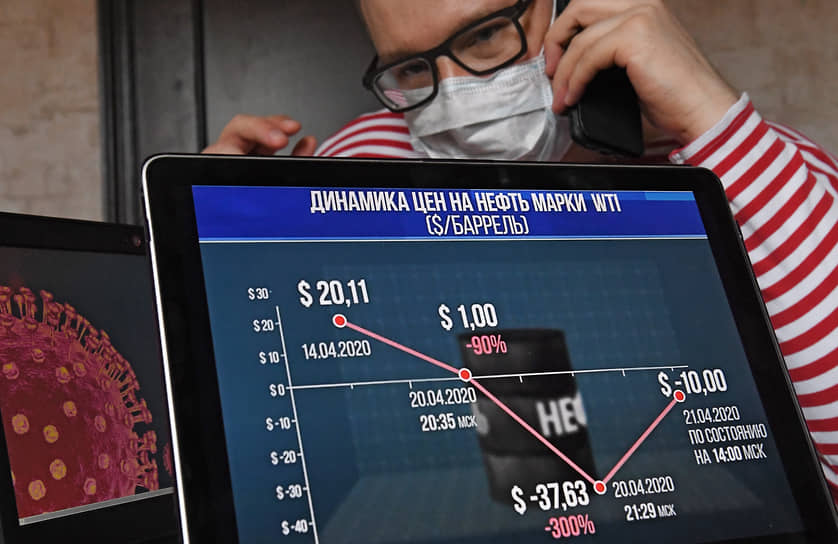

У директора Института стратегического анализа ФБК Grant Thornton Игоря Николаева свое видение происходящего: «Я бы не связывал отток денег из банков с их притоком на биржу. Не все те средства, что были взяты с депозитов, были перемещены населением на фондовый рынок. Люди в массе своей изымали накопления на повседневные нужды». По его мнению, те, кто пришел сегодня на биржу, не имея навыков и образования, рискуют, потому что зарабатывать на акциях непросто: «Но я не думаю, чтобы закономерный массовый проигрыш имел бы такие же последствия, что и крах МММ и тем более кризис 1998 года: большинство тех, кто сегодня рискнул вложиться в фондовый рынок, вскоре просто разочаруются, не получив баснословной прибыли, и уйдут с этого рынка, забрав вложенные суммы с небольшими потерями, в поисках новых средств заработка». Величина потерь, по мнению Николаева, будет напрямую зависеть от того, что будет происходить с российской экономикой в будущем году. Западные экономики, например, по всем признакам, имеют шанс на быстрый рост. Постковидное восстановление там будет опираться на рост потребления: слишком уж велик отложенный спрос, тогда как средства «на руках» у населения даже выросли. В России все иначе: доходы населения падали и до карантина, а уж в ковидный год и вовсе сократились в объемах (в годовом выражении больше минус 4%), так что о потребительском буме как о генераторе быстрого восстановления экономики тут можно только мечтать. Весь вопрос в том, ждет ли отечественную экономику хоть какой-то рост, или впереди продолжение стагнации, не говоря уже о рецессии? Слишком много шансов на реализацию пессимистичного сценария, а это значит, что и рынок акций продемонстрирует падение. Но для тех, кто готов рисковать, такой аргумент не имеет значения: недаром расцвет финансовых пирамид и «пузырей» всегда приходится на непростые времена — у людей от безысходности повышается тяга к риску.

С последним согласен заведующий лабораторией Института прикладных экономических исследований РАНХиГС Александр Абрамов. По его мнению, приток «диванных» инвесторов на фондовые рынки — общемировой тренд. И вызван он, по крайней мере, тремя факторами: мягкой денежно-кредитной политикой центральных банков, новыми технологиями, упростившими доступ физлиц к биржевой торговле, и агрессивным маркетингом финансовых посредников.

Приток «диванных инвесторов», число которых скоро достигнет 10 млн человек, в значительной мере оказался неожиданным как для финансового регулятора, так и финансовых организаций в России. К этому моменту не были созданы ни корпоративные, ни индивидуальные пенсионные планы. Коллективные инвестиции (ПИФы) в своей массе остаются непрозрачными и высоко затратными для частных инвесторов инструментами. Регулирование пока не справляется с задачей защиты частных инвесторов от продажи им посредниками высоко маржинальных и не соответствующих их профилю риска финансовых инструментов.

Вместе с тем резкий и массовый приток инвесторов в какую-то одну область почти всегда, по мнению Абрамова, чреват образованием финансового пузыря, который лопается с неприятными социальными последствиями. Классический пример — Китай июня 2015 года, когда китайский фондовый рынок не выдержал массового прихода частных инвесторов и их спекулятивной активности. Россия вполне может пойти по этому пути. Чтобы избежать негативных последствий, властям следует что-нибудь предпринять уже сегодня. Что именно, известно, рецепт есть. В США в 1980-е в аналогичной ситуации были успешно созданы сложные институты долгосрочных сбережений для населения. Речь о пенсионных корпоративных и индивидуальных планах, изменениях форматов продаж финансовых продуктов, создании инвестиционных платформ, где с одного счета можно приобретать финансовые продукты разных производителей, появлении инвестконсультантов, руководствующихся фидуциарными стандартами продаж (требующими, чтобы продавец избегал ситуации конфликта интересов при предоставлении инвестиционных советов клиентам). Американцам удалось снять напряжение, перенаправив большую часть денежного потока в сторону этих новых инструментов. Китайцы этого не сделали и поплатились ростом социального напряжения.

Россия пока идет по китайскому пути, судя по отсутствию ясных правил игры для долгосрочных сбережений. Так что при малейшем развороте рынка, который обязательно последует, инвестиции населения в рискованные активы могут серьезно пострадать. Когда именно это может случиться, не скажет сегодня никто. Но это точно не произойдет через пару месяцев: все говорит за то, что начало года будет удачным для акций, рынки ждет эйфория, западные экономики покажут рост, есть ожидание роста цены на нефть, в Россию на какое-то время могут вернуться иностранные спекулятивные капиталы. Словом, рынки будут расти, чем еще больше затянут частников. Но рано или поздно эйфория закончится, наступит отрезвление и цены на акции пойдут вниз. Будет это середина, конец 2021 года или начало 2022 года, пока не ясно. Но важно помнить, что цены акций вечно не растут, а риск не всегда дело благородное.