ФРС поддержала российские еврооблигации

Зарубежные долги подешевели

Российский рынок отыграл решение ФРС укреплением рубля. На фоне снижения ставки растет и привлекательность валютных бумаг качественных российских эмитентов. Однако для рублевого госдолга более важным фактором оказалась вызванная новостями о коронавирусе волатильность рынков — размещение ОФЗ 4 марта решено не проводить.

Фото: Leah Millis/File Photo, Reuters

Фото: Leah Millis/File Photo, Reuters

Для аналитиков и рынка решение ФРС о снижении ставки стало неожиданностью, по итогам торгов во вторник доходность десятилетних US Treasuries (UST) опустилась до нового исторического минимума — 1,022% годовых, тогда как в начале прошлой недели она находилась на уровне 1,5% годовых. Доходность десятилетних российских еврооблигаций снизилась на 0,25 п. п., до 2,33% годовых, вернувшись к минимальным значениям с сентября 2017 года. Курс доллара на Московской бирже потерял более 1,2 руб., опустившись до отметки 65,5 руб./$. До конца торгового дня 3 марта он оставался ниже уровня 66 руб./$. Котировки нефти Brent на спот-рынке достигали отметки $55,95 за баррель, Urals — $52,4 за баррель.

«Волатильность рынков высокая, но российская экономика устойчива в среднесрочном плане, у нее самый низкий в мире долг к ВВП. Поэтому российские еврооблигации будут пользоваться спросом у международных инвесторов»,— считает начальник управления торговых операций на российском фондовом рынке ИК «Фридом Финанс» Георгий Ващенко.

По словам главы управления фондовых операций УК ТФГ Равиля Юсипова, на фоне глобального ухода от риска надежные евробонды будет пользоваться высоким спросом.

Улучшение конъюнктуры коснулось и высококачественных корпоративных заемщиков — ГТЛК успешно разместила семилетние евробонды. Организаторами размещения выступили Citi, Газпромбанк, J.P. Morgan, «Ренессанс Капитал», Sova Capital, Совкомбанк и «ВТБ Капитал». Объем привлечения составил $600 млн, при этом спрос достиг $1,1 млрд. В таких условиях организаторы размещения смогли снизить доходность с 4,75–5% до 4,65% годовых. В сентябре прошлого года ГТЛК размещала шестилетние бумаги на $550 млн под 4,95% годовых. Первый вице-президент Газпромбанка Денис Шулаков отмечает, что размещение ГТЛК стало первым с 21 февраля, с момента активного распространения эпидемии за пределами Китая, размещением эмитента из региона CEMEA. «В начале недели компания провела серию встреч с инвесторами, рассказала о последних изменениях в компании и возможных действиях в случае негативной ситуации на рынках в текущих условиях»,— отмечает господин Шулаков.

На внутренний долговой рынок решение ФРС никакого стабилизирующего воздействия закономерно не оказало. 3 марта Минфин объявил об отмене намеченных на среду аукционов по размещению ОФЗ «в целях содействия процессу стабилизации рыночной ситуации» в условиях «повышенной волатильности на финансовых рынках». Еще на прошлой неделе Минфин смог разместить ОФЗ менее чем на 10 млрд руб., да еще и с заметной премией по доходности к вторичному рынку (см. “Ъ” от 27 февраля). В последующие дни ситуация резко ухудшилась. В минувшую пятницу на фоне глобальной паники на финансовых рынках ставки десятилетних бумаг подскочили на 0,38 процентного пункта (п. п.) и вернулись к значениям четырехмесячной давности — 6,5% годовых.

Негативное влияние на рынок рублевого долга оказали ожидания инвесторов относительно вопроса возможного изменения позиции Банка России относительно его ключевой ставки. «Если еще пару недель назад базовым сценарием было понижение ключевой ставки на ближайших заседаниях, то в условиях заметной коррекции на глобальных рынках и ослабления рубля вероятность паузы от ЦБ возросла»,— отмечает старший аналитик УК «Регион Инвестиции» Михаил Поддубский.

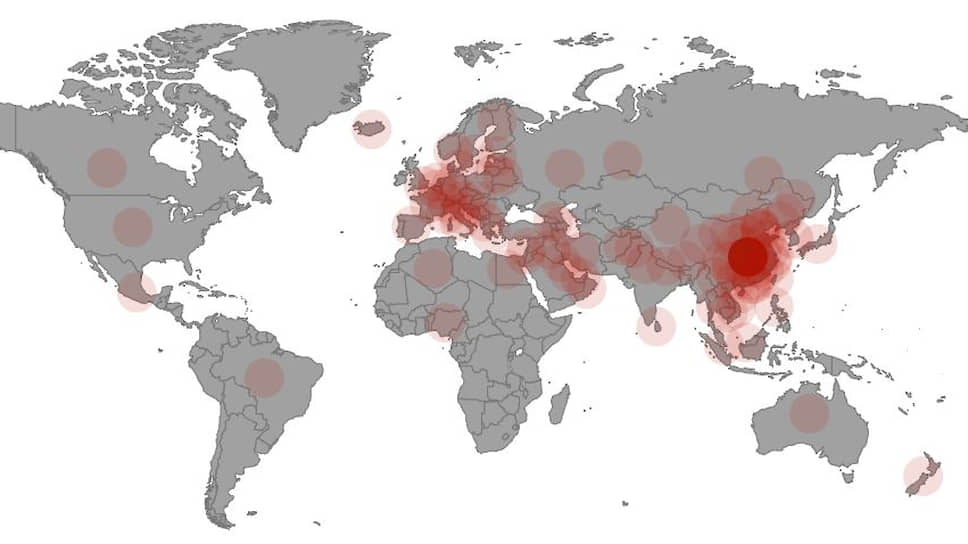

Коронавирус-2020 в Китае и мире

Последние данные о распространении и ущербе от заболевания — в хронике “Ъ”