Банк России направил в Генеральную прокуратуру РФ материалы по итогам проверок АО «АктивКапитал банк» (АК Банк, АКБ). Как установила временная администрация, руководство АК Банка выводило ликвидные активы путем кредитования заемщиков, имеющих сомнительную платежеспособность и не осуществляющих реальной хозяйственной деятельности, а также перевода долга и переуступки прав требования по кредитным договорам юридических лиц. Кроме того, топ-менеджмент АКБ уклонялся от передачи временной администрации правоустанавливающих документов на активы организации на сумму более 1,3 млрд рублей. По мнению юристов, руководителям банка за совершенные дела может грозить срок до 6 лет.

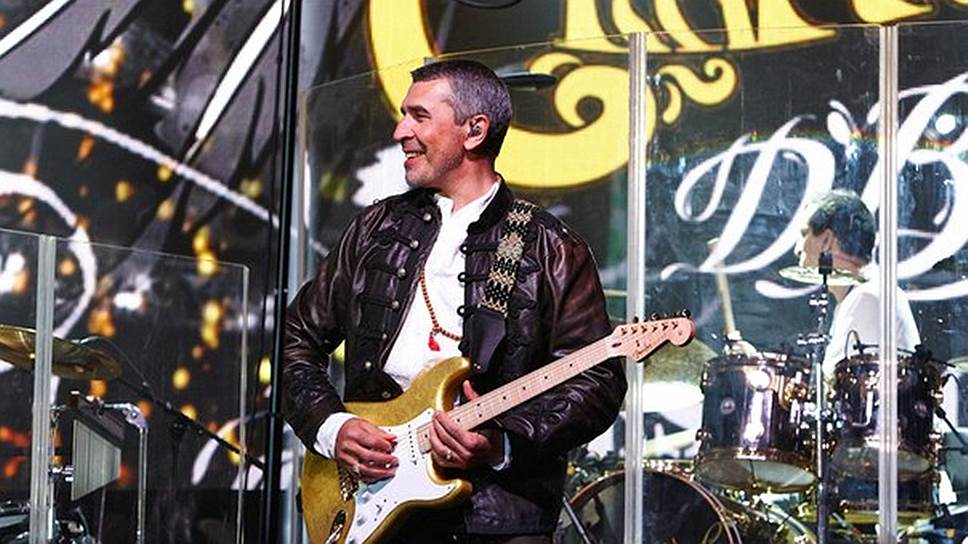

Председателю совета директоров АК Банка Алексею Леушкину и другим акционеорам и руководителям кредитной организации угрожает уголовное преследование за сомнительные операции

Фото: Юрий Стрелец, Коммерсантъ

• АО «АктивКапитал Банк» зарегистрировано в 1994 году. По данным «СПАРК-Интерфакс», владельцами общества выступают известный самарский бизнесмен Алексей Леушкин (20,19%), Галина Оганесян (3,67%), Татьяна Оганесян (3,46%), Григорий Оганесян (8,19 %), ООО «Волга» (10,81%) и ООО «Лира» (50,12%). Алексей Леушкин является председателем совета директоров банка. Григорий Оганесян — председатель правления организации. Кредитная организация работала на территории Самарской, Московской, Магаданской областей, а также в Ростове-на-Дону, Санкт-Петербурге и Екатеринбурге. Выручка банка в 2016 году составила 3,1 млрд руб., убыток — 1,6 млрд руб. Первое полугодие 2017 года АК Банк завершил с убытком в 500 млн руб. За третий квартал кредитная организация ухудшила этот показатель более чем в два раза — до 1,094 млрд руб. Отчетность за более поздний период не опубликована. В рейтинге Banki.ru по величине нетто-активов кредитная организация с 37,2 млрд руб. занимала 116 место из 561 по России и третье по региону (из 12 банков). Но фактически АК Банк был крупнейшей кредитной организацией в Самарской области, так как первый в рейтинге Автовазбанк санируется Промсвязьбанком, а Русфинанс Банк входит в международную группу Societe Generale.

Центробанк лишил АКБ лицензии в конце марта. Как заявил регулятор, к ухудшению финансового состояния организации привел вывод значительной части активов. Страховое возмещение вкладчикам от имени государственной корпорации «Агентство по страхованию вкладов» (АСВ) и за ее счет выплачивали Сбербанк и Банк ВТБ в 11 субъектах страны. В мае Арбитражный суд Самарской области признал АК Банк банкротом по иску ЦБ и открыл конкурсное производство. Конкурсным управляющим назначили «Агентство по страхованию вкладов». По данным агентства, на 20 июня в реестр кредиторов банка пытаются войти 2 749 заявителей с общей суммой требований в размере 823, 3 млн руб. Дата закрытия реестра требований кредиторов — 1 августа текущего года. В начале июля АСВ принялось оспаривать сделку АК Банка по продаже автомобиля Toyota Land Cruiser 200 Ихтиеру Ахтамову. Заседание по рассмотрению требования конкурсного управляющего назначено на 2 августа.

По мнению партнера АБ «Деловой фарватер» Сергея Литвиненко, незаконный вывод активов банка может обернуться привлечением виновных лиц, совершивших или одобривших такие действия, к уголовной ответственности по статье «мошенничество» (ст. 159 УК РФ) со сроком лишения свободы до 6 лет. «Данную статью правоохранительные органы наиболее часто применяют к субъектам предпринимательской деятельности», — говорит Сергей Литвиненко.

Как считают юристы, недобросовестные лица могут быть привлечены не только к уголовной ответственности, но и к субсидиарной в рамках дела о несостоятельности АктивКапитал Банка.

«Если должник признан несостоятельным вследствие действий или бездействия контролирующих должника лиц, такие лица в случае недостаточности имущества должника несут субсидиарную ответственность по его обязательствам», — поясняет партнер АБ «Деловой фарватер».

Аналогичного мнения придерживается и партнер юридического бюро «Падва и Эпштейн» Антон Бабенко. «При наличии достаточной доказательной базы того, что действия менеджмента банка привели к уменьшению активов и тем самым причинили вред самой организации и ее кредиторам, независимо от результатов проверок надзорного органа, к контролирующим лицам могут быть предъявлены иски о взыскании убытков и привлечении к субсидиарной ответственности по долгам должников», — поясняет Антон Бабенко.

Выяснить, согласны ли владельцы АктивКапитал Банка с выводами Банка России, выяснить не удалось — акционер АКБ Алексей Леушкин на звонок „Ъ“ не ответил. Проверки сейчас проходят в другом лишившемся лицензии крупном самарском кредитном учреждении — Газбанке. Как сообщил регулятор, банк скрывал свое реальное финансовое положение и не исполнял требования об адекватной оценке принимаемых рисков. Также организация нарушала нормативные акты регулятора о противодействии легализации доходов, полученных преступным путем, и финансированию терроризма. Рабочая группа, куда вошли представители Центробанка, АСВ и силовых структур, проверяет возможные схемы вывода активов и легализации денежных незаконных средств, а также сделки по продаже акций банка за последние несколько лет. Эксперты отмечают, что особый интерес у проверяющих может вызвать продажа акций банка швейцарским предпринимателям во главе с Давидом Гаоном, сыном Нессима Гаона, в 90-е годы пытавшегося взыскать с РФ сотни миллионов долларов за неисполнение контракта по поставке продуктов питания в обмен на нефть. По мнению юристов, в отношении руководства кредитного учреждения могут возбудить уголовные дела по статьям «мошенничество» (ст. 159 УК РФ) и «легализация (отмывание) денежных средств или иного имущества, приобретенных преступных путем» (ст. 174 УК РФ).