Карты из рук

За 150 лет бумажные платежные карточки стали электронными

Платежные карты существуют почти 150 лет, и только последние полвека они пластиковые. В ближайшем будущем благодаря мобильным телефонам или биометрии карты могут вовсе исчезнуть. Правда, если победят телефоны, пластик на рынке платежей на какое-то время задержится.

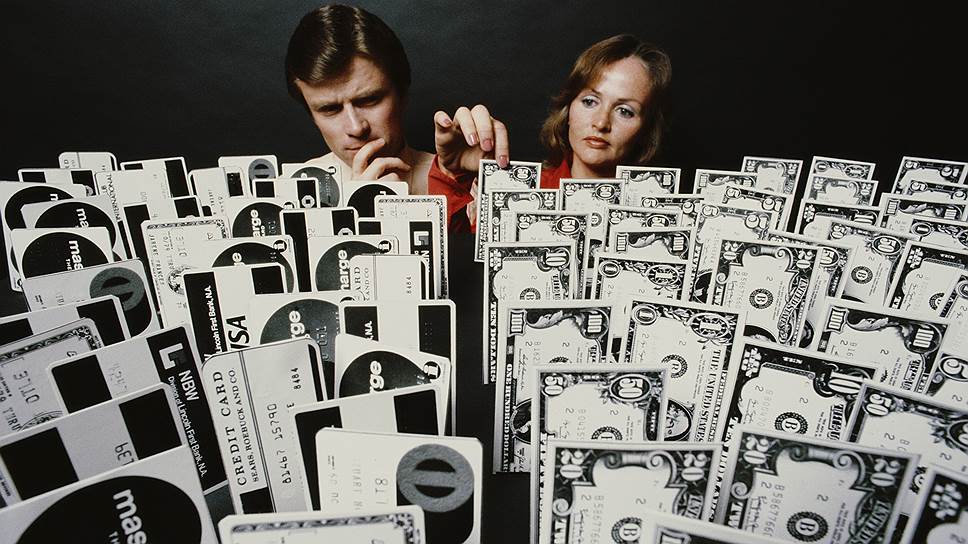

Фото: Getty Images

Карты без пластика

Карточки, давно ставшие для нас привычным средством платежа, в России привыкли называть пластиковыми или банковскими. Однако и в XIX, и в первой половине XX века они не были ни пластиковыми, ни банковскими.

Как пишет в книге «Платежные карты. Энциклопедия 1870–2006» чешский писатель Павел Юржик, еще в 1870 году появились металлические кредитные жетоны, которые считаются предшественниками банковских карт. Правда, выдавали их не банки, а магазины своим постоянным клиентам.

Пластиковые карточки, на которые нам сегодня приходит зарплата, 150 лет назад выглядели как металлические жетоны и были исключительно кредитными

Тогда торговля в рассрочку или в кредит была широко распространена, покупатель получал жетон, кассир в течение месяца записывал покупки на соответствующий номер, а в начале следующего месяца клиент оплачивал счет.

Такие жетоны назывались пластинками покупателя. В конце XIX века их выдавали около 20 тыс. магазинов в США, а некоторые использовали их до середины XX века.

В Европе аналог кредитных карт впервые появился в 1880 году — в Великобритании. Компания Provident Clothing Group выпустила кредитные купоны. Они были ближе к современным кредитным картам, чем жетоны: компания Provident платила магазинам за своих клиентов, а потом собирала с тех деньги и восстанавливала их кредитный лимит. Примерно так же сегодня действуют банки, выдающие револьверные кредитные карты (с возобновляемым лимитом).

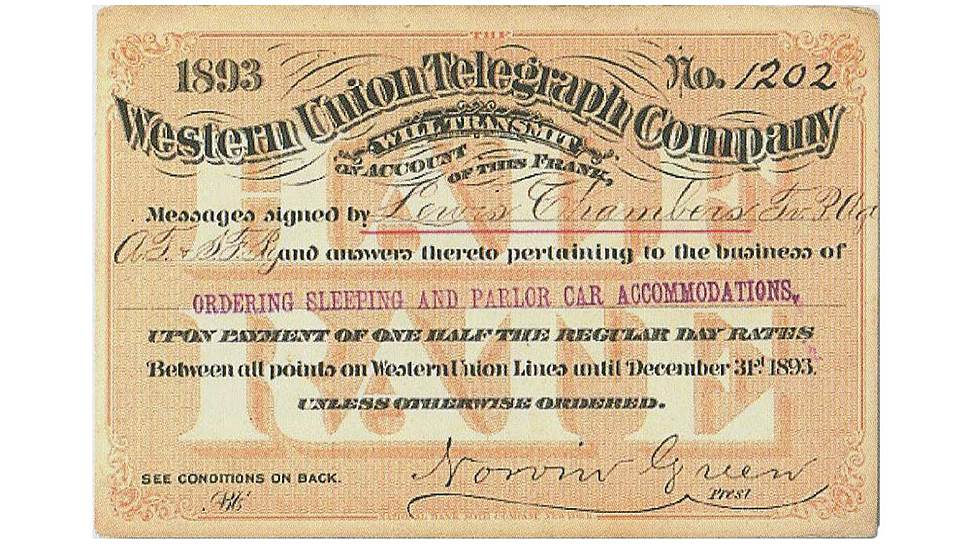

В 1892 году в США транспортная и курьерская компания American Express стала предлагать клиентам карты доверия (Frank Cards). Это были прямоугольные кусочки плотной бумаги с номером, который надо было сообщить при заказе того или иного товара с доставкой. В конце месяца покупатель получал счет за сделанные приобретения. Аналогичные карты выдавала телеграфная компания Western Union.

Вслед за магазинами кредитные продукты своим клиентам стали предоставлять курьерские и телеграфные компании, такие как American Express и Western Union: это уже были карточки, но еще не пластиковые, а бумажные, и назывались карты доверия

В 1924 году кредитные карты своим постоянным клиентам выдала первая сеть заправок General Petroleum Corporation of California. Позже этому примеру последовали компании Mobil, Shell и многие другие. Рынок кредитных карт заправочных сетей долгое время был одним из крупнейших в США.

В начале XX века наибольший толчок к развитию рынка кредитных карт дали сети заправочных станций, опередив с этим банки более чем на 30 лет

Фото: Topical Press Agency / Getty Images

В 1920-х годах наряду с бумажными кредитками стали появляться металлические карты с тиснением. Тогда же были выпущены и первые импринтеры, которые при помощи копировальной бумаги оставляли на чеке оттиск рельефных частей карты — номер и имя владельца.

В это же время держателям карт был впервые предложен льготный период (grace period): кредитом можно было пользоваться бесплатно месяц, при условии, что к концу этого периода сумма задолженности будет погашена полностью. Однако Великая депрессия отбросила рынок платежных карт назад в XIX век.

Первыми за его возрождение взялись телефонно-телеграфные компании — пионеры этого бизнеса. В конце 30-х годов компания AT & T выпустила «кредитную карту системы Белла». Тогда же свои кредитки вывели на рынок авиакомпании. А в 1936 году шесть крупнейших авиакомпаний США выпустили общую карту UATP.

Перед Второй мировой войной в Америке за наличные продавалось меньше половины товаров, остальное — в рассрочку и за счет кредитов, причем большая часть приходилась на кредиты. Очередной удар по рынку платежных карт нанесла война. Однако уже в 1947 году авиакомпании возобновили выдачу карт UATP.

Пластик к нам приходит

В 1950 году появился «Обеденный клуб» — Diner’s Club, или, согласно книге Павла Юржика, «Клуб завсегдатаев ресторанов». Этот клуб начал выдавать своим членам кредитные карты, которыми можно было расплатиться в ресторанах, заключивших с Diner’s Club соответствующий договор.

За это ресторан уплачивал клубу комиссию — 5–7% от суммы платежа клиента. А держатель карты раз в месяц получал выписку с тратами и должен был погасить задолженность в течение двух недель. Кроме того, он раз в год уплачивал сбор за обслуживание карты — $5.

Первая из современных международных платежных систем — Diner’s Club — появилась как клуб завсегдатаев ресторанов, которые не хотели оказаться в неловкой ситуации, забыв дома деньги

Фото: Robert Wands, AP

В том же 1950 году членами клуба стали 200 предпринимателей, офисы которых находились в небоскребе Empire State Building на Манхэттене; тогда с Diner’s Club сотрудничали 27 ресторанов и два отеля.

К концу 1951 года карту Diner’s Club, все еще бумажную, принимали больше тысячи ресторанов в Нью-Йорке, Бостоне, Лос-Анджелесе и Майами, а также примерно 30 отелей и 200 компаний по прокату автомобилей. В 1952 году Diner’s Club стала международной платежной системой — картой можно было расплачиваться в Канаде, на Кубе и во Франции.

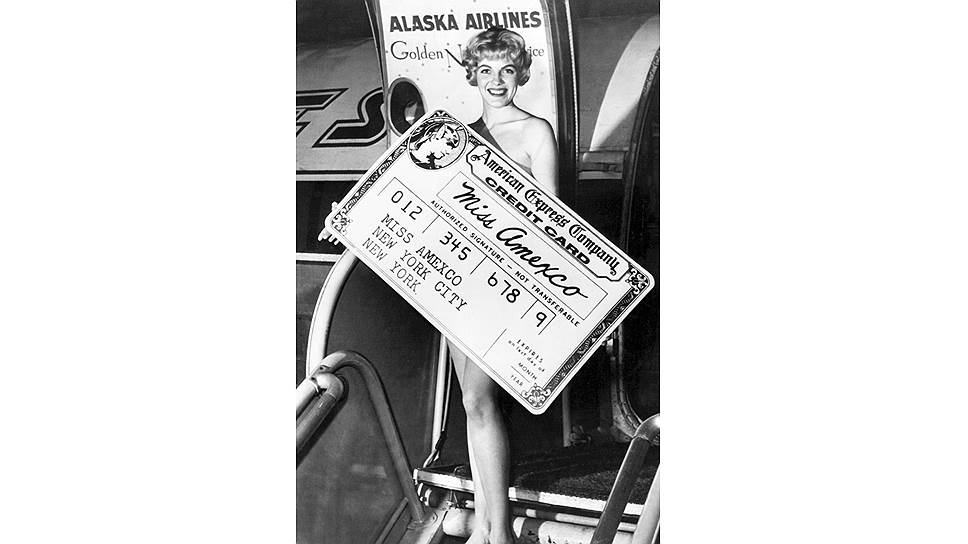

В 1958 году на рынок платежных карт вышла крупнейшая компания по продаже дорожных чеков — American Express. Два года она вела переговоры с Diner’s Club на предмет покупки последней, но в результате решила приобрести платежную систему Американской ассоциации гостиниц Universal Travel Card. У American Express была и собственная обширная база контрагентов; в результате к моменту выхода карты компания имела сеть приема из 17,5 тыс. магазинов, ресторанов и гостиниц.

Пластиковые карты, которые были очень похожи на те, что имеют хождение сегодня, American Express представила в 1959 году и тут же развернула широкую маркетинговую программу

Фото: Underwood Archives/Getty Images

Благодаря продуманной маркетинговой политике и огромной частной клиентуре на рынке дорожных чеков в первый год AmEx продала более 250 тыс. карт. Они были еще бумажными, как и у Diner’s Club, и фиолетовыми, как чеки American Express того времени.

В 1958 году на рынке платежных карт произошло еще одно важное событие — там появился Bank of America со своей BankAmericard. Он не был первооткрывателем на поле банковских карт — эта честь принадлежит Franklin National Bank of New York. Тот выпустил свою карту в 1951 году, а к 1958-му таких банков набралось больше 50.

Bank of America изучил их опыт, а также опыт Diner’s Club, и предложил карту с grace period длиною в месяц. Кроме того, карты BankAmericard с самого начала были пластиковыми — такие труднее подделать, и они долговечнее бумажных. К тому же на них, как и на металлических, можно разместить рельефные буквы и цифры, а значит, карту можно было обработать с помощью импринтера, что ускоряло и удешевляло операции.

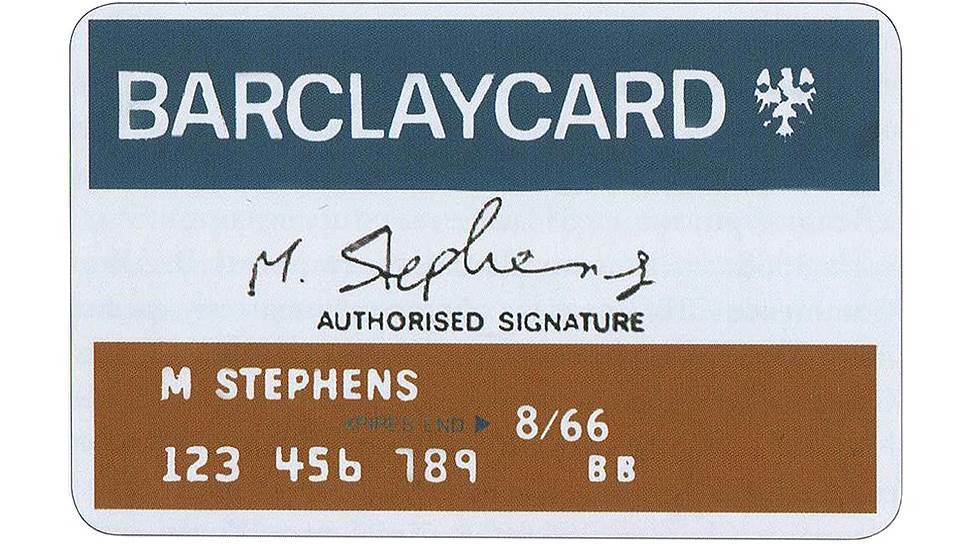

До Европы пластиковые карты добрались в 60-х годах прошлого века: Barclays Bank купил лицензию BankAmericard (позже переименованной в Visa) и в первый же год выпустил 1 млн карт

В 1959 году American Express заменила свои бумажные карты на пластиковые. Так началась эра пластиковых карт.

Особая роль BankAmericard заключается в том, что со временем этот карточный проект вырос в крупнейшую мировую платежную систему; в 1976 году по маркетинговым соображениям она была переименована в Visa. Годом рождения ее главного конкурента можно считать 1966-й. Тогда банки United California Bank, Wells Fargo, Crocker National Bank и Bank of California при поддержке нью-йоркского Marine Midland Bank образовали межбанковскую ассоциацию Interbank Card Association (ICA). В том же 1966 году она выпустила Master Charge: The Interbank Card, а уже в 1967-м этими картами пользовались 6 млн клиентов. В 1979 году и ассоциация, и ее карты переименовали в MasterCard.

В Европе карты появились в 1965 году: Westminster Bank, сотрудничавший с Diner’s Club, выдал первую международную карту. На следующий год Barclays Bank купил лицензию BankAmericard и за год выпустил миллион карт под названием Barclaycard.

Однако не все европейские банки хотели приобретать франшизу. Так, шведская платежная система Rikskort (образованная в 1964-м банковской группой Wallenberg) в 1965 году объединилась с Британской ассоциацией гостиниц и ресторанов, выпускавшей собственную карту. В результате этого слияния, проведенного в пику американским конкурентам, образовалась крупнейшая европейская платежная система Eurocard International. В 1969 году она вступила в альянс с Master Charge, который был упразднен в 2002-м после объединения платежных систем (на тот момент они назывались Europay и MasterCard).

В Японии первой кредитной картой также оказался продукт компании Diner’s Club, которая открыла в стране представительство в 1960 году. А в 1961-м один из крупнейших японских банков — Sanwa Bank — и Nippon Shinpan (сейчас в составе The Bank of Tokyo-Mitsubishi UFJ) основали Кредитное бюро Японии (Japan Credit Bureau, JCB). В течение 20 лет карты JCB не выходили за пределы Японии.

В 1968 году компания IBM разработала магнитную полосу для записи информации. В начале 1970-х ее стали наносить на карты, и эта технология существенно ускорила обработку «карточных» платежей. Появилась возможность автоматической обработки трансакций, следствием чего стало широкое распространение банкоматов и POS-терминалов (рoint of sales — торговая точка).

В 1996 году был принят стандарт EMV (Europay, MasterCard, Visa) для чипов, используемых в платежных картах. С этого момента начался бум карт с микропроцессорным чипом. Собственно, пионером в этом деле является французская платежная система Cartes Bancaires — все ее карты Carte Bleue оснащены чипом еще с 1992 года.

Довольно затратный переход международных платежных систем на микропроцессорные карты связан с валом мошенничества — они защищены гораздо лучше, нежели карты с магнитной полосой.

В результате с 2005 года в Европе все банки обязаны выпускать карты с чипом стандарта EMV, а торговые точки — принимать их. Тот, кто столь полезную технологию игнорирует, несет полную ответственность за возможное мошенничество при совершении трансакции. Кстати, в США это правило об ответственности было введено только в 2015 году.

Между тем в 2003 году появилась технология бесконтактного платежа, совместимая с чипами EMV. У MasterCard она называется PayPass, у Visa — payWave, у American Express — ExpressPay. В массовом порядке карты нового образца вышли на рынок в 2005-м. В России первая «бесконтактная» трансакция (по карте MasterCard PayPass) была совершена в 2008 году.

Особенности национального пластика

Российская история пластиковых карт началась 21 сентября 1991 года, то есть всего 26 лет назад. В тот день была проведена первая трансакция по карте Visa, которую выпустил Кредобанк: в магазине «Калинка-Стокманн» в Москве была приобретена упаковка пива.

Конечно, можно сказать, что и до этого момента в СССР выпускались и принимались платежные карты. И это правда: карточки, выпущенные иностранными банками, в Советском Союзе принимали к оплате еще в 1961 году. Тогда на территории СССР монополистом в этой сфере была американская компания American Express (AmEx), открывшая представительство еще в 1958 году. В 1969-м к ней присоединилась Diner’s Club.

American Express первой пришла в СССР, но занялась приемом карт зарубежных банков

Фото: Песов Эдуард/Фотохроника ТАСС

Что касается Visa и MasterCard, то они пришли в СССР в 1974 и 1975 году соответственно. Правда, это не совсем точно. Дело в том, что Visa тогда еще не существовала — была Americard, а вместо MasterCard — Master Charge: The Interbank Card. К тому же Americard вышла на советский рынок сама, а Master Charge — через своего европейского партнера Eurocard. С 1986 года в СССР работала и японская платежная система JCB.

Заметим, что Eurocard, пришедшая в СССР одной из последних, первой выпустила здесь пластиковую карту. В 1986 году эта платежная система договорилась с Внешторгбанком СССР (в 1987-м переименован во Внешэкономбанк СССР): по условиям соглашения для клиентов советского банка карты международной платежной системы эмитировал французский банк Credit Mutuel.

Поэтому по-настоящему первой отечественной картой можно считать выпущенную в 1988 году Внешэкономбанком Eurocard/MasterCard с собственным логотипом. Ее получил генеральный секретарь КПСС Михаил Горбачев. В том же году Внешэкономбанк эмитировал карту Visa для советских олимпийцев, отправлявшихся в Сеул.

Фото: Оргкомитет "Сочи 2014"

Проблема заключалась в том, что все эти карты были выпущены единичными партиями и не могли считаться реальным платежным инструментом. Тот же Горбачев сразу сдал свою карту в музей, где этим первым картам самое место. А, например, внешнеэкономическое акционерное общество по туризму и инвестициям «Интурист», пытавшееся составить конкуренцию Внешэкономбанку на поле приема карт, проводило авторизацию через финский Okobank. Для этого его сотрудники отправляли слипы (оттиски карточек) в Хельсинки с проводниками поездов. В общем, до полноценного рынка еще было далеко.

Соревнование Visa и MasterCard началось, когда самих этих названий еще не было, и в нашей стране оно шло с переменным успехом: первую банковскую карту для руководства страны выпустила MasterCard, а первую карту для спортсменов — Visa

Фото: GN / REUTER

Справедливости ради надо сказать, что Кредобанк, выпустивший первый пластик, тоже не стремился развивать именно карточный бизнес.

Банк пообещал начать выпуск кредитных карт в обмен на получение валютной лицензии. И в результате стал первым коммерческим банком, получившим валютную лицензию Госбанка СССР.

Карточка Кредобанка, в отличие от первых советских, теоретически была доступна всем. Однако это не значит, что ее реально мог получить любой желающий. Для этого требовался первый взнос в размере $10 тыс., и еще нужно было поместить в банк страховой депозит — тоже $10 тыс.

Спустя пять лет, когда банков, выпускавших карты международных платежных систем, было уже довольно много, обе эти суммы уменьшились до $1 тыс. А в 1997 году многие банки и вовсе отменили страховой депозит, одновременно снизив первый взнос до $500. Насколько доступно это было и кому — вопрос сложный: эквивалент в рублях составлял чуть меньше 3 млн, а в виде водки — около 150 бутылок.

Тем не менее к 1998 году благодаря зарплатным проектам банковская карта получила постоянное место в кошельках россиян.

Конечно, она в большинстве случаев использовалась лишь дважды в месяц — для снятия в банкомате получки и аванса. Но основную свою задачу при этом решила — превратилась из экзотического показателя статуса в предмет обихода.

Более того, в России появились локальные платежные системы — STB-Card, Union-Card, «Золотая корона». На внутреннем рынке они успешно конкурировали с Visa и MasterCard в основном благодаря более низким тарифам. А для зарплатных клиентов, дважды в месяц снимающих деньги в банкомате, не говоря уже об их работодателях, это было важнее, чем возможность расплатиться карточкой за границей.

Во время кризиса 1998 года пластиковые карты позволили россиянам вынуть часть денег, зависших в банках

Фото: Сергей Воронин, Коммерсантъ

В 2000 году банк «Русский стандарт» вывел на российский рынок новый продукт — розничный кредит, ориентированный на массового потребителя. Вслед за этим появилась и настоящая кредитная карта.

В России все банковские карты исторически назывались кредитными, хотя таковыми, как правило, не являлись. Но с развитием потребительского кредитования все изменилось: начался расцвет рынка именно кредитных карт.

В новом веке для россиян поездка за границу из несбыточной мечты превратилась в нормальный способ проведения отпуска. В связи с этим, а также не без некоторой помощи банковских кризисов проекты локальных платежных систем ушли в прошлое. Однако после введения санкций со стороны международных платежных систем в отношении ряда российских банков идея возродилась, но уже на государственном уровне. В результате была создана система «Мир», призванная обеспечить функционирование рынка карточных платежей в России, даже если страну покинут все зарубежные системы.

Глава банка «Русский стандарт» Рустам Тарико (на фото слева) сначала договорился об эксклюзивном партнерстве с American Express на территории России, а потом и о стратегическом партнерстве с Diner’s Club

Фото: Дмитрий Лебедев, Коммерсантъ

Карта-невидимка

Получается, что реальное развитие рынка банковских карт в России началось только в XXI веке, тогда как на Западе первые прототипы этого платежного инструмента появились еще в XIX. Но благодаря задержке у нас гораздо проще приживались разнообразные новации: не приходилось переделывать уже существующую инфраструктуру и преодолевать консерватизм клиентов.

В конце XX и даже в начале XXI века в Европе и Америке легко можно было встретить импринтеры. В то же время в России повсеместно была внедрена электронная авторизация, причем онлайн и независимо от суммы. На Западе же мелкие платежи долгое время проходили без авторизации, чем вовсю пользовались мошенники.

Простой пример. Первый банкомат, принимающий купюры, был установлен в России Ситибанком в конце 2002 года. Банкноты в этот аппарат закладывались в конвертах, потом в банке эти конверты вскрывали служащие под прицелом видеокамер, пересчитывали деньги и заносили сумму на счет клиента. А в начале 2003 года (то есть буквально через пару месяцев после Ситибанка) Бинбанк установил банкомат, который принимал банкноты без всяких конвертов, автоматически пересчитывал их и сразу зачислял деньги на счет.

Сегодня можно утверждать, что в нашей стране применяются самые передовые технологии платежной индустрии.

Оплата с помощью Apple Pay и Samsung Pay принимается повсеместно. Летом 2017 года Сбербанк установил банкоматы с технологией распознавания лиц. Опыты с биометрией проводят сегодня многие российские банки — отпечатки пальцев, радужная оболочка глаза, рисунок кровеносных сосудов ладони.

Банковские карты все время меняются: сначала на них появилась магнитная полоса, потом — чип, дальше — радиочип для бесконтактных трансакций, и, наконец, этот чип перекочевал в телефон. А с развитием биотехнологий может отпасть и потребность в самом чипе. В этом вопросе все определяют две составляющие — безопасность и удобство. Технологии бесконтактной оплаты несколько лет назад оказались не востребованы — тогда на рынок продвигались часы, браслеты, кольца и прочие аксессуары с этой функцией. Телефоны же с аналогичной технологией широко используются, и не только молодежью. Так что как платить в будущем, по большому счету решать нам: пальцем, глазом, лицом, ладонью или что там они еще напридумывают.